Здравствуйте, друзья!

Облигации считаются консервативным и защитным инвестиционным инструментом. Часто рассматриваются как альтернатива банковским депозитам. Но покупать бумагу только потому, что она называется облигацией, нельзя.

Среди них встречаются виды, которые не подойдут большинству частных инвесторов. В статье рассмотрим, что такое высокодоходные облигации, какие признаки и риски им характерны, как выбрать для своего портфеля и не остаться без капитала.

Понятие и причины появления на рынке

Высокодоходные облигации (сокращенно ВДО) – это долговые ценные бумаги с доходностью, которая иногда на несколько пунктов, а иногда в разы превосходит среднюю по рынку. Четко работает правило: высокая доходность = высокий риск.

Эмитентами выступают:

Эмитентами выступают:

- стартапы, которые по разным причинам не могут получить деньги на реализацию новых идей и проектов;

- действующие компании, испытывающие временные трудности и нуждающиеся в привлечении дополнительных источников финансирования;

- предприятия, которым отказали в банковском кредите, например, из-за отсутствия обеспечения;

- компании в предбанкротном состоянии, надеющиеся избежать банкротства путем вливания денег от выпуска облигаций.

Чтобы привлечь деньги в свои ценные бумаги, таким эмитентам приходится значительно увеличивать размер предлагаемой доходности.

Чтобы привлечь деньги в свои ценные бумаги, таким эмитентам приходится значительно увеличивать размер предлагаемой доходности.

Инвестор должен отдавать отчет, что риск дефолта (неисполнения обязательств) в этом случае высок.

ВДО еще называют мусорными или бросовыми бумагами. Если бы инвесторы ориентировались только на названия, то большинство из них вообще бы обошло стороной инвестиции в мусор. А именно с выпуска ВДО начинали свой путь Tesla, Netflix, CNN, OXY, Anadarko Petroleum Corporation и др.

На российском рынке ВДО только в начале пути (с 2016 года). Но спрос на доходные бонды неуклонно растет, на 2020 год тенденция сохранится. Причина простая – ВДО дают доходность значительно выше депозитов, ОФЗ и облигаций надежных корпоративных эмитентов.

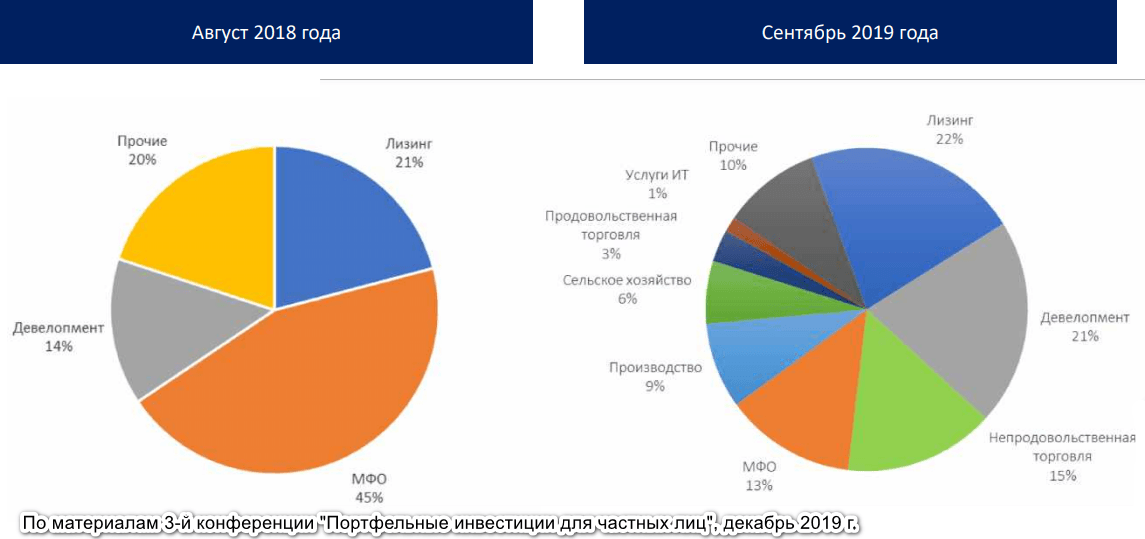

В 2020 году рынок был представлен всего тремя секторами: лизинговыми компаниями, МФО и девелопментом. В 2021 году картина стала многообразнее. Инвестору есть из кого выбрать.

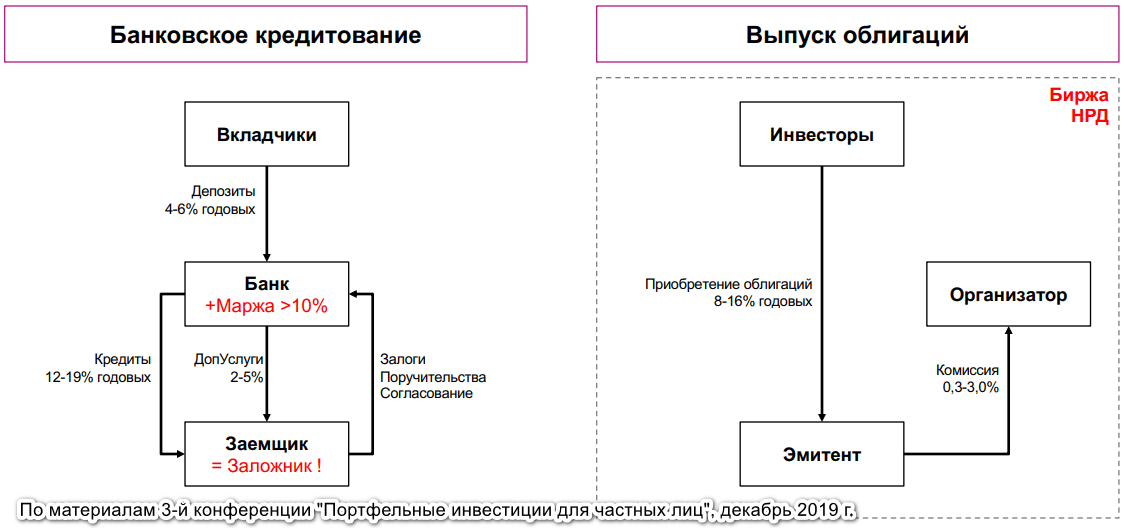

На схеме хорошо видно, почему эмитенты выходят на рынок облигаций.

Причины появления и развития на российском рынке облигаций с высокой доходностью:

- У частных инвесторов появился спрос на высокую доходность, а компании малой капитализации выпускают под него облигации.

- Популярные прежде инвестиционные инструменты перестали быть доходными: депозиты, недвижимость, валюта.

- Пенсионная реформа в РФ и осознание большинством россиян, что нужно самим позаботиться о своем будущем.

- Рост финансовой грамотности населения.

- Возможность открыть ИИС и воспользоваться налоговыми льготами.

- Развитие мобильных приложений, когда купить-продать можно в один клик.

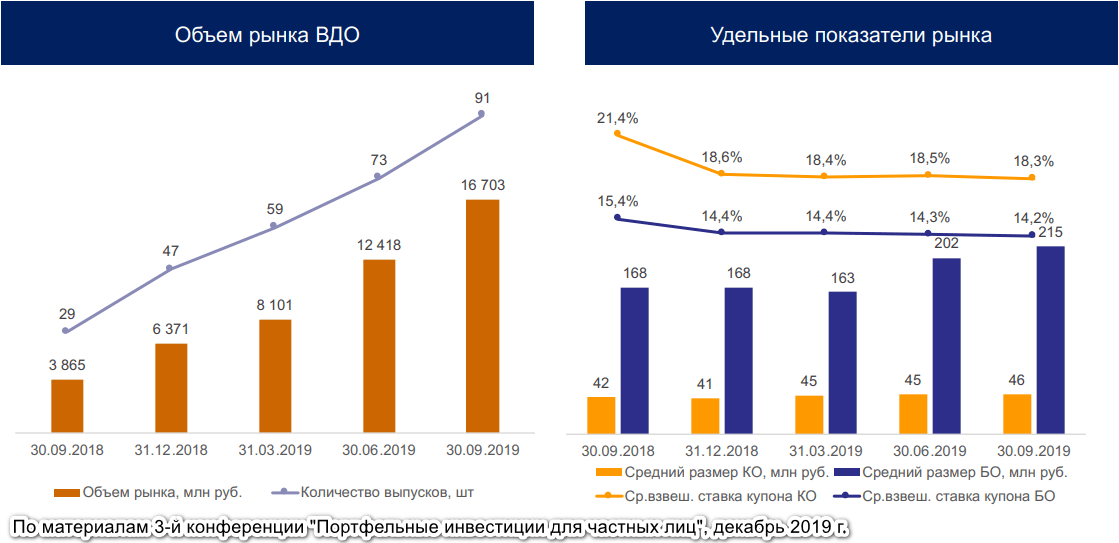

Ставки за 4 года развития рынка снизились, но остаются на высоком уровне:

Ставки за 4 года развития рынка снизились, но остаются на высоком уровне:

- 2016 год: 25 – 33 %;

- 2017 год: 18 – 25 %;

- 2018 год: 14 – 20 %;

- 2019 год: 13 – 18 %;

- 2020 год (прогноз): 12 – 16 %.

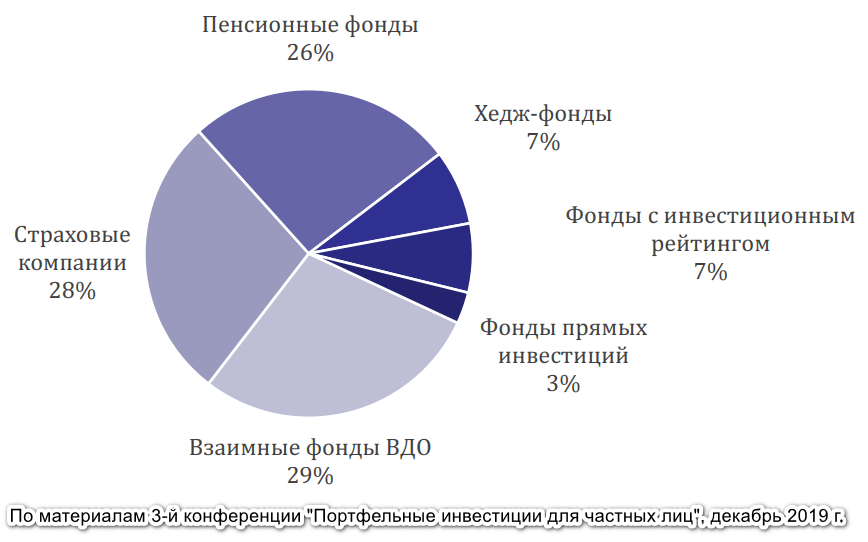

Посмотрите на диаграмме ниже, кто инвестирует в ВДО в США. В России аналогичная диаграмма пока состоит из одного сектора – “Частные инвесторы (100 %)”.

Признаки отнесения облигаций к высокодоходным

Общепринятых критериев, по которым ту или иную облигацию можно отнести к ВДО, нет. Иногда один и тот же эмитент может выпускать бумаги со средней по рынку доходностью и высокодоходные.

Попытаемся выделить признаки отнесения облигаций к ВДО:

Попытаемся выделить признаки отнесения облигаций к ВДО:

- Объем выпуска до 1 млрд рублей.

- Эмитенты имеют низкие рейтинги или не имеют их вообще.

- Пользуются спросом в основном среди частных инвесторов.

- Ставка купона выше ключевой ставки Центробанка минимум на 5 %. По состоянию на январь 2020 года это от 11,25 %. За основу взято положение из Налогового кодекса, когда повышенным налогом на доходы (35 %) облагается превышение купонной доходности над номиналом облигации плюс 5 %.

Например, по облигации “МясничийТД-БО-П03” Торговый Дом “Мясничий” 12 раз выплачивает купон в размере 11,1 руб. Это 13,5 % годовых. НДФЛ к уплате будет рассчитан так (на январь 2020 г. ключевая ставка ЦБ равна 6,25 %):

- Налогооблагаемая база = 1 000 * 13,5 % – 1 000 * (6,25 % + 5 %) = 22,5 руб.

- НДФЛ = 22,5 * 35 % = 7,88 руб.

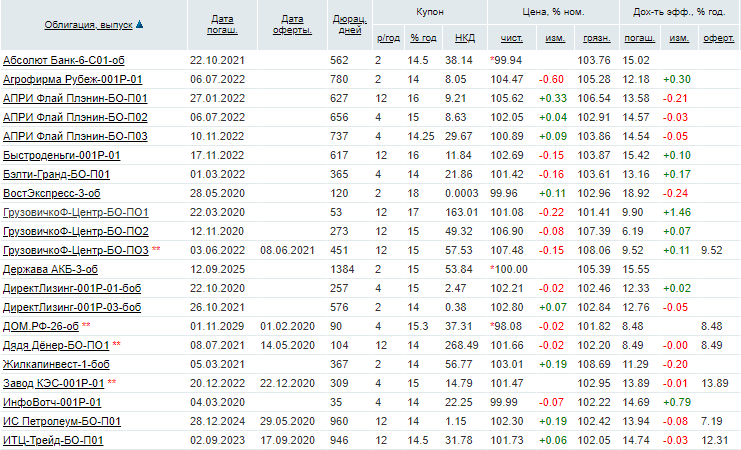

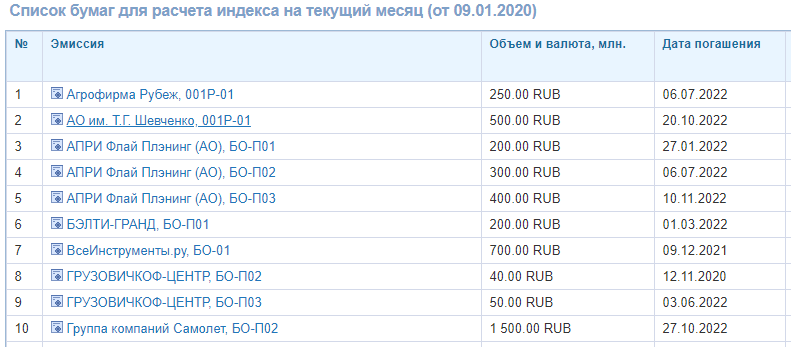

Примеры высокодоходных бондов вы можете увидеть на скрине с сайта rusbonds.ru. Там есть представители лизинговых компаний (Директ Лизинг), транспортных (ГрузовичкоФ-Центр), МФО (КарМани), производственных (Челябинский завод профнастила, ООО “Эбис”, занимающийся обработкой вторичного неметаллического сырья) и др. На скрине далеко не полный перечень. Весь список ВДО можно посмотреть на сайте rusbonds.ru или cbonds.ru.

Виды ВДО

Различают ВДО:

- Биржевые, обращающиеся на Московской бирже.

- Коммерческие, представленные на внебиржевом рынке.

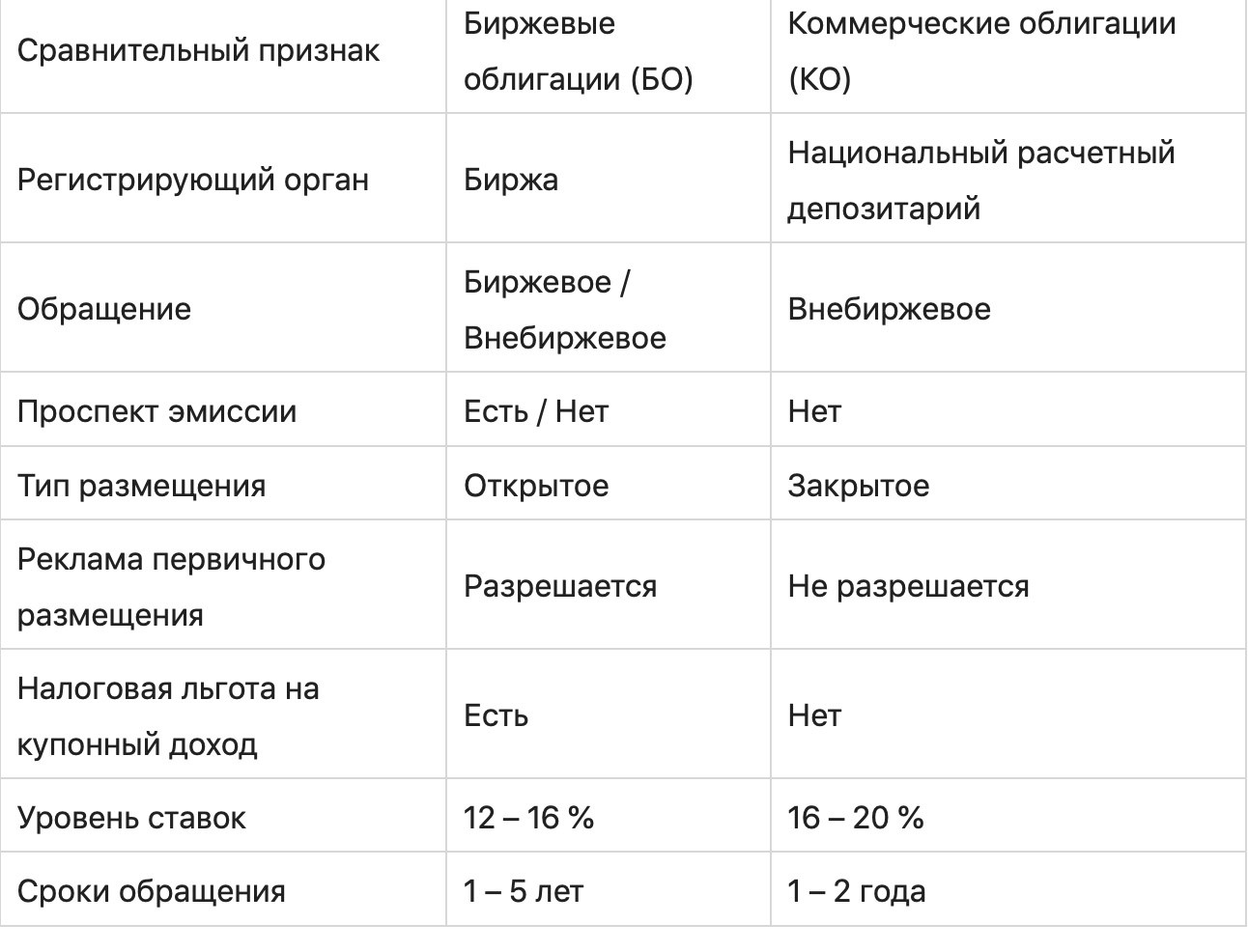

Сравнительный анализ двух видов представлен в таблице:

Объем рынка в разрезе биржевых и коммерческих ВДО виден на диаграммах:

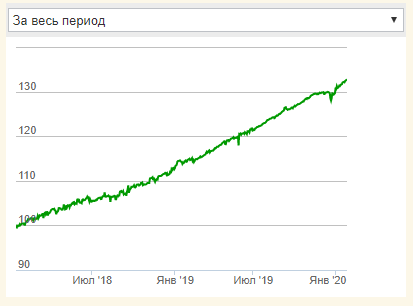

В январе 2018 года был создан индекс на российские корпоративные облигации высокой доходности Cbonds-CBI RU High Yield. На январь 2020 г. туда входят 60 ценных бумаг, обращающихся на Московской бирже.

За все время существования индекса (2 года) доходность составила 32,74 %.

Рекомендации по формированию портфеля ВДО

Критерии выбора ВДО такие же, как и облигаций со средней доходностью.

Основные рекомендации по включению высокодоходных бумаг в свой портфель:

Основные рекомендации по включению высокодоходных бумаг в свой портфель:

- Выделить для них долю не более 20 – 30 % активов.

- Разделить покупку между 8 – 12 эмитентами.

- Провести анализ каждого эмитента (спрос на продукцию/услуги, перспективы бизнеса, стабильная чистая прибыль, низкая закредитованность, высокая доля собственного капитала по сравнению с долговой нагрузкой, наличие ранее случившихся технических дефолтов, судебные разбирательства и пр.).

ВДО присущи те же виды рисков, что и обычным облигациям. Но особенно выделяется кредитный риск эмитента, поэтому именно на нем надо сконцентрироваться при выборе бондов.

ВДО в любой момент могут перейти в разряд дефолтных бумаг, т. е. бумаг, по которым нарушены сроки выплаты купонов или прекращены вовсе. Очень важно проводить анализ финансовой отчетности эмитента, чтобы заметить негативные тенденции, способные привести к дефолту.

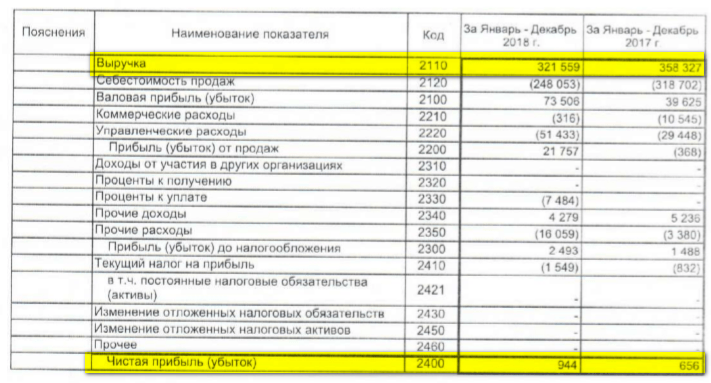

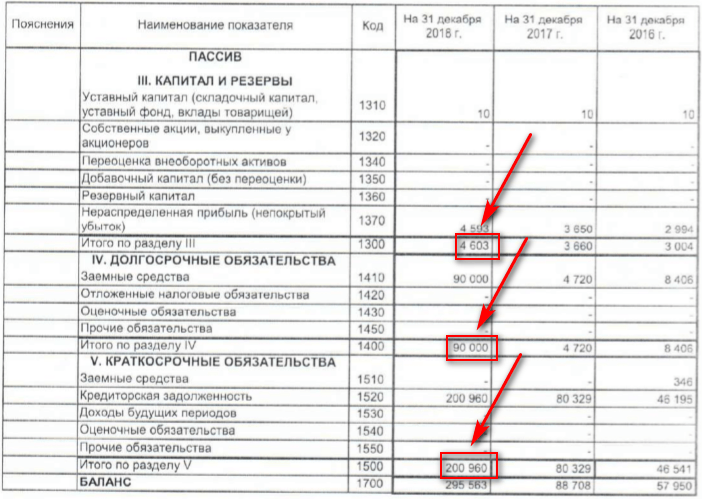

Давайте на примере эмитента “ГрузовичкоФ-Центр” посмотрим, заслуживает ли он включения в инвестиционный портфель. Отчетности за 2019 год пока нет, поэтому обратимся к 2018 г. Лучше всего искать информацию в Центре раскрытия корпоративной информации.

Сделаем некоторые выводы.

1. По Отчету о финансовых результатах видно, что выручка компании сократилась на 36 768 тыс. рублей. Чистая прибыль выросла на 288 тыс. рублей.

2. По Бухгалтерскому балансу видно, что резко вырос совокупный долг компании: с 85 049 тыс. рублей до 290 960 тыс. рублей. Долговая нагрузка в 63 раза превышает размер совокупного капитала.

3. Кредитных рейтингов у компании нет, правда, и технических дефолтов пока не допускала.

4. Закредитованность высокая, коэффициент левериджа равен 0,98 при рекомендуемом значении меньше 0,7.

Коэффициент левериджа = Обязательства / Активы = 290 960 / 295 563 = 0,98

5. Отношение чистого долга к EBITDA (ND/EBITDA) равно 3,2 при рекомендуемом значении не выше 2. Тоже свидетельствует о высокой закредитованности компании.

Заключение

ВДО – инструмент не для всех. Но инвесторы по-разному воспринимают риск. Поэтому для тех, кто легко переживает просадки портфеля и возможные частичные потери капитала, доходные и рискованные активы вполне подойдут. А если не забывать о диверсификации, то высокая прибыль станет долгосрочной характеристикой портфеля, а не временным явлением.

Загляните в подборку статей по теме:

- Флоатеры: как заработать на облигациях с плавающим купоном

- Что такое еврооблигации и как на них заработать

- Купить облигацию = дать в долг под проценты

- Как посчитать доходность облигаций

- Оферта облигации: что это и какие есть подводные камни для инвестора

- Конвертируемые облигации – что это такое и зачем нужны инвестору

- Субординированные облигации – что это такое и чем могут быть опасны инвестору

- Первичное размещение облигаций – что это такое и как участвовать инвестору

До новых встреч!