Здравствуйте, друзья!

Если вы инвестируете в облигации, то знаете, что их можно купить на бирже у другого инвестора. Это называют покупкой на вторичном рынке. А можно купить сразу после выпуска в обращение на первичном рынке и стать их первым владельцем.

Второй вариант привлекает все большее число инвесторов. Брокеры тоже заметили эту тенденцию и улучшили условия доступа на первичное размещение облигаций.

Второй вариант привлекает все большее число инвесторов. Брокеры тоже заметили эту тенденцию и улучшили условия доступа на первичное размещение облигаций.

Что это такое, как в нем поучаствовать и какие выгоды можно получить – все эти вопросы рассмотрим в статье.

Понятие первичного размещения облигаций

Первичное размещение облигаций – процедура, когда компания-эмитент впервые выпускает в обращение на фондовый рынок долговые ценные бумаги. Они становятся доступны для покупки и продажи всем категориям инвесторов.

В своих статьях мы уже рассказывали про IPO. Эта аббревиатура переводится как “первое публичное предложение”.

Может показаться, что это одно и то же с тем, что мы сегодня рассматриваем. Но в IPO речь идет об акциях, депозитарных расписках и первом выходе эмитента в публичное пространство. А в этой статье мы поговорим о новых выпусках облигаций, эмитент которых может быть уже хорошо известен на бирже.

Например, наш брокер ВТБ сообщал, когда ожидались эмиссии от Мэйл.Ру Финанс, Промсвязьбанка, Совкомбанка, ЛСР.

Например, наш брокер ВТБ сообщал, когда ожидались эмиссии от Мэйл.Ру Финанс, Промсвязьбанка, Совкомбанка, ЛСР.

Компании давно находятся на фондовом рынке и разместили уже не один выпуск своих облигаций.

Готовят следующий. И мы можем поучаствовать в любом из них или сразу во всех.

Инвесторы, которые участвуют в первичном выпуске, надеются на более высокую доходность по сравнению с покупкой на вторичном рынке, где цена зависит от спроса и предложения.

Если компания надежная и известная, то ее бумаги будут пользоваться большим спросом. Поэтому на вторичном рынке цена может вырасти, но доходность в этом случае снизится. Для первых же покупателей доходность останется на первоначальном, более высоком уровне.

Пример. Банк ВТБ до 17.09.2021 принимает заявки на выпуск облигаций ВТБ Б-1-229. Цена покупки равна 100 % (1 000 руб. за одну облигацию) и ставка купона 6,65 %. Допустим, что после выпуска цена вырастет до 110 %, тогда текущая доходность составит не 6,65 %, а 6,045 %. Тот, кто купил по 1 000 руб., останется в выигрыше.

Способы первичного размещения

Первичная эмиссия облигаций проводится на Московской бирже. Она является посредником между эмитентом (государство в лице Минфина, региональные власти и коммерческие предприятия) и инвесторами в лице крупных игроков и физических лиц, как мы с вами.

Есть 3 способа размещения. Кратко рассмотрим каждый из них.

Аукцион по цене размещения

Аукцион по цене размещения используется редко, в основном для муниципальных бумаг.

Суть способа в том, что инвестор заранее не знает цену, по которой сможет купить ценную бумагу. Она может быть выше, равна или ниже номинала в 1 000 руб. При этом ставка купона известна из проспекта эмиссии.

Суть способа в том, что инвестор заранее не знает цену, по которой сможет купить ценную бумагу. Она может быть выше, равна или ниже номинала в 1 000 руб. При этом ставка купона известна из проспекта эмиссии.

Получается, что инвестор не может определить доходность своих вложений. В своей заявке он указывает количество приобретаемых бумаг и максимальную цену, которую он готов за них отдать.

После окончания сбора заявок эмитент определяет цену продажи (цену отсечения) на основе результатов конкурса. Инвестор получит бумаги по цене отсечения, а не по той, что он указал ранее. Только после этого он сможет рассчитать доходность сделки.

Аукцион по ставке купона

Аукцион по ставке купона во многом похож на описанный выше. В этом случае инвестор заранее не знает ставку купона, но знает цену. В заявке указывают желаемую ставку купона и количество приобретаемых бумаг. После окончания сбора заявок эмитент устанавливает купонный процент (ставку отсечения).

При этом:

При этом:

- если инвестор заявил купон выше ставки отсечения, он не получает облигации;

- если инвестор заявил купон ниже или равным ставке отсечения, то получает бумаги в полном или частичном объеме в зависимости от количества участников и времени подачи заявки.

Пока идет аукцион можно менять условия покупки в своей заявке, например, увеличить объем или снизить купонный процент. Эмитент обязан продать бумаги покупателю, который предложил минимальную ставку, даже если это будет всего один участник. Изменить очередность он не имеет права.

Букбилдинг

Букбилдинг, или книга заявок, применяется к большинству выпусков корпоративных облигаций.

Представляет собой сбор заявок по заранее известной купонной ставке (как правило, указывают диапазон ставок). Эмитент знает состав инвесторов и результаты эмиссии. После закрытия книги происходит аллокация, т. е. определяется процент удовлетворения заявок.

Представляет собой сбор заявок по заранее известной купонной ставке (как правило, указывают диапазон ставок). Эмитент знает состав инвесторов и результаты эмиссии. После закрытия книги происходит аллокация, т. е. определяется процент удовлетворения заявок.

Если спрос большой, то заемщик может объявить дополнительную эмиссию к ранее заявленной. Для этого у него должен быть зарегистрированный и готовый к размещению еще один выпуск.

Эмитент в процессе сбора заявок может объявить о снижении диапазона ставки купона. Далее организатор следит за реакцией инвесторов. Если наблюдается уменьшение объема заявок или они остаются в прежнем диапазоне, то от дальнейших снижений лучше отказаться, потому что это будет грозить падением спроса.

Снижение ставки иногда проходит даже после закрытия книги. В этом случае инвесторы не имеют права увеличивать объемы покупки, но могут их снижать.

Как купить первичный выпуск облигаций частному инвестору

Любой частный инвестор может купить облигации при их первичном размещении. Сейчас эта процедура стала намного доступнее, чем всего пару лет назад. Вовсе не обязательно идти в офис или подавать заявку голосом по телефону, ведь крупнейшие брокеры внедрили в интерфейс своих приложений возможность участия в аукционе или букбилдинге онлайн.

Но прежде чем участвовать в первичном размещении, надо внимательно проанализировать эмитента и параметры выпуска.

Обращаем внимание на:

Обращаем внимание на:

- вид бумаги – ОФЗ, муниципальная, корпоративная, еврооблигация;

- надежность эмитента – кредитный рейтинг, долговая нагрузка, уровень и динамика чистой прибыли и другие мультипликаторы;

- способ размещения – аукцион по цене или ставке купона, книга заявок;

- значение цены, если есть, и диапазон купона, если есть;

- срок до погашения и другие параметры эмиссии;

- минимальную сумму участия.

На примере брокера ВТБ покажем, как купить облигацию при ее первичном размещении.

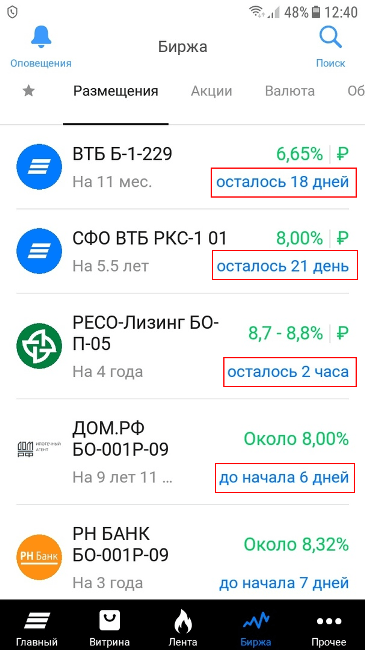

Шаг 1. В мобильном приложении “ВТБ Мои Инвестиции” переходим во вкладку “Биржа”, а затем в “Размещения”. У каждого выпуска указывается количество дней или часов до начала сбора заявок или до его конца, если процесс уже запущен.

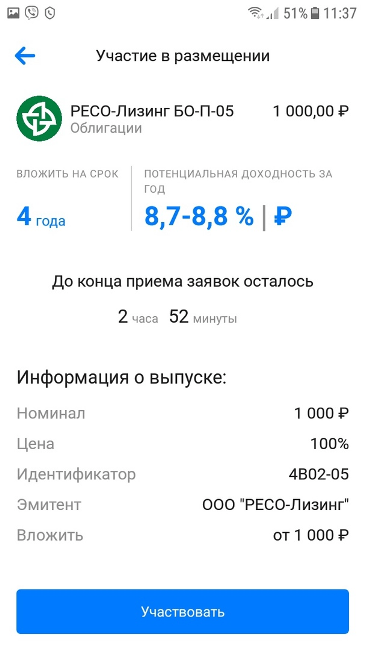

Шаг 2. Если хотим поучаствовать в уже начавшемся процессе, нажимаем на соответствующее наименование и изучаем информацию по бумаге.

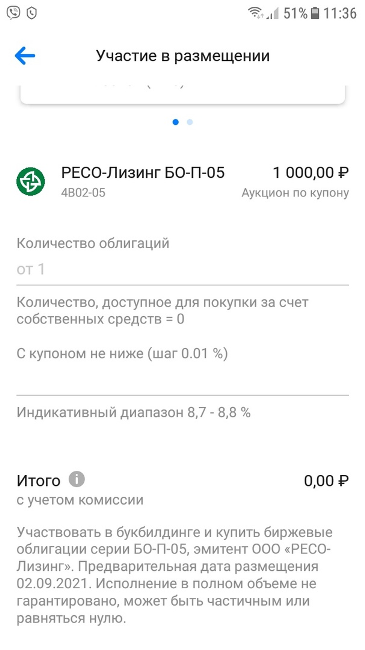

Шаг 3. Если все устраивает, то нажимаем на кнопку “Участвовать”. В пустые поля вводим объем покупки и минимальное значение купона, т. к. проводится аукцион по купону.

Деньги на брокерском счете будут заморожены до размещения облигации и одобрения аллокации.

Похожий алгоритм участия и у брокера Тинькофф. Но у него есть еще одна полезная функция: если ставка купона снизится, то брокер пришлет СМС.

Заключение

Подведем итоги и сформулируем плюсы и минусы участия в первичном размещении облигаций.

Плюсы:

Плюсы:

- Возможность купить ценную бумагу по номинальной стоимости и в дальнейшем получить доходность выше, чем при покупке на вторичном рынке.

- Возможность участия с минимальной суммой (от 1 000 руб.), а также с капиталом в несколько миллионов рублей без риска уронить ликвидность.

- Простота подачи заявки и минимальные комиссии. Но размер комиссий надо уточнять у своего брокера. Например, у ВТБ на тарифе “Мой онлайн” это всего 0,05 % от сделки брокеру и 0,01 % депозитарию.

Минусы:

Минусы:

- Возможно многократное снижение ставки купона (переподписка книги заявок), за которым надо следить и выходить из сделки, если условия перестали удовлетворять.

- Риск снижения стоимости облигации на вторичном рынке. Это может быть актуально только в случае спекулятивной сделки. Если инвестор держит бумагу до погашения, то он получит номинальную стоимость в конце срока ее обращения.

- Не всегда эмитент удовлетворит 100 % заявки на покупку ценной бумаги. Окончательная аллокация зависит от спроса.

- Эмитент обязан соблюдать определенный порядок при удовлетворении заявок. Может, например, остаться только один покупатель с большим объемом покупки и более низкой ставкой купона по сравнению с остальными инвесторами. В этом случае с бумагами останется только он, другие пролетят.

- Риск дефолта эмитента, особенно малоизвестного на рынке, всегда существует.

До новых встреч!