Здравствуйте, друзья!

Один из самых распространенных вопросов начинающего инвестора связан с выбором брокера для торговли на фондовом рынке. В моей семье открыты несколько брокерских счетов у разных финансовых посредников. У каждого есть свои плюсы и минусы. Решение принимали после анализа каждого претендента из топ-10 на рынке. Оказался в этом списке и брокер ВТБ.

Сегодня мы сделаем подробный обзор этого брокера и расскажем все, что нужно знать о нем инвестору. Подробно рассмотрим тарифы и условия брокерского обслуживания, торговые платформы, разберем преимущества и недостатки по моему субъективному мнению и на основе анализа отзывов других клиентов.

Общее описание

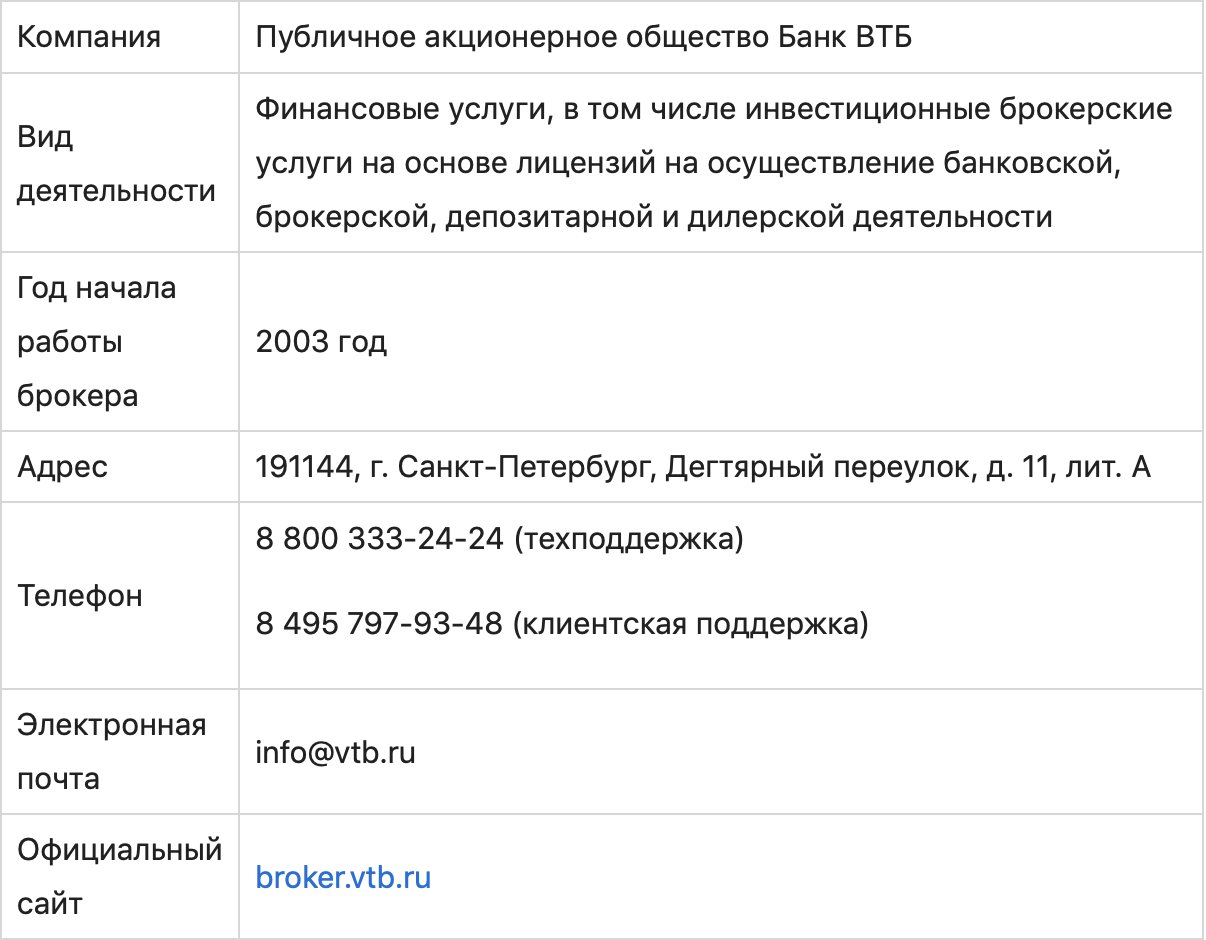

ВТБ – один из старейших брокеров страны, имеет все необходимые лицензии. В рейтинге Московской биржи за январь 2021 г. занимает 3-е место по числу зарегистрированных клиентов (1 188 038 человек) и числу активных клиентов (216 008 человек), 5-е место по торговому обороту (912,5 млрд рублей). Почти 540 тыс. ИИС открыли в банке (3-е место по стране).

По таким показателям брокер обязательно должен попасть в ваш список кандидатов для открытия брокерского счета. Тем более что и по другим критериям выбора он не проигрывает другим посредникам. А по такому важному показателю для долгосрочного пассивного инвестора, как комиссии, входит в тройку лучших (по тарифу “Мой онлайн” всего 0,05 % за сделку и 0,01 % бирже, других комиссий нет).

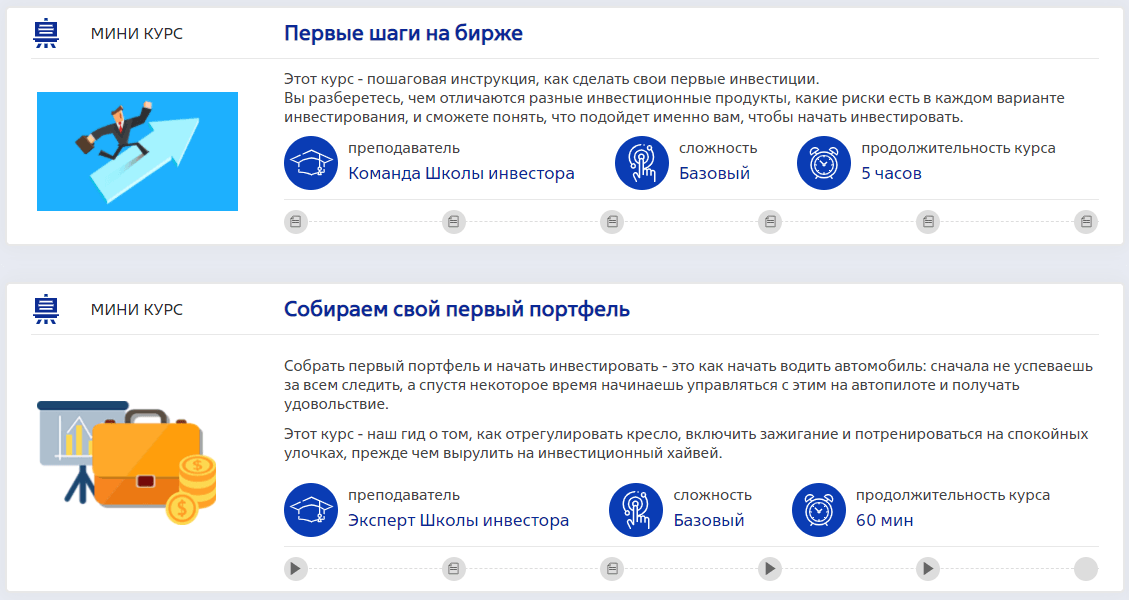

Особое внимание новичков хотим обратить на раздел сайта брокера ВТБ Школа Инвестора. Там есть много полезного материала в текстовом виде и в формате коротких видеоуроков. Например, такие мини-курсы, как Первые шаги на бирже, Покупаем валюту на бирже – приемы и инструменты, Собираем свой первый портфель и другие. Эти вопросы мне как раз и задают начинающие инвесторы чаще всего. Обучение бесплатное. Очень советуем выделить несколько дней и все посмотреть.

Услуги и продукты

Лицензии позволяют оказывать ВТБ все виды посреднических услуг:

Лицензии позволяют оказывать ВТБ все виды посреднических услуг:

- Открытие и обслуживание брокерских счетов, в том числе ИИС.

- Предоставление доступа к IPO и SPO.

- Продажа народных облигаций ОФЗ-н физическим лицам без необходимости открытия брокерского счета.

- Разработка и предоставление клиентам аналитической информации и инвестиционных идей.

Для неквалифицированных инвесторов брокер открывает доступ на Московскую и Санкт-Петербургскую биржи для торговли такими инструментами, как акции, облигации, фонды (ETF и БПИФ), валюта. У квалифицированных инвесторов есть возможность выйти на мировые торговые площадки: NASDAQ, NYSE, LSE, Hong Kong Stock Exchange и XETRA.

С помощью брокерского счета клиент может купить валюту (доллары, евро, фунты стерлингов, швейцарские франки и китайские юани) по биржевому курсу. В отличие от некоторых других брокеров приобрести можно дробным лотом от 1 денежной единицы (стандартный лот равен 1 000 условных единиц). Валюта, в зависимости от купленного объема, выводится на банковский счет либо в тот же день, либо на следующий. Уплаченные за сделку комиссии в любом случае будут меньше, чем при обычной покупке через банк.

ВТБ разрабатывает собственные инвестиционные продукты:

ВТБ разрабатывает собственные инвестиционные продукты:

- Биржевые паевые инвестиционные фонды (БПИФ). На Московской бирже сегодня торгуются 9 инструментов на разные активы (акции, облигации, денежный рынок и золото). Фонды могут купить любые инвесторы.

- Облигации и еврооблигации ВТБ. Банк ВТБ регулярно выпускает облигации и еврооблигации с разными характеристиками (сроком погашения, купонами, амортизацией и прочими). Полный перечень ценных бумаг в обращении можно посмотреть на агрегаторе rusbonds.ru. Он занимает несколько страниц.

- Структурные продукты. Это сложные и рискованные инструменты, которые могут купить только квалифицированные инвесторы. Представляют собой сочетание долговых активов (облигаций) и деривативов. Доходность зависит от динамики базового актива конкретного структурного продукта.

- Торговые платформы. ВТБ дает клиентам доступ к торговому терминалу QUIK. Есть и собственные разработки: OnlineBroker для компьютера и мобильное приложение “Мои инвестиции”.

Как открыть счет

Механизм открытия брокерского счета зависит от того, является человек клиентом банка ВТБ или нет:

Механизм открытия брокерского счета зависит от того, является человек клиентом банка ВТБ или нет:

- Если есть счет в банке ВТБ, клиенты могут открыть брокерский счет за пару минут в личном кабинете ВТБ Онлайн или мобильном приложении. После открытия счета на телефон придет СМС с кодом доступа в мобильное приложение “ВТБ Мои инвестиции”. Также это можно сделать и в офисе банка. Но обратите внимание, что не в каждом отделении это получится, список лучше уточнить на сайте ВТБ.

- Не клиенты открыть брокерский счет могут только в офисе банка или мобильном приложении “ВТБ Мои инвестиции”. Понадобятся паспорт, СНИЛС или ИНН.

В отзывах инвесторы часто пишут, что те, кто не являлся клиентом банка, испытывали трудности при открытии онлайн. На своем личном опыте подтверждаю эту информацию. Один мужчина пытался открыть счет через мобильное приложение, но что-то пошло не так и подтверждение не приходило. Техподдержка пыталась помочь, но не смогла. Пришлось ехать в офис ВТБ. Причину сбоя так никто и не понял или не захотел объяснить.

Тарифы и условия

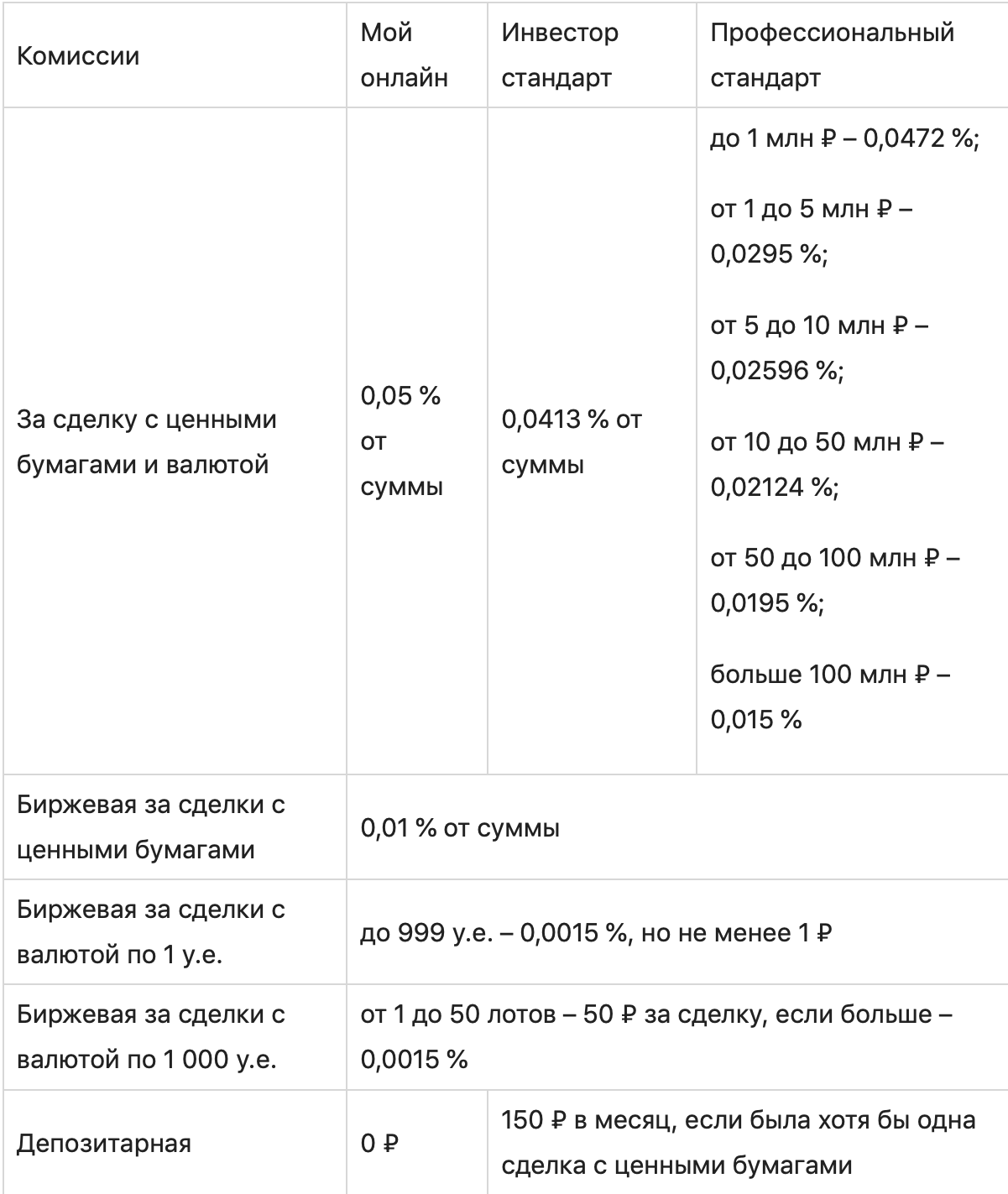

Автоматически всех новых клиентов подключают к тарифу “Мой онлайн”. Сменить его можно потом в личном кабинете. Рассмотрим актуальные на сегодня условия обслуживания по всем тарифам. Для обычных инвесторов доступны следующие базовые предложения.

Для примера возьмем обычного инвестора на тарифе “Мой онлайн”. Допустим, в течение месяца он купил на фондовом рынке ценных бумаг на 10 000 ₽. Заплатит комиссий в размере: 10 000 * 0,05 % * 0,01 % = 5 ₽.

Особые тарифы действуют для владельцев разных привилегированных пакетов, но мы их не будем рассматривать. Если клиенты владеют акциями ВТБ, то для них могут действовать пониженные тарифы. Конкретный размер зависит от количества купленных акций. Подключение системы QUIK для всех клиентов бесплатно.

Обзор торговых площадок

Брокер ВТБ предлагает две площадки для торговли на фондовой бирже: OnlineBroker для компьютера и мобильное приложение “ВТБ Мои Инвестиции”.

Приложение OnlineBroker

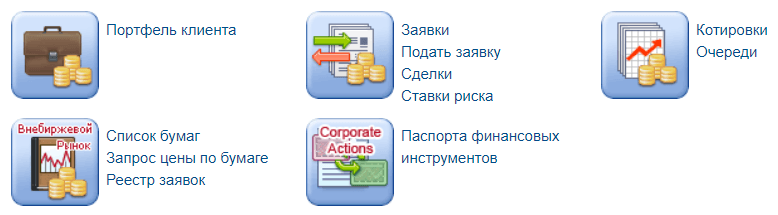

Коды доступа в личный кабинет OnlineBroker клиент получает после открытия брокерского счета. Основной пункт меню называется “Торговля”, где есть различные вкладки.

- Портфель клиента

Там располагается информация обо всех открытых счетах и составе активов на них.

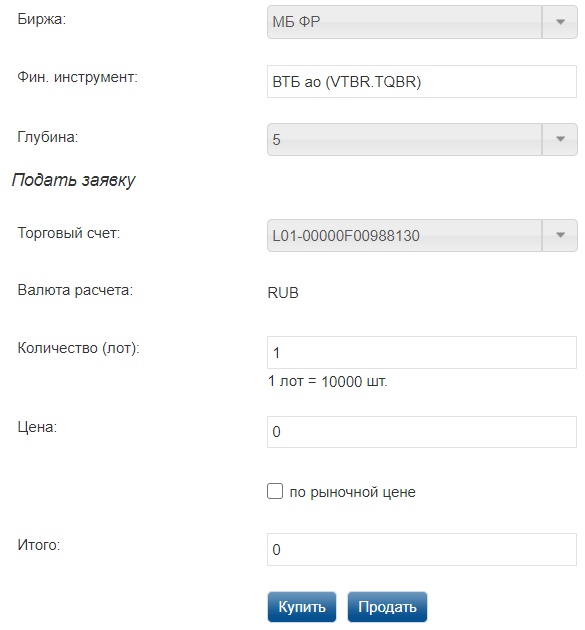

- Подать заявку

На этой странице можно подать заявку на покупку или продажу актива. Нужно ввести финансовый инструмент, количество лотов и цену.

- Заявки

Здесь отображается информация по всем поданным заявкам и их статус: активная или уже исполненная.

- Сделки

Там хранится информация по выполненным заявкам.

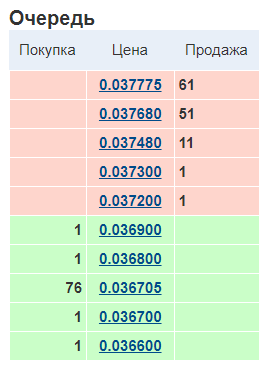

- Очереди

Это биржевой стакан, в котором можно проследить спрос и предложение на ценную бумагу, выставить собственную цену на куплю/продажу и отсюда же подать заявку на сделку.

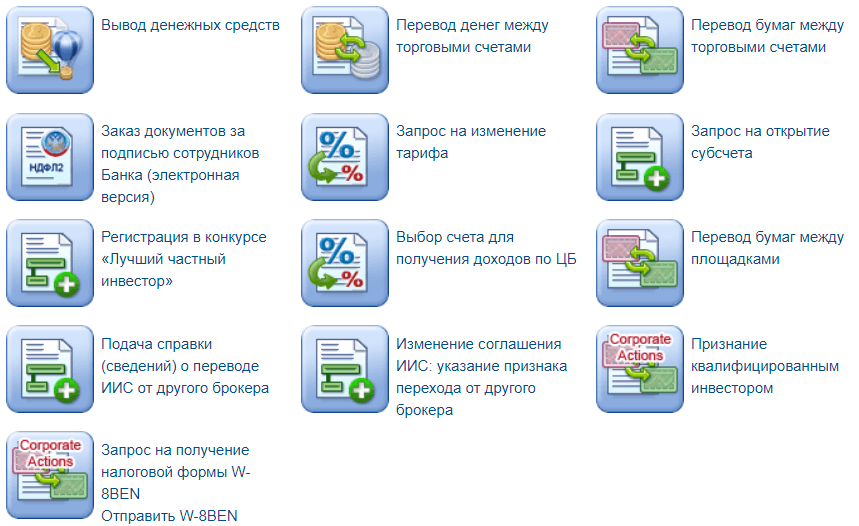

Из OnlineBroker можно отдать распоряжения. Например, указать счет, на который будут поступать купоны и дивиденды с ИИС, заказать документы за подписью сотрудников банка для возврата НДФЛ, получить форму W-8BEN для торговли иностранными акциями и пр.

Заказать брокерский отчет за любой период можно во вкладке “Отчеты”. Посмотреть аналитические отчеты по рынкам акций, облигаций и экономике в целом можно во вкладке “Аналитика”.

ВТБ Мои инвестиции

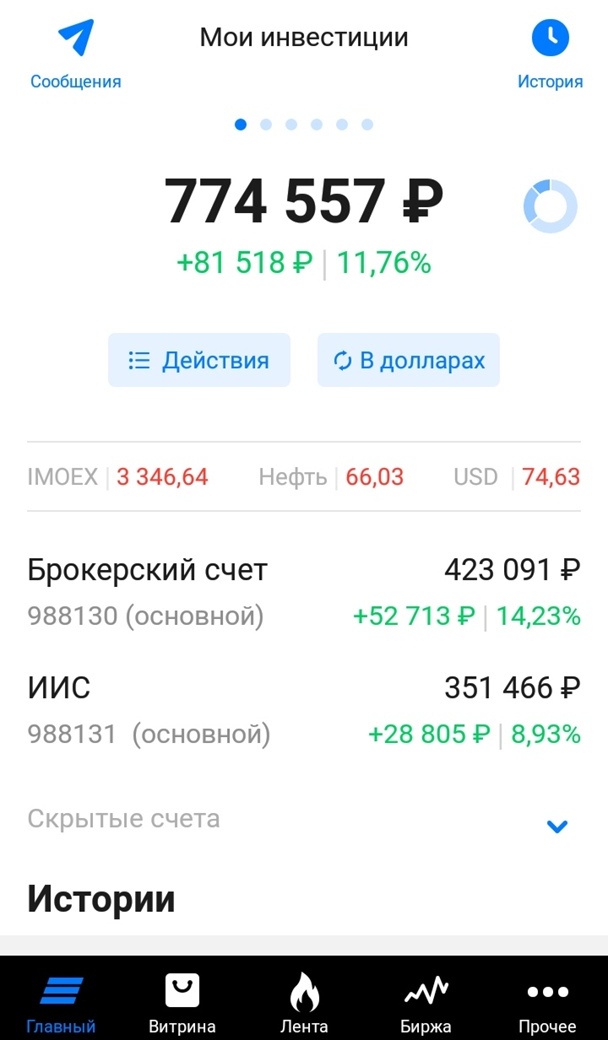

Удобный интерфейс, есть все необходимые инвестору функции. На главном экране после входа в приложение появляется информация об открытых счетах. Выбрав один из счетов, можно подробнее посмотреть состав портфеля, доходности по отдельным видам активов, предстоящие выплаты купонов и дивидендов.

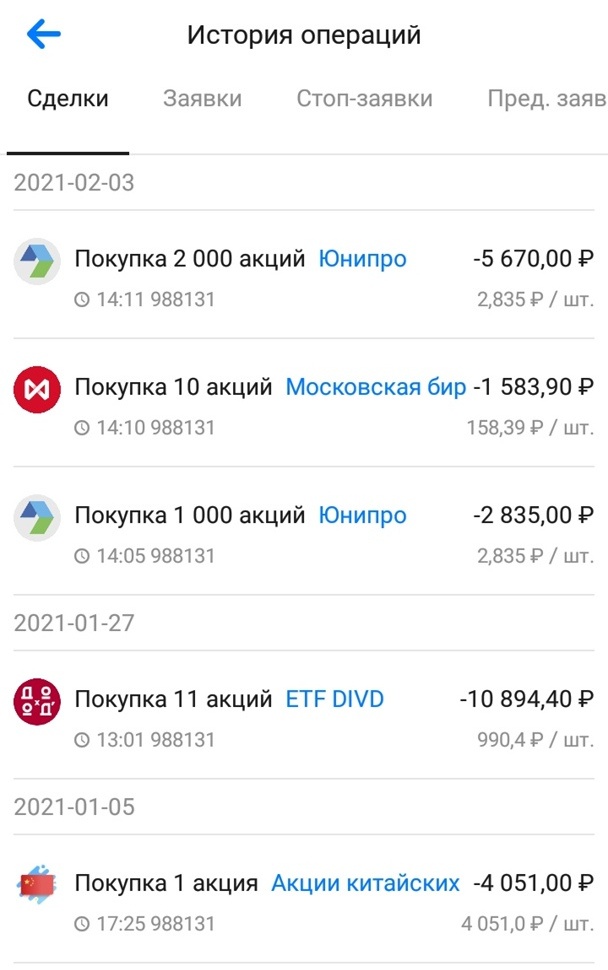

В правом верхнем углу есть значок “История”. В этой вкладке хранится информация по завершенным сделкам и заявкам.

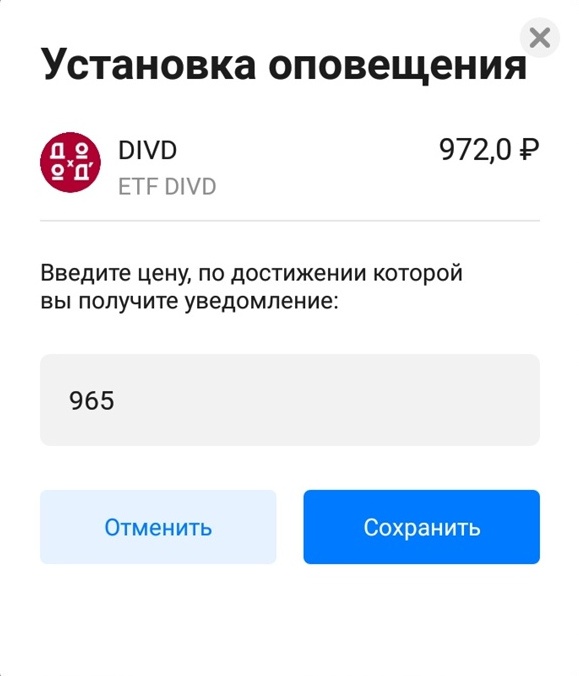

Во вкладке “Биржа” инвестор может купить или продать акции, облигации, валюту, фьючерсы и фонды. Есть биржевой стакан, возможность установить тейк-профит и стоп-лосс. Есть очень удобная функция: оповещение о том, когда цена конкретной бумаги достигнет нужного нам уровня.

Плюсы и минусы

Плюсы брокера ВТБ:

Плюсы брокера ВТБ:

- Высокая надежность. Это подтверждает и многолетняя история, и присутствие государственных структур в числе акционеров банка ВТБ, и наличие всех лицензий.

- Низкие комиссии. На сегодня брокер входит в тройку лидеров по этому показателю наравне со Сбербанком и Открытием.

- Понятные обычному пользователю собственные торговые платформы на компьютере и телефоне.

- Удобный интерфейс торговых платформ. Мы с мужем пользуемся и тейк-профитом, и биржевым стаканом, и оповещением о цене. Далеко не у всех есть эти сервисы.

- Доступны все инструменты для торговли. Как только появляется новый фонд, он моментально отражается в приложении (у других брокеров случаются задержки).

- Моментальное пополнение и снятие денег с брокерского счета или ИИС на банковскую карту.

- Собственные инвестиционные продукты. Особенно актуально сегодня, когда мы наблюдаем резкий приток новых инвесторов на биржу. Индексные фонды служат отличным инструментом для новичков.

- Много аналитической информации по ценным бумагам. Прислушиваться к ней или нет – это личное дело каждого.

- Регулярные прямые эфиры с руководством крупнейших эмитентов. Приходят оповещения о предстоящих эфирах в личный кабинет.

Минусы:

Минусы:

- В отзывах клиенты жалуются на низкий уровень технической поддержки. Предполагаем, техподдержка актуальна для трейдеров, которые совершают ежедневные сделки. Для пассивного инвестора это не столь важно. Если не получилось зайти сегодня в приложение, то можно зайти завтра.

- Много информации в приложении, которая в первую очередь попадается на глаза и носит рекламный характер. Например, первыми в списке идут всегда фонды ВТБ и приходится их пролистывать, чтобы посмотреть и другие. Но это сложно назвать недостатком. Брокер рекламирует свои продукты и зарабатывает деньги.

Заключение

Однозначно можем посоветовать и начинающим, и опытным инвесторам открыть счет в ВТБ. За 10 лет ежемесячного использования мобильного приложения никаких проблем. Интерфейс тоже удается изучить быстро.

Кто еще является клиентом брокера ВТБ? Что устраивает, а что нет?

До новых встреч!