Приветствуем вас, дорогие читатели!

Все больше людей интересуется вопросами не только сохранения, но и увеличения своих накоплений. Однако процент по вкладам совсем небольшой. Банки предлагают максимум 8 % годовых, а биржевая торговля, хоть и может принести большую прибыль, но она является очень рискованным делом и требует больших знаний.

Именно поэтому в последнее время особой популярностью стал пользоваться индивидуальный инвестиционный счет. О том, что это такое, мы сегодня и расскажем.

Определение и особенности

Индивидуальный инвестиционный (ИИС) счет дает возможность обычным гражданам приобретать ценные бумаги российских организаций для получения дополнительного дохода.

Покупать можно следующие инвестиционные продукты:

Покупать можно следующие инвестиционные продукты:

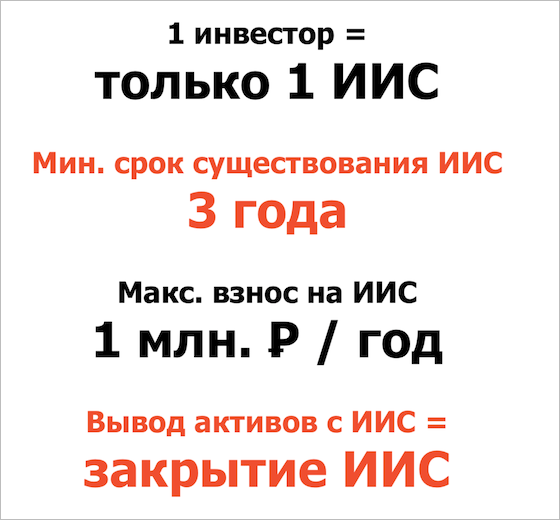

Индивидуальные инвестиционные счета действуют в нашей стране с января 2015 года. Закон № 39-ФЗ “О рынке ценных бумаг” разрешает открывать ИИС исключительно физическим лицам.

Его самое главное преимущество – это льготное налогообложение, которое позволяет либо вернуть 13 % НДФЛ от внесенной на счет в течение года суммы, либо не платить 13 % налога от дохода, полученного в результате инвестирования.

Законодательство не ограничивает предельный срок действия инвестиционного счета. Предельная же сумма взносов ограничена законом и составляет 1 миллион рублей в год.

Минимальный размер взноса не определен. Его обычно устанавливает брокер или управляющая компания.

Взносы можно вносить как частично в течение года, так и всю запланированную сумму сразу. Платежи осуществляются только в рублях, но не обязательно вносить их ежегодно.

Инвестиционный налоговый вычет

Существует 2 вида инвестиционного налогового вычета:

- Вычет на взносы. Означает возможность возврата 13 % от внесенных средств.

- Вычет на доход. Означает освобождение всего дохода, полученного в результате инвестирования, от уплаты НДФЛ.

Способ возврата налога может быть выбран только один. На протяжении действия договора инвестор сможет определить, каким типом вычета выгоднее воспользоваться.

Вычет на взносы

Можно использовать при соблюдении следующих условий:

Можно использовать при соблюдении следующих условий:

- Осуществление платежей в течение года.

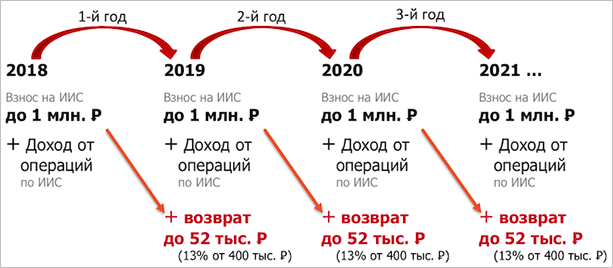

Но предельная сумма платежей для возврата подоходного налога – 400 000 рублей. Это значит, что ФНС не вернет больше 400 000 * 13 % = 52 000 рублей.

- В этом же году у вас должен быть доход, с которого уплачен НДФЛ.

Если ваш годовой доход окажется меньше внесенных взносов, то вернуть вы сможете только фактически уплаченную сумму налога. Например, за год вы заработали 350 000 рублей и уплатили 45 500 рублей налога с доходов. Соответственно, больше 45 500 рублей вернуть из бюджета не получится.

- У вас открыт только один ИИС, который по договору действует 3 года и дольше.

Полная информация об актуальных стратегиях, которые уже принесли миллионы пассивного дохода инвесторам

Если пройдет менее 3 лет, то придется перечислить обратно в бюджет возвращенный НДФЛ, а вместе с ним заплатить и пени, предусмотренные налоговым законодательством.

Заявление на возврат налога можно подать уже на следующий год с даты подписания договора. Например, если вы открыли и пополнили счет в декабре 2018 года, то уже с наступлением 2019 года имеете право обратиться в налоговую.

А вот за все, что вам удастся заработать на инвестициях, придется заплатить НДФЛ.

Вычет на доход

Сумма по этому типу вычета не ограничена. Весь доход, который вы получите от инвестиций, не облагается НДФЛ. Он отлично подойдет тем, у кого нет другого налогооблагаемого дохода. Воспользоваться этим видом вычета можно в тот год, в котором ИИС закрывается.

С полученного дохода разрешается не уплачивать НДФЛ, если соблюдены следующие условия:

- вы уплачиваете налоги в бюджет РФ именно в том году, в котором ИИС прекращает действовать;

- у вас есть только один ИИС, открытый на срок 3 года и дольше;

- вы не воспользовались вычетом другого типа.

Сравнение ИИС и депозита

Давайте разберемся, какие плюсы и минусы есть у инвестиционного счета в сравнении с депозитом.

Преимущества:

- возможность использовать налоговый вычет;

- более высокая доходность даже при консервативной стратегии инвестирования.

Недостатки:

Недостатки:

- налоговыми льготами получится воспользоваться, если ИИС действует 3 года и дольше;

- ограничение по максимальной сумме взносов в год – 1 миллион рублей;

- комиссия за совершение сделок;

- средства не застрахованы.

Как и где открыть

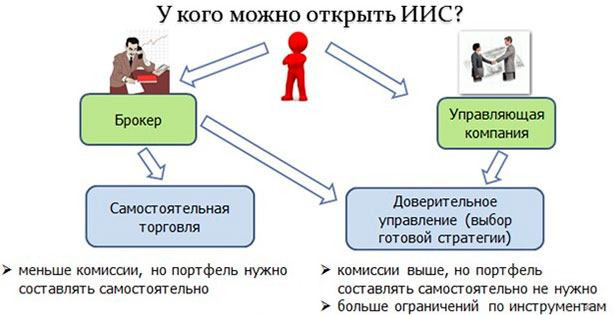

Открытие счета сопровождается заключением договора с брокером или управляющей компанией. Вы сами решаете, где лучше его открыть.

Брокеры

Если вы открываете ИИС у брокера, то заключаете с ним договор на брокерское обслуживание. По такому договору вы сами решаете, какие ценные бумаги приобретать.

Однако есть ограничения. Не разрешается покупать:

- ценные бумаги иностранных фирм, не торгующихся на российской бирже;

- облигации федерального займа для физических лиц (ОФЗ-н);

- валюту.

- Брокер берет комиссию за ведение договора и совершение сделок. Многие компании консультируют своих клиентов и помогают сформировать подходящую структуру инвестиционного портфеля, а также предлагают готовые решения для инвесторов.

На сайте Московской Биржи есть рейтинг брокеров, лидирующих по количеству зарегистрированных ИИС. На данный момент лидерами являются:

- Сбербанк,

- БКС,

- Финам,

- ФК Открытие,

- ВТБ,

- Альфа-Банк.

Кстати, многие банки предлагают вместе с инвестиционным счетом открыть дополнительно и брокерский. Он в отличие от инвестиционного позволяет свободно торговать на рынке Форекс и не имеет ограничений по сумме пополнения, но за все полученные доходы придется уплатить НДФЛ, так как для него не предусмотрен льготный налоговый режим.

Кстати, многие банки предлагают вместе с инвестиционным счетом открыть дополнительно и брокерский. Он в отличие от инвестиционного позволяет свободно торговать на рынке Форекс и не имеет ограничений по сумме пополнения, но за все полученные доходы придется уплатить НДФЛ, так как для него не предусмотрен льготный налоговый режим.

Чтобы открыть счет достаточно прийти лично в офис либо оставить заявку на сайте выбранной компании. Перед подписанием договора внимательно ознакомьтесь с тарифами.

ИИС, открытый у брокера, начинает действовать в тот момент, когда подписан договор. Деньги можно внести в любой момент после подписания договора.

Управляющие компании

Счет, открытый в управляющей компании, начнет действовать с даты его пополнения. При этом будет заключен договор доверительного управления.

Это значит, что вы полностью доверяете управляющему распоряжаться внесенными деньгами. Но это вовсе не означает, что управляющий будет делать все, что угодно. Все сделки будут совершаться в соответствии с выбранной вами стратегией инвестирования и подписанным договором.

Лидерами по количеству зарегистрированных счетов являются следующие управляющие компании:

- Сбербанк Управление Активами,

- Альфа-Капитал,

- Открытие,

- Газпромбанк – Управление активами,

- Группа УК Регион.

Управляющие компании обычно устанавливают минимальный размер платежа для открытия ИИС. И за их услуги также придется платить.

Помимо действующих запретов (покупка иностранных ценных бумаг, которые не торгуются на российском рынке, покупка/продажа валюты на рынке Форекс, приобретение “народных” ОФЗ) для счетов, открытых в управляющей компании, есть еще дополнительные запреты и ограничения:

- управляющей компании запрещается покупать собственные ПИФы на средства ИИС;

- часть средств может быть размещена на банковский депозит, но не более 15 % от общей суммы средств на счете.

Смена брокера или управляющей компании

Что делать, если вы захотели сменить брокера или управляющего? Можно ли это сделать и при этом не потерять налоговые льготы?

ИИС закрывается в тот момент, когда с него выводятся денежные средства.

Исключением является перевод счета:

- от одного брокера к другому;

- от одного управляющего к другому;

- от брокера к управляющему.

Во всех этих случаях будет заключен новый договор. При этом старый договор по закону должен быть расторгнут в течение месяца. За этот же срок все активы должны быть переведены со старого счета на новый.

Если вы захотите применить налоговый вычет другого вида, то в этом случае ИИС придется закрыть без возможности продолжения срока.

Стратегии заработка

Чтобы окончательно определиться, стоит ли открывать ИИС, рассмотрим 3 основные стратегии инвестирования с его помощью.

Консервативная

Суть этой стратегии заключается в том, чтобы открыть ИИС, дождаться, когда 3-летний срок действия договора на брокерское обслуживание будет подходить к концу, и пополнить его на 400 000 рублей.

Суть этой стратегии заключается в том, чтобы открыть ИИС, дождаться, когда 3-летний срок действия договора на брокерское обслуживание будет подходить к концу, и пополнить его на 400 000 рублей.

Затем, когда наступит новый год, предоставить в налоговую документы для получения вычета на взносы. В результате удастся заработать 52 000 рублей за 4 месяца. Обычно столько времени требуется на сбор документов и проверку со стороны ФНС.

На сайте Финам можно воспользоваться калькулятором и рассчитать сумму налогового вычета, на которую вы можете претендовать.

Правда, есть риск, что налоговая может отказать в возврате налога из-за отсутствия движения на счете. Тогда лучше применить другую стратегию инвестирования.

Умеренная

Если вы готовы вложить средства в низкорисковые активы, тогда вам подойдет умеренная стратегия инвестирования.

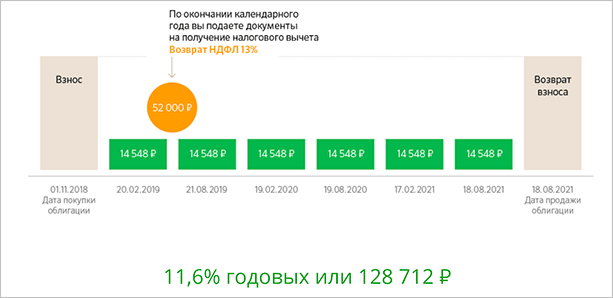

В данном случае вы открываете ИИС, пополняете его и приобретаете облигации федерального займа (ОФЗ). Их выпускает Минфин. По ним регулярно выплачивается купонный доход. На данный момент ОФЗ приносят не больше 7 – 8 % годовых, но эти ценные бумаги считаются надежными, так как по ним гарантом выступает государство.

Чтобы не потерять в разнице между ценой покупки и продажи облигаций, выбирайте такие ОФЗ, у которых срок погашения совпадает по времени с закрытием счета. Тогда их не придется продавать по рыночной цене, и вы не потеряете деньги, если облигации упадут в цене.

К тому же вы вернете уплаченные 13 % налога на доходы.

Вот пример расчета ориентировочной доходности от Сбербанка, если вложить 400 000 рублей в ОФЗ и сделать вычет на взнос.

Рисковая

При выборе данной стратегии инвестирования вы открываете ИИС, пополняете его и начинаете активно торговать либо полагаетесь на управляющую компанию. Если все идет хорошо, и вы получаете большую прибыль от операций, тогда выбирайте вычет на доход. Вся прибыль, полученная вами в результате инвестирования, будет освобождена от налога.

Если вы понесете убытки или заработаете гораздо меньше, чем внесенные платежи, тогда выбирайте вычет на взносы.

Заключение

Инвестиционный счет является одним из доступных способов приумножить свои сбережения. Несмотря на существующие ограничения по сроку и сумме, заработать можно, даже не покупая ценные бумаги, а просто воспользовавшись налоговыми льготами.

Инвестиционный счет является одним из доступных способов приумножить свои сбережения. Несмотря на существующие ограничения по сроку и сумме, заработать можно, даже не покупая ценные бумаги, а просто воспользовавшись налоговыми льготами.

Он отлично подойдет и тем, кто не готов рисковать деньгами, но хочет получить доходность выше, чем по вкладам, и тем, кто давно и активно торгует на бирже. Выбирайте наиболее подходящую стратегию и начинайте инвестировать!

Консервативная и умеренная стратегии подойдут тем, кто:

- не готов сильно рисковать деньгами;

- у кого есть доход, с которого перечисляется НДФЛ.

Рисковая стратегия подойдет опытным инвесторам, обладающим знаниями и квалификацией в сфере инвестиций.

Вы уже открыли ИИС или только планируете это сделать? Как обстоят дела с выбором брокера или управляющего? Делитесь в комментариях. До встречи.