Здравствуйте, друзья!

Сегодня хотим поговорить об альтернативном банковским вкладам способе сохранения и приумножения капитала. Речь пойдет об одном из самых консервативных инвестиционных инструментов – облигациях федерального займа.

Рассмотрим ОФЗ: что это такое, каких видов бывают, где и как их купить для своего портфеля инвестора.

Понятие и виды

Напомним, что облигация – это долговая ценная бумага, которая фиксирует долг компании (организации), ее выпустившей, перед покупателем.

Напомним, что облигация – это долговая ценная бумага, которая фиксирует долг компании (организации), ее выпустившей, перед покупателем.

Эмитентами могут быть коммерческие предприятия из всех сфер экономики, банки, региональные правительства и даже государство.

Именно последнее в лице Минфина и выпускает ОФЗ.

ОФЗ расшифровывается как облигация федерального займа. Покупая ее, вы даете в долг государству. Оно обязуется через заранее оговоренный срок вернуть вам номинальную стоимость (1 000 руб.) и регулярно выплачивать за срок владения ценной бумагой купоны (процент от номинальной стоимости).

Почему гособлигации считаются низкорискованным инструментом?

Почему гособлигации считаются низкорискованным инструментом?

Потому что вариант неполучения инвестором вложенных денег и купонов может быть только в случае дефолта эмитента, т. е. государства. Конечно, и такое может случиться, но это крайняя мера для любой страны.

Сегодня экономика в России стоит намного крепче на ногах, чем в конце прошлого века.

У любого долгосрочного инвестора в портфеле есть ОФЗ. В первую очередь в качестве защитного механизма от качелей на фондовом рынке, когда котировки акций могут сильно упасть. Какую долю от общего капитала они должны составлять, каждый для себя определяет самостоятельно. Но общая рекомендация – чем короче срок инвестирования, тем выше должна быть эта доля.

Например, вы копите на пенсию. Когда до нее 15 – 20 лет, то вы смело можете рисковать и вкладывать деньги в акции, корпоративные облигации. Еще есть время отыграться. Но когда остается всего 5 – 10 лет, вы не можете рисковать деньгами. В этом случае лучше увеличить долю низкорискованных активов в портфеле, например, с помощью ОФЗ.

На рынке сейчас обращаются следующие виды гособлигаций.

- С постоянным купонным доходом (ПД) – самый распространенный вид на Московской бирже

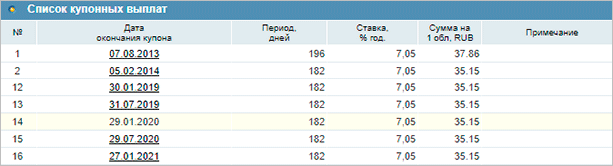

Вы заранее знаете, какой купон вам выплатят. Например, ОФЗ-26212-ПД. По ней вы будете получать каждые полгода 35,15 руб. по ставке 7,05 % годовых. И так до самого срока погашения, до 19 января 2028 года. Достоинством облигаций с постоянным купоном является их предсказуемость, инвестор заранее знает размер прибыли и доходность своих ценных бумаг. Можно так подобрать ценные бумаги в свой портфель, чтобы каждый месяц получать купоны. Вот вам и пассивный доход.

- С переменным или плавающим купонным доходом (ПК)

Размер купона меняется в зависимости от ставки RUONIA. Главный недостаток – невозможность рассчитать прибыль заранее. Преимущество – защита от резких колебаний (волатильности) ключевой ставки Центробанка. Этот процесс влияет на доходность ОФЗ.

РУОНИА (RUONIA) – это средневзвешенная ставка, по которой крупные банки страны выдают друг другу кредиты на 1 день. Ее значение ежедневно рассчитывает ЦБ РФ по специальной методике, но не уходит далеко от ключевой ставки.

РУОНИА (RUONIA) – это средневзвешенная ставка, по которой крупные банки страны выдают друг другу кредиты на 1 день. Ее значение ежедневно рассчитывает ЦБ РФ по специальной методике, но не уходит далеко от ключевой ставки.

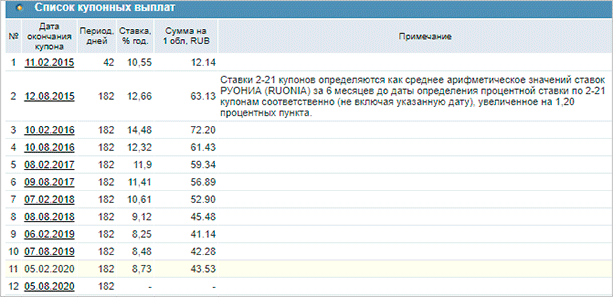

Привязка ОФЗ к RUONIA выглядит так: очередной купон будет равен средней ставке RUONIA за 6 месяцев до даты определения купона, плюс небольшая премия.

Рассмотрим на примере ОФЗ-29006-ПК. Последний известный купон выплатят 5.02.2020 в размере 8,73 % годовых или 43,53 руб. Например, 10.02.2016 он был равен 14,48 % или 72,2 руб. Купоны определяются как средняя за 6 месяцев RUONIA + 1,2 %.

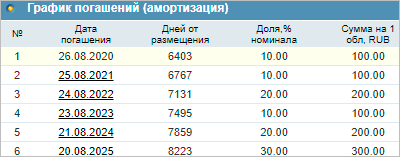

- С амортизацией долга

Инвестор не получает купонных выплат в течение срока обращения ценной бумаги. Минфин постепенно погашает номинал ОФЗ. Тоже все вполне предсказуемо. Например, по ОФЗ-46011-АД амортизация выглядит так:

- С индексацией номинала (ИН)

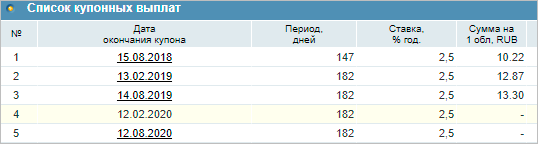

По облигации выплачивают небольшие купоны (2,5 %), но ежегодно увеличивают номинал на величину инфляции. На МосБирже по состоянию на декабрь 2019 года обращается всего два выпуска: ОФЗ-52001-ИН с погашением в августе 2023 года и ОФЗ-52002-ИН с погашением в феврале 2028 года. Вот так выглядят купонные выплаты:

Что такое народные облигации

Есть еще один вид гособлигаций – народные.

Народные облигации (ОФЗ-Н) – это государственные облигации РФ для физических лиц. Они не торгуются на бирже, купить и продать их можно в четырех банках: Сбербанке, ВТБ, ПСБ и Почта Банке. Называют народными, потому что рассчитаны на большее количество населения, на тех, кто по каким-то причинам не хочет разбираться в биржевой торговле, а условия по банковскому депозиту уже не устраивают. Минфин указывает, что они созданы в первую очередь для повышения финансовой грамотности.

Народные облигации (ОФЗ-Н) – это государственные облигации РФ для физических лиц. Они не торгуются на бирже, купить и продать их можно в четырех банках: Сбербанке, ВТБ, ПСБ и Почта Банке. Называют народными, потому что рассчитаны на большее количество населения, на тех, кто по каким-то причинам не хочет разбираться в биржевой торговле, а условия по банковскому депозиту уже не устраивают. Минфин указывает, что они созданы в первую очередь для повышения финансовой грамотности.

Сейчас в обращении 4-й выпуск: № 53004RMFS. ОФЗ-Н можно купить до 25.02.2020.

Рассмотрим особенности народных облигаций:

Рассмотрим особенности народных облигаций:

- Цена бумаги фиксированная. Информация о ней размещена на официальном сайте Минфина. На момент написания статьи (24.12.2019) цена – 1 028,6 руб. (102,86 % от номинала), накопленный купонный доход – 20,3 руб. и доходность к погашению – 6,01 %. Процент чуть выше среднего процента по депозитам (вклад в банке сейчас принесет примерно 4 – 5 %).

- Минимальное количество покупки – 10 штук, максимальное – 15 000 штук.

- ОФЗ-Н вы не купите на ИИС, но сможете передать по наследству.

- Облигации можно продать в любое время, но не выше, чем за номинальную стоимость, т. е. 1 000 руб.

- Выплата купонов осуществляется 2 раза в год, а погашение – в день, обозначенный Минфином, через 3 года после выпуска, а именно 31.08.2022.

- Комиссии с покупателя за покупку и продажу народных гособлигаций банками не взимаются.

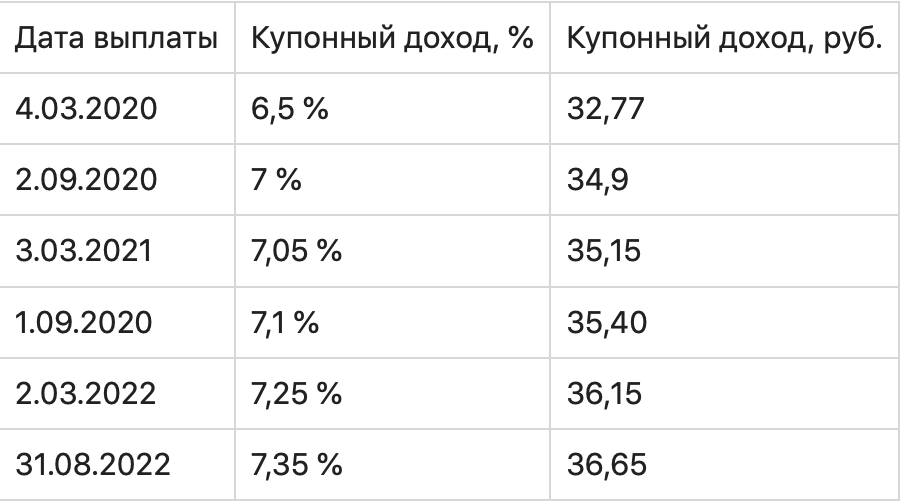

Размер и даты выплаты купонов:

Однозначного мнения экспертов, стоит ли покупать ОФЗ-Н, нет. Выскажу свое. Открыть брокерский счет сегодня не сложнее, чем депозит в банке. Пополнить можно онлайн. Необязательно осваивать сложные торговые терминалы по типу Quik, чтобы торговать на бирже. Почти все крупные брокеры выпустили собственные мобильные приложения и программы для компьютера. Они простые и понятные в использовании. Один раз совершите покупку любой ценной бумаги, и больше не возникнет вопросов, как это делать.

Имея собственный брокерский счет, а еще лучше – ИИС, вы получите доступ ко всем облигациям и акциям, которые торгуются на бирже. Выбор большой, в том числе и по ОФЗ. Можно подобрать бумаги с намного более привлекательными условиями, чем Минфин разработал для народных облигаций. Мы советуем для выбора и анализа пользоваться сервисом rusbonds.ru.

Где купить

Частные инвесторы могут купить облигации федерального займа:

Частные инвесторы могут купить облигации федерального займа:

- На МосБирже. Для этого надо открыть брокерский счет (делается за 10 минут онлайн) и перевести на него деньги. В торговом терминале, доступ к которому вам даст брокер, выберите ОФЗ для покупки. Через пару нажатий кнопок ваш портфель пополнится гособлигациями. Полученные купоны и погашаемая в конце срока номинальная стоимость могут поступать на брокерский счет или на указанный в договоре банковский счет. Далее уже вам решать, что с ними делать: потратить на какие-то цели или реинвестировать в покупку новых ценных бумаг.

- В банке. Это касается покупки народных облигаций. Сегодня их имеют право продавать: Сбербанк, Промсвязьбанк, ВТБ и Почта Банк. Например, в Сбербанке это можно сделать в отделении банка или через Сбербанк Онлайн. Открываете брокерский счет, устанавливаете приложение для онлайн-торговли “Сбербанк Инвестор” и покупаете народные облигации.

Заработать на гособлигациях можно так же, как на любых других. За счет продажи дороже, чем купили, и на получении купонов (несколько раз в год). Но мы бы не рассматривали ОФЗ в качестве спекулятивного инструмента. Не тот доход. Он всего на 1 – 2 % выше банковского депозита, а рыночная стоимость иногда выше номинала. Самый оптимальный вариант – это дождаться погашения.

Заработать на гособлигациях можно так же, как на любых других. За счет продажи дороже, чем купили, и на получении купонов (несколько раз в год). Но мы бы не рассматривали ОФЗ в качестве спекулятивного инструмента. Не тот доход. Он всего на 1 – 2 % выше банковского депозита, а рыночная стоимость иногда выше номинала. Самый оптимальный вариант – это дождаться погашения.

Посмотреть список облигаций и текущие котировки можно непосредственно на Московской бирже. Кроме этого, инвесторы пользуются удобными сервисами-агрегаторами, например, rusbonds.ru. Там, установив фильтр, можно проанализировать такие важные параметры, как дата погашения, размер купона, цена и доходность к погашению в одной таблице.

От чего зависят рыночная цена и доходность ОФЗ

Новичка может ввести в ступор большое количество ОФЗ на бирже. Как выбрать из такого многообразия? Во-первых, вы должны определиться со сроком инвестирования. Можно подобрать облигации, погашение которых придется на тот год и месяц, когда вам понадобятся деньги. Во-вторых, обратите внимание на доходность.

Она бывает разная:

Она бывает разная:

- текущая – доходность за текущий купонный период;

- текущая модифицированная – доходность с учетом купона и разницы в цене на момент покупки облигации;

- простая к погашению – сумма текущей доходности от купона и от разницы в цене, не учитывает реинвестирование купонов;

- эффективная к погашению – среднегодовая доходность с учетом всех выплат инвестору, погашения номинала и реинвестирования купонов.

Если вы не предполагаете реинвестировать купоны, то при выборе смотрите на простую доходность. Если будете реинвестировать, обращайте внимание на эффективную к погашению.

Рыночная цена облигации может быть выше или ниже номинала. От чего это зависит? От ключевой ставки ЦБ, рисков, срока до погашения, спроса и предложения на рынке. Первые два фактора наиболее существенно влияют на цену.

Например, Центробанк поднял ключевую ставку. Значит, давать в долг экономике России станет выгоднее. Новые выпуски ОФЗ будут с повышенной доходностью.

На них вырастет спрос, и цена повысится. А старые выпуски инвесторы начнут продавать, чтобы вложить деньги в более доходные новые. Растет предложение, цена падает. И так до тех пор, пока цены на новые и старые выпуски не выровняются.

На них вырастет спрос, и цена повысится. А старые выпуски инвесторы начнут продавать, чтобы вложить деньги в более доходные новые. Растет предложение, цена падает. И так до тех пор, пока цены на новые и старые выпуски не выровняются.

Доходность облигации пропорциональна цене. Чем выше цена, тем ниже доходность и наоборот.

Такие качели характерны в большей степени для долгосрочных облигаций, у бумаг с коротким сроком погашения волатильность проявляется слабее. Чем больше сроки погашения и выше риски, тем доходнее ОФЗ.

Доходность гособлигации можно увеличить с помощью ИИС.

Рассмотрим на примере, как это сделать:

Рассмотрим на примере, как это сделать:

- Открываем ИИС по типу “А” и вносим в течение 3 лет по 400 тыс. рублей каждый год.

- Ежегодно покупаем ОФЗ. Два раза в год получаем купоны. В начале года, следующего за отчетным, подаем документы на возврат подоходного налога в размере 13 % от инвестируемой суммы. И снова их вкладываем в покупку ОФЗ.

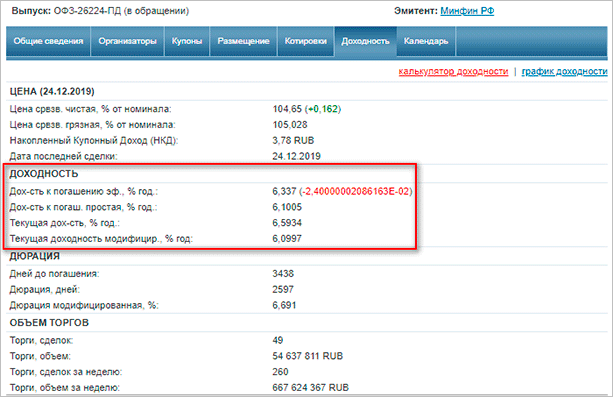

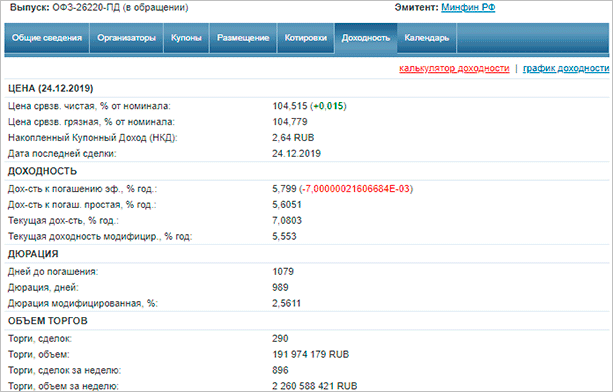

- Идеально – подобрать бумагу со сроком погашения через 3 года, когда можно будет закрыть ИИС. Например, ОФЗ-26220-ПД. Ставка купона – 7,4 %. Погашение – 7.12.2022.

То есть доходность складывается из доходности к погашению (5,6 %, если без реинвестирования, и 5,799 %, если реинвестируете купоны) и возврата 13 % от государства.

Налогообложение купонного дохода по всем видам ОФЗ, в том числе и народных, отсутствует. А вот с положительной разницы между ценой продажи и покупки придется заплатить 13 % НДФЛ. Но это произойдет только в случае продажи ценной бумаги до срока погашения.

Плюсы и минусы

В конце разберем плюсы и минусы ОФЗ как инструмента для инвестиций.

Из плюсов:

Из плюсов:

- хорошая альтернатива банковскому вкладу, так как риски по ОФЗ минимальные, а доход выше;

- минимальный порог входа, облигации можно купить даже до 1 000 руб. или чуть выше;

- разнообразие сроков погашения, поэтому можно подобрать такие бумаги, чтобы стабильно получать каждый месяц пассивный доход в виде купонов;

- легко купить и продать, ОФЗ имеют самую высокую ликвидность на бирже;

- при достаточной теоретической подготовке инвестор подбирает гособлигации в зависимости от рыночной ситуации и своих целей;

- возможность покупать на ИИС (кроме народных) и получать повышенный доход;

- можно передать по наследству.

Минусы:

Минусы:

- деньги, вложенные в гособлигации, не застрахованы так, как на банковском депозите, в случае дефолта страны инвестор все потеряет;

- не подходят для спекуляций, заявленную доходность инвестор гарантированно получит в случае погашения точно в срок по номиналу.

Заключение

ОФЗ – хороший инструмент консервативного и пассивного инвестора. Не думаем, что будет правильно все деньги вкладывать в покупку только этого вида ценных бумаг. Если у вас горизонт инвестирования больше 5 лет, то отведите часть портфеля более выгодным по доходности активам. Но по мере приближения срока достижения финансовой цели увеличивайте количество гособлигаций, чтобы минимизировать риски потери капитала.

До новых встреч!