Здравствуйте, друзья!

Если вы хотите узнать, ценные бумаги каких компаний торгуются на фондовой бирже, вам надо заглянуть в специальный список. В него попадают только те, кто отвечает требованиям торговых площадок, и он в обязательном порядке публикуется на официальных сайтах бирж.

В статье мы простыми словами расскажем, что это такое – листинг ценных бумаг, как он проводится, какие требования предъявляются к акциям и облигациям для включения их в перечень торгуемых инструментов.

Понятие листинга и цель его проведения

Листинг на бирже – это процедура включения ценных бумаг в список торгуемых инструментов. Он состоит из нескольких этапов, по итогам которых активы попадают на один из трех уровней, и с ними могут совершать сделки купли-продажи частные инвесторы.

На каждой бирже разработаны собственные правила листинга, которые регулярно пересматриваются.

Например, на Московской бирже с 1.04.2021 действует новая редакция. Последняя продержалась всего 4 месяца.

Например, на Московской бирже с 1.04.2021 действует новая редакция. Последняя продержалась всего 4 месяца.

Инвестиционный ликбез. Ценные бумаги могут не только включаться в список, но и покидать его. Эта обратная листингу процедура называется делистинг, что значит исключение акций, облигаций и других инструментов из списка торгуемых на бирже или перевод их на более низкий уровень.

Любая коммерческая компания видит своей главной целью получение прибыли. Допуск к торгам на фондовых биржах – это один из возможных путей ее достижения. Эмитент, бумаги которого обращаются на организованных торгах, получает дополнительный капитал для своего развития. Он становится узнаваемой компанией, повышает доверие потенциальных потребителей и получает преимущество перед конкурентами. В конечном итоге все это приводит к увеличению прибыли компании.

Логично, что такие преимущества хотят получить многие. Если биржи не проводили бы “кастинг” в виде листинга, то к торгам оказались бы допущены все подряд: потенциальные банкроты с целью получения денег инвестора для покрытия долгов, слабые и неэффективные компании. Инвесторы бы теряли деньги, и репутация биржи пострадала бы. Чтобы избежать таких проблем, была введена процедура листинга. В процессе его проведения в список попадают только те, кто отвечает требованиям организатора торгов по ряду параметров.

Логично, что такие преимущества хотят получить многие. Если биржи не проводили бы “кастинг” в виде листинга, то к торгам оказались бы допущены все подряд: потенциальные банкроты с целью получения денег инвестора для покрытия долгов, слабые и неэффективные компании. Инвесторы бы теряли деньги, и репутация биржи пострадала бы. Чтобы избежать таких проблем, была введена процедура листинга. В процессе его проведения в список попадают только те, кто отвечает требованиям организатора торгов по ряду параметров.

Список ценных бумаг, допущенных к торгам

Посмотрим Список ценных бумаг, допущенных к торгам на Московской бирже - www.moex.com/ru/listing/securities.aspx

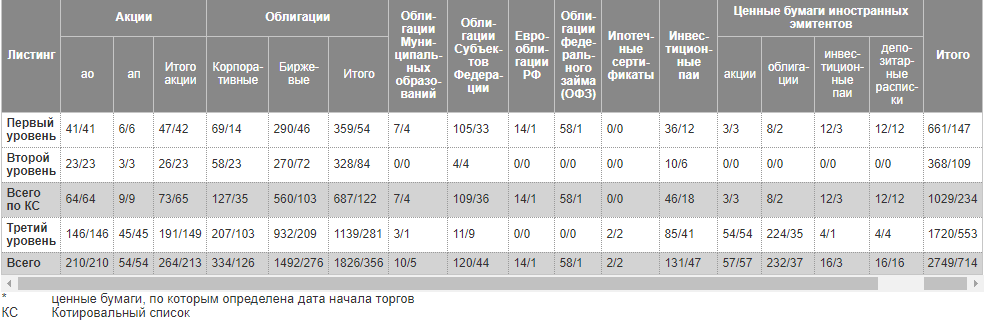

Всего на 1.03.2021 на Мосбирже обращается 2 749 бумаг от 714 эмитентов. Из них:

- акции – 264;

- облигации – 1 970, включая еврооблигации, ОФЗ, корпоративные и муниципальные;

- иностранные инструменты – 321.

В 1-й колонке мы видим разные уровни листинга. Всего их три, 1-й и 2-й объединены в котировальный список, 3-й в него не входит.

Для присвоения инструменту того или иного уровня учитывают:

Для присвоения инструменту того или иного уровня учитывают:

- соответствие требованиям законодательства РФ;

- регистрацию проспекта ценных бумаг;

- принятие на себя эмитентом обязанности раскрывать информацию о своей деятельности, финансовом положении и пр.;

- финансовое состояние, репутацию и благонадежность эмитента;

- интерес со стороны потенциальных инвесторов;

- обстоятельства, дающие основание полагать, что могут быть нарушены права и интересы инвесторов.

Это общие параметры. Есть нюансы отнесения отдельных видов инструментов (акций, облигаций, паев) к разным уровням. Их рассмотрим отдельно. Самые надежные активы попадают в котировальный список. Требования для включения в 3-й уровень значительно лояльнее, чем для первых двух. Ценным бумагам, которые претендуют на попадание туда, достаточно выполнить первых три условия, описанных выше.

Список включает следующую информацию по каждой ценной бумаге:

Список включает следующую информацию по каждой ценной бумаге:

- Тип уровня котировального списка, дату включения в него или указание на то, что ценные бумаги не включены в котировальный список.

- Наименование эмитента.

- Вид ценных бумаг.

- Регистрационный номер выпуска и дату регистрации.

- Номер и дату регистрации правил доверительного управления.

- Международный код идентификации (ISIN) и международный код классификации финансовых инструментов (CFI).

- Номинальную стоимость и валюту, в которой она выражена.

- Факты дефолта.

Требования для прохождения листинга на Московской бирже

Требования к ценным бумагам для прохождения листинга на Московской бирже изложены в Правилах, которые действуют с 1.04.2021. Кратко рассмотрим их по основным инструментам: акциям и облигациям.

Для акций

Московская биржа рассматривает следующие условия при включении акций российских компаний в 1-й и 2-й уровни:

Московская биржа рассматривает следующие условия при включении акций российских компаний в 1-й и 2-й уровни:

- Количество акций в свободном обращении и их рыночную стоимость. Например, для 1-го уровня рыночная стоимость акций, находящихся в free-float (свободном обращении), должна составлять не менее 3 млрд руб. по обыкновенным и не менее 1 млрд руб. по привилегированным акциям. В случае включения акций во 2-й уровень или перевода акций из 3-го во 2-й рыночная стоимость акций, находящихся в free-float, должна составлять не менее 1 млрд руб. по обыкновенным и не менее 500 млн руб. по привилегированным акциям.

- Срок существования компании. Для 1-го уровня – не менее 3 лет, для 2-го – не менее 1 года.

- Составление и публикацию финансовой отчетности. За 3 последних года для акций, претендующих на включение в 1-й уровень, и за 1 год для акций 2-го.

- Требования к корпоративному управлению. В Правилах есть очень большой и подробный перечень требований. В 3-й уровень попадают акции, которые не удовлетворяют требованиям 1-го и 2-го.

Для облигаций

Рассмотрим условия для включения облигаций российских эмитентов в список:

Рассмотрим условия для включения облигаций российских эмитентов в список:

- Объем выпуска. Для 1-го уровня – не менее 2 млрд руб., для 2-го – не менее 500 млн руб.

- Номинальная стоимость одной облигации. Не должна превышать 50 000 руб.

- Срок существования эмитента. Не менее 3 лет для 1-го и одного года для 2-го уровня.

- Составление и публикация финансовой отчетности. За 3 последних года для облигаций, претендующих на включение в 1-й уровень, и за 1 год для облигаций 2-го.

- Отсутствие дефолта эмитента. Дефолт либо отсутствует, либо с момента прекращения обязательств, в отношении которых эмитентом был допущен дефолт, прошло не менее 3 лет для 1-го и не менее 2 лет для 2-го уровня.

- Наличие кредитного рейтинга.

- Соблюдение требований по корпоративному управлению.

Процедура листинга

Этапы проведения листинга:

Этапы проведения листинга:

- Компания-претендент подает заявление о включении ценных бумаг в список и прикладывает необходимые документы (подробный перечень есть в Правилах).

- Заключение договора об оказании услуг листинга, который заключается между биржей и эмитентом.

- Департамент листинга Мосбиржи рассматривает заявление и представленные документы. В процессе рассмотрения он проводит экспертизу ценных бумаг на их соответствие требованиям.

- По результатам рассмотрения заявления Департамент готовит экспертное заключение. Затем принимается решение о включении или об отказе во включении ценных бумаг в список.

Таким образом, процедура представляет собой проверку надежности компании и ее ценных бумаг. Инвестор при выборе активов в свой портфель может руководствоваться списком на бирже. Если он хочет приобретать только акции “голубых фишек”, то их следует искать в 1-м уровне, самые рискованные активы находятся в 3-м.

Инструменты одного и того же эмитента могут находиться на разных уровнях списка. Например, акции Сбербанка находятся в 1-м, а некоторые облигации расположились в 3-м.

О процедуре обратной листингу вы сможете прочитать в отдельной статье: Что такое делистинг акций: причины, этапы и порядок действий инвестора

Плюсы и минусы для эмитента

Рассмотрим плюсы и минусы участия компании в листинге на фондовой бирже.

Плюсы:

Плюсы:

- получение дополнительного капитала за счет эмиссии акций, облигаций и других активов;

- повышение доверия со стороны инвесторов, поставщиков и потребителей готовой продукции, работ, услуг компании;

- увеличение ликвидности, особенно при попадании в 1-й уровень котировального списка;

- возможность выйти на зарубежные рынки;

- получение справедливой оценки компании рынком.

Минусы:

Минусы:

- дополнительные траты на участие в процедуре листинга (биржи проводят ее за вознаграждение) и его поддержание;

- необходимость поддерживать статус публичной компании, что требует раскрытия информации о деятельности и финансовой отчетности.

Мир не стоит на месте, можно сказать, что криптовалюты стали теснить традиционные финансовые инструменты. Уоррен Баффет не любит криптовалюты, но это не мешает ему опосредованно инвестировать в одного из главных бенефициаров рынка криптовалют, компанию производителя видеокарт. Посмотрите в сторону высоких доходностей, сейчас на рынке критовалют "Дикий запад", а процессы все те же самые, как на классических биржевых рынках

Заключение

Листинг важен не только для эмитента, но и для частного инвестора. Последнему он позволяет провести предварительный отбор активов в свой инвестиционный портфель после того, как ценные бумаги и компанию проверила экспертная группа фондовой биржи. Но этот процесс не дает стопроцентной гарантии, что вы купите надежные инструменты, которые будут стабильно приносить доход, а по облигациям не возможен дефолт.

Поэтому ограничиваться только просмотром списка нельзя. Он не заменит проведение полноценного анализа. Пусть это станет только первым шагом на пути формирования вашего портфеля.

До новых встреч!