Здравствуйте, друзья!

Если вы читаете эту статью, хорошо. Значит, вы уже задаете себе вопрос, куда вложить деньги, потому что они у вас есть. Если кошелек пустой, а вы все равно читаете статью, вдвойне хорошо. Значит, вас перестала устраивать ситуация, когда полученный доход в конце месяца, а иногда и раньше, превращается в 0.

Последняя ситуация справедлива и для тех, кто получает 20–30 тыс. рублей в месяц, и для тех, у кого заработки свыше 100 тыс. рублей. Парадокс, но давно замечено, что затраты удивительным образом растут вместе с доходами.

14 вариантов вложения денег

Сегодня мы не будем рассказывать о том, как навести порядок в личных финансах. Если вы читаете наш блог, то уже знакомы с этой проблемой и, надеюсь, смогли плодотворно ее решить.

Сегодня мы не будем рассказывать о том, как навести порядок в личных финансах. Если вы читаете наш блог, то уже знакомы с этой проблемой и, надеюсь, смогли плодотворно ее решить.

В статье поговорим, куда инвестировать средства в России, чтобы они работали и приносили прибыль.

Вариантов инвестиций много. Одни из них малорисковые, другие высокорисковые. Совсем без риска инвестиций не бывает, даже если очередной финансовый консультант вам утверждает обратное. Бегите от него без оглядки. Уверяю, что это будет ваше самое мудрое решение.

В подготовленном списке вы не увидите высокодоходных способов, которые обещают десятки процентов прибыли ежедневно.

Это ловушки для новичков, которые ведутся на легкий заработок, и 90 % из них потом теряют свои деньги.

Мы не хотим, чтобы вы стали одним из них. Остановимся на традиционных вариантах, среди которых тоже есть рисковые, если вы не хотите довольствоваться 10–20 % годовых.

1. Депозиты

Депозиты – самый понятный и отсюда самый популярный для большинства россиян способ вложения денег. Назвать его вариантом инвестирования можно с большой натяжкой. Проценты по вкладам в надежных банках низкие. А с учетом последних изменений размера ключевой ставки Центробанка он станет еще ниже. Тем не менее именно депозиты используют под следующие цели:

- хранение резервного капитала (главное правило – возможность быстро получить средства в случае необходимости);

- накопление денег на краткосрочные цели, например, на отпуск, покупку бытовой техники, ремонт;

- временное хранение денег, пока ждете удобного момента входа на фондовый рынок для покупки акций.

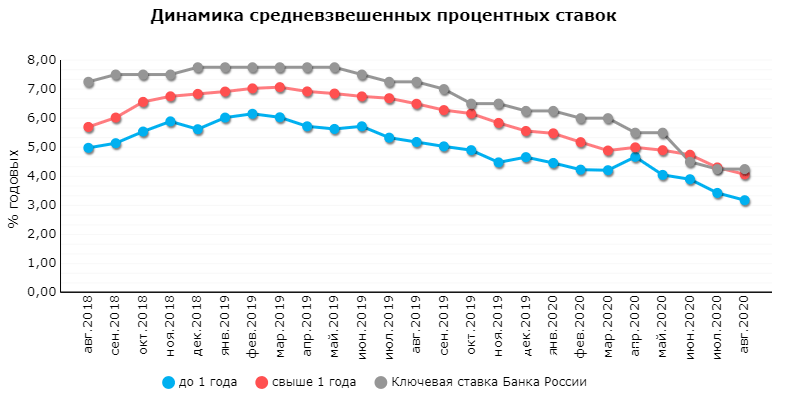

По прогнозам Центробанка, официальная инфляция в России за 2020 год составит в районе 3,7–4,2 %. По вкладам для физических лиц ситуация следующая: на август 2020 г. средневзвешенная ставка составила 4,07 % для депозитов свыше 1 года.

Более выгодные условия по накопительным счетам с пополнением и снятием без ограничений. Можно воспользоваться дебетовыми картами с начислением процентов на остаток. Ликвидность таких счетов самая высокая. Вам нужно будет только найти ближайший банкомат, чтобы при необходимости снять деньги.

Как видите, проценты по депозитам практически находятся на уровне инфляции. Комментарии излишни. Чтобы получать ежемесячный пассивный доход в достойном размере, надо иметь на счете несколько десятков миллионов рублей. При этом нельзя забывать, что государством застрахованы вклады только до 1,4 млн рублей, поэтому крупные суммы стоит разложить по разным банкам.

Плюсы инструмента:

- надежность;

- безопасность;

- не требует специальных знаний;

- государственное страхование вкладов.

Недостатки:

- маленькая доходность на уровне инфляции;

- изменения в налогообложении доходов по вкладам с 2021 г.;

- ограничения по сумме, подпадающей под страхование вкладов.

2. Акции

Акции – следующий вариант выгодного вложения свободных средств. Если вы до сих пор думаете, что это доступно только миллионерам, то глубоко ошибаетесь. Инвестировать можно даже с 1 000 рублей в кармане.

Акции – следующий вариант выгодного вложения свободных средств. Если вы до сих пор думаете, что это доступно только миллионерам, то глубоко ошибаетесь. Инвестировать можно даже с 1 000 рублей в кармане.

Зарабатывают на акциях двумя способами:

- получение дивидендов, если таковые выплачивает компания;

- покупка дешево, продажа дорого.

Как инвестировать в акции начинающим инвесторам:

- Открыть брокерский счет, самостоятельно анализировать компании и покупать акции. Для этого потребуются определенные знания и навыки. Выбирать по принципу “Газпром – национальное достояние, поэтому я куплю его акции” или “по телевизору аналитик убеждал покупать акции Лукойла” не стоит. Вы должны использовать принцип Уоррена Баффетта – величайшего инвестора мира. Он говорил, что если вы не можете в 1-2 предложениях объяснить, почему вы выбрали эту компанию, то не надо ее покупать.

- Инвестировать в акции индексных фондов (ETF). Этот вариант является наиболее подходящим для новичков. Вы покупаете доли сразу многих компаний из разных отраслей, решая проблему диверсификации. Снижение стоимости одной компании не скажется на вашей общей доходности, если другие в цене выросли. Так достигается баланс риска и доходности. Но брокерский счет тоже понадобится.

- Инвестировать в ПИФ. Открытие брокерского счета не нужно. Вы обращаетесь в управляющую компанию и покупаете паи понравившегося ПИФа. Доходность ваших инвестиций будет полностью зависеть от профессионализма управляющего, поэтому к его выбору надо подойти очень серьезно. Стоит посмотреть рейтинги, прочитать отзывы клиентов, оценить историческую доходность по фонду.

Всегда следует помнить, что покупка акций – рискованный вид инвестирования, но и доходность может составить 10, 20 и более % годовых. И никогда не надо вкладывать весь свой капитал в акции, какими бы надежными они вам ни казались.

Плюсы инструмента:

- потенциально высокая доходность, если правильно подобраны активы;

- низкий пороговый вход (есть акции стоимостью менее 1 000 руб.);

- хороший вариант для получения пассивного дохода, в т. ч. и в иностранной валюте, если в портфеле есть акции иностранных эмитентов;

- владение реальным бизнесом;

- нет ограничений по сумме вложения;

- возможность получать налоговые льготы.

Минусы:

Минусы:

- нет гарантированной доходности;

- высокий риск потери денег, особенно в краткосрочной перспективе;

- высокая волатильность, что может повлиять на психологическое состояние инвестора;

- не все компании выплачивают дивиденды;

- требуются специальные знания для грамотного формирования портфеля из акций;

- необходимо иметь брокерский счет.

3. Облигации

Облигации – более консервативный вариант инвестирования, чем акции. Доходность по ним выше, чем по депозитам, но ненамного. Риск неполучения купонных выплат низкий (справедливо для ОФЗ и муниципальных облигаций).

Кстати, ETF по облигациям тоже существуют. Не надо анализировать отдельных эмитентов и подбирать бумаги. Покупайте сразу сформированную корзину.

Кстати, ETF по облигациям тоже существуют. Не надо анализировать отдельных эмитентов и подбирать бумаги. Покупайте сразу сформированную корзину.

Уникальная возможность повысить доходность инвестиционного портфеля для россиян – это покупка ценных бумаг через <" target="_blank">ИИС.

Дополнительно вы сможете получать ежегодно 13 % от суммы вложенных средств. Пользуйтесь этим инструментом, пока он есть. Не думаем, что он будет существовать в таком привлекательном виде долго.

Государство разработало его для привлечения денег граждан на фондовую биржу, чтобы финансировать реальный сектор экономики. Как только цель будет достигнута, условия пересмотрят.

Уникальность облигаций в том, что вы заранее можете рассчитать свою доходность и так подобрать бумаги, чтобы каждый месяц получать прибыль. Актуально для консервативных инвесторов и пенсионных накоплений.

Если любите погорячее (рискованнее), то добавьте небольшую долю высокодоходных облигаций (ВДО). Купоны по ним значительно превышают официальную инфляцию, но и риск дефолта эмитента выше.

Для диверсификации по валюте рекомендуем разбавить портфель еврооблигациями.

Плюсы инструмента:

- низкий риск и доходность выше банковских депозитов;

- возможность получения пассивного дохода в рублях и иностранной валюте;

- возможность заранее просчитать доходность своего портфеля;

- получение налоговых льгот.

Минусы:

- риск дефолта отдельных эмитентов;

- необходимы специальные знания для отбора надежных облигаций в портфель;

- по наиболее надежным бумагам (ОФЗ, муниципальным и некоторым корпоративным) доходность лишь на 1–2 % выше банковских депозитов;

- необходимо иметь брокерский счет.

4. Индексные фонды

ETF – индексный фонд, который состоит из разных инструментов (акции, облигации, золото, фонды недвижимости) десятков и сотен эмитентов. Называется индексным, потому что следит за определенным индексом.

Например, за индексом РТС или S&P 500. Растут значения индекса – растут и котировки фондов.

Например, за индексом РТС или S&P 500. Растут значения индекса – растут и котировки фондов.

И наоборот. А так как на долгосроке индекс всегда в плюсе, то инвестиции в ETF – практически беспроигрышный вариант.

Сейчас на российском рынке представлены всего 2 компании-эмитента: FinEx и ITI Funds. У первого работают 13 фондов, у второго – всего 2.

Конечно, это слезы по сравнению с американской биржей, но даже из такого набора можно составить инвестиционный портфель и диверсифицировать его по инструментам, странам и валюте.

Еще больше возможностей будет, если подключите БПИФы. Это тоже индексные фонды, но от эмитентов с российской юрисдикцией: Сбербанк, ВТБ, Тинькофф, Открытие, Россельхозбанк и др. Они в последнее время конвейер запустили по производству новых фондов. Почти каждый месяц появляются новые.

Полный список котирующихся на МосБирже ETF и БПИФов вы можете посмотреть на сайте мосбиржи. Ходят слухи от самых информированных источников, что скоро на российском рынке появятся и зарубежные индексные фонды. Понимающие инвесторы ждут этого события с особым нетерпением.

Плюсы инструмента:

- широкая диверсификация;

- низкий риск по сравнению с покупкой акций отдельных эмитентов;

- надежность и безопасность;

- низкий порог входа;

- не требуется специальных знаний для выбора фонда;

- хорошо подходит для пенсионного портфеля на долгосрок;

- возможность купить акции фонда в разных валютах;

- абсолютная прозрачность состава фонда, который повторяет конкретный индекс;

- высокая ликвидность, что позволяет купить и продать в любое время работы биржи;

- налоговые льготы.

Недостатки:

Недостатки:

- комиссии за управление фондом;

- маленький выбор на российской бирже;

- небольшая история развития, особенно у БПИФов, что затрудняет оценить точность следования индексу;

- нет гарантии доходности;

- дивиденды и купоны реинвестируются, а не поступают на счет инвестора;

- необходимо иметь брокерский счет.

5. ПИФы

ПИФ – фонд коллективных инвестиций, который под руководством управляющей компании вкладывает деньги в различные инструменты. Эффективность его полностью зависит от стратегии инвестирования и профессионализма управляющего.

На российском рынке ПИФы появились раньше ETF и БПИФов и были очень популярны у пассивных инвесторов, которые просто доверяли свои деньги УК и надеялись на получение прибыли. Прибыль получалась не всегда.

Главное отличие от биржевых фондов – продажа вне биржи, в офисе управляющей компании, и отсутствие следования фондовому индексу.

Плюсы инструмента:

- не надо открывать брокерский счет;

- низкий порог входа;

- не нужны специальные знания, за все отвечает управляющая компания;

- широкая диверсификация;

- налоговые льготы.

Минусы:

Минусы:

- высокие комиссии за управление;

- непрозрачность фонда – инвестор не всегда может получить информацию о составе;

- право управляющего менять состав портфеля;

- нет гарантии доходности;

- эффективность фонда на совести управляющего и его компетентности;

- продать можно только там, где купили, т. е. в офисе компании.

6. Драгоценные металлы

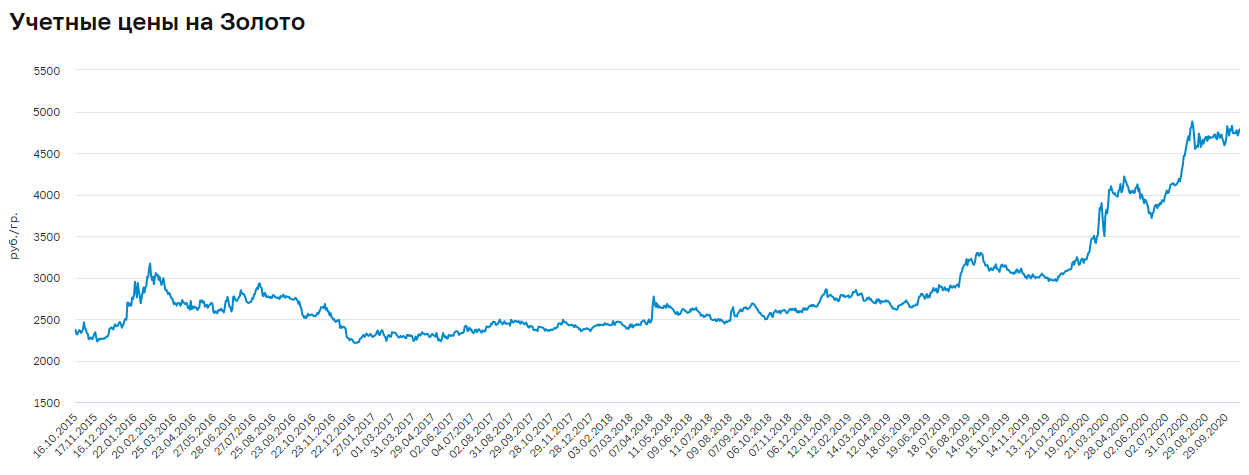

Стоимость драгоценных металлов будет постоянно расти в долгосрочной перспективе, потому что запасы их ограничены, а спрос, особенно в периоды кризисов, резко возрастает. Но назвать высокодоходным такой инструмент не получится. Он относится к защитным. Позволит вам не потерять свой капитал во время кризисов.

Например, за 5 лет цена золота выросла почти на 102 % (с 2 368,08 руб. за грамм 16.10.2015 до 4 783,12 руб. за грамм 17.10.2020) Совсем неплохо по сравнению с банковским депозитом (примерно 4 % годовых).

Как можно инвестировать в драгметаллы:

- Покупка слитков. Не самый лучший вариант. Во-первых, надо продумать, где вы будете хранить свое богатство. Во-вторых, опыт показывает, что у некоторых клиентов возникают проблемы при продаже слитков. Банки занижают их стоимость якобы за образовавшиеся царапины. В-третьих, надо заплатить НДС 20 % при покупке (на эту сумму увеличивается цена продажи слитка).

- Покупка монет из драгметалла. НДС уже платить не надо, поэтому вложение средств будет более эффективным. Недостаток – низкая ликвидность.

- Открытие ОМС (обезличенный металлический счет). Вы не покупаете в физическом смысле золото, платину или другой металл. Вы держите на счете деньги, эквивалентные стоимости драгметалла на рынке. Например, 1 г золота, 5 г платины и т. д. Пополняете и снимаете деньги в любое время. Такие счета не подпадают под страхование вкладов, поэтому при банкротстве или отзыве лицензии у банка вы все потеряете.

- Покупка индексного фонда на золото. В России доступен только один от компании FinEx – FXGD. Базовой валютой его является доллар США. Доходность за 5 лет составила 54,73 % в долларах. Лучший вариант из всех вышеописанных.

Плюсы инструментов:

- защита от инфляции даже в условиях кризиса;

- ценность драгоценных металлов доказана тысячелетиями;

- небольшой порог входа;

- эмоциональное удовлетворение от физического обладания драгоценным металлом.

Недостатки:

Недостатки:

- необходимо продумать место хранения и обеспечить его безопасность;

- низкая доходность;

- необходимость уплаты НДС (в случае со слитками);

- проблемы при продаже слитков и монет в случае их повреждения.

7. Недвижимость

Подошли еще к одному из самых популярных в России инструментов – вложения в недвижимость. Многие десятилетия они считаются самыми доходными и надежными. Но это не так. Рынок недвижимости так же подвержен колебаниям, как и любой другой.

В 2008 году причиной резкого роста цен на недвижимость в России стал рост цен на нефть. В страну хлынули большие деньги, которые стали активно вкладывать в покупку квартир, домов, офисов. Потом уже не нашлось покупателей на слишком возросший в цене актив. Рост остановился.

Способы заработать на недвижимости:

- Покупка на стадии котлована и последующая перепродажа квартиры после сдачи дома.

- Покупка и сдача в аренду жилой и коммерческой недвижимости. Можно рассмотреть вариант доверительного управления.

- Покупка акций фондов REIT.

Расчет эффективности первой цели можно сделать только по прогнозным значениям. Вторая цель тоже должна быть хорошо просчитана. Например, годовой доход (поступления от сдачи в аренду за минусом расходов на оплату коммунальных услуг, текущего ремонта) составил 120 000 руб. Рыночная стоимость квартиры – 1 500 000 руб. Доходность будет равна:

Доходность = Годовой доход от сдачи в аренду / Рыночная стоимость объекта * 100 %

120 000 / 1 500 000 * 100 % = 8 %

При этом годовой доход зависит от многих факторов:

При этом годовой доход зависит от многих факторов:

- местоположения объекта,

- транспортной доступности,

- инфраструктуры,

- состояния и пр.

Хороший вариант для тех, кто хочет вложить деньги в недвижимость, но не имеет достаточного первоначального капитала, – фонды недвижимости REIT. На Санкт-Петербургской бирже есть варианты. А если откроете счет у зарубежного брокера, то вам откроется еще больше возможностей инвестирования в индексные фонды недвижимости.

Плюсы инструмента:

- возможность построения пассивного дохода;

- высокий доход при правильном выборе актива;

- редко, когда недвижимость обесценивается, в долгосрочном периоде она всегда растет;

- эмоциональное удовлетворение от обладания конкретным объектом.

Минусы:

- наличие множества факторов, которые могут снизить доходность инвестиций;

- высокий пороговый вход;

- необходимость учитывать много юридических моментов;

- наличие свободного времени в случае самостоятельного управления или необходимость платить комиссионные в случае доверительного;

- риск утраты объекта и потери денег.

8. Доходные автомобили

Автомобили – это не только средство передвижения, но и еще один источник пассивного дохода.

Величина заработка будет зависеть от:

- схемы покупки автомобиля: за собственные деньги или в кредит;

- марки, класса и возраста авто;

- схемы управления процессом: самостоятельно или через управляющую компанию;

- схемы использования авто: сдача в посуточную аренду, сдача в аренду на длительный срок, работа в качестве такси.

Плюсы инструмента:

Плюсы инструмента:

- в отличие от вложений в недвижимость, требует меньшего первоначального капитала;

- хороший источник пассивного дохода с высоким процентом заработка (специалисты утверждают, что он может доходить до нескольких тысяч процентов годовых);

- эмоциональное удовлетворение от обладания физическим активом, который приносит доход с первого дня использования;

- минимум действий в случае передачи в управление специализированной компании;

Минусы:

- риск утраты/порчи актива;

- при агрессивном и ежедневном использовании высокая степень износа за короткий срок;

- затраты на оформление страховки, юридические услуги, анализ рынка;

- необходимость получения разрешений для перевозки людей и грузов;

- в случае самостоятельного управления инвестиции в доходные автомобили можно рассматривать как бизнес со всеми вытекающими рисками.

9. Валюта

Еще один способ вложения денег, а вернее, их сохранения, – покупка валюты. Кто-то открывает валютные счета, кто-то хранит наличные. Отдельные рисковые трейдеры торгуют на рынке Форекс.

Люди, которые покупают доллары, евро и хранят их наличными, забывают, что инфляция есть не только в России, но и во всех странах мира, в том числе в США и Еврозоне.

Люди, которые покупают доллары, евро и хранят их наличными, забывают, что инфляция есть не только в России, но и во всех странах мира, в том числе в США и Еврозоне.

Поэтому иностранные банкноты, пусть и более медленными темпами, чем рубли, обесцениваются.

А надеяться на то, что рубль будет постоянно слабеть по отношению к другим валютам, мя бы не стали.

По вкладам ситуация тоже не радужная. Ставки по депозитам в евро стремительно приближаются к 0, а в некоторых банках вообще больше не принимают эту валюту на хранение. По долларам это 0,1–0,5 % годовых.

Еще варианты валютных инвестиций:

- Еврооблигации дают доход в иностранной валюте в виде купонов, как и обычные облигации. Для большинства выпусков первоначальный взнос стартует от 100 000 $.

- Акции иностранных компаний. На Санкт-Петербургской бирже вы можете купить за валюту крупнейших и популярных компаний США. Например, Amazon, Apple, Tesla и др.

- Биржевые индексные фонды в валюте. Например, FXRU, SBCB, FXIT и др. Суть в том же, что и в рублевых ETF и БПИФах, только вкладываете в корзину для покупки активов не рубли, а валюту. Доходность тоже получаете в долларах или евро.

- ПАММ-счета – механизм для осуществления сделок с валютой на рынке Форекс. Суть в том, что деньги инвестора объединяются с деньгами управляющего, который и берет на себя обязанность эти сделки совершать. Доходность счета будет полностью зависеть от его профессионализма. Действия инвестора минимальные – ему надо только завести деньги, риск – максимальный.

Плюсы инструмента:

- диверсификация портфеля по валюте;

- защита от обесценивания рубля;

- для многих валютных инструментов небольшой порог входа.

Недостатки:

- в некоторых случаях требуется открыть брокерский счет;

- хранение наличных не защищает от инфляции и не отвечает требованиям безопасности;

- доходность валютных вкладов низкая;

- риск вложения в некоторые валютные инструменты очень высокий;

- по еврооблигациям высокий порог входа.

10. МФО

МФО – это не только организация, где дают займы на короткий срок, но и платформа, куда можно с выгодой вложить свободные деньги, чтобы заработать. Операция довольно рискованная, но доходная. Право на прием денег под проценты имеют только микрофинансовые компании (МФК).

Центробанк предъявляет к ним жесткие требования, а список имеющих лицензию компаний можно посмотреть на официальном сайте регулятора. Доходность вложений примерно на уровне 20 % годовых.

Плюсы инструмента:

- высокая доходность по сравнению с банковскими депозитами;

- простота оформления займа.

Недостатки:

Недостатки:

- не все МФК позволяют досрочно забрать деньги;

- высокий риск нарваться на мошенников, поэтому выбирайте только из списка Центробанка;

- высокий порог входа – в большинстве случаев от 1,5 млн руб.;

- при банкротстве или отзыве лицензии шансы вернуть вложенные деньги минимальные.

11. Бизнес

Вложения в бизнес могут быть в следующих вариантах:

- Краудлендинговые и краудинвестинговые компании. Это специальные платформы, которые собирают деньги на реализацию различных проектов. Как правило, для малого бизнеса, стартапов, не имеющих возможность получить кредиты в банках. Сама платформа – посредник между инвестором и бизнесом. Она отбирает проекты по собственным разработанным методикам и не заинтересована, чтобы все подряд банкротились. Но вариант такого инвестирования в любом случае относится к высокорисковым.

- Собственный бизнес. Вы знаете, что предприниматели за рубежом только 20 % капитала инвестируют в свой бизнес? Остальной доход они распределяют по различным инструментам: фондовый рынок, страхование, недвижимость и пр. И только российские бизнесмены вкладывают все, что заработают, обратно в бизнес. Не соблюдается главное правило разумного инвестора – диверсификация.

- Займы под залог имущества. Такой вид инвестирования предлагают в том числе и краудлендинговые площадки. Но многие инвесторы предпочитают делать это самостоятельно. Начинается, как правило, с кредитования своих друзей и знакомых, иногда даже без расписки и залога. Когда это становится на поток, то юридическим сопровождением лучше не пренебрегать. Договор, залог ценного имущества (автомобиль, недвижимость, ликвидные ценные бумаги и пр.) помогут снизить риски и заработать хорошие проценты.

Плюсы инструмента:

- высокая доходность;

- возможность сформировать постоянный приток денег за счет получения ежемесячных процентов;

- моральное удовлетворение от участия в развитии бизнеса.

Недостатки:

- высокий риск невозврата капитала;

- высокая вероятность попасть на мошенников;

- дополнительные затраты на юридическое сопровождение сделки в случае самостоятельного оформления займа.

12. Структурные продукты

Структурные продукты – это механизм, который можно разработать самостоятельно или воспользоваться готовым от финансовых организаций (банки, брокеры). Их цель – найти оптимальное соотношение доходности и риска.

Суть в том, что подбирается определенный состав инструментов: одни из них представляют рисковую часть, другие – защитную.

На примере брокера БКС рассмотрим один из его структурных продуктов “Гарантированный ПЛЮС”:

На примере брокера БКС рассмотрим один из его структурных продуктов “Гарантированный ПЛЮС”:

- Базовый актив – акции Газпрома.

- Срок инвестирования – до 90 дней. В случае досрочного расторжения договора инвестор теряет все вложенные деньги.

- Минимальная сумма вложения – 300 тыс. руб., максимальная – 500 тыс. руб.

- Если через 90 дней акции подешевеют, инвестор получит 100 % своих денег плюс 10 % дохода. Если подорожают, то брокер вернет 100 % капитала плюс 15 % прибыли.

Плюсы инструмента:

- простота, не надо открывать брокерский счет, самостоятельно покупать активы – за вас все сделает разработчик структурного продукта;

- в зависимости от условий компании предлагают определенную защиту капитала;

- высокая доходность, если будут выполнены условия.

Минусы:

- есть сложные продукты, в которых простому человеку сложно разобраться, и брокеры часто на этом зарабатывают;

- доходность по базовому активу может быть значительно выше, чем заявлено в условиях, но инвестор получит ровно столько, сколько прописано в договоре;

- никакого страхования нет;

- если инвестор вложил на год 1 млн руб. и условия договора не сработали, то назад он может получить свой же миллион, а инфляцию никто не отменял;

- высокий порог входа – несколько сотен тысяч рублей;

- досрочное расторжение договора влечет риски невозврата вложенных денег.

13. Инвестиционное страхование жизни

Инвестиционное страхование жизни (ИСЖ) – одновременно страховой и инвестиционный инструмент. По первой части жизнь клиента застрахована на определенную сумму денег. По второй части средства инвестируются в консервативные инструменты (“голубые фишки”, облигации).

Договор заключают на 10–30 лет. В конце периода, если страховой случай не наступил, клиент получает всю внесенную на счет сумму, инвестиционный доход и страховую премию.

Плюсы инструмента:

Плюсы инструмента:

- страхование жизни инвестора и возможность получить накопленный капитал родственникам при наступлении страхового случая;

- гарантированный возврат средств в конце периода;

- возможность вернуть 13 % от ранее уплаченного подоходного налога.

Минусы:

- высокие комиссии управляющей компании;

- отсутствие гарантии получения инвестиционного дохода;

- риск нарваться на некомпетентность управляющих.

14. Онлайн-проекты

Возможность заработать дают многочисленные онлайн-проекты:

- Покупка готовых сайтов или создание своих, которые наполняют контентом, продвигают в поисковиках и выводят на монетизацию.

- Аналогично предыдущему пункту, но покупка или самостоятельная раскрутка аккаунтов в соцсетях и мессенджерах.

- Покупка готовых интернет-магазинов с базой поставщиков или создание собственного.

При выборе онлайн-проекта надо обратить внимание на посещаемость сайта, качество трафика, оптимизацию, доходы и расходы.

Плюсы инструмента:

- интересная и творческая работа;

- хороший источник пассивного дохода.

Минусы:

- затраты на покупку и продвижение;

- наличие специальных знаний для дальнейшего продвижения;

- необходимо время на реализацию проектов.

Правила инвестирования для новичков

Предлагаем ознакомиться с нехитрыми советами, с чего лучше начать, чтобы не потерять капитал и веру в то, что в нашей стране что-то можно накопить.

Много людей, которые скептически к этому всему относятся. Ругают государство и начальника, которые мешают им стать богатыми. Напоминают мне о том, что стало с накоплениями граждан в прошлом и кто во всем этом виноват.

В результате проедают свой заработок, не думают о будущем детей и своей старости со словами: “Все равно ничего не получится”. Но лучше попытаться стать финансово независимым. И только время покажет, кто был прав.

Рассмотрим правила инвестирования для новичков.

Правило 1. Пройти обучение, чтобы элементарно отличать акции от облигаций, узнать, что такое сложный процент и как он может приумножить капитал, рассмотреть основные инструменты для инвестиций, их плюсы и минусы. Есть платные и бесплатные курсы по инвестированию, множество полезных книг.

Чтобы научиться инвестировать, потребуется время. Но за 2–3 месяца вы познакомитесь с терминологией, определитесь со стратегией и правильно подберете под нее инструменты. А дальше – вся жизнь впереди, чтобы оттачивать навыки.

Чтобы научиться инвестировать, потребуется время. Но за 2–3 месяца вы познакомитесь с терминологией, определитесь со стратегией и правильно подберете под нее инструменты. А дальше – вся жизнь впереди, чтобы оттачивать навыки.

Инвестиции в образование мы бы назвали одним из самых эффективных способов вложения денег.

Если грамотно подойти к выбору учителей, то отдача перекроет вложенные средства за короткий срок. И это касается не только сферы инвестиций.

Повышение квалификации на основной работе, постоянное самообразование могут принести дивиденды в виде новой должности, нового места работы и повышения дохода. Так что запишите под номером 1 именно этот способ вложения денег.

Правило 2. Создайте подушку безопасности. Ни в коем случае не пускайтесь в эксперименты с инвестированием, пока у вас не будет в надежном месте спрятана кубышка с деньгами. Она даст уверенность, что вы легко переживете возможные временные трудности и восстановите свое финансовое состояние.

Эксперты рекомендуют сделать заначку из суммы в 3–6 раз больше ваших ежемесячных расходов.

Эксперты рекомендуют сделать заначку из суммы в 3–6 раз больше ваших ежемесячных расходов.

И это не капитал, который можно потратить на эмоциональные прихоти типа отпраздновать день рождения или купить новую брендовую вещь.

Это неприкосновенный запас на случай форс-мажорных ситуаций: болезни, потери работы, срочного ремонта и пр.

Создать подушку можно на депозите в надежном банке из топ-10 с возможностью снятия денег в любой момент времени, дебетовой карте с процентом на остаток. Никакой прибыли заработать не получится. В лучшем случае защититесь от инфляции, что и требуется для резервного капитала.

Правило 3. Определите свои финансовые цели. Сделать это надо не абстрактно, например, “купить новую машину”, а прописать по срокам и финансам. Например, “купить через 5 лет машину BMW за 1 млн рублей, продав старую за 500 тыс. рублей”. Это могут быть краткосрочные (ремонт в квартире через год), среднесрочные (образование ребенка через 6 лет) и долгосрочные цели (пассивный доход на пенсии через 20 лет). По каждой распишите срок накопления и ежемесячную сумму.

Правило 4. Определите свой риск-профиль, т. е. вашу восприимчивость к риску. Можно пройти тест на сайте компании FinEx (эмитент большинства индексных фондов на МосБирже). Мою склонность к риску оценили как ниже средней по шкале 4 из 10. Информация к размышлению: мне не стоит вкладывать все свои деньги в высокорисковые активы.

Правило 5. Соблюдайте диверсификацию. У известного финансового советника В. Совенка в книге про создание личного финансового плана есть интересные цифры. Посмотрите, куда известные миллионеры мира вкладывают деньги:

- 20 % – ценные бумаги;

- 25 % – пенсионные планы;

- 20 % – недвижимость;

- 20 % – бизнес;

- 15 % – другие инструменты, в т. ч. банковские депозиты.

Совершенно иная картина в России. Большинство бизнесменов 100 % средств вкладывают в свой бизнес. Обычные граждане в основном используют банковские вклады и валюту, а самым лучшим вариантом считают вложения в недвижимость. На этом арсенал инструментов инвестирования исчерпан. В то время как именно диверсификация позволяет снизить риск и повысить доходность.

Правило 6. Работа над ростом активного дохода. Это правило на всю жизнь. Чтобы что-то куда-то инвестировать, надо сначала это что-то заработать. Мои коллеги и просто знакомые часто оправдывают свое нежелание вкладывать деньги их отсутствием. Это говорят люди с разным достатком и разного возраста.

И можно принять это оправдание от людей предпенсионного возраста, но молодым преступно так рассуждать. Учитесь, развивайтесь, осваивайте новые профессии, ищите новые источники доходов, оптимизируйте существующие расходы.

И можно принять это оправдание от людей предпенсионного возраста, но молодым преступно так рассуждать. Учитесь, развивайтесь, осваивайте новые профессии, ищите новые источники доходов, оптимизируйте существующие расходы.

Эти правила позволят вам управлять своими деньгами и не позволят, чтобы они или кто-либо еще управляли вами.

Заключение

В статье мы рассмотрели традиционные инструменты инвестирования, которыми пользуются частные инвесторы всего мира. Торговля на рынке Форекс и вложения в хайп-проекты не попали в мой список. Не используйте такие варианты. Ваш капитал слишком дорог, чтобы позволить ему вылететь в трубу.

Но если вы можете выделить 5–10 % от своего портфеля, чтобы поиграть с такими рисковыми инструментами, то почему бы и нет? Пожелаю удачи. И не забывайте делиться собственным опытом сохранения и приумножения капитала в комментариях. Особенно если он успешный.