Здравствуйте, друзья!

Одним из самых известных биржевых индексов, который часто выступает барометром состояния не только американской, но и мировой экономики, является индекс S&P 500. Многие инвесторы-новички интересуются, можно ли инвестировать в него и зарабатывать на этом. В статье дам ответ на этот вопрос. Но для начала рассмотрим матчасть: понятие и историю развития индекса, состав и принцип его расчета.

Что такое S&P 500

Определение S&P 500 (произносится по-русски как “эсэндпи 500”) не будет принципиально отличаться от любого другого определения биржевого индекса. Различия в составе и принципе расчета.

Индекс S&P 500 простыми словами – это корзина, в которой находятся акции 500 крупнейших компаний США, которые торгуются на американских биржах и охватывают практически все отрасли экономики.

Индекс S&P 500 простыми словами – это корзина, в которой находятся акции 500 крупнейших компаний США, которые торгуются на американских биржах и охватывают практически все отрасли экономики.

Попадают в него ценные бумаги при соблюдении определенных критериев. Требования устанавливаются компанией, которая и рассчитывает индекс, – Standard & Poor’s (отсюда аббревиатура S&P в названии).

Любой биржевой индекс нужен, чтобы определить настроение инвестора, понять, растет или падает фондовый рынок. S&P 500 часто сравнивают еще с одним известным и более старым индексом – Dow Jones (его еще называют промышленным). Но второй включает в состав только 30 компаний США, так называемые “голубые фишки”, представляющие далеко не все отрасли экономики. S&P 500 имеет более широкий охват. Согласитесь, 30 и 500 – это большая разница.

Есть и еще одно отличие от Dow Jones, но его мы разберем в разделе про методику расчета.

Этапы развития

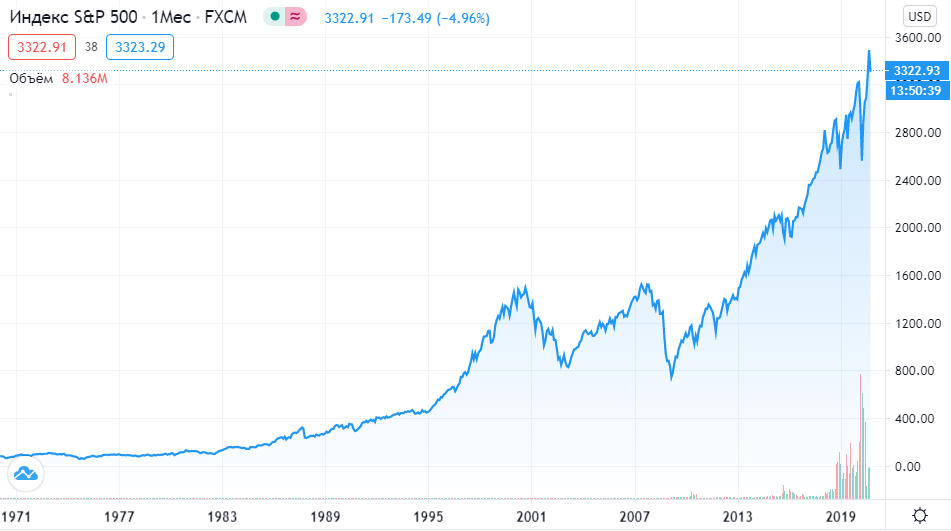

Впервые компания Standard & Poor’s представила миру S&P 500 в 1957 г. За последние 50 лет он вырос с 89,5 до 3 335,47 пункта (по состоянию на 30.09.2020).

Но история развития началась задолго до 1957-го:

Но история развития началась задолго до 1957-го:

- 1923 г. – появился индекс из 233 акций, представляющих 26 отраслей экономики. Отслеживать изменение в ежедневном режиме было затруднительно.

- 1926 г. – появился индекс Standard Statistics, который включал 90 ценных бумаг: 50 промышленных, 20 железнодорожных и 20 коммунальных компаний. Его значения впервые стали обновляться ежедневно.

- 1941 г. – Standard & Poor’s рассчитывает индекс на основе 416 акций из 72 отраслей. Но сохранился еще и S&P 90, правда, состоял из 100 наименований.

- 1957 г. – S&P 500 объединил в себе два предыдущих индекса и стал существовать в известном нам виде. Такое объединение стало возможным благодаря развитию компьютерных технологий и автоматизации процесса расчета. Структура была такая: 425 промышленных, 60 коммунальных и 15 ж/д предприятий.

- 1976 г. – изменилась структура: 400 промышленных, 40 коммунальных, 40 финансовых и 20 транспортных предприятий. Впервые в список попали ценные бумаги финансовых компаний.

В любой точке планеты можно онлайн следить за изменением S&P 500 на интерактивном графике. Его динамику публикуют сотни сайтов. По взлетам и падениям можно отследить даты мировых финансовых кризисов и периоды восстановления экономики. За последние 50 лет график выглядит так:

Состав S&P 500 и методика расчета

S&P 500 не статичный показатель, он меняется вместе с экономикой. Одни компании в нем появляются, другие уходят, становится другим и процентное соотношение отраслей. Если вы посмотрите список компаний, например, в 2005-м и в 2020-м, то увидите огромную разницу: 163 предприятия прошли поглощение, слияние или разделение, 16 стали банкротами.

Состав пересматривают ежеквартально. Сегодня список состоит из 505 акций от 500 эмитентов (некоторые компании выпускают разные классы акций). Наиболее известные: Apple, Microsoft, Amazon, Facebook, Alphabet (Google), Visa, Johnson & Johnson.

Критерии включения ценных бумаг в расчет S&P 500:

Критерии включения ценных бумаг в расчет S&P 500:

- рыночная капитализация более 6 млрд $ США;

- высокая ликвидность – более 250 000 акций в месяц за последние полгода;

- вхождение в листинг на биржах NYSE или Nasdaq;

- доля акций, находящихся в свободном обращении, не менее 50 %.

А теперь опять вернемся к главному конкуренту S&P 500 – промышленному индексу Dow Jones.

Разница между ними не только в составе, но и в методике расчета:

- Dow Jones является взвешенным по цене, т. е. чем дороже акция, тем больше ее влияние на индекс.

- S&P 500 является взвешенным по рыночной капитализации, т. е. чем крупнее компания, тем большую долю она получает. При этом в расчете учитываются только бумаги в свободном обращении (используют термин free-float). Конечное значение зависит от цены акций и их количества в обращении.

Рассмотрим на примере. Компания ABC выпустила 5 млн акций по цене 5 $. Рыночная капитализация составила 25 млн $. Компания DEF выпустила 10 млн акций по цене 1 $. Ее капитализация – 10 млн $. Допустим, что общая рыночная капитализация всех компаний, входящих в S&P 500, равна 500 млн $.

Рассмотрим на примере. Компания ABC выпустила 5 млн акций по цене 5 $. Рыночная капитализация составила 25 млн $. Компания DEF выпустила 10 млн акций по цене 1 $. Ее капитализация – 10 млн $. Допустим, что общая рыночная капитализация всех компаний, входящих в S&P 500, равна 500 млн $.

Тогда доли наших эмитентов составят:

ABC = 25 000 000 / 500 000 000 * 100 % = 5 %

DEF = 10 000 000 / 500 000 000 * 100 % = 2 %

Как инвестировать в индекс

S&P 500 – это числовой аналитический показатель, а не торговый инструмент. Его нельзя купить на фондовом рынке. Но инвесторы все равно имеют возможность инвестировать в индекс и зарабатывать на нем. Рассмотрим доступные варианты для россиянина.

ETF и БПИФы

Прямой доступ на американские биржи, где торгуются индексные фонды, следующие за S&P 500, открыт либо квалифицированному инвестору, либо через зарубежного брокера. Если эти варианты вам не подходят, то остается только МосБиржа и торгуемые на ней ETF и БПИФы.

На Московской бирже можно купить индексные фонды, которые включают в свой состав акции американских компаний из S&P 500:

На Московской бирже можно купить индексные фонды, которые включают в свой состав акции американских компаний из S&P 500:

- FXUS от компании FinEx следует не за S&P 500, а за Solactive, но они очень похожи. Фонд покрывает 85 % фондового рынка США, включает 507 акций. Комиссия – 0,9 %. Котировка на 30.09.2020 – 4 771 руб. Доходность за 5 лет в рублях – 118,22 %, в долларах – 81,39 %.

- БПИФ “Сбербанк – S&P 500”. Максимальная комиссия – 1 %. Котировка на 30.09.2020 – 1 381,6 руб.

- БПИФ “Альфа – Капитал Эс энд Пи 500”. Вознаграждение управляющей компании – не более 1,4 %. Инвестирует через покупку акций иностранного ETF. Котировка на 30.09.2020 – 11,54 $.

- БПИФ “ВТБ – Фонд Акций американских компаний”. Инвестирует через покупку акций иностранного ETF. Комиссия УК – 0,9 %. Котировка на 30.09.2020 – 902,8 руб.

Все перечисленные фонды можно купить на ИИС и воспользоваться налоговыми льготами: либо вернуть до 52 000 руб. в виде возврата ранее уплаченного НДФЛ, либо освободиться от налога на полученную прибыль от операций с ценными бумагами.

Все перечисленные фонды можно купить на ИИС и воспользоваться налоговыми льготами: либо вернуть до 52 000 руб. в виде возврата ранее уплаченного НДФЛ, либо освободиться от налога на полученную прибыль от операций с ценными бумагами.

ПИФы

Если нет брокерского счета, можно купить паи одного из ПИФа, в составе которого есть ценные бумаги американских компаний.

Например, “Фонд Глобальные акции” от УК “Сбер Управление Активами”. Инвестирует в инвестиционный фонд SPDR S&P 500 ETF TRUST, обыкновенные и привилегированные акции американских компаний и депозитарные расписки.

Один пай стоит 2 558,73 руб. (на 28.09.2020).

Взимаются комиссии:

Взимаются комиссии:

- за управление – 1 % в год;

- при покупке и погашении пая (размер зависит от суммы и места сделки);

- другие – не более 0,65 % в год.

При выборе между ETF и ПИФом мы отдаем предпочтение первому. Во-первых, нет никаких проблем с открытием брокерского счета, все делается онлайн за 5 минут. Во-вторых, комиссии значительно меньше. В-третьих, ваша доходность не зависит от компетентности управляющего, ETF просто следует за S&P 500 и повторяет его изменения.

Самостоятельное формирование индекса

Когда мы говорили с вами об индексе РТС, в который входит всего 38 акций, то рассматривали вопрос самостоятельной покупки ценных бумаг из списка. Даже в этом случае процесс требует наличия солидного капитала и времени на постоянное отслеживание котировок и ребалансировку портфеля. Представьте, как это будет происходить, когда акций не 38, а 505.

Преимущества самостоятельной покупки акций – в получении дивидендов (в фондах они сразу реинвестируются управляющей компанией) и отсутствии комиссий за управление.

Преимущества самостоятельной покупки акций – в получении дивидендов (в фондах они сразу реинвестируются управляющей компанией) и отсутствии комиссий за управление.

Но вы легко перекроете все плюсы своим потраченным временем и брокерскими комиссиями на купле-продаже активов во время ребалансировки.

Считаю, такой вариант инвестирования сложным и нецелесообразным.

Заключение

Надеемся, вам стало более или менее понятно, что такое S&P 500. Исторически сложилось, что за его динамикой следят инвесторы со всего мира. Во-первых, они хотят заработать на его росте. Во-вторых, от состояния американской экономики зависит и состояние экономик других стран мира. Нравится нам или нет, но это сложившийся факт.

Эксперты прогнозируют изменение ситуации, но мы думаем, что это случится не через год и не через 10 лет, а значительно позже. У россиян есть возможность инвестировать в крупнейшую экономику мира. Надо ею воспользоваться на свое благо и благо своей страны, ведь большую часть заработанных денег мы будем тратить дома, а не в США. А вы как считаете?

До новых встреч!