Здравствуйте, друзья!

Если вы начинающий инвестор и не собираетесь использовать только банковский депозит для приумножения капитала, то рынок дает много возможностей. Одна из них – ПИФы (паевые инвестиционные фонды). Активно рекламируются управляющими компаниями в качестве безопасного и надежного инструмента для новичка, который не хочет детально вникать в биржевую торговлю. Но такой ли он на самом деле? Давайте разберемся, что такое ПИФы, как они работают, и выгодно ли их покупать.

Определение и механизм

ПИФ простыми словами – инвестиционный инструмент на принципах доверительного управления, который представляет собой портфель (пирог, коробку, корзину), состоящий из имущества инвесторов для его вложения в акции, облигации, товары, недвижимость и т. д. с целью сохранения и приумножения. Не является юридическим лицом.

ПИФ простыми словами – инвестиционный инструмент на принципах доверительного управления, который представляет собой портфель (пирог, коробку, корзину), состоящий из имущества инвесторов для его вложения в акции, облигации, товары, недвижимость и т. д. с целью сохранения и приумножения. Не является юридическим лицом.

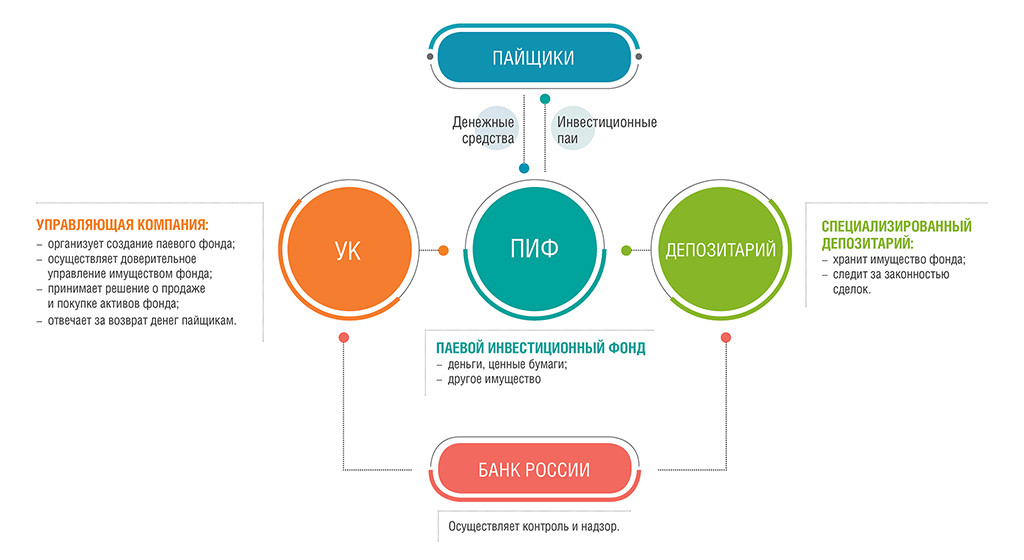

ПИФ – это сложенные вместе средства пайщиков, на которые управляющая компания приобретает ценные бумаги или другие активы, разрешенные к покупке по законодательству. УК может действовать только в рамках разработанных правил под строгим контролем Центробанка.

Основные участники:

Основные участники:

- Пайщики – инвесторы, которые вложили деньги или другое имущество (ценные бумаги, недвижимость и пр.) в ПИФ путем покупки паев. Они владеют имуществом фонда в доле, равной купленному паю. Пайщики не указывают руководителям, что купить на эти деньги. Они просто доверяют им воспользоваться передаваемым в управление имуществом и надеются заработать на этом.

- Управляющая компания (УК) – организация, которая принимает решение о создании ПИФа, осуществляет доверительное управление имуществом в интересах пайщиков, принимает решение о покупке и продаже активов и возвращает деньги участникам по их требованию.

- Депозитарий – организация, которая хранит имущество фонда и следит за законностью сделок. Без его подписи нельзя совершить операции по покупке и продаже.

- Банк России осуществляет надзор и контроль за всеми участниками инвестиционного процесса.

- Регистратор ведет реестр пайщиков и фиксирует их права собственности.

- Оценщики оценивают имущество, которое передается в ПИФ.

Механизм работы ПИФа:

Механизм работы ПИФа:

- Инвестор выбирает УК и интересующий его фонд из множества существующих на рынке. О критериях выбора мы поговорим позже. Изучает Правила доверительного управления (ПДУ), в которых прописаны условия сотрудничества.

- Передает свое имущество (чаще всего деньги) в фонд, покупая пай. В ПИФе имущество одного пайщика объединяется с имуществом других участников, и образуется общее имущество, которое принадлежит каждому на праве общей долевой собственности. Пай – это именная ценная бумага, которая и фиксирует это право.

- УК покупает ценные бумаги и иное имущество на имеющиеся у него в управлении средства. Специалисты компании по фондовому рынку анализируют, прогнозируют, рассчитывают и принимают решение, куда выгоднее всего вложить деньги пайщиков. В идеале приобретенные УК активы должны приносить доход, который выражается в увеличении стоимости пая. Но гарантировать его никто не может.

- В зависимости от типа фонда пайщик может продать свои паи частному лицу по договору или на фондовой бирже, погасить в УК в любой рабочий день или в определенный период времени.

Первые фонды появились еще в 1924 году в США. Но только в 50-е годы они стали по-настоящему популярными, а до этого инвесторы только присматривались к новому инструменту. Сегодня набирают обороты индексные фонды (ETF), которые уже составили серьезную конкуренцию ПИФам.

Виды

В законе об инвестиционных фондах выделяют следующие виды ПИФов:

В законе об инвестиционных фондах выделяют следующие виды ПИФов:

- Открытый – фонд с неограниченным количеством участников. Покупку и продажу управляющей компании пая можно осуществить в любой рабочий день. Доходность ОПИФов может быть ниже других видов, потому что УК вкладывает средства в высоколиквидные активы, чтобы иметь возможность вернуть деньги по первому требованию пайщика.

- Закрытый – войти в такой фонд можно только в день его образования или в дополнительное время выдачи паев, а выйти и погасить их до истечения срока действия договора нельзя. Как правило, имеют высокий порог входа и доступны крупным инвесторам. Создаются для определенных целей, например, инвестирование строительства недвижимости.

- Интервальный связан с покупкой и продажей паев в определенные интервалы времени, но не реже 1 раза в год. В отличие от открытых могут позволить себе более рискованные вложения, т. к. нет необходимости быть всегда готовым к погашению.

- Биржевые – ПИФы, которые торгуются на фондовой бирже. Яркий представитель, который все больше и больше захватывает инвестиционный рынок и рекомендуется финансовыми экспертами для использования новичками, – ETF.

- Комбинированный появился в 2016 году. В него включают любое имущество, кроме денег: недвижимость, ценные бумаги, антиквариат, товары, драгоценные металлы и т. д. Активы хранятся в депозитарии.

В открытые и интервальные ПИФы инвесторы могут вкладывать только деньги. В закрытые и биржевые – деньги и иное имущество (ценные бумаги, недвижимость и пр.).

По объектам вложения средств различают ПИФы:

По объектам вложения средств различают ПИФы:

- акций;

- облигаций;

- смешанные;

- денежного рынка;

- товаров (недвижимость, золото);

- индексные.

Вознаграждения УК

Управляющая компания управляет имуществом не бесплатно.

Зарабатывать помогают пайщики, поэтому чем их больше, тем богаче компания:

Зарабатывать помогают пайщики, поэтому чем их больше, тем богаче компания:

- Надбавка – комиссия, которую берет УК при покупке инвестором пая. Ее размер может быть до 1,5 % от суммы сделки. Например, цена пая 1 000 руб. Но вы его купите за 1 015 руб.

- Скидка – комиссия при погашении пая, может быть до 3 %. Конкретный размер зависит от срока владения ценной бумагой.

- Расходы на управление – вознаграждение самой УК, оплата услуг депозитария, регистратора, аудитора, оценщика (до 5 % от СЧА).

Расчет доходности

Еще раз акцентирую ваше внимание на том, что доходность ПИФа негарантированная. Вложение в покупку паев – рискованные инвестиции.

Еще раз акцентирую ваше внимание на том, что доходность ПИФа негарантированная. Вложение в покупку паев – рискованные инвестиции.

Вы можете заработать значительно больше, чем инфляция или депозит в банке, но можете получить 0 или уйти в минус.

Цена пая меняется ежедневно, зависит от активов, в которые УК вложила имущество пайщиков. Все стороны сделки заинтересованы, чтобы стоимость росла. В открытых фондах рыночная цена публикуется ежедневно, в биржевых ее можно отследить в режиме реального времени на сайте Мосбиржи. Закрытые и интервальные публикуют информацию о цене реже, раз в месяц.

Базовые показатели ПИФа:

Базовые показатели ПИФа:

- Стоимость чистых активов (СЧА) – это стоимость имущества, рассчитывается как разность между стоимостью активов и стоимостью предстоящих платежей. Зависит от изменения цены активов, входящих в фонд, и от количества пайщиков.

- Расчетная стоимость пая – отношение СЧА к количеству паев. В зависимости от того, как изменяется цена активов, образующих данный фонд, так меняется и расчетная стоимость ценной бумаги.

Инвестор зарабатывает на ПИФе при продаже своих паев. Нельзя забывать о налогах. Резиденты РФ платят 13 % с полученной прибыли при продаже, нерезиденты – 30 %. Но есть льготы: если вы владеете паями 3 и более лет, а прибыль не превышает 3 млн рублей, налог не взимается.

Рассмотрим на примере, как рассчитать доход инвестора.

У вас есть капитал 500 000 руб. Вы решили вложить их в ПИФ. Стоимость 1 пая – 1 000 руб., но при покупке УК взяла комиссию в 1 %. Следовательно, вы приобретете:

У вас есть капитал 500 000 руб. Вы решили вложить их в ПИФ. Стоимость 1 пая – 1 000 руб., но при покупке УК взяла комиссию в 1 %. Следовательно, вы приобретете:

500 000 / (1 000 * 1,01) = 495 паев

Налогообложение будет зависеть от того, как быстро вы решите продать ценные бумаги. Если через 2 года, то придется заплатить НДФЛ 13 %. Допустим, стоимость пая выросла и стала равна 1 300 руб., а комиссия при продаже УК – 1 %.

Тогда ваша прибыль составит:

495 паев * 1 300 руб. * 0,99 = 637 065 руб.

637 065 – 500 000 = 137 065 руб.

Налог = 137 065 * 0,13 = 17 818,45 руб.

Таким образом, на руки вы получите: 637 065 – 17 818,45 = 619 246,55 руб.

Фактическая доходность = (619 246,55 – 500 000) / 500 000 * 100 % = 23,8 %

Если вы гасите свои паи через 3 года, тогда не платите НДФЛ, и доходность будет выше.

Критерии выбора фонда

Разберемся, с чего начать выбор фонда.

Разберемся, с чего начать выбор фонда.

Шаг 1. Определите срок, на какой вы хотите вложить деньги. Если они могут вам понадобиться в любой момент, тогда лучше выбирать открытые или биржевые фонды. Если в течение 5 и более лет вы не планируете погашать паи, тогда можете вложить в интервальные или закрытые. Риски выше, но и доходность больше.

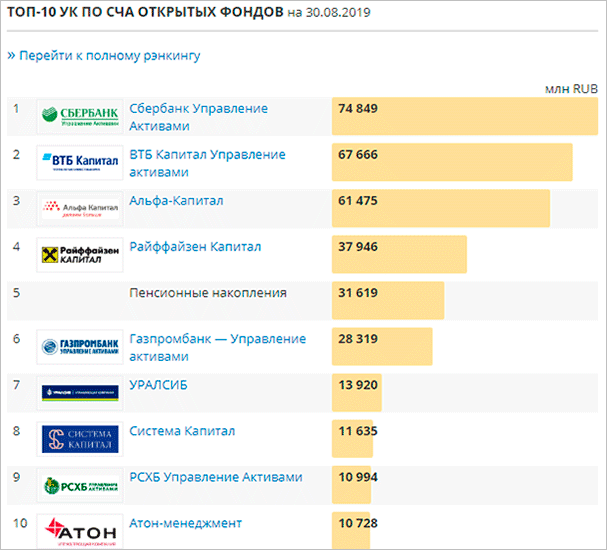

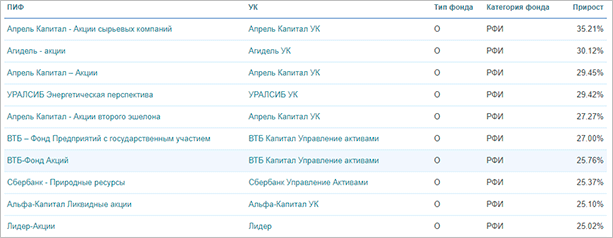

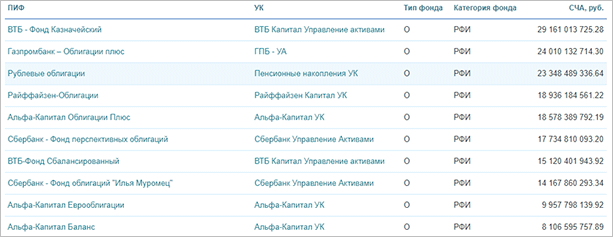

Шаг 2. Изучите рейтинги УК и конкретных фондов по СЧА, доходности, размеру комиссий. Мы предлагаем для анализа несколько рейтингов по состоянию на август – сентябрь 2019 года. Еще больше информации на сайте НАУФОР (Национальная ассоциация участников фондового рынка). Сравнение нескольких фондов между собой можно провести с помощью фильтра.

Важно! Разница в комиссии даже в 1 – 2 % может серьезно сказаться на ваших доходах.

Топ-10 фондов по доходности за 5 лет.

Топ-10 фондов по СЧА.

Шаг 3. Изучите активы, которые приобретает УК на деньги пайщиков. Оцените свою готовность к риску и выберите консервативные, умеренные или агрессивные фонды.

Шаг 4. Проверьте лицензию УК на сайте Центробанка.

Преимущества и недостатки

Знаю многих инвесторов, особенно начинающих, которые не захотели изучать все плюсы и минусы доверительного управления, вложили деньги в ПИФ и через пару лет разочаровались в таком способе инвестирования. В моих будущих материалах мы еще подробнее будем говорить о преимуществах биржевых индексных фондов перед ПИФом. Именно этот инструмент сегодня рекомендуют финансовые консультанты пассивным инвесторам.

Итак, преимущества ПИФов:

Итак, преимущества ПИФов:

- Деньги инвесторов и активы хранятся на специальных счетах, отделены от счетов управляющей компании под жестким контролем государства. В этом случае риск потерять свои средства минимальный.

- Невысокий порог входа, что немаловажно для начинающего инвестора.

- Большой выбор фондов (на август 2019 года 236 штук), можно подобрать под свои финансовые цели и ожидания риска.

- Возможность диверсифицировать вложенные средства по различным классам активов, тем самым снижая риск и повышая доходность портфеля.

- Доходность может быть значительно выше, чем по депозитам в банках (но может быть и ниже).

- Активами управляют профессионалы со специальным образованием. Они не меньше вкладчиков заинтересованы в минимизации рисков и максимизации прибыли.

Недостатки:

Недостатки:

- Средства пайщиков не застрахованы в системе страхования вкладов, как депозиты в банках.

- Получение дохода никто не гарантирует. И даже имеющаяся доходность за предыдущие годы не определяет ее в будущем.

- Эффективность управления зависит от профессионализма УК, иногда с этим возникают серьезные проблемы.

- Высокие комиссии по сравнению с индексными фондами. Статистика показывает, что они растут.

- Доступ в закрытые ПИФы обычным инвесторам практически закрыт. Порог входа высокий, от нескольких миллионов рублей.

- Оценщиков, аудиторов, депозитарий нельзя назвать независимыми участниками. Они получают вознаграждение от УК, поэтому в спорных ситуациях могут быть на ее стороне, а не на стороне пайщика.

Заключение

ПИФ – один из самых доступных инструментов пассивного инвестирования, но у него есть серьезные недостатки. Для новичков сегодня доступны менее рискованные и понятные инструменты. Если вы в начале пути, то советуем не торопиться, как бы вас не уговаривала управляющая компания вложить деньги.

Удачи на пути инвестирования! Главный миф, что инвестиции – это сложно. Это просто, надо только проявить немного терпения, все изучить и не вступать в сомнительные авантюры. Тогда все получится.

До новых встреч!