Здравствуйте, друзья!

Если у вас возник вопрос, куда вложить миллион рублей, у нас две новости: хорошая и плохая. Хорошую вы и так знаете – стать миллионером всегда приятно. Плохая в том, что в интернете вас ждут десятки советов, последовав которым, вы, скорее всего, останетесь без денег. Предположу, что у автора вопроса это первый миллион в жизни, потому что иначе вопрос бы не возник. При подготовке статьи исходила из этого предположения.

Если у вас возник вопрос, куда вложить миллион рублей, у нас две новости: хорошая и плохая. Хорошую вы и так знаете – стать миллионером всегда приятно. Плохая в том, что в интернете вас ждут десятки советов, последовав которым, вы, скорее всего, останетесь без денег. Предположу, что у автора вопроса это первый миллион в жизни, потому что иначе вопрос бы не возник. При подготовке статьи исходила из этого предположения.

Наши советы не будут касаться открытия собственного бизнеса, вложений в криптовалюту, хайпы, франшизу и прочие высокорискованные инструменты. Для новичка это варианты, которые с вероятностью 90 % приведут к провалу и потере денег. Остальные 10 % – удача. Если готовы к такому риску, тогда смело можете пользоваться советами “экспертов” из интернета. Опыт – это тоже результат.

Также не ждите инструкций сделать два миллиона из одного на вложениях в недвижимость.

Также не ждите инструкций сделать два миллиона из одного на вложениях в недвижимость.

Во-первых, 1 000 000 руб. не та сумма, с которой стоит выходить на рынок недвижимости. Для городов-миллионников это слишком мало, для провинциальных – доходы не окупят затраты много лет.

Во-вторых, без подробных расчетов потенциальных расходов и прибыли, оценки собственных временных затрат и анализа десятков параметров (месторасположение, спрос, потенциал роста цены и аренды) тратить деньги точно не стоит.

Мы будем исходить из того, что разговариваем с новичками, которые не хотят слить свой первый миллион. Он может стать отличным стартом для формирования собственного капитала и пассивного дохода. А это уже финансовая независимость, о которой должен мечтать любой здравомыслящий человек. Если кто-то говорит вам, что 1 млн рублей – это слишком маленькая сумма для инвестирования, не верьте ему.

Правила грамотного инвестора

Инвестиции не терпят эмоций, спешки и безграмотности. За это они могут наказать крупными убытками. Прекрасно представляю, как сложно начинающему инвестору определить, что сделать с миллионом, чтобы не только его сохранить, но и заработать.

Инвестиции не терпят эмоций, спешки и безграмотности. За это они могут наказать крупными убытками. Прекрасно представляю, как сложно начинающему инвестору определить, что сделать с миллионом, чтобы не только его сохранить, но и заработать.

Не торопитесь, не поддавайтесь на уговоры родственников и друзей потратить деньги на свои хотелки. Не слушайте псевдоэкспертов из интернета, которые рекомендуют суперпроекты с гарантированной доходностью 500 % годовых.

Грамотный инвестор всегда соблюдает определенные правила. Придерживайтесь их и всего через 9 лет вы сможете превратить 1 в 5 миллионов рублей (рассчитано на инвестиционном калькуляторе с доходностью 20 % годовых). А дальше – больше.

Правило 1. Сначала определите свои финансовые цели и горизонт их достижения.

Выбрать, во что вложить деньги, невозможно до тех пор, пока не определитесь со своими целями и сроками их достижения. Например, вы решите, что неплохо бы еще подкопить и купить квартиру, дачу, машину и т. д. Напишите сумму предполагаемой покупки и срок накопления.

Если временной горизонт не более 5 лет, то наиболее разумными инструментами сохранения и приумножения денег будут депозиты, накопительные счета, дебетовые карты с процентом на остаток, государственные (ОФЗ) и муниципальные облигации, фонды денежного рынка. Все перечисленное – это не самые доходные, но надежные и ликвидные инструменты. Риск по ним минимальный.

Если временной горизонт не более 5 лет, то наиболее разумными инструментами сохранения и приумножения денег будут депозиты, накопительные счета, дебетовые карты с процентом на остаток, государственные (ОФЗ) и муниципальные облигации, фонды денежного рынка. Все перечисленное – это не самые доходные, но надежные и ликвидные инструменты. Риск по ним минимальный.

Банки сегодня дают 4 – 5 % годовых, ОФЗ и муниципальные облигации – около 6 – 7 %, а фонд денежного рынка, например, FXMM от компании FinEx принес 21,9 % за 3 года.

Если сроки инвестирования более 5 лет, то набор инструментов может стать более рискованным и, соответственно, более доходным. Например, вложения в еврооблигации, акции и корпоративные облигации отдельных эмитентов, ETF и БПИФы, ПАММ-счета. Обо всех перечисленных инструментах мы поговорим в статье.

Правило 2. Определите свой риск-профиль.

Если вам кажется, что вы легко переживете финансовые потери в случае неудачных инвестиций, то вам это только кажется. Заранее вы не можете предугадать свою реакцию на убытки. Но инвестиционные и брокерские компании разработали специальные тесты для определения риск-профиля инвестора.

Если вам кажется, что вы легко переживете финансовые потери в случае неудачных инвестиций, то вам это только кажется. Заранее вы не можете предугадать свою реакцию на убытки. Но инвестиционные и брокерские компании разработали специальные тесты для определения риск-профиля инвестора.

Рекомендуем заполнить анкету на риск-профилирование на сайте своего брокера или найти тесты от компаний с мировым именем (например, от Fidelity). Это поможет определить вашу индивидуальную восприимчивость к риску.

Правило 3. Не используйте один инструмент для инвестирования.

Правило 3. Не используйте один инструмент для инвестирования.

Настоящий эксперт по инвестициям никогда не станет советовать вложить все деньги только в один инструмент. Миллион рублей – хорошая сумма, ее можно распределить на 3 – 5 активов. Например, в консервативные ОФЗ, более рискованные ETF и рискованные акции. За счет такой диверсификации вы снижаете риск и увеличиваете доходность всего инвестиционного портфеля.

Правило 4. Изучайте каждый способ перед тем, как вложить деньги.

Никогда не вкладывайте деньги, не разобравшись в объекте инвестирования. Рекомендуем из имеющегося миллиона потратить 20 – 30 тыс. рублей на образование. Можно и бесплатно, но потеряете много времени. А в инвестициях это очень ценный ресурс.

Правило 5. Помните о 3 помощниках инвестора.

Это наше любимое правило. Есть три кита, на которых держится инвестирование:

Это наше любимое правило. Есть три кита, на которых держится инвестирование:

- Сложный процент поможет приумножить капитал за счет того, что доход начисляется не только на первоначальную сумму, но и на начисленные ранее проценты. Получается эффект снежного кома. Чем дольше срок, тем выше темпы увеличения. Сложный процент работает не только на депозитах, но и на фондовом рынке. Например, если вы реинвестируете полученные купоны и дивиденды.

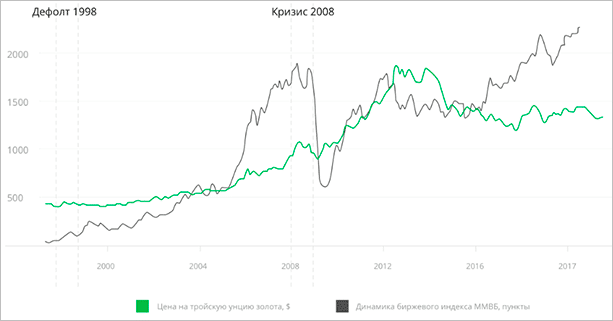

- Диверсификация защитит от возможных временных потерь, например, в случае падения котировок на фондовом рынке. Если что-то снижается, то что-то обязательно увеличивается. Например, в условиях глобального кризиса инвесторы продают свои акции и перекладывают деньги в золото. Спрос на него начинает расти, цены тоже. Именно поэтому в портфеле многих инвесторов выделена доля на этот защитный актив.

- Дисциплина. Без нее предыдущие помощники будут работать в полсилы. Если планируете просто вложить 1 млн рублей и не пополнять сумму, то дисциплина должна заключаться в том, чтобы не снять и не потратить деньги. Если планируете делать дополнительные взносы, то главная задача – делать это регулярно (раз в месяц, квартал, год) и не пропускать платеж, оправдывая необходимостью купить новый смартфон.

Мы выделили всего четыре направления инвестирования. Их можно и нужно комбинировать между собой (не забываем про правила грамотного инвестора).

Мы выделили всего четыре направления инвестирования. Их можно и нужно комбинировать между собой (не забываем про правила грамотного инвестора).

Вклады в банках

Банки предлагают сохранить наши деньги на депозитах, накопительных счетах и дебетовых картах с процентом на остаток. Основным преимуществом хранения денег в этих инструментах является их надежность. Естественно, только в том случае, если организация входит в программу страхования вкладов. Больше плюсов не нахожу. Главный минус – низкая доходность, которая всего на 1 – 2 % перекрывает официальную инфляцию.

Депозит

Если вы планируете хранить деньги на депозите, то выбирайте банки из топ-30 с капитализацией процентов. Ставка зависит от суммы, срока, возможности пополнения и снятия.

Например, на декабрь 2019 года доступны такие варианты (по мере убывания процентной ставки):

Например, на декабрь 2019 года доступны такие варианты (по мере убывания процентной ставки):

- Газпромбанк и вклад “Ваш успех”: минимальная сумма – 1 млн рублей, срок – 1 095 дней, ставка – 6,41 %;

- ЮниКредит Банк и “Растем вместе”: от 250 тыс. рублей на 735 дней под 6,12 % годовых;

- Банк “Открытие” и “Надежный промо”: минимум 750 тыс. рублей на 367 дней под 6,12 %;

- Тинькофф Банк и “СмартВклад (с повышенной ставкой)”: от 50 тыс. рублей, срок – от 182 до 334 дней, 6 % годовых;

- Альфа Банк и “Еще выше”: от 50 тыс. рублей на 365 дней под 5,94 %.

Как видите, при официальной прогнозной инфляции за 2019 год в 3,2 – 3,7 % вклад всего на 2 – 2,5 % ее опережает.

Накопительный счет

Разновидность вкладов – накопительные счета. Они отличаются от депозитов:

Разновидность вкладов – накопительные счета. Они отличаются от депозитов:

- можно класть и снимать деньги, когда захотите;

- нет срока, на который открывается счет;

- процентная ставка может быть изменена банком.

Накопительный счет более мобильный (снял, положил без ограничений), но менее предсказуемый (сегодня ставка 7 %, а завтра 6 %).

Предложения от банков из топ-30:

Предложения от банков из топ-30:

- МКБ “Накопительный счет ”начисляет 7 % годовых на остаток по счету, но хранить можно до 500 тыс. рублей;

- Райффайзенбанк “Просто и выгодно” дает 6 % годовых;

- Газпромбанк “Накопительный счет” хранит деньги под 5,8 %;

- Банк “Открытие” “Моя копилка” – 5,8 %;

- Альфа Банк “Накопительный счет” – 5,5 %.

Дальше – меньше. Сбербанк предлагает приумножить наши деньги на 1,5 % годовых. Многие банки применяют так называемую лестницу, когда ставка меняется при изменении суммы вклада, срока хранения.

Дебетовая карта

Дебетовые карты с начислением процентов на остаток удобны, потому что доступ к деньгам практически круглосуточный, если в вашем городе есть банкоматы банка. Почти все они требуют плату за обслуживание, но и доходность по картам выше, чем по депозитам и накопительным счетам. Плюсом еще являются и программы кэшбэка, в которых банки соревнуются между собой. Минусы – почти всегда есть условия, по которым вы получите максимальный процент и бесплатное обслуживание. Например, минимальный остаток на счете или ежемесячные покупки по карте.

Предложения:

Предложения:

- “Золотая Польза” от Хоум Кредит Банка: до 10 % на остаток, за обслуживание 99 руб. в месяц (есть условия для бесплатного обслуживания);

- “Карта №1 Ultra” от Восточного Банка: 7,5 % на остаток, за выпуск карты придется заплатить 500 руб., вполне выполнимые условия для бесплатного обслуживания;

- карта от банка Ренессанс Кредит: до 7,25 % на остаток до 500 тыс. рублей, 6 %, если сумма выше, 99 руб. за выпуск;

- “Простой доход” от Локо-Банка: 7 % годовых, если на счете от 100 тыс. рублей, и бесплатное обслуживание.

Драгоценные металлы

Драгоценные металлы, особенно золото, выступают защитным активом.

Драгоценные металлы, особенно золото, выступают защитным активом.

Они помогут сохранить портфель в условиях кризиса. Инвесторы стараются хотя бы 5 – 10 % денег выделять на приобретение золота. Но есть разные варианты и не все они выгодные.

Если хотите вложить свои деньги в драгоценные металлы, используйте обезличенное золото.

Покупка физических слитков для многих оборачивается проблемами: хранение, увеличение стоимости на 20 % НДС, занижение стоимости при продаже. Золотые монеты такими недостатками не обладают, но имеют низкую ликвидность: превратить их быстро в деньги не получится. Остается всего два варианта.

Обезличенный металлический счет

Открытие ОМС (обезличенного металлического счета), где хранятся деньги, а не физический металл. Можно купить от 0,1 г золота, платины или палладия, от 1 г серебра. Зарабатывает инвестор на росте стоимости. Исторически стоимость металла всегда растет. Но инструмент однозначно для инвестиций от 10 лет. Посмотрите динамику цены на золото и индекс МосБиржи с 1997 года. В кризисы 1998 и 2008 годов цена на золото росла.

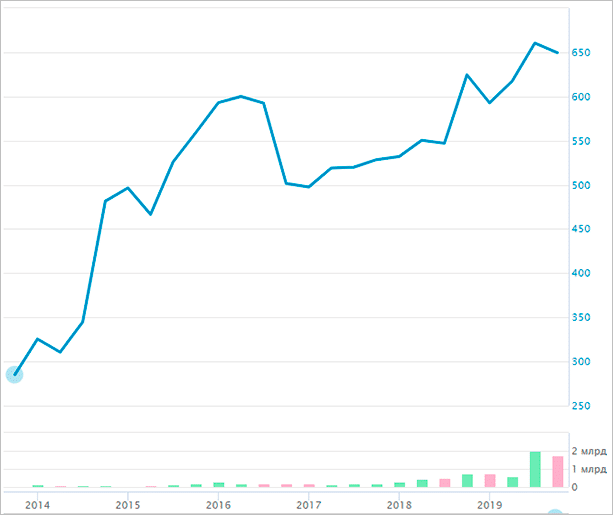

Индексный фонд на золото

Покупка акций индексного фонда на золото – отличный вариант инвестиций в драгоценные металлы. На Московской бирже есть ETF от компании FinEx с тикером FXGD. Это долларовый инструмент с минимальной разницей между ценой покупки и продажи. Отличается высокой ликвидностью, доходностью в валюте и низким порогом входа. Одна акция на 30 декабря 2019 года стоит всего 647 руб. Годовая доходность в долларах – 18 %. За 5 лет котировки выросли с 285,13 до 647 руб., т. е. более чем в 2 раза.

Валюта

Инвестиции в валюту – традиционный инструмент российского инвестора. Только большинство выбирает самые невыгодные варианты: хранение наличных и открытие валютных вкладов. В первом случае вы рискуете своей безопасностью и обесцениванием денег, во втором – все тем же обесцениванием, потому что ставки по вкладам на уровне или ниже инфляции.

Инвестиции в валюту – традиционный инструмент российского инвестора. Только большинство выбирает самые невыгодные варианты: хранение наличных и открытие валютных вкладов. В первом случае вы рискуете своей безопасностью и обесцениванием денег, во втором – все тем же обесцениванием, потому что ставки по вкладам на уровне или ниже инфляции.

Это не значит, что нельзя хранить деньги в валюте. Правило диверсификации настаивает, что портфель должен состоять из рублей, долларов, евро и пр.

Соблюсти это правило можно, не прибегая к наличности и банковским вкладам.

Еврооблигации

Еврооблигации – облигации, номинированные в валюте, которая не является родной для эмитента.

Есть государственные и корпоративные ценные бумаги. По первым доходность ниже, но и риск дефолта минимальный. По вторым выше доходность и риск. Для инвестора с небольшим капиталом можно приобрести евробонды от Минфина Россия-2028-7т и Россия-2030-11т. Доходность к погашению – 3 и 2,72 % в валюте соответственно.

Если не устраивает прибыль, то присмотритесь к корпоративным бумагам. Есть такие гиганты, как Газпром, Лукойл, НорНикель, Новатэк и др. Дефолта по этим компаниям в ближайшем будущем можно не ожидать.

Индексные фонды, номинированные в валюте

Можно выбрать долларовые (на акции США FXUS, IT-компании США FXIT), в евро (на акции Германии FXDE), в фунтах стерлингов (акции Великобритании FXUK).

Сравнительная таблица фондов:

ПАММ-счета

ПАММ-счета – это специальные счета для торговли на валютной бирже Форекс.

Смысл в том, что инвестор не торгует самостоятельно, а доверяет это делать управляющему. Риск таких вложений очень высокий, но эксперты рекомендуют вкладывать не в один, а в 10 – 15 счетов. Доходность достигает нескольких десятков, а иногда и сотен процентов годовых.

Фондовый рынок

Фондовый рынок – место, где инвесторы формируют свой капитал. Давно ушли в прошлое картинки из фильмов с кричащими в трубку брокерами и толпой обезумевших людей в одном зале. Эмоций, может быть, и не стало меньше, но проявляют их в тишине офисных кабинетов или дома за компьютером.

Фондовый рынок – место, где инвесторы формируют свой капитал. Давно ушли в прошлое картинки из фильмов с кричащими в трубку брокерами и толпой обезумевших людей в одном зале. Эмоций, может быть, и не стало меньше, но проявляют их в тишине офисных кабинетов или дома за компьютером.

Еще спокойнее в среде пассивных инвесторов. Они не заключают ежеминутных сделок. Они методично формируют свой инвестиционный портфель из акций, облигаций и прочих инструментов. Распределяют активы по странам и валютам. Их цель – сохранить и приумножить. Лучше всего для этого подходит стратегия Asset Allocation.

Для повышения доходности на фондовом рынке используйте ИИС. Это даст возможность ежегодно получать от государства 13 % возврата подоходного налога (не более 52 000 руб. в год). Если полученные деньги не тратить, а реинвестировать, то вы запустите механизм сложных процентов и значительно увеличите доходность вложений.

Понятие стратегии Asset Allocation

Asset Allocation – это инвестиционная стратегия, согласно которой активы в портфель подбираются с учетом целей и сроков инвестирования, риск-профиля инвестора.

Asset Allocation – это инвестиционная стратегия, согласно которой активы в портфель подбираются с учетом целей и сроков инвестирования, риск-профиля инвестора.

При таком распределении достигается баланс между риском и доходностью.

Впервые эти принципы изложил Г. Марковиц, лауреат Нобелевской премии.

Главные преимущества такой стратегии – пассивное участие инвестора в его управлении и получение доходности не ниже биржевых индексов, а иногда и значительно выше. Портфели формируются индивидуально. Учитывают возраст и уровень финансовой грамотности, опыт, финансовые возможности и другие особенности конкретного инвестора.

Основные инструменты:

- акции,

- облигации,

- фонды денежного рынка,

- фонды недвижимости,

- фонды драгоценных металлов.

Примеры инвестиционных портфелей

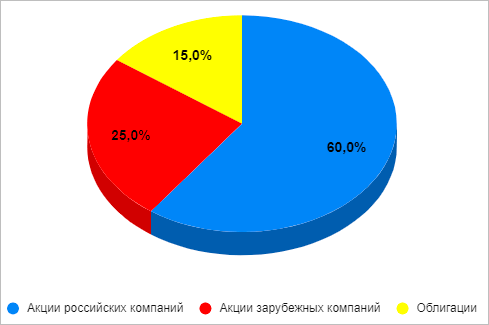

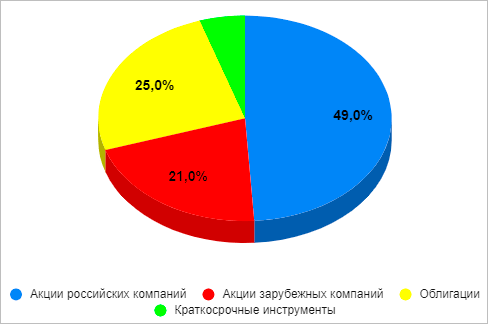

Предлагаем четыре примера инвестиционных портфелей, сформированных по принципу Asset Allocation.

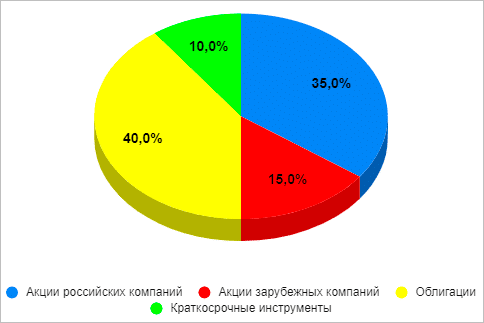

Портфель агрессивного роста.

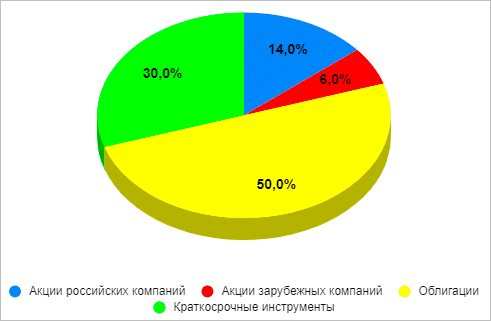

Портфель умеренного роста.

Портфель сбалансированный.

Портфель консервативный.

Представленные портфели не являются инвестиционной рекомендацией. Это примеры распределения активов по стратегии Asset Allocation. В них могут быть добавлены золото, недвижимость, валюта и другие инструменты в зависимости от предпочтений конкретного инвестора.

Для тех, кто не хочет вникать в технологию выбора акций и облигаций отдельных эмитентов, рекомендуем включать индексные фонды (ETF и БПИФ). Их можно подобрать для российских и зарубежных рынков. Краткосрочные инструменты – это депозиты, фонды денежного рынка (FXMM) или краткосрочные облигации, которые легко можно превратить в деньги.

Заключение

Одного миллиона рублей вполне достаточно, чтобы сформировать сбалансированный по доходности и риску инвестиционный портфель. Временные просадки одних инструментов компенсируются ростом других. Диверсификация и время сделают свое дело. Доходность будет расти.

А если вы регулярно будете пополнять свой портфель, пусть и на небольшую сумму, то мечта о финансовой независимости станет вполне достижимой в обозримом будущем.

Всем удачных инвестиций в новом году!