Здравствуйте, друзья!

Посмотрите в свой кошелек, наверняка у вас там есть хотя бы одна пластиковая карточка банка. Она дебетовая или кредитная? Знаете, в чем разница?

Различают три вида банковских карт: расчетные (дебетовые), кредитные и предоплаченные. В этой статье мы простыми словами объясним, что такое дебетовая карта.

Различают три вида банковских карт: расчетные (дебетовые), кредитные и предоплаченные. В этой статье мы простыми словами объясним, что такое дебетовая карта.

Пластиковые платежные средства заняли свое место в нашей жизни, они доступны людям разного возраста и дохода. Каждая финансово-кредитная организация борется за право иметь нас в числе своих клиентов. Они стараются привлечь выгодными условиями, бонусами и другими привилегиями. Разобраться в многообразии выпускаемых цветных карточек непросто, но необходимо. Этим мы сейчас и займемся.

Что значит дебетовая карта и чем она отличается от кредитной?

Дебетовая карта – это электронное платежное средство для оплаты товаров, работ и услуг. Сумма платежа не может превышать объем денег на нашем счете, к которому она привязана. Не хватает средств? Пополните депозитный счет в банке.

В переводе с латыни слово «дебет» означает «нам должны».

В переводе с латыни слово «дебет» означает «нам должны».

Таким образом, банк по первому требованию обязан предоставить необходимую сумму, которая хранится на нашем счете.

Сделать запрос денег можно со своего компьютера, смартфона или через банкомат.

Основное отличие дебетовой карты от кредитной – это принадлежность денежных средств, которыми мы пользуемся. Кредитная дает право расплачиваться средствами банка, для этого необязательно иметь собственные деньги на счете. Дебетовая – только в пределах суммы на личном счете, без привлечения кредита банка.

Исключение составляет услуга овердрафт.

Овердрафт: реальная выгода или неприятный сюрприз?

Банк может разрешить пользоваться его деньгами (овердрафт). Различают разрешенный и неразрешенный (технический) овердрафт.

Банк может разрешить пользоваться его деньгами (овердрафт). Различают разрешенный и неразрешенный (технический) овердрафт.

Разрешенный овердрафт. Как правило, эта услуга предлагается банком после изучения платежеспособности клиента на протяжении нескольких месяцев. Представляет собой мини-кредит на короткий срок. Если вам не хватает собственных денег на счете для проведения оплаты, овердрафт дает право погасить недостающую сумму за счет средств банка. Конечно, не бесплатно.

Другой случай – неразрешенный (технический) овердрафт. Чтобы неожиданно для себя не оказаться в долгах, давайте разберемся с этим понятием.

Случаи возникновения технического овердрафта:

Случаи возникновения технического овердрафта:

- При снятии наличных в банкомате «чужого» банка может взиматься комиссия, которая спишется с вашего расчетного счета. При недостатке средств вы уйдете в «минус».

- При расчетах за границей рублевой картой образуется курсовая разница, которая тоже должна быть оплачена.

- Периодическое годовое обслуживание банком снимается автоматически.

- При некоторых типовых платежах отсутствует обязательная авторизация. В этом случае сумма списывается без запроса информации о балансе счета.

Таким образом, есть возможность уйти в «минус» и с дебетовой картой. Поэтому стоит всегда иметь на ней небольшой остаток (в пределах 500 руб.), чтобы своевременно погасить задолженность. Если приходится часто прибегать к заемным средствам, то лучше завести кредитку, на которой предусмотрен льготный беспроцентный период пользования «чужими» деньгами.

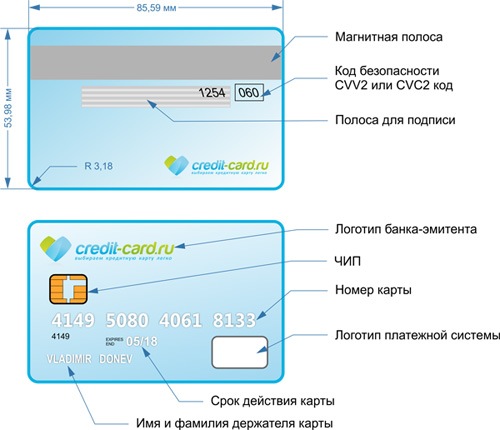

Посмотрим карте в лицо

Чтобы разобраться в вопросе, как пользоваться пластиковым платежным средством, изучим его лицевую и обратную стороны. Какую информацию они нам дают?

Как пользоваться дебетовой картой?

До снятия наличных денег убедитесь, что вы выбрали банкомат «родного» банка. Снятие в «чужих» банкоматах часто сопровождается комиссией.

До снятия наличных денег убедитесь, что вы выбрали банкомат «родного» банка. Снятие в «чужих» банкоматах часто сопровождается комиссией.

Вставьте платежное средство в картоприемник и четко следуйте инструкции, написанной на экране или озвученной голосом.

При оплате товаров или оказанных услуг передайте карточку кассиру или самостоятельно вставьте ее в терминал.

Если она оснащена технологией PayPass, то просто приложите ее к терминалу для считывания информации. Введите пин-код при необходимости. Иногда требуется поставить подпись на чеке или в окошке терминала.

При совершении операций онлайн достаточно авторизоваться в личном кабинете на сайте банка или войти в мобильное приложение на смартфоне. Будьте готовы к дополнительной проверке при перечислении крупной суммы денег. Может последовать звонок из банка и ряд вопросов, которые помогут вас идентифицировать и доказать добровольность операции.

Если вы больше не нуждаетесь в дебетовой карте и хотите ее закрыть, то сделать это необходимо в отделении банка. Просто забыть о ней не получится, потому что банк будет продолжать списывать годовое обслуживание. А это грозит вам уходом в «минус».

Для чего нужна дебетовая карта?

Дебетовая карта используется не только для оплаты товаров и услуг, но и для:

Дебетовая карта используется не только для оплаты товаров и услуг, но и для:

- получения заработной платы, пенсий, пособий, стипендий;

- снятия наличных денег;

- перевода средств с одного счета на другой;

- хранения и накопления денежных средств.

Преимущества:

Преимущества:

- Компактность. Нет необходимости иметь при себе наличные деньги, которые занимают много места в кошельке или карманах.

- Экономия времени. При оплате товаров и услуг вы не тратите минуты на поиск необходимой суммы и ожидание сдачи.

- Оперативность. Возможность получить деньги в любое время и там, где удобно.

- Круглосуточное обслуживание. Доступ к деньгам 24 часа и 7 дней в неделю.

- Надежность и безопасность. Можно не беспокоиться о сохранности крупной суммы. Если потеряли или украли карту, один звонок на горячую линию банка ее заблокирует.

- Страхование. Каждый владелец является участником государственной системы страхования. Это означает, что в случае отзыва у банка лицензии все деньги (до 1,4 млн. рублей) будут возвращены в полном объеме.

- Многофункциональность. Не выходя из дома, вы оплачиваете товары и услуги, покупаете валюту, переводите деньги с одного счета на другой.

- Возможность накопления. Банки часто предлагают начисление процентов на остаток счета. Это очень удобно, если вы хотите накопить определенную сумму на счете и защититься от инфляции.

- Приятные бонусы. Банки разрабатывают различные программы лояльности. Среди них онлайн-обслуживание, пакеты услуг, бесплатный доступ к СМС-банкингу, беспроцентный льготный период при пользовании овердрафтом. Одним из инструментов повышения лояльности является кэшбэк – это возмещение части затраченных на покупку средств.

Виды дебетовых карт

Дебетовые карты классифицируют по ряду признаков:

Дебетовые карты классифицируют по ряду признаков:

- По платежным системам — Visa, MasterCard, Мир и др.

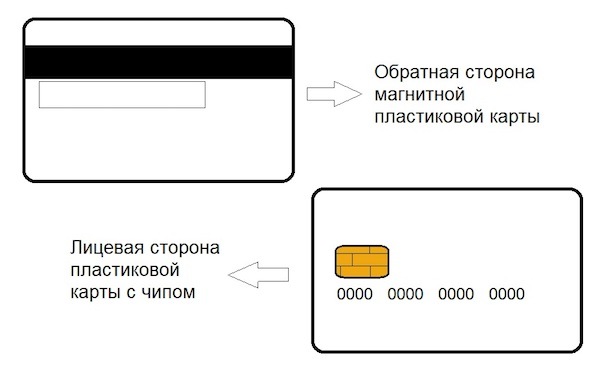

- По техническим параметрам защиты — с магнитной лентой, с чипом, комбинированные.

- По объему дополнительных услуг — электронные, стандартные, золотые, платиновые и др.

- По персонализации: именные и неименные (обезличенные).

Отличие состоит в стоимости годового обслуживания, комиссиях, объеме предоставляемых услуг, степени защищенности и бонусах.

Если вы планируете использовать карту за границей, то стоит позаботиться о том, чтобы она принадлежала к одной из международных платежных систем.

Если вы планируете использовать карту за границей, то стоит позаботиться о том, чтобы она принадлежала к одной из международных платежных систем.

Например, Visa или MasterCard. Базовой валютой Visa является доллар, а MasterCard – евро. Заказывая себе пластиковую карту, подумайте, в какой стране мира вы будете ею расплачиваться, чтобы избежать списания курсовой разницы.

Платежные средства банка имеют разный уровень защиты. Магнитная лента часто стирается, легко копируется мошенниками и требует времени для считывания информации при оплате. В современные карточки вставляется специальный чип, который содержит полную информацию о владельце и состоянии его счета. Его сложнее подделать или скопировать, а скорость считывания данных платежными терминалами выше.

Именные карты выпускаются с рельефной надписью имени и фамилии владельца. Широкое распространение получили неименные (без имени владельца на пластике). Главное их преимущество – это быстрое оформление (несколько минут). По степени защиты они ни в чем не уступают именным. Но имеют ограниченный функционал: введение пин-кода, сложности при онлайн-покупках, нельзя расплачиваться за границей.

Именные карты выпускаются с рельефной надписью имени и фамилии владельца. Широкое распространение получили неименные (без имени владельца на пластике). Главное их преимущество – это быстрое оформление (несколько минут). По степени защиты они ни в чем не уступают именным. Но имеют ограниченный функционал: введение пин-кода, сложности при онлайн-покупках, нельзя расплачиваться за границей.

Некоторые карточки оснащены технологией бесконтактного платежа PayPass. Она создана для ускорения и упрощения расчетов. Не требуется подписи владельца и ввода пин-кода (при покупке до 1 000 руб.) Достаточно поднести карту к устройству, считывание происходит мгновенно.

Также карты могут быть с дополнительными привилегиями для владельца. Например, бесплатный медицинский полис, дополнительная страховка от мошенников, бесплатный СМС-банкинг, скидки и бонусы при покупках. Годовое обслуживание их значительно дороже, чем стандартных карт.

Решили оформить карту? На что обратить внимание?

На официальных сайтах банков есть вся необходимая информация о видах дебетовых карт и условиях их обслуживания.

Перед окончательным решением советуем еще раз обратить внимание на следующее:

Перед окончательным решением советуем еще раз обратить внимание на следующее:

- Какая степень защиты используется? Магнитная лента менее надежна по сравнению с микрочипом.

- Тариф на ежегодное обслуживание. Его величина зависит от вида карты, платежной системы и ценовой политики банка. Стандартные обходятся дешевле, чем привилегированные.

- Начисление процентов на остаток счета. Обратите внимание на его величину, цифра может существенно отличаться в разных банках.

- Овердрафт. Некоторые банки включают в договор банковского счета услугу овердрафта. Внимательно изучите условия ее предоставления, чтобы не получить неприятный сюрприз в виде суммы начисленных процентов по непогашенному кредиту.

- Возможность отслеживания своих действий в режиме реального времени. Например, в личном кабинете, мобильном приложении на смартфоне, путем СМС-оповещения. Обратите внимание на стоимость этих дополнительных услуг.

Дебетовая или кредитная карта: как проверить?

У современного человека может быть несколько карт разных банков, предназначенных для разных целей. Например, зарплатная, накопительная или валютная. Возможна ситуация, когда владелец элементарно забыл, какая из карт у него дебетовая, а какая кредитная.

У современного человека может быть несколько карт разных банков, предназначенных для разных целей. Например, зарплатная, накопительная или валютная. Возможна ситуация, когда владелец элементарно забыл, какая из карт у него дебетовая, а какая кредитная.

Ошибка может слишком дорого стоить. Ведь и та, и другая – это платежный инструмент, но к разным счетам.

Дебетовая карта – это ключ к вашим личным деньгам, которые есть на банковском счете. Чтобы “что-то” снять, надо это “что-то” положить. Кредитная карта – ключ к «чужим» средствам, которые банк вам дает и не просто хочет получить их назад, но и заработать на этом.

Но чем в таком случае отличается дебетовая карта от кредитной? Как проверить? К сожалению, визуально это сделать практически невозможно. Очень редко на лицевой стороне может быть написано Debet или Credit. Все остальные признаки, активно обсуждаемые в интернете, не применимы ко всем без исключения картам.

Поэтому предлагаем воспользоваться простыми, но проверенными способами:

Поэтому предлагаем воспользоваться простыми, но проверенными способами:

- посмотреть информацию в договоре, который вы заключали при оформлении карты;

- зайти в отделение банка, где была получена карта, и выяснить для себя ее вид;

- позвонить на «горячую линию» и задать интересующий вопрос;

- на официальном сайте банка просмотреть все выпускаемые им карты и сравнить со своей.

Заключение

Современная дебетовая карта – это удобный, доступный и надежный инструмент. При правильном использовании она экономит время и деньги. Получить карту сегодня может любой человек. Банк не требует подтверждения нашей платежеспособности. При выборе стоит потратить немного времени на изучение информации на официальных сайтах банков.

Будем рады, если наша статья помогла вам понять, что значит дебетовая карта и разобраться в вопросах ее эффективного использования. Комментируйте и задавайте вопросы, обязательно всем ответим.

До новых встреч!