Здравствуйте, друзья!

В зависимости от своей стратегии инвестор выбирает разные инструменты для инвестирования: акции, облигации, фонды, недвижимость и пр. Эксперты советуют в любом портфеле отводить долю еще и драгоценным металлам, потому что они защищают капитал в кризисные периоды и обеспечивают доходность в долгосрочном периоде. Есть несколько способов покупки золота, серебра, платины или палладия.

Один из них – обезличенный металлический счет. В статье рассмотрим особенности, плюсы и минусы этого инструмента.

Что такое ОМС и для чего нужен

Обезличенный металлический счет (ОМС) – это счет в банке, на котором вместо денег клиент хранит граммы драгоценных металлов. На сегодня доступна покупка четырех активов: золота, серебра, платины и палладия.

Обезличенный металлический счет (ОМС) – это счет в банке, на котором вместо денег клиент хранит граммы драгоценных металлов. На сегодня доступна покупка четырех активов: золота, серебра, платины и палладия.

Узнайте свой финансовый IQ и научитесь управлять деньгами.

ОМС рассматривают как альтернативу покупке физического металла в слитках или драгоценных монет. Не надо думать, где хранить свое богатство. Можно купить от 0,1 г золота, платины, палладия и 1 г серебра за считаные минуты. Порог входа низкий и доступен большинству населения, а срок владения активами не ограничен.

В 2020 г. из-за низких процентов по депозитам произошел отток средств вкладчиков. Многие оказались не готовы нести деньги на фондовый рынок и выбрали открытие металлического счета в привычном банке в надежде заработать больше, чем на вкладе. Но оправдаются ли такие надежды? Давайте разберемся на примере золота.

За последние 10 лет учетная цена на золото выросла с 1 301,23 до 4 233,41 руб./г, т. е. на 225 %. В среднем на 22,5 % в год. Совсем неплохо. Но на более коротком периоде результаты уже не такие привлекательные: за 5 лет – на 57,6 %, а за 1 год – всего на 4,4 %. Динамику цен за период с 2008 г. можно наблюдать на официальном сайте Банка России.

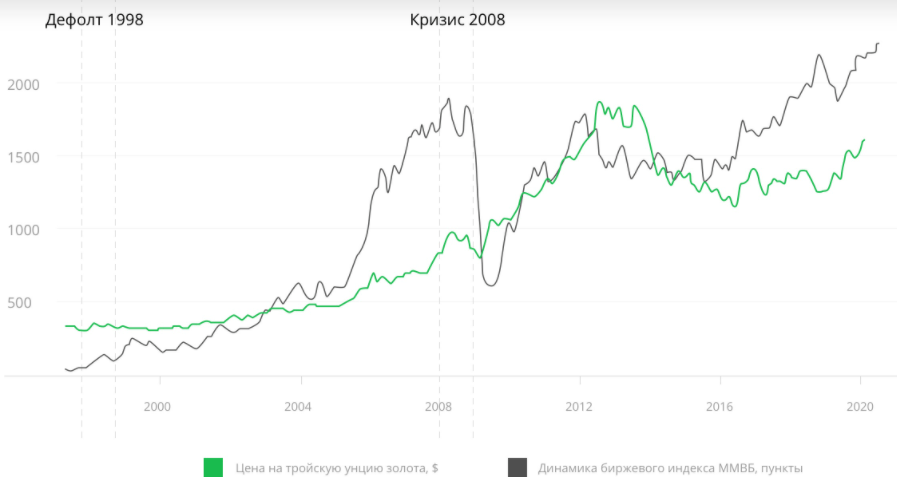

Сбербанк публикует вот такой график динамики золота и индекса ММВБ за 20 лет. На нем обозначены кризисные годы, когда цена золота (зеленая кривая) резко увеличивалась. Но потом сдавала позиции.

Вложения в драгоценные металлы – это всегда долгосрочные вложения. Минимум на 5 лет, а лучше на 10 и более. Если вы надеетесь заработать за год, то можете разочароваться в такой инвестиции. Высок риск, что вы не только не получите ожидаемую доходность, но и потеряете часть денег. Этому могут способствовать некоторые особенности ОМС.

Особенности покупки драгоценных металлов через ОМС

Давайте рассмотрим особенности и подводные камни ОМС.

- Курс коммерческого банка

Металлический счет работает так же, как и обычный. Клиент заводит на него деньги и покупает необходимое количество граммов одного или нескольких металлов. В любое время он может продать активы и вывести средства. Вот здесь и кроется первый подводный камень. Цену покупки и продажи определяет банк с учетом комиссии по аналогии с куплей-продажей иностранной валюты. Разница между учетной ценой Центробанка и ценой в коммерческом банке может быть существенной.

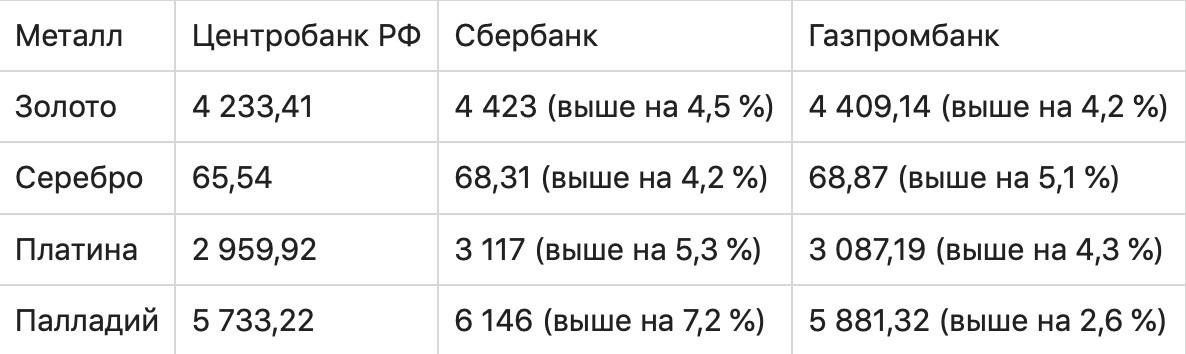

Сравним цены ЦБ, Сбербанка и Газпромбанка на 26.02.2021.

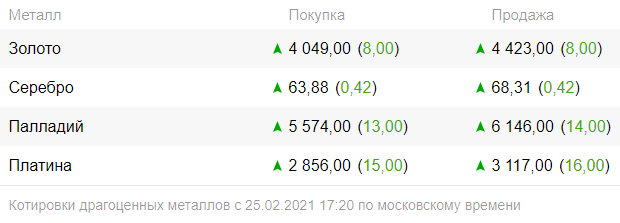

- Спред

Между курсами покупки и продажи актива всегда есть спред, т. е. разница. Вот на ней инвестор может потерять часть капитала, если вдруг он решит заработать на спекуляции. Например, в Сбербанке разница по золоту составляет почти 400 руб., а по палладию спред еще больше.

- Защита от падения курса рубля

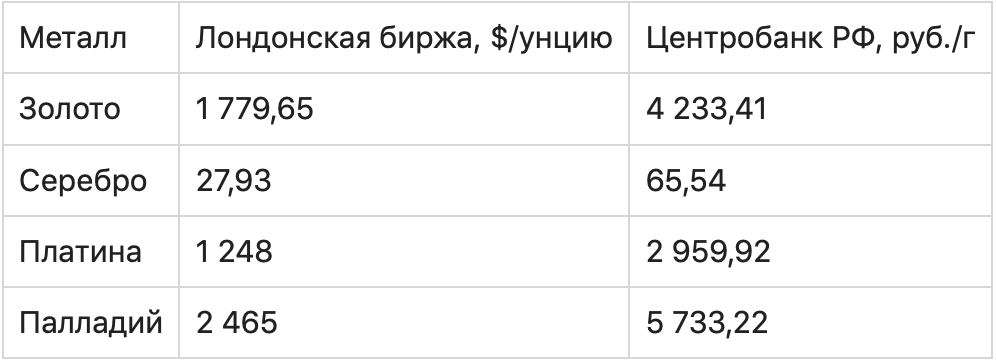

Банк России публикует учетную цену на металл в рублях за 1 грамм.

Она определяется так:

- Золото, серебро, платина и палладий торгуются на Лондонской бирже. Котировки устанавливаются в долларах за унцию.

- Центробанк РФ переводит унции в граммы: 1 унция = 31,1 грамма.

- Центробанк пересчитывает доллары за унцию в рубли за граммы и получает учетную цену, которую используют коммерческие банки в качестве ориентира для установления собственной цены.

Например, на 26.02.2021 были установлены такие цены (курс доллара к рублю = 73,9833).

Если доллар растет, а рубль падает, то это значит, что цена на драгоценные активы вырастет, хотя котировка на Лондонской бирже не изменится. На этой ситуации можно заработать – продать по более высокой цене и получить прибыль. А при укреплении национальной валюты можно получить убыток, если одновременно с этим растет котировка металла в долларах.

- Налогообложение

Доход, который получил налогоплательщик от продажи драгоценных активов, подлежит налогообложению НДФЛ в размере 13 %. Но в случае владения имуществом более 3 лет налог на доходы платить не надо. Кроме того, действует еще одна льгота: если сумма от продажи не превышает 250 000 руб., то НДФЛ не платится, даже при сроке владения менее 3 лет.

Нормативная база:

Нормативная база:

- Статья 210 Налогового кодекса РФ.

- Статья 217 НК РФ.

- Статья 220 НК РФ.

- Письмо ФНС от 5.03.2014 № БС-4-11/3607@ с разъяснением порядка уплаты НДФЛ при получении дохода.

Уточните в банке, является ли он налоговым агентом по ОМС. Если нет, то вам придется самостоятельно подавать декларацию о полученном доходе и уплачивать 13 % НДФЛ.

- Страхование

В отличие от вкладов, которые застрахованы государством на сумму до 1,4 млн рублей, ОМС не участвуют в системе страхования вкладов. Об этом надо помнить, когда вы выбираете банк, чтобы открыть счет. Это должна быть надежная кредитная организация, которая точно не обанкротится в ближайшие 10–20 лет.

В отличие от вкладов, которые застрахованы государством на сумму до 1,4 млн рублей, ОМС не участвуют в системе страхования вкладов. Об этом надо помнить, когда вы выбираете банк, чтобы открыть счет. Это должна быть надежная кредитная организация, которая точно не обанкротится в ближайшие 10–20 лет.

Как открыть металлический счет

Оказалось, что далеко не все банки, которые входят в топ-10 по версии финансового портала Банки.ру, открывают ОМС. Это делает Сбербанк, Газпромбанк, Россельхозбанк, Открытие. Остальные сосредоточились на других инструментах, в том числе на купле-продаже инвестиционных монет. Банк ВТБ с 1.10.2017 не открывает ОМС, старые обслуживает в стандартном порядке.

Процедура открытия в перечисленных банках стандартная. Из документов понадобится только паспорт. Рассмотрим на примере Сбербанка.

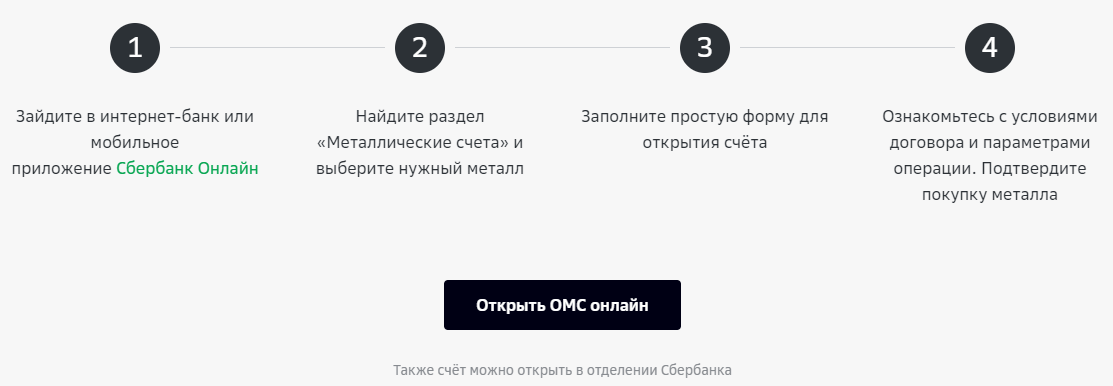

Далее процедура покупки сводится к следующим действиям:

- Переводите деньги на банковский счет, с которого банк их отправляет на обезличенный металлический. Комиссии за обслуживание кредитные организации не берут. В Сбербанке это можно сделать онлайн через интернет-банк или мобильное приложение.

- Выберите металл и его количество для покупки. Например, в Сбербанке и Открытии золото, платину и палладий можно купить от 0,1 г, а серебро приобрести от 1 г. При больших объемах могут устанавливаться индивидуальные котировки.

- Подтвердите намерение купить актив. После покупки в личном кабинете будет отражено количество купленных активов в граммах.

Преимущества и недостатки

Мы рассматриваем этот инструмент как переходный вариант инвестирования для тех, кто боится фондового рынка. У ОМС есть преимущества и недостатки, которые нужно знать. Выбирайте, что именно для вас имеет существенное значение.

Преимущества:

Преимущества:

- Минимальный порог входа. Например, 1 г серебра стоит менее 100 руб., а 0,1 г золота – менее 500 руб.

- Процедура покупки и продажи максимально простая, занимает минимум времени и не требует специальных знаний.

- Нет комиссии за обслуживание.

- Не надо думать о вариантах хранения, как с физическим металлом в виде слитков или монет.

- Не надо платить НДС при покупке по сравнению с покупкой слитков.

- Нет ограничений по сумме и срокам владения активами.

Недостатки:

Недостатки:

- Банки могут установить высокую наценку на учетную цену металла, что сократит прибыль инвестора.

- Никто не может гарантировать доход по ОМС, а банки не начисляют проценты на металлические счета, как на депозиты.

- Нельзя использовать для краткосрочных инвестиций из-за непредсказуемости котировок драгоценных активов на маленьких промежутках времени и большого спреда банков.

- Вложенные средства не подлежат государственному страхованию на случай банкротства банка или отзыва у него лицензии.

- Доход от продажи драгоценного актива облагается налогом на доходы в размере 13 % (есть льготы). В большинстве случаев банк не будет являться налоговым агентом и платить за вас налог.

Заключение

В качестве альтернативы ОМС могу предложить индексные фонды, которые инвестируют в золото. На Московской бирже сейчас торгуется сразу несколько ETF и БПИФ. Для их покупки надо открыть брокерский счет, но сделать это не сложнее, чем вклад в банке.

Порог входа в такие фонды менее 10 руб. за 1 лот. Доходность, например, золотого фонда FXGD от компании FinEx за 5 лет составила 37,34 % в долларах. Ликвидность ETF и БПИФ высокая, поэтому быстро купить, продать и вывести деньги не составит труда. А вы инвестируете в драгоценные металлы?

До новых встреч!