Здравствуйте, друзья!

Для трейдеров одним из критериев выбора активов является ликвидность. Ведь они зарабатывают на изменении котировок, которые будут меняться только тогда, когда идет активная торговля на бирже. Возникает вопрос, а как определить, ликвидность? Ее можно оценить по объему торгов.

На сайте Московской биржи есть эта информация по каждому торгуемому инструменту. А можно рассчитать спред на бирже. Что это такое простыми словами, какие факторы влияют на его величину и как учитывать инвестору в биржевой торговле – рассмотрим в нашей статье.

Понятие спреда

Инвестор покупает и продает активы на фондовом, валютном или срочном рынках. Ключевое слово здесь для нас – рынок. Признаюсь, что не люблю рынки в обычной жизни, потому что там надо торговаться.

Инвестор покупает и продает активы на фондовом, валютном или срочном рынках. Ключевое слово здесь для нас – рынок. Признаюсь, что не люблю рынки в обычной жизни, потому что там надо торговаться.

Для меня комфортнее, когда продавец назначает цену, а мое дело, согласиться с ней и купить товар или пройти дальше.

И особенно напрягает меня, когда торговля возводится в ранг какого-то искусства, национальной особенности и обязательного атрибута. Мы предпочитаем торговые точки с фиксированными ценниками.

Но финансовый рынок – тоже рынок со всеми присущими этому механизму особенностями. И в отличие от обычной жизни здесь мы активно участвуем в торговле, потому что процесс обезличен и автоматизирован. Продавец товара (в нашем случае это какой-то актив) хочет продать как можно дороже.

Покупатель хочет купить как можно дешевле. Между их желаниями формируется ценовой разрыв, который в инвестициях как раз и называется спред. Участники рынка начинают торговаться, идти на уступки друг другу до тех пор, пока их цены не совпадут. Тогда заключается сделка.

Итак, спред – это разница между лучшей ценой продажи, которую называют ask, и лучшей ценой покупки, которую называют bid. Может измеряться в денежных единицах, процентах и пунктах. Последний параметр применяется, в основном, на валютном рынке Форекс.

Допустим, вы хотите купить акции конкретной компании не дороже 100 руб. за штуку.

Допустим, вы хотите купить акции конкретной компании не дороже 100 руб. за штуку.

Формируете заявку своему брокеру и ждете ее исполнения. В это время на бирже есть заявка на продажу акций того же эмитента, но по 101 руб. за штуку. Разница составляет 1 руб. или (101 – 100) / 101* 100 % = 0,99 %.

Это и есть спред. Когда найдется продавец по вашей цене, тогда вы и закроете сделку. Или до тех пор, пока не согласитесь купить за 101 руб. Иногда обе стороны идут навстречу друг другу – вы повышаете свою, а продавец снижает свою цену.

Главное назначение спреда – это возможность оценить ликвидность актива. Чем меньше его значение, тем ликвиднее инструмент. В идеале, он должен измерять сотыми или десятыми долями процента. Для спекулятивных сделок этот параметр будет иметь первоочередное значение.

Спред не формируется хаотично. На бирже есть специальные компании, которые называются маркет-мейкерами. Они являются профессиональными участниками рынка ценных бумаг и работают по договору с биржей. Обеспечивают высокую ликвидность активов и поддерживают значение спреда в определенных рамках.

Где посмотреть

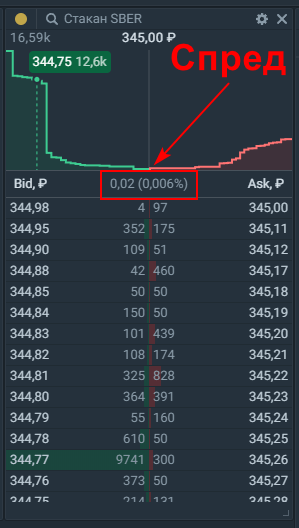

Спред можно посмотреть в биржевом стакане. Это очень удобный инструмент для торговли, особенно для активного инвестора, который зарабатывает на колебаниях котировок. Биржевой стакан представляет собой таблицу, где видны выставленные продавцами и покупателями заявки с ценами и объемами сделок.

Инвестор может в своей заявке указать одну из двух цен:

Инвестор может в своей заявке указать одну из двух цен:

- Рыночная – цена, которая находится как раз между лучшей ценой продажи и лучшей ценой покупки, т. е. в границах спреда. Она в стакан не попадает, потому что заявка срабатывает моментально.

- Лимитная – цена, которую выставляет сам продавец или покупатель. Именно она появляется в стакане. В течение торговой сессии заявка может либо исполниться, если найдется встречное предложение, либо отмениться к концу рабочего времени, если такое предложение так и не поступит.

Рассмотрим на примере акции Сбербанка, где находится спред. Его значение равно 0,13 руб. (344,94 – 344,81) или 0,038 % (0,13 / 344,94 * 100 %).

Биржевой стакан имеет разное визуальное представление. Пример выше – от брокера ВТБ. Пример ниже – от брокера Тинькофф.

Биржевой стакан имеет разное визуальное представление. Пример выше – от брокера ВТБ. Пример ниже – от брокера Тинькофф.

У ликвидного инструмента разрыв будет минимальным. Это хорошо видно и по стакану, когда цены меняются ежесекундно, а объемы сделок имеют значения в сотни и тысячи штук. Иногда спреда может вовсе не быть, если в очереди, например, только заявки на покупку или только на продажу. В этом случае вы можете выставить свою цену и ждать, найдется ли на нее желающий.

Обратите внимание, что не все брокеры показывают биржевой стакан в торговом приложении.

Мы точно знаем, что есть у ВТБ, Тинькофф, Финама и Открытия и нет у Сбербанка.

Если вы планируете его использовать для торговли, то либо сразу устанавливайте платформу QUIK (доступ к ней дают все брокеры), либо уточняйте наличие стакана в собственных приложениях брокеров до открытия счета.

Спред есть в торговле любыми биржевыми инструментами: акции и облигации, акции ETF и паи БПИФов, производные инструменты, валюта.

Некоторые трейдеры зарабатывают на разнице, когда одновременно выставляют заявки на покупку и продажу актива.

Виды спреда

На финансовом рынке выделяют следующие виды спреда:

Фиксированный. Значение заранее оговорено в договоре между брокером и трейдером, что позволяет последнему спрогнозировать возможную прибыль от сделки. Оно не меняется под влиянием спроса и предложения. Применяется на валютном рынке и измеряется в пунктах, которые еще называют пипсами.

Плавающий. Имеет более широкое распространение, чем фиксированный. Зависит от ситуации на рынке и действий продавцов и покупателей. Границы все равно есть и регулируются маркет-мейкерами.

Межрыночный. Возникает между одним активом, который торгуется на разных рынках. Например, акции одной и той же иностранной компании на Московской и Санкт-Петербургской биржах или акции российской компании на Мосбирже и Nasdaq.

Межрыночный. Возникает между одним активом, который торгуется на разных рынках. Например, акции одной и той же иностранной компании на Московской и Санкт-Петербургской биржах или акции российской компании на Мосбирже и Nasdaq.

Внутрирыночный. Возникает между активами, которые связаны между собой. Например, между обыкновенными и привилегированными акциями одной компании.

Календарный. Возникает на срочном рынке между производными инструментами на один и тот же базовый актив, но с разными сроками исполнения контрактов.

Как формируется и что влияет на величину спреда

Спред формируется следующим образом:

Спред формируется следующим образом:

- Вы подаете лимитную заявку. Она попадает в биржевой стакан и встает в очередь на исполнение. Если такую же цену указали другие участники, но сделали это раньше вас, их ордера исполнятся первыми.

- То же самое происходит и с противоположной стороны. Отсюда и две колонки в таблице биржевого стакана.

- Разница между самой низкой ценой продажи и самой высокой ценой покупки и будет спредом.

- Если спрос на актив высокий, будет много желающих купить или продать его по рыночной цене. Это приведет к уменьшению разницы между ask и bid. Если спрос и объемы торгов снижаются, то разрыв будет увеличиваться.

На величину спреда оказывают влияние следующие факторы:

Ликвидность. Чем выше ликвидность, тем меньше спред. Она может меняться. Например, перед выходом важных новостей участники снижают активность на биржевом рынке или вовсе уходят в состояние “ожидания”. В периоды летних отпусков, праздничных и после праздничных (например, в период новогодних каникул) дней ликвидность тоже может быть низкой.

Текущие новости и события.

Текущие новости и события.

Любые ожидаемые или неожиданные новости/события могут увеличить или уменьшить значение спреда. Выход финансовой отчетности о состоянии дел в компании, информация о показателях развития отрасли или экономики в целом, политические события, стихийные бедствия влияют на спрос и предложение на рынке, а значит, и на разницу между ценами заявок.

Объемы заявок. Представим, поступает рыночная заявка на покупку очень большого количества ценных бумаг. Она не может исполниться по одной цене из-за своего объема. В результате, брокер частично удовлетворит заявку по одной, частично по другой и так далее ценам в порядке их очередности в биржевом стакане. Все это временно приведет к увеличению разрыва.

Как учитывать спред инвестору в своей торговле

Наибольший интерес спред представляет для трейдера. Для долгосрочного инвестора, который покупает активы не чаще одного раза в месяц и собирается владеть ими годами, ликвидность инструмента не так принципиальна.

Мы относимся скорее к долгосрочным инвесторам. Но иногда и мы оцениваем ликвидность активов. Например, часть семейной подушки безопасности мы сформировали в облигациях. Главный принцип такой заначки – это доступность, поэтому мы выбирали только высоколиквидные инструменты, чтобы в случае необходимости могли их быстро продать. Как раз здесь и пригодился спред.

Как еще могут учитывать спред инвесторы в своей торговле:

Как еще могут учитывать спред инвесторы в своей торговле:

- Подача рыночной заявки приведет к убытку в размере спреда, потому что вы купите актив по лучшей цене продавца, а она выше, чем у покупателя. Если сделка на небольшую сумму и на долгий срок, то потеря не сыграет большой роли, время все компенсирует. Но если вы – внутридневной трейдер, то разница имеет значение.

- Большой спред – сигнал для инвестора, что актив сейчас неликвиден. Следовательно, надо выяснить причину прежде, чем заходить в сделку. Например, что-то происходит или ожидается на рынке, и все участники отменили свои ордера. Или зашел крупный игрок, скупил все бумаги из ближайших к спреду ордеров и увеличил разницу между ask и bid. В этом случае лучше переждать, когда все нормализуется.

Величину спреда лучше оценивать в процентах, а не в рублях. Одно дело, когда разница в 1 рубль для акции стоимостью 1 000 руб.

Величину спреда лучше оценивать в процентах, а не в рублях. Одно дело, когда разница в 1 рубль для акции стоимостью 1 000 руб.

И совсем другое дело, когда та же разница для бумаги стоимостью 10 руб. Ориентироваться надо на десятые, а лучше сотые доли процента.

Заключение

Еще одно понятие в наш словарь начинающего инвестора. Пригодится оно вам или нет, решать только вам. Однозначно, будете использовать, если решите стать трейдером, а не инвестором. Или просто будете знать, что за разницу в ценах показывает вам биржевой стакан, когда вы покупаете какой-то актив в свой долгосрочный портфель. А знание – это всегда меньше страхов, которые так мешают новичкам инвестировать в удовольствие.

До новых встреч!