Здравствуйте, друзья!

В последнее время в СМИ появилось много информации о доступности и эффективности инвестиций в разные инструменты.

В последнее время в СМИ появилось много информации о доступности и эффективности инвестиций в разные инструменты.

Но до сих пор многие россияне на вопрос о том, где они хранят сбережения, отвечают, что в валюте.

В лучшем случае они это делают на валютном депозите, в худшем – дома наличными. И тот и другой вариант не подходит для сохранения и приумножения капитала.

В статье хотим рассказать, как инвестировать в валюту, чтобы получать, а не терять доход. Рассмотрим доступные физическому лицу варианты, их плюсы и минусы.

Почему нельзя просто купить валюту или открыть валютный депозит

Вложение денег в валюту путем покупки наличности или открытия валютного депозита подкупает своей простотой и кажущейся на первый взгляд эффективностью.

Вложение денег в валюту путем покупки наличности или открытия валютного депозита подкупает своей простотой и кажущейся на первый взгляд эффективностью.

Мы привыкли к тому, что курс доллара США и евро по отношению к рублю чаще растет, чем падает.

Получается, что мы покупаем валюту, кладем ее в сейф или банк, ждем очередного ослабления рубля и радуемся полученной прибыли.

Но забываем о двух важных моментах:

- Возможность укрепления рубля

В истории рублевого курса есть не только периоды падения, но и роста. И неизвестно, на какой именно стадии вы купили валюту. Это неважно, если вы копите деньги на отпуск или обучение ребенка за границей в ближайшие 1–3 года. В этом случае депозит будет наилучшим решением.

Но инвестиции – это сохранение и приумножение капитала в течение 5 и более лет. И мы покажем, какая картина с курсом доллара и евро к рублю наблюдалась за прошедшие 20 лет (зеленым цветом выделен рост, красным – падение).

По отношению к евро из 21 года наш рубль укреплялся по итогам 6 лет, по отношению к доллару – по итогам 8 лет.

![]()

Но для инвестора имеет значение не курс, а доходность инструмента. Здесь мы приведем расчеты эксперта в сфере пассивных инвестиций Сергея Спирина. На основе официальных данных Центробанка, Росстата, Мосбиржи он составил таблицу доходности инвестиционных инструментов и регулярно ее обновляет.

Вот что мы видим в отношении доллара и евро.

Не так и плохо. А теперь сравните с доходностью по некоторым другим инструментам, которые доступны абсолютно любому человеку.

Вывод: есть более достойные варианты, куда лучше вложить валюту.

- Инфляция

Инфляция – экономическое явление, которое означает обесценивание денег. Мы ежемесячно слышим о ней в России. Но обесценивается не только рубль, но и валюты других стран мира. В 2021 г. мы видим ее существенный рост не только в России, но и в США и странах Еврозоны. А это означает, что валютные сбережения обесцениваются на уровень инфляции в этих странах.

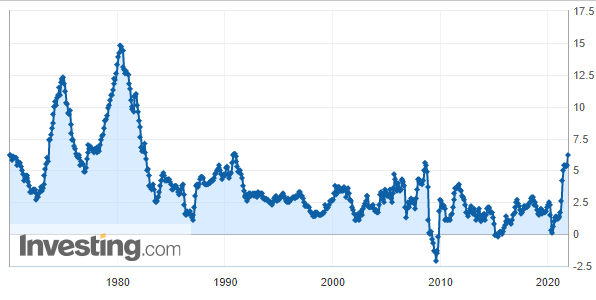

В США по состоянию на ноябрь 2021 г. годовая инфляция составила 6,2 %. Было время, когда она превышала 14 %. До 2020 г. держалась в диапазоне от 2 до 3,5 %.

В странах Еврозоны по состоянию на ноябрь 2021 г. годовая инфляция составила 4,9 %. И это худший показатель с 1991 г.

В странах Еврозоны по состоянию на ноябрь 2021 г. годовая инфляция составила 4,9 %. И это худший показатель с 1991 г.

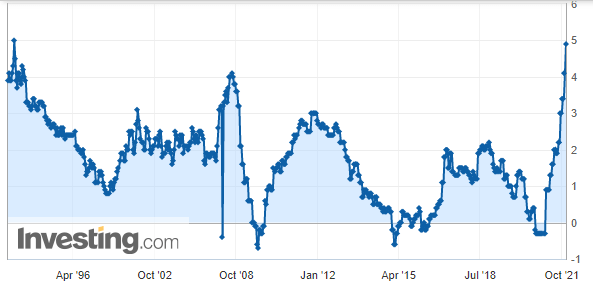

Инфляцию обязательно надо сравнить с процентами по валютным депозитам, если вы хотите хранить доллары и евро именно в банке.

По данным Центробанка, за октябрь 2021 г. средневзвешенная процентная ставка по депозитам свыше 1 года в долларах США составила 0,76 %, в евро – 0,29 %. Получается, что зарабатывать вы будете 0,76 % годовых, а терять 6,2 % от своего вклада в долларах США. В евро заработаете 0,29 %, потеряете – 4,9 %.

Инвестиции в валюту

Если после первого раздела статьи вы решили больше не инвестировать в иностранную наличность и валютные вклады, рассмотрите другие инструменты. В обзор вошли только варианты, в которых активы продаются за иностранную валюту на российском фондовом рынке. Новичкам стоит потренироваться сначала в России. И только потом при желании можно перейти на иностранные биржи.

Для торговли на фондовом рынке надо открыть брокерский счет. Лучше это сделать у одного из брокеров, которые входят в топ-25 по версии Московской биржи.

Для торговли на фондовом рынке надо открыть брокерский счет. Лучше это сделать у одного из брокеров, которые входят в топ-25 по версии Московской биржи.

В тройке лидеров Тинькофф Банк, Сбербанк и ВТБ. Открытие счета требует только паспорта и 5 минут вашего времени.

Затем надо внести на счет деньги. Это могут быть рубли, доллары или евро.

Акции иностранных компаний

Акции иностранных компаний торгуются на Московской и Санкт-Петербургской биржах. Но в первом случае вы сможете купить их только за рубли, а во втором приобрести за доллары США и евро. Дивиденды в каждом случае вы получите в иностранной валюте.

В принципе, вообще без разницы, деньгами какой страны вы расплачиваетесь. Базовой валютой условной Apple все равно остается доллар США, а на Мосбирже стоимость акции просто пересчитывают по курсу в рубли. При росте курса $ будет расти и стоимость ваших бумаг в портфеле.

На Мосбирже по состоянию на 1.11.2021 торгуются акции 441 иностранной компании. На конец 2022 г. это число биржа планирует довести до 2 000. Полный список доступных инструментов вы можете посмотреть на сайте Московской биржи.

На Санкт-Петербургской бирже сегодня торгуется почти 1 900 иностранных активов. Большая часть – это акции компаний из США, но есть и немецкие бумаги, номинированные в евро.

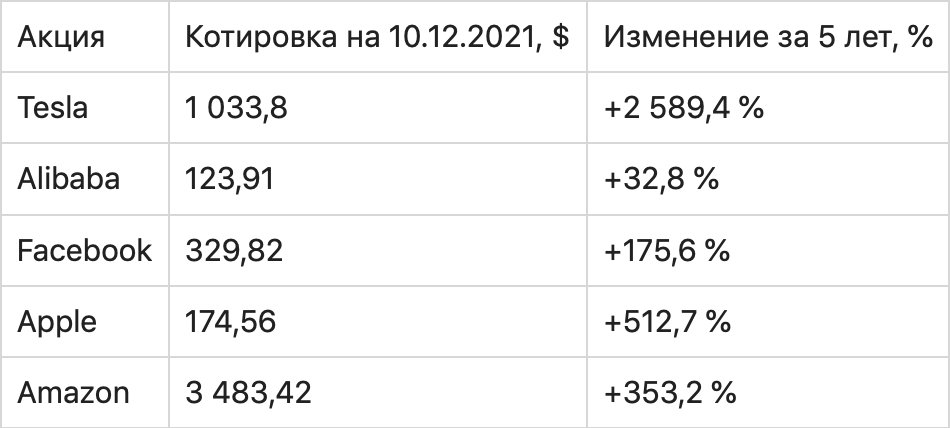

Заработать на инвестициях в иностранные акции можно за счет роста котировок и получения дивидендов. Вот как изменились цены по самым популярным среди россиян иностранным акциям за 5 лет.

Плюсы инвестиций в иностранные акции:

- Иностранные активы в долларах и евро защищают от девальвации рубля и при правильном выборе ценной бумаги дают прибыли значительно больше, чем по депозитам.

- Доступны неквалифицированному инвестору с небольшим капиталом.

- Можно покупать через российского брокера и оставаться в российской юрисдикции.

- Дивиденды приходят в иностранной валюте.

- Можно воспользоваться налоговыми льготами: ИИС или ЛДВ.

Минусы:

Минусы:

- По полученным дивидендам инвестор должен самостоятельно отчитаться перед налоговым органом и заплатить НДФЛ.

- Необходимы навыки проведения фундаментального анализа, чтобы выбрать для покупки перспективные компании.

- Не подходят для краткосрочных инвестиций, потому что цены на акции всегда очень волатильны.

Индексные фонды

Инвесторы, кто не хочет тратить время на анализ акций отдельных эмитентов или кто не обладает достаточными навыками для этого, могут купить акции или паи индексных фондов на Московской бирже. В России сейчас доступны ETF и БПИФ от разных управляющих компаний.

Особенностью индексных фондов является то, что их состав полностью повторяет состав какого-либо индекса, который управляющая компания выбрала в качестве бенчмарка. Растет доходность индекса – растет и доходность фонда.

Примеры ETF и БПИФ на Московской бирже:

Примеры ETF и БПИФ на Московской бирже:

- FXUS от компании FinEx включает 571 акцию крупнейших компаний США, продается за рубли и доллары США и стоит всего 0,61 $. Комиссия – 0,9 % годовых. Доходность за год – 27,43 %.

- SBSP от Сбербанка отслеживает индекс S&P 500 и включает 506 акций. Продается за рубли и доллары США, стоит 24,82 $. Комиссия – 1 %. Доходность за год – 28,09 %.

- VTBA от ВТБ отслеживает индекс S&P 500 и включает 506 акций. Продается за рубли и доллары США, стоит 1,61 $. Комиссия – 0,81 %. Доходность за год – 27,32 %.

- FXRE от компании FinEx инвестирует в 129 фондов недвижимости REIT. Продается за рубли и доллары США, стоит 1,0164 $. Комиссия – 0,6 %. Фонд новый, поэтому пока нет сведений о его доходности. Но доходность индекса, за которым он следует, за год составила 35,11 %.

Удобный скринер индексных фондов здесь. Вы можете посмотреть всю необходимую информацию: состав, комиссии, доходность и пр.

Плюсы инвестирования в индексные фонды:

Плюсы инвестирования в индексные фонды:

- Обеспечивают широкую диверсификацию по странам и компаниям. Например, мало инвесторов могут позволить себе купить все акции, входящие в состав американского индекса S&P 500. А через ETF или БПИФ это доступно всем.

- Имеют минимальные комиссии, потому что следуют за своим бенчмарком и не нуждаются в активном управлении.

- Можно получить высокую доходность, особенно при покупке на ИИС.

- Имеют высокую ликвидность, за которой на бирже следит маркетмейкер. Инвестор может быстро купить и продать акции или паи фондов.

- Можно воспользоваться налоговыми льготами: ИИС или ЛДВ.

Минусы:

Минусы:

- Выбор фондов пока ограниченный по сравнению с американскими или европейскими биржами.

- Комиссии небольшие, но все равно значительно выше, чем по ETF на зарубежных площадках.

- БПИФы имеют короткую историю. Первый фонд появился только в 2018 г. Поэтому пока сложно говорить о точности следования индексу в долгосрочной перспективе.

- Инвестор не получает дивидендов. Управляющая компания их реинвестирует, тем самым увеличивается стоимость активов.

На Санкт-Петербургской бирже можно купить не только акции иностранных компаний за $ и €, но и фонды недвижимости REIT. Думаю, любители инвестиций в недвижимость оценят по достоинству этот вариант, который позволяет за небольшие деньги вложиться в объекты разного функционального назначения и регулярно получать доход в $.

Еврооблигации

Еврооблигации – это облигации, номинал которых выражен в неродной для эмитента валюте. Например, Минфин РФ выпустил бумагу в долларах США, китайская компания – в рублях. Все это будет называться еврооблигациями.

Инвестор получает доход за счет:

Инвестор получает доход за счет:

- разницы между ценой продажи и ценой покупки;

- разницы между ценой продажи и ценой погашения евробонда в конце срока;

- купонов.

На Московской бирже можно купить еврооблигации за доллары США, евро, швейцарские франки, японские йены, британские фунты и китайские юани. Номинал стартует от 1 000 условных единиц.

Есть:

Есть:

- Государственные еврооблигации, в которых эмитентом является Минфин РФ. Только у одного выпуска номинал равен 1 000 $. Это Россия-2028-7т. Дата погашения – 24.06.2028. Доходность – 2,66 %. Есть еще выпуск Россия-2030-11т, с номиналом 1 $, но в одном лоте 1 000 бумаг. Его погашение наступит 31.03.2030, а доходность составляет 1,72 %.

- Корпоративные, в которых эмитентами являются предприятия и финансовые организации. Здесь выбор для инвестора больше, и доходности по бумагам выше. Например, GAZPR-37 – корпоративная еврооблигация от Газпрома с номиналом в 1 000 $ и доходностью 4,12 %. Или LUK-30 от Лукойла номиналом 1 000 $ и доходностью 3,4 %.

Капитал для инвестиций в еврооблигации должен быть минимум 1 000 условных единиц. Человеку, кто не имеет столько денег или не хочет тратить более 70 000 руб. на покупку всего одной бумаги, рекомендую инвестировать через индексный фонд. Например, у FinEx есть ETF на российские еврооблигации – FXRU. Он включает 37 бумаг и торгуется за рубли, евро и доллары. Стоит всего 11,31 € или 12,76 $. Комиссия – 0,5 %.

Плюсы инвестирования в еврооблигации:

Плюсы инвестирования в еврооблигации:

- Защищают от падения курса рубля и позволяют инвестировать в разных валютах.

- Позволяют зафиксировать доходность на несколько лет.

- Купоны поступают на счет в иностранной валюте, что дает возможность настроить постоянный пассивный доход.

- Инвестор получает доходность выше банковского депозита, особенно если покупает бумаги на ИИС.

- Евробонды можно продать раньше срока погашения без потери полученного ранее дохода.

- Размер налога можно уменьшить за счет ИИС, ЛДВ и покупки еврооблигаций Минфина.

Минусы:

Минусы:

- Ограниченный объем предложений для инвесторов с небольшим капиталом.

- Высокая стоимость одной бумаги. Минимальные инвестиции – 1 000 условных единиц.

- Низкая ликвидность бумаг. За день вообще может не быть сделок, поэтому быстро купить или продать не получится.

- Есть риск дефолта эмитента. Но он минимальный для государственных и некоторых корпоративных компаний.

Заключение

Инвестиции в валюту путем покупки иностранных акций, еврооблигаций и индексных фондов позволяют защитить капитал инвестора от обесценивания рубля и получить доходность значительно выше банковского депозита.

У перечисленных инструментов есть свои риски. Но при правильном выборе активов их можно свести к нулю, тогда как хранение валюты дома или в банке приведет к гарантированной потере денег. Выбор, как всегда, за вами.

До новых встреч!