Здравствуйте, друзья!

Мы часто слышим об уровне инфляции в стране, о том, какая она сейчас и что нас ожидает в будущем. И уже почти все россияне знают, что ее увеличение приводит к тому, что сегодня на 1 000 руб. в кошельке можно купить значительно меньше, чем несколько лет назад. Происходит обесценивание денег.

Это неизбежный процесс, от которого необходимо уберечь наши личные сбережения. Вопрос, как сохранить деньги от инфляции, был, есть и будет актуальным в любое время и в любой стране мира.

30 % за наличные, но мы против

Холдинг “Ромир” провел социологический опрос среди населения по вопросу наличия и способов хранения сбережений.

Вот такие получили результаты:

Вот такие получили результаты:

- 52 % опрошенных вообще не имеют сбережений, поэтому и вопросы хранения денег для большей половины респондентов не актуальны.

- А остальные 48 % заявили, что предпочитают хранить деньги на банковском депозите (31 %), наличными в рублях (30 %) и наличными в валюте (17 %).

Мы по-прежнему бьем все рекорды по консерватизму. В развитых странах люди почти все свои деньги держат на депозитах, в акциях, облигациях и используют еще целый ряд инструментов.

В странах с низким уровнем дохода и высоким уровнем недоверия к финансовому сектору все наоборот. Почему россияне больше доверяют банке у себя дома, чем банку за домом?

Причин несколько:

- кого-то греет мысль о том, что достаточно протянуть руку и похрустеть реальными купюрами;

- кто-то проживает в глухой сельской местности, откуда до ближайшего банка несколько километров;

- кто-то просто не доверяет банковской системе и считает, что домашний банк надежнее;

- а большинство просто финансово безграмотны и ничего не знают о способах сохранения и приумножения своих сбережений.

Что происходит с деньгами, которые хранятся наличными под подушкой? Они постепенно месяц за месяцем, год за годом теряют свою стоимость.

Что происходит с деньгами, которые хранятся наличными под подушкой? Они постепенно месяц за месяцем, год за годом теряют свою стоимость.

Инфляция – это обесценивание денег, которое выражается в том, что за условную 1 000 руб. вы можете купить все меньше и меньше товаров и услуг. Она выражается еще и ростом цен в экономике.

Получается, что, храня наличные дома, вы каждый год их теряете. Обходитесь без воров, своими силами.

Варианты сохранения денег от инфляции

Выбор вариантов того, как сберечь и защитить кровно заработанные рубли или валюту, зависит от нескольких факторов:

- суммы сбережений;

- срока, в течение которого собираетесь хранить деньги;

- цели сохранения: уберечь от инфляции, накопить на крупную покупку, получить дополнительный доход;

- уровня риска, на который вы готовы пойти;

- уровня финансовой грамотности или вашей готовности его повысить.

Банковский вклад или депозит

Самый известный и популярный среди россиян способ сбережения денег. Ему мы остаемся верны, несмотря на кризисы в экономике, отзывы лицензий у банков и низкую доходность вкладов.

Мы не будем вдаваться в нюансы различия двух понятий: вклада и депозита. На нашем блоге была статья на эту тему, кому интересно почитайте. Для рядового пользователя примем, что это слова-синонимы и пойдем дальше.

Плюсы депозита:

Плюсы депозита:

- Ваши сбережения лежат под охраной и банка (от воров и мошенников), и государства (от возможного банкротства банка).

- Не надо обладать глубокими познаниями в финансовых вопросах, чтобы открыть депозит. Хотя, к вопросу, в какой банк вложить, надо подходить со всей серьезностью и ответственностью.

- Вы лишаете себя соблазна потратить накопленные деньги на спонтанные и эмоциональные покупки.

- Сбережения защищены от инфляции.

- Деньги не просто лежат мертвым грузом, но и работают. Да, доходность невысокая (смотри предыдущий пункт), но выше, чем 0 или отрицательное число.

Минусы:

- Для гарантии практически 100 % сохранности вклада лучше ограничить его суммой в 1,4 млн. рублей. Именно столько вернет государство в случае банкротства или отзыва у банка лицензии.

- Низкая доходность депозита. Заработать на нем можно очень немного и в удаленной перспективе.

- По некоторым тарифам вам не удастся в любой момент снять необходимую сумму без потери процентов.

Обратите внимание на следующие моменты, если решили хранить деньги в банке:

Обратите внимание на следующие моменты, если решили хранить деньги в банке:

- участие банка в системе страхования вкладов,

- условия пополнения и снятия наличности,

- возможна ли пролонгация вклада и как она проводится,

- способ начисления процентов по вкладу.

Предложений на банковском рынке сотни. Выберите пару часов свободного времени и изучите условия. Вам в помощь есть специальные финансовые порталы, такие как Сравни.ру или Банки.ру, которые покажут самые выгодные вклады под ваши запросы.

Дебетовая карта с процентом на остаток

Хотите, чтобы ваши деньги были всегда под рукой? Тогда заведите дебетовую карту и переведите на нее свои сбережения. Современно, удобно и выгодно. А чтобы слово “выгодно” измерялось конкретным денежным доходом, приобретите карту с процентом на остаток счета.

Не очень много банков предлагает такой вариант, то несколько предложений мы анализировали в статье.

Плюсы:

Плюсы:

- Сбережения почти под вашей подушкой. Нужно только дойти до ближайшего банкомата и сделать это можно в любое время дня и ночи.

- Вы пользуетесь всеми преимуществами пластика дома и за границей.

- Деньги вроде бы и рядом, но не дома, поэтому ворам не достанутся. И не попадайтесь на уловки мошенников, которые пытаются выведать персональные данные вашей карты.

- Защита от инфляции. Процент на остаток в среднем от 6 до 8 %.

- По картам также работает программа страхования вкладов до 1,4 млн. руб.

Недостатки:

Недостатки:

- Владение картой может быть связано с дополнительными расходами. Например, СМС-оповещение, плата за обслуживание и т. д. Но если внимательно читать условия, то можно найти и бесплатные варианты.

- Некоторые банки устанавливают ограничения на снятие наличных или понижают процент на большие суммы на счете.

- В последнее время участились случаи попадания наших граждан на развод мошенников. Вы можете лишиться всех денег. Но достаточно соблюдать простые правила безопасности и все будет в порядке.

Недвижимость

Недвижимость – наш традиционный актив, в который большинство мечтают вложить свободные денежные средства. Если вы нуждаетесь в приобретении квартиры для своего проживания или проживания детей, то даже не собираюсь вас отговаривать потратить на это все свои сбережения.

Это необходимость и хорошо, что у вас есть на нее средства. Но если вы таким образом собираетесь защитить деньги от инфляции, надо хорошо подумать и провести анализ:

Это необходимость и хорошо, что у вас есть на нее средства. Но если вы таким образом собираетесь защитить деньги от инфляции, надо хорошо подумать и провести анализ:

- Не всякое жилье ликвидное. Например, 3 – 4-комнатные квартиры на окраине небольшого провинциального городка вряд ли принесут вам ощутимые доходы, а расходы на их содержание могут вообще привести к убыткам. И сдать некому, и продать не удается.

- Рынок недвижимости не является постоянно растущим. Цены могут и значительно снижаться, и повышаться.

- Если и вкладываете в недвижимость, то делайте это на стадии строительства. После его завершения цена точно будет выше.

- Изучите рынок. Однокомнатные квартиры в мегаполисах, вблизи учебных заведений, станций метро или в центре города будут всегда пользоваться спросом. К ним и присмотритесь повнимательнее.

Недвижимость – это не только дома и квартиры, но и земля. Некоторые предпочитают вкладываться в нее в надежде перепродать в будущем подороже. Не всегда это удается. Расскажем случай из жизни одного знакомого. Знакомый приобрел участок земли вдоль дороги, которую в ближайшем будущем собирались превратить в современную трассу в обход города. Понимаете, на что он рассчитывал? Но власть сменилась, и проект остался проектом. 10 лет уже прошло…

Плюсы:

Плюсы:

- Деньги надежно спрятаны в кирпичных или бетонных стенах. Их уже не так просто потратить.

- Можно сразу пристроить очень крупную сумму.

- Можно воспользоваться льготой от государства и вернуть себе часть подоходного налога.

- При грамотной покупке и сдаче в аренду на недвижимости удается неплохо заработать и даже обеспечить себе пассивный доход на пенсии, о котором мы все с вами мечтаем.

Минусы:

- Актив требует очень больших инвестиций, которых у большинства граждан не было и не будет.

- Недвижимость нуждается в уходе, что помимо налогообложения приведет к дополнительным расходам.

- Всегда есть риск утраты или порчи.

- Ожидания не всегда оправданны. Вложения могут либо совсем не окупиться, либо принести доход значительно ниже инфляции.

Металлы

Есть несколько вариантов вложения денег в металлы:

- слитки,

- коллекционные монеты,

- украшения,

- металлические счета.

Социологический опрос, на который мы ссылались в начале статьи, показал, что спрос на хранение денег в драгоценных металлах вырос и достиг 12 %. Наиболее приемлемый из перечисленных способов – это последний. Почему?

Покупка слитков связана со сложностями хранения и последующей продажей. Если обнаружится хоть малейшая царапина, банк значительно снизит его стоимость. При покупке надо заплатить НДС.

Драгоценные монеты – для истинных ценителей и настоящих коллекционеров. Приобретать их с целью защиты денег от инфляции людям, далеким от коллекционного бизнеса, пустая трата времени.

Украшения – пережиток прошлого, только если это не бесценный антиквариат, доставшийся продавцу в наследство. Продажа украшений из драгоценных металлов проводится по цене 1 г драгоценного лома. Вы не сможете даже окупить первоначальные вложения.

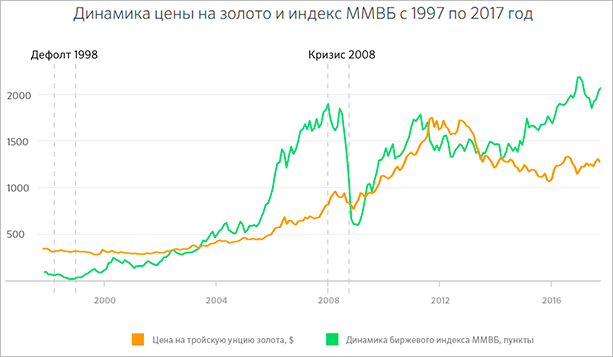

Обезличенный металлический счет – это счет в рублях, на котором отражаются граммы купленного вами драгоценного металла. Физически вы его не получаете. Доход образуется при закрытии счета, когда ваши граммы пересчитают по новому курсу металла. И не факт, что в большую сторону. Посмотрите на график изменения цен на золото с 1997 г. по 2017 г.

Вы видите взлеты и падения. А вдруг для закрытия счета вы выберете не самый подходящий период?

Индивидуальный инвестиционный счет (ИИС)

Это относительно новый инструмент в нашей стране и достаточно привлекательный не только для защиты денег от инфляции, но и для получения доходов от инвестирования.

ИИС – это специальный счет, который может открыть человек, внести туда до 1 млн. рублей в течение года и направить эти деньги на покупку ценных бумаг.

Особенности ИИС:

Особенности ИИС:

- Минимальный срок владения счетом – 3 года.

- Действует налоговая льгота в виде возврата 13 % от суммы, положенной на счет в течение года (до 400 тыс. рублей).

- Один человек имеет только один ИИС.

- Можно быть новичком и не обладать познаниями торговли на фондовом рынке. За вас все сделают управляющие компании и брокеры.

- Инвестиционный портфель на счете диверсифицирован, т. е. деньги вкладываются во множество ценных бумаг с разным уровнем риска и доходности. Это защищает от неблагоприятной ситуации на фондовом рынке.

- Доходность с учетом возврата 13 % значительно выше, чем по депозитам.

Недостатки:

- Вложенные деньги не застрахованы от банкротства управляющей компании или коллапса на фондовом рынке.

- Ограниченный доступ к деньгам. Если вы снимете их раньше 3-летнего периода, то заплатите государству 13 %.

- Работа управляющей компании требует вознаграждения.

- Сумма ограничена 1 млн. рублей ежегодно, а возврат только 52 тыс. рублей в год (400 000 х 0,13).

На ИИС можно покупать ПИФы. Это паевые инвестиционные фонды. Представляют собой портфель из множества ценных бумаг разных компаний. Есть ПИФы не только акций, но и недвижимости, золота, валюты. Доходность по ним выше банковских депозитов, но и рисков больше.

На ИИС можно покупать ПИФы. Это паевые инвестиционные фонды. Представляют собой портфель из множества ценных бумаг разных компаний. Есть ПИФы не только акций, но и недвижимости, золота, валюты. Доходность по ним выше банковских депозитов, но и рисков больше.

Заключение

Мы не рассматриваем в этой статье тему самостоятельной торговли на фондовом рынке. Это подойдет не каждому и требует специальных знаний и навыков. Для большинства граждан нашей страны вполне подойдут и перечисленные выше инструменты. Они доступны, имеют разную степень риска и рассчитаны на разную доходность.

Выбирайте для себя наиболее приемлемые варианты. Будем рады узнать от вас, какими вы уже пользуетесь инструментами и какими только собираетесь. Пишите в комментариях.

До новых встреч!