Здравствуйте, друзья!

В фундаментальном анализе есть много мультипликаторов, которые помогают инвестору выбрать интересные для покупки акции. В основе некоторых из них лежит показатель под названием “Стоимость компании”. В статье рассмотрим, что такое EV, из чего складывается и для чего нужен инвестору. Разберем на конкретных примерах формулу расчета справедливой стоимости эмитента.

Что такое и зачем рассчитывать стоимость компании

EV (Enterprise Value) – мультипликатор, который отражает реальную стоимость компании. Используется, как самостоятельно, так и в составе других показателей. Его называют реальной или справедливой стоимостью обычно в сравнении с капитализацией, которая показывает рыночную оценку эмитента.

Напомним, что рыночная капитализация – это стоимость всех акций эмитента, рассчитывается как произведение текущей цены одной акции на их количество.

Напомним, что рыночная капитализация – это стоимость всех акций эмитента, рассчитывается как произведение текущей цены одной акции на их количество.

Текущая цена постоянно меняется на основе спроса и предложения на рынке, поэтому меняется и капитализация. Она отражает желания покупателей купить, а продавцов продать акции в конкретный момент времени.

А теперь представим ситуацию. Мы выбираем между двумя предприятиями, капитализация которых одинаковая и равна 1 млн руб., т. е. это та цена, которую сформировал рынок здесь и сейчас. Но у первой есть кредитные обязательства на 100 тыс. руб., а у второй деньги на счетах в размере тех же 100 тыс. руб.

Мы купили акции обеих компаний и стали владельцами бизнеса, что дает право не только на получение прибыли, но и накладывает обязательства. У второго эмитента никаких обязательств нет, а у первого долги на 100 тыс. руб., которые надо погашать. В результате, реальная цена, которую мы заплатим составит:

- в первом случае: 1 000 000 + 100 000 = 1 100 000 руб.;

- во втором случае: 1 000 000 – 100 000 = 900 000 руб.

Поэтому и называют показатель EV справедливым. Он отражает не сиюминутные настроения инвесторов на рынке, которые могут вообще не зависеть от положения дел в конкретном бизнесе, а реальную ситуацию в данном бизнесе.

Основные цели расчета EV:

Основные цели расчета EV:

- Определение справедливой цены сделки купли-продажи для инвестора, управляющего, владельца бизнеса.

- Определение размера обеспечения для получения кредита или заключения договора страхования.

- Расчет реальной стоимости бизнеса при поглощении, реструктуризации или ликвидации.

- Сравнение с аналогичными компаниями-конкурентами, которые ведут бизнес в той же отрасли.

Изучили мнения инвесторов на различных инвестиционных форумах о EV. Многие при выборе акций для покупки вообще не ориентируются на рыночную капитализацию, только на реальную стоимость. Естественно, она не одна участвует в анализе. Есть много других мультипликаторов, некоторые из них, связанные с нашей темой, рассмотрим ниже.

Формула и примеры расчета

Формула расчет EV очень простая:

EV = Рыночная капитализация + Долгосрочные и краткосрочные обязательства – Денежные средства и их эквиваленты

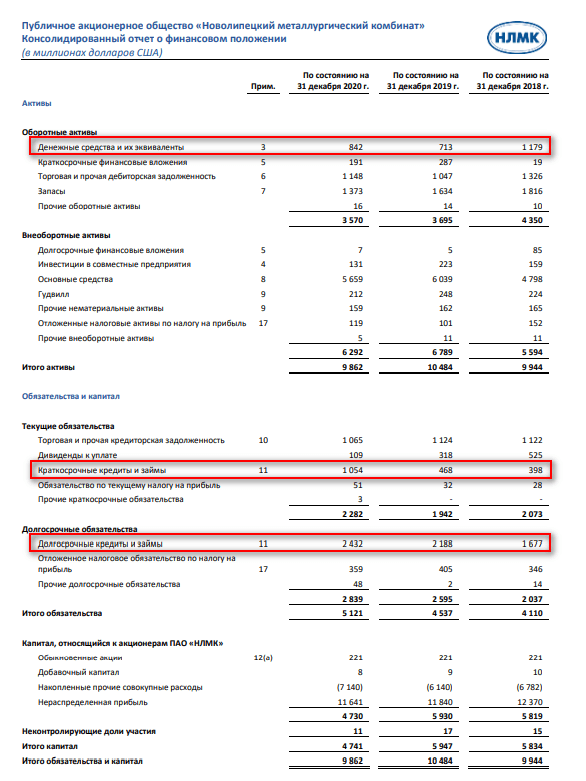

Рассмотрим, как рассчитать инвестору значение показателя EV конкретного предприятия. Для примера возьмем годовую отчетность по МСФО за 2020 г. представителя нашей металлургической отрасли – НЛМК. Нам потребуется Консолидированный отчет о финансовом положении. Его мы скачали на сайте НЛМК:

Рыночная капитализация НЛМК на момент наших расчетов составляла 1 562 194 612 378 руб. или 21 637 044 492,77 $.

EV = 21 637 044 492,77 + 1 054 000 000 + 2 432 000 000 – 842 000 000 = 24 281 044 492,77 $

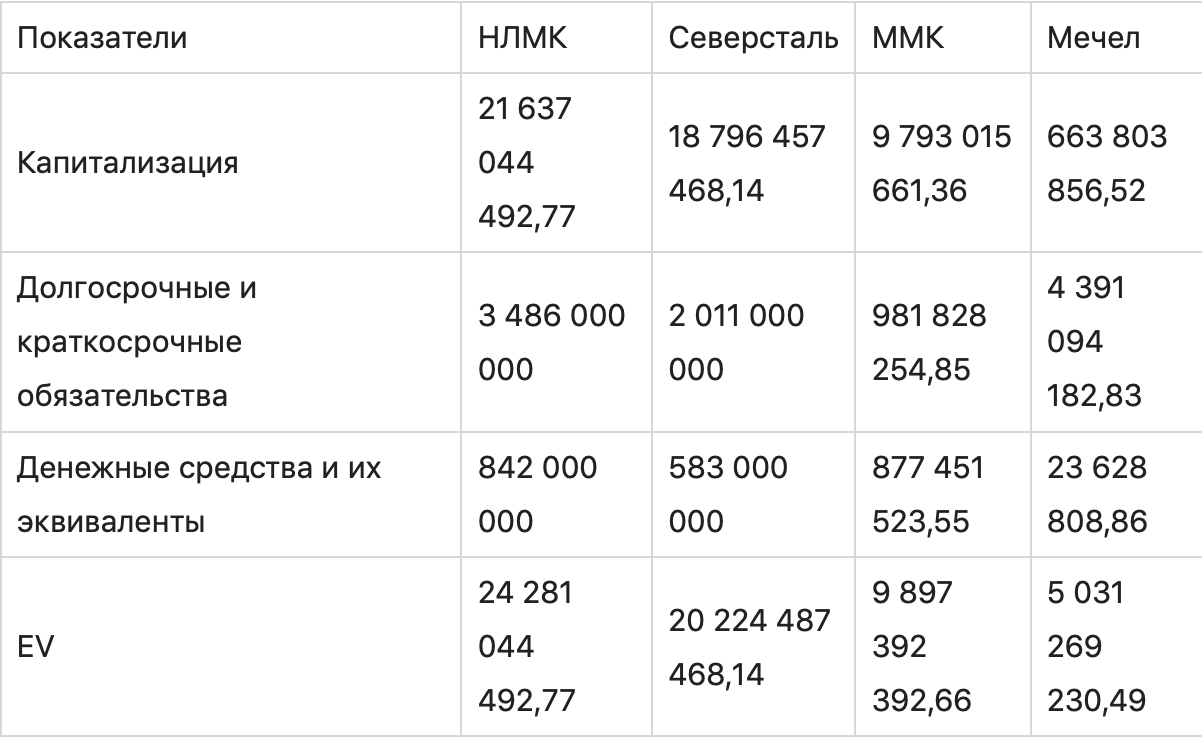

Давайте сравним НЛМК еще с тремя представителями этого сектора – Северсталью, ММК и Мечелом. EV определим по описанному выше сценарию:

Рынок дороже всех оценил НЛМК – в 21,6 млрд $, ее реальная стоимость подтвердила статус дорогой компании. Но так бывает не всегда. Встречаются ситуации, когда рынок и реальность не совпадают в оценке.

Как использовать показатель инвестору

EV может использоваться инвестором в качестве самостоятельного показателя. Но большее практическое применение он находит в составе различных коэффициентов. Рассмотрим основные из них.

EV/EBITDA

EV/EBITDA характеризует, как соотносятся между собой справедливая стоимость (EV) и прибыль до вычета налогов, процентов и еще ряда расходов, которую называют EBITDA. Показывает, сколько лет потребуется, чтобы окупить вложения в бизнес за счет доналоговой прибыли. Чем меньше показатель, тем лучше для инвестора.

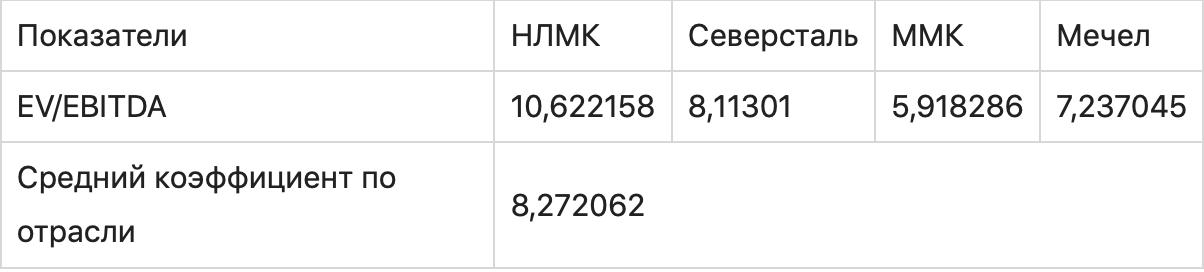

Применяют, когда необходимо сравнить эмитентов между собой или для сопоставления коэффициента со средним значением по отрасли. Воспользуемся данными сайта conomy.ru и посмотрим на результаты наших металлургических предприятий:

Как видно, недооцененными можно считать ММК и Мечел. Выше среднего стоит НЛМК, а стоимость Северстали находится вблизи своих справедливых значений.

EV/EBIT

EV/EBIT показывает соотношение между справедливой стоимостью (EV) и прибылью до вычета процентов и налогов (EBIT).

Главное отличие от предыдущего мультипликатора – в знаменателе:

Главное отличие от предыдущего мультипликатора – в знаменателе:

EBITDA = EBIT + Амортизация основных средств и нематериальных активов

EBIT не учитывает амортизацию и всегда меньше EBITDA. Амортизация является самой большой неденежной суммой расходов и может оказать существенное влияние на прибыль, поэтому EBITDA более полно отражает денежные потоки предприятия.

EV/Net Income

В знаменателе этого коэффициента находится чистая прибыль, т. е. та сумма, которая остается в распоряжении предприятия после оплаты всех своих расходов и налогов.

В знаменателе этого коэффициента находится чистая прибыль, т. е. та сумма, которая остается в распоряжении предприятия после оплаты всех своих расходов и налогов.

По решению менеджмента она может быть направлена на выплату дивидендов, реализацию инвестиционных проектов, поощрение сотрудников, социальные мероприятия и т. д.

Как и все предыдущие мультипликаторы, EV/Net Income показывает, через сколько времени окупятся вложения в бизнес за счет чистой прибыли. Чем меньше показатель, тем лучше для инвестора.

Заключение

Мы разобрали еще один показатель, который поможет принять взвешенное решение при выборе акций в свой инвестиционный портфель. Он не лучше и не хуже других. Это мультипликатор, который нет смысла использовать в отрыве от других. Только комплексный анализ приблизит нас к объективному выводу. Но даже такой подход не гарантирует 100 % результат, потому что все наши расчеты основаны на прошлых данных. А предсказывать будущее мы только пытаемся. Иногда даже получается.

До новых встреч!