Здравствуйте, друзья!

В своих статьях мы не раз поднимали вопросы сбережения и накопления личных средств гражданами нашей страны. До сих пор самым популярным инструментом для этого остаются банковские вклады (депозиты). Большинство людей продолжают нести свободные деньги именно в банки. Но проведенный мной опрос показал, что почти никто не знает, что с депозитов иногда уплачивается налог на вклады. Он же подоходный, он же НДФЛ.

Спешу успокоить. Вряд ли кого-то коснется эта процедура в ближайшем будущем. Налоговая база исчисляется таким образом, что человека, который уплатил НДФЛ, можно считать счастливчиком. Позавидуем ему белой завистью. Почему? Объясню в статье.

Кто и за что платит

Налог на вклады (депозиты) попадает под действие главы 23 Налогового кодекса. Согласно статье 207 плательщиками его являются:

Налог на вклады (депозиты) попадает под действие главы 23 Налогового кодекса. Согласно статье 207 плательщиками его являются:

- Резиденты – физические лица, которые более 183 дней за 12 месяцев подряд находятся в РФ, и юридические лица, зарегистрированные на территории нашей страны и подчиняющиеся ее законам.

- Нерезиденты – физические и юридические лица, которые зарегистрированы на территории иностранного государства, но работают в России.

Таким образом, НДФЛ обязаны заплатить как рядовые граждане, в том числе и индивидуальные предприниматели, так и организации, предприятия.

Если у физического лица возникла обязанность по уплате НДФЛ, то не стоит волноваться по этому поводу. Работу по оформлению документов и перечислению необходимой суммы в бюджет возьмет на себя финансово-кредитная организация, в которой открыт депозит. Юридические лица делают это самостоятельно.

Налогообложение доходов по вкладам граждан

Определение налоговой базы

Объектами налогообложения будут считаться депозиты:

Объектами налогообложения будут считаться депозиты:

- в рублях,

- в иностранной валюте.

Резиденты платят как за вложения в российских банках, так и за рубежом.

Рассмотрим определения налоговой базы:

- По рублевым вложениям – это превышение суммы процентов, начисленных по вкладу, над ставкой рефинансирования + 5 %.

С 01.01.2016 в качестве ставки рефинансирования используется ключевая ставка Центробанка. Это процент, под который он выдает кредиты коммерческим банкам. На конец февраля 2019 года ее значение составляло 7,75 %. Таким образом, депозиты, открытые под проценты ниже 12,75 %, не облагаются НДФЛ.

- По валютным вложениям – это превышение суммы процентов над 9 % годовых.

- По вложениям в иностранных банках – вся сумма полученного дохода в виде процентов. В этом случае обязанность по расчету и подаче налоговой декларации ложится на плательщика.

Расчет налога на доходы

Согласно Налоговому кодексу стандартная ставка по подоходному налогу – 13 %. Но в случае уплаты НДФЛ по вкладам расклад другой:

Согласно Налоговому кодексу стандартная ставка по подоходному налогу – 13 %. Но в случае уплаты НДФЛ по вкладам расклад другой:

- 35 % для резидентов РФ,

- 30 % для нерезидентов,

- 13 % для резидентов с вложениями в иностранных банках.

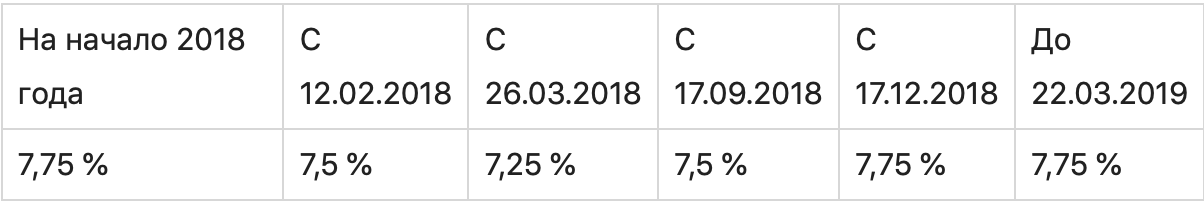

Ключевая ставка ЦБ – это динамичная величина. Периодически в Центробанке обсуждают ее значение. Оно может не измениться вообще или качнуться в большую или меньшую сторону. Посмотрите, как менялась ставка в 2018 году.

Если ставка постоянно меняется, то как же тогда рассчитывается платеж в бюджет? Логично предположить, что при снижении ее значения можно не вписаться в необлагаемые параметры (ключевая ставка + 5 %). Но Налоговый кодекс это предусмотрел.

При снижении ставки ЦБ доход не будет облагаться НДФЛ, если соблюдены следующие условия:

- На дату открытия депозита было выполнено требование: ключевая ставка + 5 %.

- Банк по своей инициативе не повышал процент доходности.

- Прошло не более 3 лет с того момента, как процент по депозиту превысил необлагаемый предел.

Представим гипотетическую ситуацию, что в ближайшем будущем Центробанк снизит ключевую ставку до 3 %. А вы получаете от своих вложений 8,5 % годовых. Получается, что в необлагаемый доход уже не вписываетесь (3 + 5 = 8 %). Но налог вы все равно платить не будете (смотрите три условия выше).

Рассмотрим условный пример, как рассчитывается НДФЛ, если все-таки произошло превышение лимита.

В апреле 2018 года вы открыли депозит под 12,5 % годовых на 1 год на сумму 300 000 руб. В это время ключевая ставка была равна 7,25 %.

Этапы расчета:

Этапы расчета:

- Определяем, нужно ли платить государству. Необлагаемый предел = 7,25 + 5 = 12,25 %. Следовательно, мы обязаны заплатить НДФЛ. Но не со всей суммы вложений, а только с превышения предела.

- Определяем налогооблагаемую базу: 300 000 руб. х (12,5 – 12,25) % = 750 руб.

- НДФЛ составит: 750 руб. х 35 % = 262,5 руб.

- Через год вы получите со своего счета: 300 000 + 37 500 – 262,5 = 337 237,5 руб.

Этот расчет будет делать банк, он же перечислит необходимую сумму в бюджет.

Таким образом, сумма, которую получит вкладчик на руки, зависит от:

Таким образом, сумма, которую получит вкладчик на руки, зависит от:

- величины первоначального вложения;

- ключевой ставки ЦБ, действующей в этот период;

- доходности, которую выплатит банк по вложениям.

Аналогичные расчеты проведем и для валютных накоплений. Представим совсем уж фантастическую ситуацию, когда вы вложили 10 000 $ под 9,2 % на 1 год (дата начисления процентов – 22.02.2019). Превышение над 9 % составило 0,2 %. Курс ЦБ на 22.02.2019 – 65,39 руб.

Этапы:

- Налогооблагаемая база: 10 000 х 0,2 % = 20 $ или 1 307,8 руб.

- К выдаче по курсу ЦБ: 653 900 (10 000 $) + 60 158,8 (9,2 %) – 35 % х 1 307,8 = 713 601,07 руб.

Почему в большинстве случаев платить не придется

Для того чтобы ответить на поставленный в заголовке вопрос, рассмотрим проценты по рублевым и валютным банковским вкладам на февраль 2019 года. Расположу их в порядке убывания доходности.

Условия: сумма 100 000 руб. на 1 год.

Расписывать еще большее количество финансовых организаций не имеет смысла. Доходность будет еще ниже. Например, в Сбербанке по вкладу “Лови выгоду” она на уровне 7,5 %.

Чтобы вкладчик попал на необходимость уплаты подоходного налога, нужно, чтобы ключевая ставка была менее 4 %. Это в ближайшем будущем нашей стране не грозит.

Проведем аналогичный анализ по валютным вложениям.

Условия: сумма 10 000 $ на 1 год.

Здесь картина, вообще, плачевная. Перешагнуть установленный Налоговым кодексом предел в 9 % удастся, видимо, не скоро.

В начале статьи мы написали, что человека, который уплатил НДФЛ можно считать счастливчиком. Ему удалось найти супервыгодное предложение, которое позволит получить высокий доход на свои вложения.

Налогообложение процентов по депозитам ИП и юридических лиц

На ИП, предприятия и организации распространяются те же правила, что и на физических лиц.

Если ИП открыл вклад как физическое лицо, то он ничего не платит при доходности ниже “ключевая ставка + 5 %”. Если деньги положены на хранение через ИП, то облагается весь доход.

Если ИП открыл вклад как физическое лицо, то он ничего не платит при доходности ниже “ключевая ставка + 5 %”. Если деньги положены на хранение через ИП, то облагается весь доход.

Юридические лица платят налог на прибыль, которой в данном случае будет являться полученная доходность от депозитов в коммерческих банках.

Процедура расчета зависит от того, на какой системе налогообложения находится компания. Но налог не уплачивается, если процент дохода ниже все той же “ключевая ставка + 5 %”.

Налог на депозиты в иностранных банках

Резиденты РФ, которые получают доход от размещенных средств на счетах в иностранных банках, обязаны заплатить НДФЛ. Облагается весь доход по ставке 13 %.

Плательщик самостоятельно рассчитывает платеж в бюджет и подает декларацию в налоговые органы. Понятно, что доход получают в валюте. В этом случае сумма перечисления определяется в рублях по курсу ЦБ на день выплаты процентов по депозиту.

Плательщик самостоятельно рассчитывает платеж в бюджет и подает декларацию в налоговые органы. Понятно, что доход получают в валюте. В этом случае сумма перечисления определяется в рублях по курсу ЦБ на день выплаты процентов по депозиту.

Если иностранный банк в соответствии с налоговым законодательством своей страны заплатил за вас налог, то он может быть вам зачтен.

Но только при условии заключения между Россией и иностранным государством соглашения об избежании двойного налогообложения. Если такого соглашения нет, то придется платить и там, и там.

Условие, по которому НДФЛ не платится при доходности в иностранной валюте менее 9 %, работает только для российских банков. В иностранных вы заплатите 13 % от всей суммы дохода.

Заключение

Как видите, уплата в бюджет подоходного налога с вложений у большинства граждан не возникнет. Но выбрасывать эту статью за ненадобностью мы бы не стали. Правительство периодически возвращается к обсуждению вопроса о налогообложении доходов. Не исключаю, что правила игры изменятся, и мы все станем перечислять с наших накоплений взносы в бюджет. Как думаете, чем это обернется для государства?

До новых встреч!