Здравствуйте, друзья!

Сегодня серьезная и очень важная тема. Она касается любого человека, который когда-либо и где-либо брал кредит. С 2005 г. государство обязало специальные организации хранить, обрабатывать и предоставлять по первому требованию сведения о наших займах.

В этой статье мы поговорим о том, как узнать кредитную историю.

Что такое кредитная история и где ее искать

С 2005 г. многие граждане нашей страны обзавелись кредитной историей (КИ). Это информация обо всех обязательствах, взятых на себя конкретным человеком, и об исполнении этих обязательств. Она нужна прежде всего для самого заемщика, а также для финансовых организаций.

С 2005 г. многие граждане нашей страны обзавелись кредитной историей (КИ). Это информация обо всех обязательствах, взятых на себя конкретным человеком, и об исполнении этих обязательств. Она нужна прежде всего для самого заемщика, а также для финансовых организаций.

Для тех, кто хочет разобраться в этом вопросе досконально, могу порекомендовать изучить Федеральный закон “О кредитных историях”. В нем есть все важные понятия и определения, о которых мы будем говорить по ходу статьи.

Если вы обратились в финансовое учреждение за кредитом, банк проверит вашу историю заемщика. Именно из нее он узнает о том, насколько добросовестно вы относитесь к своим долгам, и примет решение о выдаче вам очередного кредита. Поэтому так важно, чтобы информация была достоверной и полной.

10 лет бюро кредитных историй (БКИ) хранит досье на конкретного пользователя банковских услуг. Центробанк создал Центральный каталог кредитных историй (ЦККИ) – это специальный отдел, который призван собирать, хранить и предоставлять информацию о бюро.

10 лет бюро кредитных историй (БКИ) хранит досье на конкретного пользователя банковских услуг. Центробанк создал Центральный каталог кредитных историй (ЦККИ) – это специальный отдел, который призван собирать, хранить и предоставлять информацию о бюро.

Согласно Федеральному закону банки обязаны не позднее 5 рабочих дней предоставить сведения в бюро, с которым у них заключен договор. Срок хранения информации – 10 лет. Но этот срок отсчитывается с момента внесения последнего изменения.

Оформили новую кредитку – оставили след в истории, допустили просрочку – новая запись готова. И каждый раз начинает отсчет 10-летний период хранения.

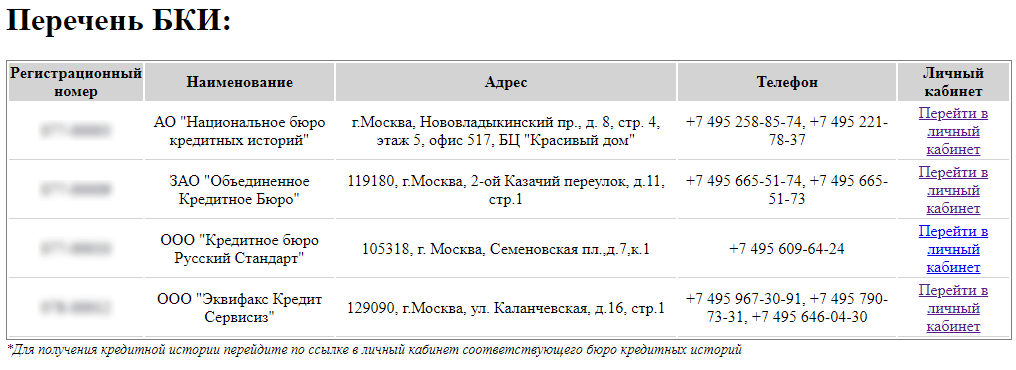

По состоянию на апрель 2020 г., в ЦККИ зарегистрировано 11 БКИ. Располагаются они не только в Москве и Санкт-Петербурге, но и еще в нескольких городах России. Эта информация нужна каждому, кто хочет проверить свою репутацию заемщика, потому что она может храниться в любом из этих бюро и даже в нескольких одновременно.

Вам могут понадобиться почтовый адрес организации, ее сайт, электронная почта и телефон. Что с этой информацией делать, мы расскажем чуть дальше.

Содержание кредитной истории

- Титульная. Ф. И. О. физического лица, его ИНН и СНИЛС, паспортные данные.

- Основная. Адрес регистрации и фактического проживания. Сведения о регистрации в качестве ИП и о банкротстве, если такие данные имеются. Подробная информация о кредитах, полученных физическим лицом (суммы, проценты, условия и конкретные даты погашения, предмет залога и т. д.).

- Дополнительная (закрытая). Сведения о финансовом учреждении, выдавшем вам кредит, и о лице, которое получило от вас согласие на получение отчета по займам.

- Информационная. Формируется по каждой заявке физического лица на получение кредита, в том числе и по тем заявлениям, по которым было отказано в получении займа.

Банк или другая финансовая организация, в которой граждане получают заемные деньги, может заключить договор сразу с несколькими БКИ.

Банк или другая финансовая организация, в которой граждане получают заемные деньги, может заключить договор сразу с несколькими БКИ.

В результате сведения о вас могут оказаться не в одной, а в двух, трех и т. д. бюро.

Собственную кредитную историю можно испортить

Документ фиксирует все, даже самые незначительные изменения в вопросах выдачи и погашения займов, предоставления рассрочки платежа, обслуживания банковских карт и т. д. Поэтому очень легко испортить репутацию, не заплатив, например, пару сотен рублей по овердрафту. В статье мы уже писали, как можно залезть в долг, вовремя не заметив момента наступления овердрафта.

Как портится кредитная история:

Как портится кредитная история:

- Отступление от графика погашения платежей по кредиту и образование просрочек.

- Оформление на одного человека сразу нескольких кредитов или подача заявок сразу в несколько банков.

- Судебные разбирательства с банком.

- Технические ошибки банков.

- Невнимательность заемщика (например, по давно не используемой кредитке могут накопиться долги за годовое обслуживание).

- Выступление вас в качестве поручителя.

- Досрочное погашение кредитов, которое лишает банки части прибыли.

- Как ни странно, но отсутствие сведений о вас в БКИ тоже нехороший признак для банка. Вы – темная лошадка для него. Неизвестно, как будете производить выплаты в погашение долга.

Кому предоставляется кредитный отчет

Каждый человек может запросить кредитный отчет. Это информация из его кредитной истории.

Специалисты рекомендуют делать это не реже 1 раза в год по следующим причинам:

Специалисты рекомендуют делать это не реже 1 раза в год по следующим причинам:

- Иметь полную информацию о своих обязательствах и об их исполнении, если вы собираетесь сейчас или в будущем пользоваться заемными средствами банков.

- Понять, почему банк отказал в получении займа.

- Вовремя заметить ошибки, допущенные при формировании документа, и принять меры по их исправлению.

- Выявить незаконные действия мошенников. Например, оформивших на ваше имя кредит по утерянному паспорту.

Отчет также могут заказать:

Отчет также могут заказать:

- банки, когда принимают решение о выдаче кредита клиенту;

- нотариусы при проверке чистоты сделки;

- суды;

- ЦККИ и Банк России.

- Перечисленные организации получают доступ к информационной части отчета без вашего согласия. Доступ к основной части дается только с письменного согласия заемщика.

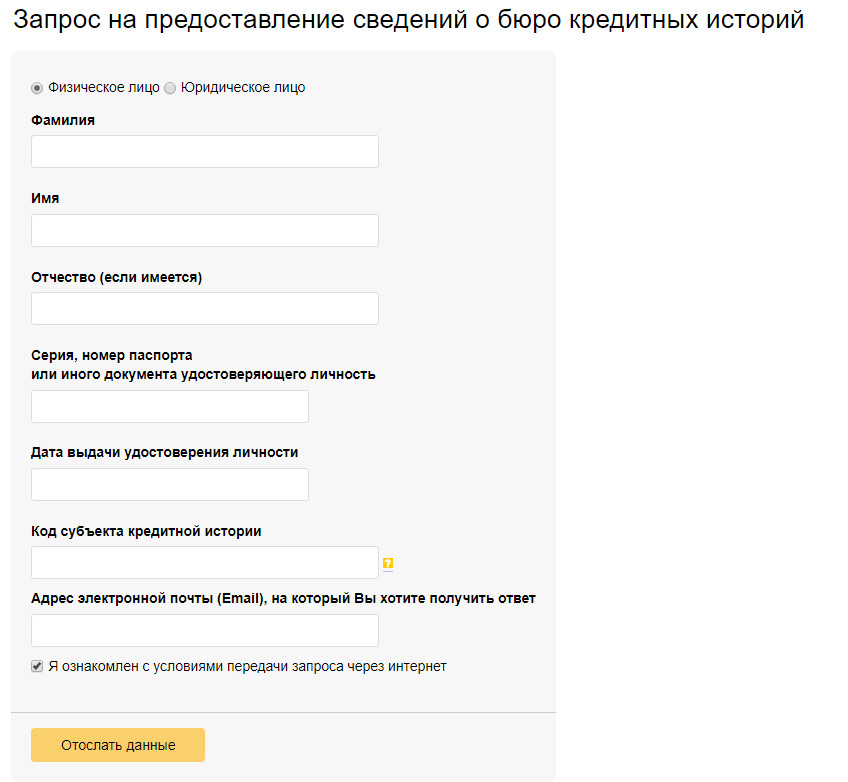

Прежде чем описывать способы получения отчета по кредитам, нам надо понять, что такое код субъекта кредитной истории и где его взять. Дело в том, что при его наличии доступ к информации значительно упрощается.

Что такое код субъекта кредитной истории и как его узнать

Это своеобразный ПИН-код, который вы вводите на сайте Центробанка, чтобы получить доступ к списку БКИ, где находится ваша кредитная история.

Это своеобразный ПИН-код, который вы вводите на сайте Центробанка, чтобы получить доступ к списку БКИ, где находится ваша кредитная история.

Откуда берется этот код? Вы должны его придумать при заключении договора на выдачу займа в финансовом учреждении. Представляет собой набор букв и цифр. Подразумевается, что мы должны были его запомнить или записать, чтобы потом получить доступ к информации.

Нашему государству так же, как и нам, надо еще учиться финансовой грамотности. Хотя бы в плане своевременного информирования населения о важных вопросах. Законы написали, специальные организации создали, а как всем этим пользоваться – рекомендуют разбираться самостоятельно. Ну что же, значит, будем разбираться.

Способы проверки кредитной истории

Есть несколько способов получить отчет по всем вашим кредитам:

Есть несколько способов получить отчет по всем вашим кредитам:

- Отправить запросы в БКИ онлайн, по почте, телеграммой или лично посетить эти учреждения.

- Некоторые бюро находятся не в столице, например, есть в Тюмени, Красноярске и Ростове-на-Дону. А ваше досье может быть в одной из этих организаций.

- В банке.

- С помощью специальных онлайн-сервисов, которые возьмут всю работу на себя за ваши деньги.

Рассмотрим по порядку все способы.

В БКИ

Закон дает право каждому гражданину получить свою КИ 2 раза в год бесплатно. Любое БКИ, внесенное в государственный реестр, обязано его предоставить.

Даём пошаговую инструкцию.

Шаг 1. Выяснить, в каком БКИ (или каких) хранятся сведения о вас.

Возможны несколько способов получения списка.

1-й способ. Вы делаете запрос в ЦККИ через интернет на сайте cbr.ru. И вот здесь самое время вспомнить код субъекта. ЦККИ направит список бюро на вашу электронную почту.

Если вы не знаете кода субъекта, обратитесь в любой банк или БКИ для его формирования. Это возможно будет сделать только при наличии кредитной истории. Если ее у вас нет, то и кода нет. Услуга не бесплатная – 300 руб.

2-й способ. Направление запроса на получение списка БКИ через портал Госуслуги.

Важно! Необязательно знать код субъекта, чтобы получить список БКИ, в которых хранится ваша кредитная история. Самый быстрый и удобный способ – это сделать запрос в ЦККИ через сайт Госуслуги. Для этого у вас должна быть создана там учетная запись и подтверждена личность.

3-й способ. Обратиться в специальные сервисы, оказывающие услуги по получению КИ. Например, известное БКИ “Эквифакс” за 295 руб. готово за вас отправить запрос в ЦККИ и получить список бюро, где числится ваша КИ.

Шаг 2. Обратиться в БКИ для получения отчета.

Шаг 2. Обратиться в БКИ для получения отчета.

Два раза в год мы имеем право бесплатно запросить свою историю кредитов в любом БКИ и неограниченное число раз платно.

Для примера мы зашли на сайт НБКИ (Национальный банк кредитных историй). Это старейшее и самое крупное бюро. Создано в 2005 г.

Оно предлагает следующие способы получения отчета:

Оно предлагает следующие способы получения отчета:

- на свою электронную почту через личный кабинет в НБКИ, если имеется подтвержденная учетная запись на портале Госуслуги (бесплатно);

- по почте, оформив запрос по форме БКИ и заверив свою подпись у нотариуса (нотариус ничего не заверяет бесплатно);

- отправить запрос по электронной почте, он должен быть подписан усиленной квалифицированной подписью (ее получение стоит денег);

- через партнеров НБКИ в регионах при личном посещении, с помощью доставки отчета курьером или онлайн (платная услуга);

- при личном посещении офиса НБКИ можно получить отчет по паспорту;

- телеграммой (подпись должна быть заверена работником почты, отчет придет на указанный почтовый адрес).

Стоимость 3-го и последующих отчетов в НБКИ – 450 руб. В остальных бюро процедура получения КИ аналогичная.

Всем рекомендуем использовать именно такой способ проверки своей кредитной истории. Он быстрый, удобный и бесплатный 2 раза в год. Не могу представить ситуацию, кому может потребоваться делать это чаще. Наверное, только в случае подозрения на мошенничество. Если по каким-то причинам вы не имеете учетной записи на портале Госуслуг, то посмотрите, как еще можно получить КИ.

Через банки

Банки предоставляют услугу по получению отчета, но не бесплатно.

Например, стоимость ее в Сбербанке России – 580 руб. Но следует иметь в виду, что он выдаст только сведения, которые хранятся в Объединенном кредитном бюро (ОКБ).

Например, стоимость ее в Сбербанке России – 580 руб. Но следует иметь в виду, что он выдаст только сведения, которые хранятся в Объединенном кредитном бюро (ОКБ).

Если вы уверены, что именно там находится информация о вас, то можно воспользоваться бесплатным правом на получение отчета 2 раза в год. Для этого стоит обратиться непосредственно в ОКБ.

Онлайн-сервисы

Можно ли проверить сведения о своих кредитах через Госуслуги? К сожалению, нет. На портале представлено описание услуги по получению выписки из ЦККИ о том, в каком БКИ содержится документ. Но получить его непосредственно на gosuslugi.ru не представляется возможным. Необходимо обращаться в конкретные бюро.

Можно ли проверить сведения о своих кредитах через Госуслуги? К сожалению, нет. На портале представлено описание услуги по получению выписки из ЦККИ о том, в каком БКИ содержится документ. Но получить его непосредственно на gosuslugi.ru не представляется возможным. Необходимо обращаться в конкретные бюро.

Есть специальные сервисы, которые предлагают услугу по получению вашей кредитной истории из БКИ и пересылке ее на вашу электронную почту.

Мой Рейтинг

Онлайн-сервис “МойРейтинг” (www.мойрейтинг.рф/) – коммерческая структура, которая не является бюро кредитных историй, а просто предлагает услуги по предоставлению КИ заемщикам.

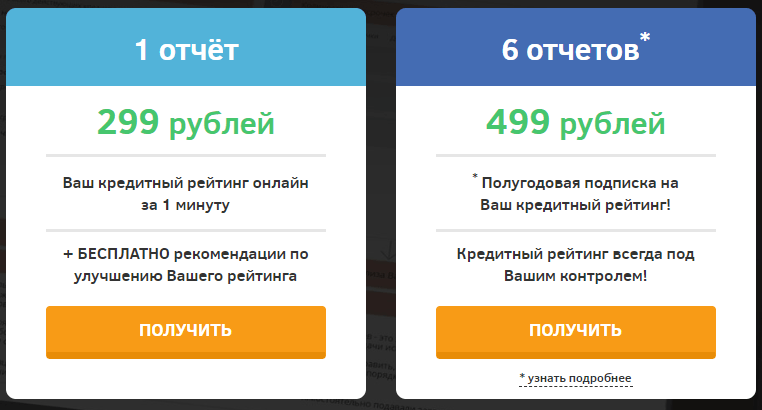

Есть 2 варианта на выбор:

- Разовый отчет + рекомендации по улучшению кредитного рейтинга. Стоимость – 299 руб. После заполнения анкеты и оплаты услуги на электронную почту вы получаете свою КИ.

- Подписка на полгода. Каждый месяц вы получаете КИ. Всего 6 отчетов. Стоимость – 499 руб.

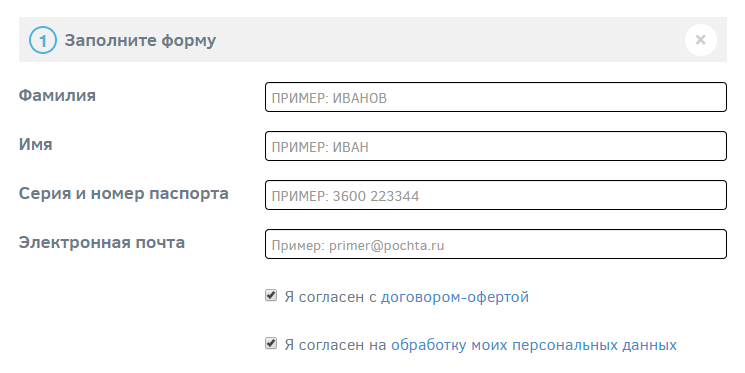

Этап 1. Выберите один из вариантов и нажмите “Получить”.

Этап 2. Заполните свои анкетные данные: фамилию и имя, серию и номер паспорта, адрес электронной почты.

Этап 3. Выберите способ оплаты и переведите деньги. Все способы без комиссии: банковская карта, мобильные платежи и Яндекс.Деньги.

Любое кредитное бюро из вашего списка, которое вы получили при обращении в ЦККИ, готово за дополнительную плату посылать вам отчеты хоть каждый день. Рассмотрим стоимость услуги у крупнейших бюро.

Equifax

Equifax (Эквифакс) – бюро кредитных историй, зарегистрированное в государственном реестре Центробанка, поэтому имеет все полномочия по оказанию услуг предоставления КИ заемщикам по их запросу.

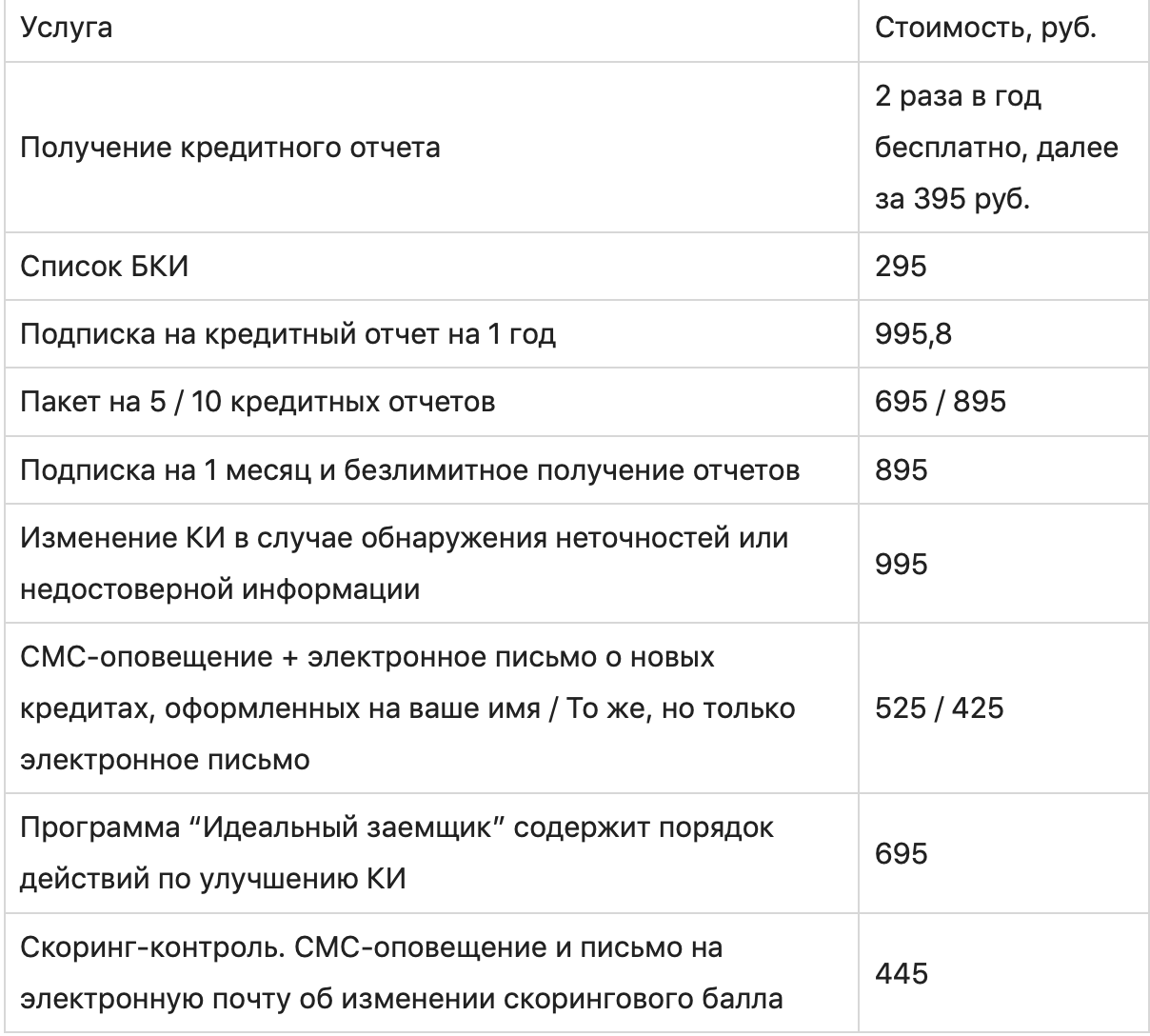

Предлагает широкую линейку услуг:

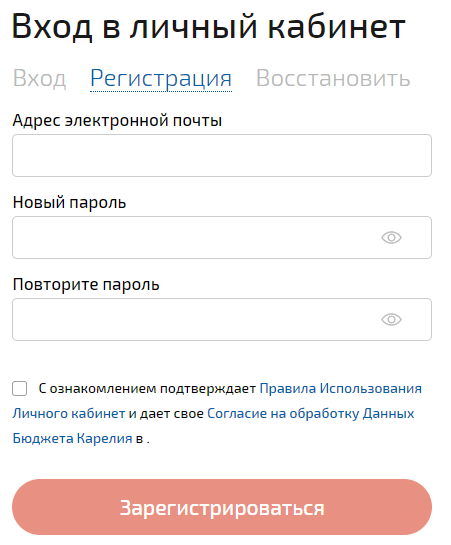

Для получения любой услуги надо зарегистрироваться на сайте, выбрав один из предложенных способов:

НБКИ

НБКИ – Национальное бюро кредитных историй.

Предоставляет следующие услуги:

Предоставляет следующие услуги:

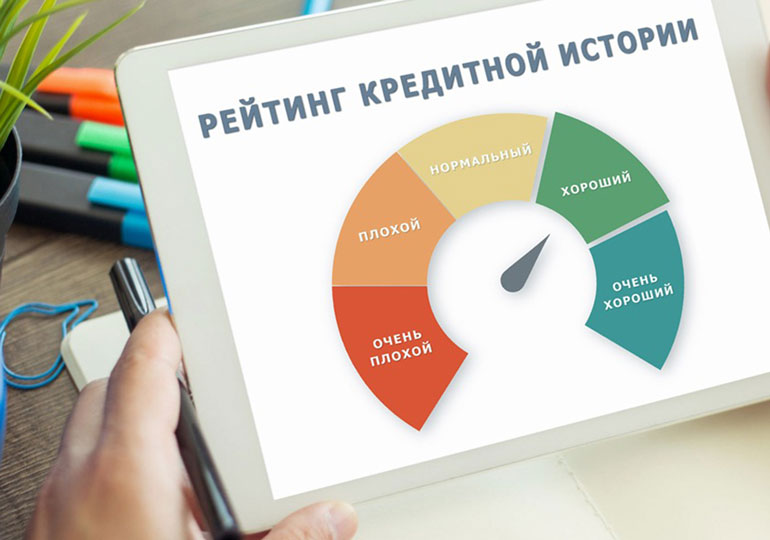

- Персональный кредитный рейтинг (ПКР) – бесплатно. За несколько секунд система анализирует кредитную историю и рассчитывает ПКР от 300 до 850 баллов. Чем выше балл, тем больше вероятность получить кредит на выгодных условиях в банках. Услуга предоставляется только при наличии учетной записи на Госуслугах.

- Получение КИ – 2 раза в год бесплатно, далее – 450 руб.

- Получить сведения из ЦККИ – 300 руб.

- Действия с кодом субъекта кредитной истории (сформировать, изменить или удалить) – 300 руб.

После регистрации на сайте все услуги можно получить в личном кабинете заемщика:

Заключение

Давайте подведем итог этой непростой темы.

На какие моменты надо обратить особое внимание:

На какие моменты надо обратить особое внимание:

- Формирование своей кредитной истории нельзя пускать на самотек. От ее содержания зависит ваша репутация ответственного заемщика.

- Вы имеете право проверить ее 2 раза в год совершенно бесплатно.

- До того как оформлять заявку на получение отчета по кредитам, необходимо отправить запрос в ЦККИ о БКИ, в которых хранятся сведения о вас.

- Неплохо знать личный код субъекта, но не обязательно. Процедура упрощается, если делать запрос через портал Госуслуги.

- Можно получить отчет несколькими способами: в БКИ, через банки или онлайн-сервисы.

- Специалисты советуют делать это не менее 1 раза в год.

Подписывайтесь на нас, чтобы всегда быть в курсе финансовых вопросов, которые способны оказать влияние на нашу жизнь.

До новых встреч!