Здравствуйте, друзья!

Сегодня поговорим на тему, которая волнует большинство людей во всем мире – на что жить после окончания активной трудовой деятельности, т. е. на пенсии. Не думаем, что кто-то считает государственные выплаты пенсионерам в 10 000 – 15 000 руб. достойными, поэтому актуальным остается вопрос, как увеличить пенсию.

Логично искать ответ на поставленный вопрос для двух групп населения:

- первая – это относительно молодые люди, у которых в запасе 10+ лет;

- вторая – текущие пенсионеры, которым пенсия уже назначена, или люди предпенсионного возраста, которые вот-вот ее получат.

Очевидно, что общих рецептов для тех и для других групп нет, потому сделали обзор 6 вариантов увеличения государственного пособия, но только 3 из них подойдут людям пенсионного и предпенсионного возраста.

Коротко о механизме начисления пенсии

Не будем много писать об актуальном механизме начисления пенсии. Во-первых, он уже подробно рассматривался в одной из наших статей. Во-вторых, не исключаю, что через несколько лет мы будем рассказывать о новых инициативах высшего руководства страны, кардинально отличающихся от текущих.

Кратко остановимся на основных моментах существующей сегодня пенсионной системы:

Кратко остановимся на основных моментах существующей сегодня пенсионной системы:

- Пенсия по старости делится на 2 части: страховая и накопительная. Работодатель с каждой зарплаты работника платит 22 % в Пенсионный фонд России. С 2002 до 2014 г. 6 из 22 % можно было направлять в накопительную часть, которая инвестировалась в консервативные инструменты и могла бы послужить хорошей прибавкой к пенсии. Но с 2014 г. все 22 % уходят только в страховую часть.

- В свою очередь, страховая часть делится на фиксированную и собственно страховую.

- Фиксированная выплата устанавливается государством и может быть увеличена. Полный перечень вариантов повышения смотрите по ссылке.

- Страховая часть зависит от трудового стажа и количества нестраховых периодов, которые тоже принимаются в расчет (например, декрет или служба в армии), размер официального заработка, с которого работодатель начислял взносы в ПФР.

- Перечисленные выше факторы пересчитываются в пенсионные баллы, которые потом умножаются на стоимость одного балла. Но максимум в 2021 г. можно получить 10 баллов. Чем позднее пенсионер обратится за пенсией, тем выше будет его пенсионный коэффициент.

- Ежегодно государство индексирует стоимость одного пенсионного балла (в 2021 г. она равна 98,86 руб.) и фиксированную выплату (в 2021 г. она равна 6 044,48 руб.)

- Увеличен возраст выхода на пенсию: у женщин до 60 лет, у мужчин до 65 лет. До 2028 г. действует переходный период, когда увеличение возраста идет постепенно.

- Кроме возраста есть еще требования для выхода на заслуженный отдых: минимальный страховой стаж – 15 лет (пока тоже действует переходный период до 2024 г., в 2021 г. минимальный страховой стаж должен быть равен 12 лет) и минимальный пенсионный коэффициент – 30 к 2025 г. (в 2021 г. она равен 21).

Формула расчета страховой пенсии по старости с учетом всего вышеизложенного выглядит так:

Формула расчета страховой пенсии по старости с учетом всего вышеизложенного выглядит так:

Страховая пенсия по старости = Фиксированная выплата + Индивидуальный пенсионный коэффициент (балл) * Стоимость 1 пенсионного коэффициента (балла)

Если у человека нет средств в накопительной части, то общий размер пенсии по старости будет равен страховой, рассчитанной по формуле выше. Если накопительная часть существует, то:

Общий размер пенсии = Страховая пенсия + Накопительная пенсия

Общий размер пенсии = Страховая пенсия + Накопительная пенсия

Как видим, молодой человек еще может повлиять на составные части формулы и свою будущую пенсию.

Например, искать только официальную работу с белой и высокой зарплатой, уехать работать на Крайний Север или связать свою жизнь с сельским хозяйством. Люди старшего поколения мало, что изменят, но пару вариантов рассмотрим.

Обзор вариантов увеличения пенсии

Мы внимательно изучили, как подходят другие авторы в ответу на поставленный в теме статьи вопрос – как увеличить пенсию. Получила не 6, а 10 и 20 способов: от покупки квартиры в Москве и регистрации в ней для получения большой московской пенсии до смены пола, потому что женщины уходят на заслуженный отдых раньше. Позвольте нам не останавливаться на таких вариантах. Очевидно, что они подойдут не всем.

Еще часто встречаются такие банальные советы, как работать только на официальной работе, отказываться от зарплаты в конверте, работать на Крайнем Севере и пр. А теперь представьте, что статью читает человек, которому осталось 5 лет до пенсии. И как он должен воплотить в жизнь такие варианты? Никак, поэтому тоже не буду о них распространяться.

В результате, остановилась на 6 реальных и легальных способах.

Отсрочка выхода на пенсию

Государство закрепило в законе “О страховых пенсиях” право пенсионеров отсрочить свой выход на заслуженный отдых и, соответственно, получение пенсии. В результате, это приведет к повышению фиксированной выплаты (ФВ) и стоимости индивидуального пенсионного коэффициента (ИПК). Чем дольше длится отсрочка, тем больше будут значения этих параметров. Официально можно работать дольше на срок от 1 до 10 лет.

Повышающий коэффициент равен:

Простой пример. Человек накопил к своему выходу на заслуженный отдых в 2018 г. условно 120 баллов. Он решил временно отказаться от выплат на 3 года. Пенсия по старости с 2021 г. у него составит: 6 044,48 * 1,19 + 120 * 98,86 * 1,24 = 21 903,3 руб. вместо 17 907,68 руб. как у неработающего пенсионера (6 044,48 + 120 * 98,86).

Это выгодно, если зарплата нашего пенсионера за эти 3 года была не меньше размера отсроченной пенсии. И, конечно, важный фактор, который стоит учитывать при временном отказе от заслуженного отдыха, это состояние здоровья.

Работа после выхода на пенсию

Некоторые пенсионеры остаются работать и после назначения им государственной пенсии по старости. Если работа официальная, то работодатель также перечисляет в ПФР взносы с зарплаты работника, которые потом пересчитываются в пенсионные баллы.

Но для работающего пенсионера установлены ограничения:

Но для работающего пенсионера установлены ограничения:

- максимальный размер баллов, который можно набрать за год работы, равен 3;

- с 2016 г. пенсии работающих пенсионеров не индексируются;

- стоимость ИПК берется на дату выхода на пенсию (например, если пенсионер обратился за назначением государственной пенсии в 2018 г., то стоимость ИПК тогда была равна 81,49 руб., максимальная надбавка в 2019 и последующих годах составит: 3 балла * 81,49 = 244,47 руб.)

К сожалению, это максимум, на что можно рассчитывать. Даже если пенсионер зарабатывает неплохо и в пересчете на баллы это значительно больше 3, получит он только 3 балла в год к своему ИПК.

Покупка пенсионных баллов и стажа

Есть люди, которые не проходят по минимальным требованиям к страховому стажу и ИПК по разным причинам. У них есть возможность докупить недостающие баллы. Для этого надо доплатить страховые взносы, потому что именно они пересчитываются в итоговый ИПК.

Пенсионный фонд узнает о вашем намерении из заявления, который вы должны направить ему удобным для вас способом: лично, почтой России, через личный кабинет на сайте ПФР, через МФЦ или работодателя. Бланк можно скачать тут.

Взносы на покупку можно перечислять единоразово за год или несколькими платежами. Главное – уложиться до 31 декабря текущего года.

Есть ограничения по минимальной и максимальной сумме:

Есть ограничения по минимальной и максимальной сумме:

- Минимальный годовой взнос в 2021 г. = 12 792 (МРОТ с 1.01.2021) * 12 месяцев * 22 % (тариф в ПФР) = 33 770,88 руб. За эти деньги можно купить 1 год трудового стажа и 1,048 ИПК.

- Максимальный взнос в 2021 г. = 33 770,88 * 8 = 270 167,04 руб.

Допустим, что вы взяли выписку по лицевому счету в личном кабинете ПФР и увидели, что вам не хватает 2 баллов. Рассчитаем, сколько надо внести, чтобы купить недостающее количество:

Сумма взноса = Количество баллов * Предельная сумма страховых взносов за год / 10

Предельная сумма = 1 465 000 * 22 % = 322 300 руб.

Сумма взноса = 2 * 322 300 / 10 = 64 460 руб.

Получается, чтобы купить 2 недостающих балла, надо заплатить 64 460 руб. одним платежом или несколькими в течение года. Ежегодно предельная сумма будет меняться, т. к. меняется предельная величина базы для исчисления страховых взносов. С 1.01.2021 она установлена Постановлением Правительства РФ в размере 1 465 000 руб.

Из этой формулы можно вывести и количество баллов, которое вы получите при внесении определенной суммы. Например, в 2021 г. вы внесли 150 000 руб. Получается, что вы купили:

Количество баллов = Сумма взноса / Предельная сумма * 10 = 150 000 / 322 300 * 10 = 4,65 баллов

НПФ

Негосударственные пенсионные фонды (НПФ) – вариант самостоятельного накопления денег на свое пенсионное обеспечение.

Возможны 2 ситуации:

- Если вы успели начать трудовую деятельность до 2014 г. и решили свои 6 % от заработка направить в НПФ, то они там благополучно инвестируются до вашего выхода на пенсию. При заключении договора с фондом до 2019 г. сможете воспользоваться деньгами раньше положенного по закону срока: женщины с 55 лет, мужчины с 60 лет. Фонд можно сменить, но не чаще 1 раза в 5 лет, иначе потеряете начисленный инвестиционный доход.

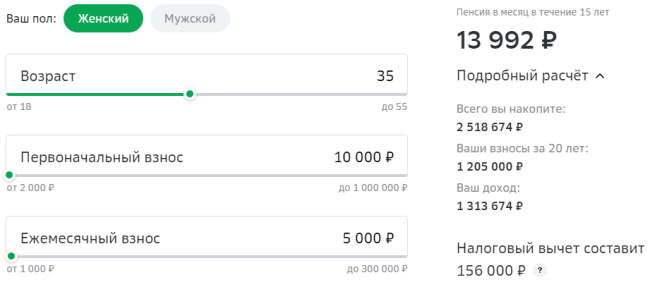

- Вы самостоятельно выбираете программу пенсионного накопления в одном из НПФ (например, в Сбербанке это индивидуальный инвестиционный план с минимальным первым взносом в 2 000 руб, последующими от 1 000 руб.) Заключаете договор до срока наступления 55 лет у женщины и 60 лет у мужчины. Вносите деньги, которые НПФ инвестирует в консервативную стратегию: облигации надежных российских эмитентов, депозиты и небольшая доля акций российских компаний.

Если вы не помните, какой вариант распределения пенсионных накоплений выбрали: все 22 % в страховую часть или 16 % в страховую, а 6 % в накопительную, то закажите выписку с лицевого счета на сайте ПФР или через Госуслуги. Там будет и ваш выбор, и название управляющей компании, и сумма накоплений.

При добровольном внесении денег в НПФ вы имеет право на налоговый вычет в размере 13 % от внесенной суммы, но не более 15 600 руб. в год. Накопления наследуются, не делятся при разводе и не подлежат взысканию третьими лицами. Деньги можно снять в любой момент, но с существенными потерями.

Например, в Сбере это:

- при сроке накопления до 2 лет – возвращается 80 % от внесенных средств, доход от инвестиций пропадает;

- более 2 лет – 100 % возвращается и 50 % дохода от инвестиций;

- более 5 лет – 100 % возвращается и 80 % дохода от инвестиций;

- более 10 лет – 100 % возвращается и 100 % дохода от инвестиций.

Пример расчета негосударственной пенсии при условном инвестиционном доходе в 7 %:

Особое внимание надо обратить на выбор НПФ для накопления денег, ведь срок вложения может быть более 10 лет, деньги должны храниться в надежном месте. Основные критерии отбора фонда: лицензия ЦБ РФ, рейтинги по доходности, количеству участников, привлекаемым активам за последние 5 лет, используемая стратегия инвестирования и условия участия в программе. И всегда помните, что доходность, которую фонд заработал на средства клиентов в прошлом, не гарантируется в будущем.

Материнский капитал

Еще одной возможностью увеличить будущую пенсию является материнский капитал. На сегодня его максимальное значение составляет 639 431,83 руб. Деньги из этого специального фонда можно расходовать только на определенные цели, одной из которых является формирование накопительной части пенсии матери.

Варианты:

- Передача в доверительное управление управляющей компании (ВЭБ).

- Подключение к одной из программ НПФ.

Не обязательно перечислять всю сумму целиком, можно только ее часть, а другую, например, направить на образование ребенка. Если женщина сначала решила передать маткапитал в накопительную часть пенсии, а потом передумала, то необходимо направить в ПФР заявления об отказе. Тогда, можно будет выбрать другой способ использования денег. Главное – сделать это до наступления срока выхода на заслуженный отдых.

После выхода на пенсию женщина может выбрать один из трех вариантов получения денег из накопительной части:

После выхода на пенсию женщина может выбрать один из трех вариантов получения денег из накопительной части:

- срочная пенсионная выплата в течение не менее 10 лет;

- пожизненные выплаты определяются как размер накоплений разделить на период дожития (в 2021 г. это 264 месяца);

- единовременная выплата, если размер накопительной части равен 5 и менее процентов от суммы страховой и накопительной пенсий.

Увеличение пенсионного возраста не повлияло на возможность получения накопительной пенсии из НПФ. Женщина может оформить ее с 55, а не с 60 лет.

Инвестиции

И, наконец, способ, которым мы искренне рекомендуем воспользоваться всем, у кого есть для этого время – инвестиции. Вариант, к сожалению, не подойдет людям предпенсионного и пенсионного возраста. Но те, у кого в запасе есть хотя бы 10 лет, вполне могут создать капитал, который будет хорошей прибавкой к государственной пенсии или полностью ее заменит. Чем раньше начать инвестировать, тем большую сумму удастся накопить, потому что во всей своей красе себя проявит сложный процент.

Мы много общаюсь с начинающими инвесторами и знаем обо всех их страхах.

Давайте о них поговорим:

- Страшно

Страшно, потому что пока пугает неизвестность. Это нормально для любой новой деятельности. Нельзя вкладывать свои деньги в то, в чем вы не разбираетесь, поэтому первое время надо немного подтянуть уровень знаний. На нашем сайте мы написали несколько десятков статей об инвестициях, все они вошли в Руководство по инвестированию для начинающих. Пользуйтесь бесплатно, задавайте вопросы, мы всегда на связи. Страх пройдет, когда вы изучите основы. Ему на смену придет понимание безальтернативности инвестиций. Нас не покидает мысль, что скоро государственной пенсии вообще не будет.

У некоторых людей еще присутствует страх из-за недоверия российскому правительству. Слишком много в нашей истории было негативного опыта. Но нельзя постоянно жить прошлым, ничего не делать и ждать плохого. Сейчас другие мы, другая страна, другой мир вокруг. Случиться может все, что угодно. С этим глупо спорить. Но у инвестора хотя бы будет попытка что-то сделать хорошее для себя и своей семьи.

- Дорого

Это очередной миф. Сегодня доступны инструменты стоимостью менее 100 руб. Глупо было бы утверждать, что можно создать капитал, откладывая всего 100 руб. в месяц. Но для получения опыта, тренировки дисциплины и нарабатывания привычки этого вполне достаточно.

Небольшой пример: имеем стартовый капитал 10 000 руб., инвестируем 100 руб. в день (3 000 руб. в месяц). Заложила доходность 10 % (это достаточно консервативная ставка, может быть значительно больше). Через 10 лет у вас будет 625 981,46 руб., через 20 лет – 2 223 678,73 руб., через 30 лет – 6 367 693,98 руб.

Думаю, что любой человек может найти 100 руб. для инвестиций. Да, вы не получите большой капитал даже через 30 лет. Но уверена, что однажды попробовав инвестировать небольшие деньги, вы начнете работать над тем, чтобы взнос был больше, чем 3 000 руб. Например, ежемесячные вложения в 10 000 руб. принесут через 30 лет 20 818 493,87 руб. Причем, вложенных денег будет всего 3 600 000 руб., остальное заработает сложный процент.

- Сложно

Будет сложно, если сразу пытаться разобраться в фьючерсах, опционах и прочих инструментах для профессионалов. Начните с инвестиций в индексные фонды. Мы всегда советуем их для новичков. Многим инвесторам этого будет достаточно даже после того, как они разберутся во всех остальных вариантах вложения денег. Мировой опыт это доказывает уже не первый год: активы ETF уже превысили 5 трлн $. Для пенсионных накоплений это отличный вариант.

Будет сложно, если сразу пытаться разобраться в фьючерсах, опционах и прочих инструментах для профессионалов. Начните с инвестиций в индексные фонды. Мы всегда советуем их для новичков. Многим инвесторам этого будет достаточно даже после того, как они разберутся во всех остальных вариантах вложения денег. Мировой опыт это доказывает уже не первый год: активы ETF уже превысили 5 трлн $. Для пенсионных накоплений это отличный вариант.

Прочитайте наши статьи про инвестиционный портфель и инвестиционные стратегии. Думаем, что многое станет понятно, план на будущее примет четкие очертания, останется только его дисциплинированно воплотить в жизнь.

Заключение

Сложно смириться с мыслью, особенно молодым людям, что пенсию каждый человек должен создать себе сам. Но чем раньше мы это осознаем, тем легче пройдем этот путь. Если в силу возраста вы не успеваете накопить на достойную старость, то попытайтесь внушить своим детям и внукам, насколько важно задуматься об этом уже сегодня, завтра может быть поздно.

До новых встреч!