Здравствуйте!

Россияне все чаще при покупке делают выбор в пользу собственного дома. Это стало особенно актуально в период коронавирусных ограничений.

Россияне все чаще при покупке делают выбор в пользу собственного дома. Это стало особенно актуально в период коронавирусных ограничений.

В статье расскажем про нюансы покупки готового собственного дома в ипотеку: какие требования предъявляют банки к дому и земельному участку, какие документы понадобятся и как оформить покупку.

Почему люди выбирают дом

На выбор влияет множество факторов: от предпочтений покупателя до места расположения. Но основными причинами для покупки собственного дома можно назвать следующие.

Площадь помещения. Обычно площадь отдельно стоящего дома существенно больше стандартных квартир. При этом цена может быть одинаковой. А еще — дом можно расширить путем пристройки новых площадей или отдельно стоящих помещений.

Парковка для автомобиля. В отличие от многоквартирного дома, где очень часто крайне проблематично найти парковочное место, в доме всегда есть где его обустроить.

Парковка для автомобиля. В отличие от многоквартирного дома, где очень часто крайне проблематично найти парковочное место, в доме всегда есть где его обустроить.

Придомовая территория. Отдельно стоящий дом предполагает наличие собственной земли, на которой можно разбить огородик или просто посадить цветы и обустроить место для отдыха с удобной мебелью. Чтобы сделать барбекю, никуда ездить не нужно.

Уединение. Плотная многоквартирная застройка снижает качество жизни: окна в окна, пробки на дорогах, очереди в транспорт по дороге на работу. Порой очереди даже в лифт. В собственном доме больше свободы, меньше шума и социальной нагрузки.

Экология. Обычно экология в округе частных домов лучше, чем в городе: нет промышленных предприятий рядом, меньше машин, больше деревьев.

Но, конечно, у домов есть и недостатки по сравнению с квартирами. Они часто удалены от города, рядом нет развитой инфраструктуры, не всегда есть централизованные коммуникации. Дом требует больше ухода, чем квартира: в городе за порядком смотрят коммунальные службы, а в доме приходится следить за этим самому.

Использование ипотеки при покупке частного дома

Если своих денег на покупку дома мечты нет, то можно взять ипотеку — сейчас это достаточно просто. Многие банки даже имеют ипотечные программы на покупку загородного дома. Но есть и нюансы.

Требования к частному дому. Часто банки выставляют требования к частному дому:

Требования к частному дому. Часто банки выставляют требования к частному дому:

- Обычно у банка есть ограничения по минимальному году постройки, например в Райффайзен Банке это постройки не ранее 2000 года. Также дом не может быть ветхим или в аварийном состоянии. Он не должен требовать большого ремонта и быть сильно изношенным. Обычно это определяет независимый оценщик в своем отчете при проведении оценки. Наличие такого отчета — обязательное требование банков при покупке объекта в ипотеку.

- Банки не любят маленькие дома — обычно рассматривают дом общей площадью от 70 м2. Очень большие тоже не жалуют — такие дома сложно продать. Лучше всего одобряются стандартные дома в 100–200 м2. Но иногда и больше, например в Райффайзен Банке предел — 300 м2, а объекты большей площади рассматриваются в индивидуальном порядке. И даже возможен выезд сотрудников банка на объект для принятия решения.

- Дом должен стоять на фундаменте — каменном (кирпичном), железобетонном или свайном. Последний вариант любят не все банки.

- Дом должен быть пригодным для проживания в любое время года, то есть отапливаться по всей площади и иметь горячее водоснабжение.

- Желательно, чтобы были центральные коммуникации — водоснабжение, газ, электричество, канализация. Но могут подойти автономные.

- Деревянные перекрытия и вообще деревянные дома любят не все банки. Современный дом из клееного бруса или бревна может подойти, а вот те, что попроще, — вряд ли. И требования к деревянным домам всегда жестче.

- Лучше, если дом имеет внутреннюю отделку либо готов к чистовой отделке — мало какие банки рассмотрят свежепостроенные частные дома с черновой отделкой.

- Дом должен находиться недалеко от города, и к нему должна быть проложена дорога, по которой можно проехать на машине.

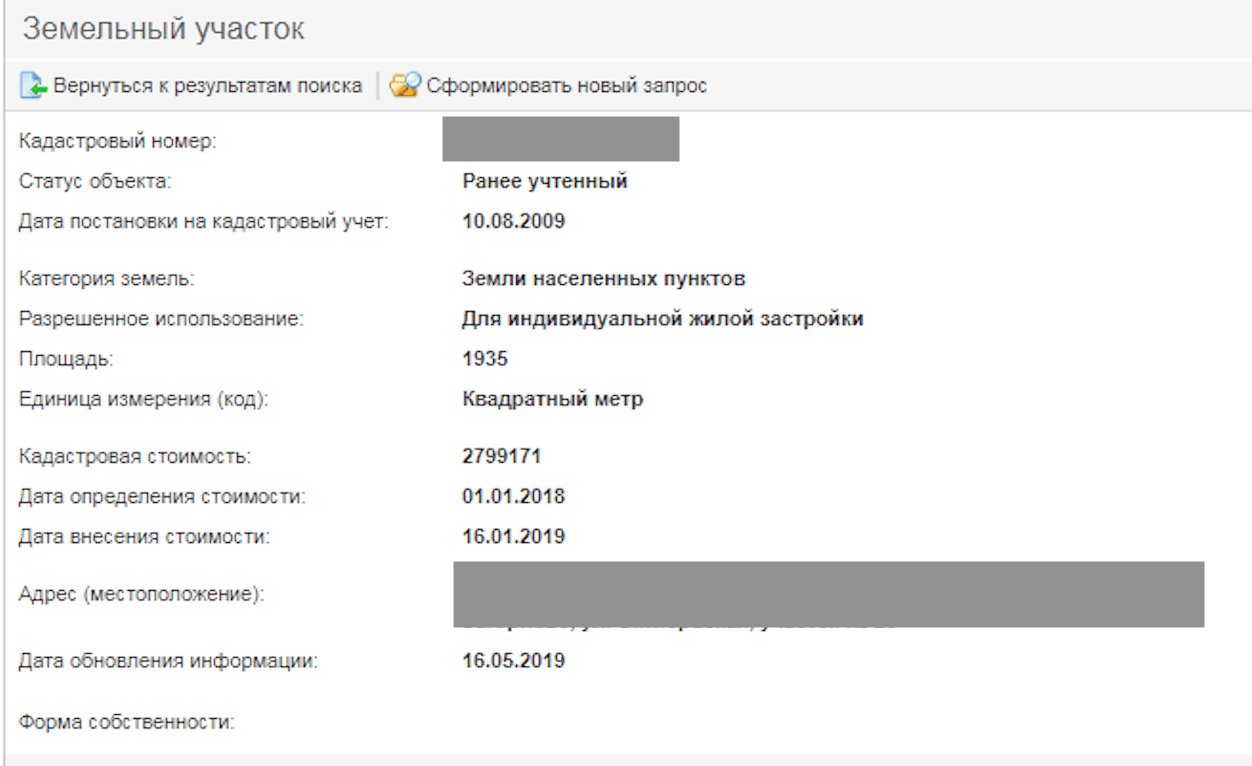

Требования к земельному участку. К земле, на которой стоит дом, у банков тоже есть требования:

- Идеально, если земельный участок относится к категории «Земли населенных пунктов» и предназначен для индивидуального жилищного строительства. Хотя некоторые банки допускают и другие категории, например земли сельскохозяйственного назначения. Главное — чтобы вид разрешенного использования официально позволял строить на этой земле жилой дом и потом зарегистрировать его.

- Земельный участок не должен находиться в одной из зон с особыми условиями использования территорий, например в водоохранной зоне или зоне национального парка. Сведения о категории земли и виде ее разрешенного использования можно проверить, запросив выписку из ЕГРН.

- Желательно, чтобы на участке не было сервитута — это определенное ограничение пользования земельным участком. Например, если на нем стоит объект из числа общих инженерных сетей — газовый распределитель. Также бывает, когда установлен сервитут для прохода или проезда через участок или для прохода к водоему. Публичный сервитут устанавливается госорганами, он не регистрируется в ЕГРН, но прописан там: обычно в выписке указывают характеристики участка, цель и сроки сервитута.

Все это стандартные требования. Банки могут установить и другие, например по площади, или, наоборот, быть более лояльными к частным домам, как Сбербанк.

Все это стандартные требования. Банки могут установить и другие, например по площади, или, наоборот, быть более лояльными к частным домам, как Сбербанк.

Так выглядит информация о земельном участке в выписке ЕГРН

Права на дом и землю. На жилой дом и земельный участок у продавца должно быть оформлено право собственности. Землю в аренде банки не любят.

А еще — дом и земельный участок должны быть отдельными объектами, а не долями.

Если земельных участков больше одного, то обычно банки кредитуют только стоимость земельного участка, на котором расположен дом. Смежные участки придется покупать за личные деньги.

Условия ипотеки при покупке дома с землей

Сейчас практически каждый банк выдает ипотечные кредиты на покупку индивидуального жилого дома. Средние условия по рынку такие:

Сейчас практически каждый банк выдает ипотечные кредиты на покупку индивидуального жилого дома. Средние условия по рынку такие:

- первоначальный взнос обычно 20–30 % от стоимости объекта. Есть банки, которым достаточно 10 %, другие просят внести 50 % за счет собственных денег;

- ставки по домам всегда немного выше, чем по квартирам, и меняются они довольно быстро. На момент написания статьи средняя ставка составляла 11–12 %. Например, у Райффайзен Банка есть программа покупки частного дома со ставкой 12,75 %;

- сумму кредита банки стараются не ограничивать — этот параметр чаще зависит от платежеспособности заемщика и стоимости дома;

- срок кредита стандартный, от 3 до 30 лет.

Некоторые банки с удовольствием и рефинансируют ипотечный кредит, который выдан на покупку загородного дома. Но условия, требования к заемщику и предмету залога везде

Льготные ипотечные программы на покупку частного дома

Купить частный дом можно и в рамках жилищных госпрограмм. Вот несколько примеров.

Купить частный дом можно и в рамках жилищных госпрограмм. Вот несколько примеров.

Материнский капитал. Эту субсидию от государства можно потратить и на покупку личного отдельного дома. Практически все банки, которые дают деньги на покупку дома, принимают материнский капитал, в том числе в качестве первоначального взноса. Но по домам размер первого взноса может быть выше, чем по квартирам. Это значит, что дополнительно могут потребоваться свои деньги.

В 2021 году сумма маткапитала для семьи с одним ребенком составляла 483 881,83 ₽, а с двумя — 639 431,83 ₽. С 1 февраля 2022 года сумму проиндексировали на 8,4 %.

Госипотека на новостройки. Данная программа также позволяет купить частный дом с землей, но только напрямую у застройщика. И мало какие банки работают с госипотекой на дома. Узнавайте это заранее в своем банке.

Семейная ипотека. Право на нее имеют семьи, в которых с 2018 года родился ребенок, это может быть и первенец. Эта программа предполагает льготную ставку по ипотеке — не более 6 % годовых.

Какие документы нужны банку для одобрения объекта

После того, как банк уже одобрил покупателя как заемщика, нужно, чтобы он одобрил объект недвижимости, то есть сам дом. Для этого нужно предоставить следующие документы:

После того, как банк уже одобрил покупателя как заемщика, нужно, чтобы он одобрил объект недвижимости, то есть сам дом. Для этого нужно предоставить следующие документы:

- Правоустанавливающие документы, например договор приобретения или дарения, свидетельство о наследстве.

- Правоподтверждающий документ — выписка из ЕГРН.

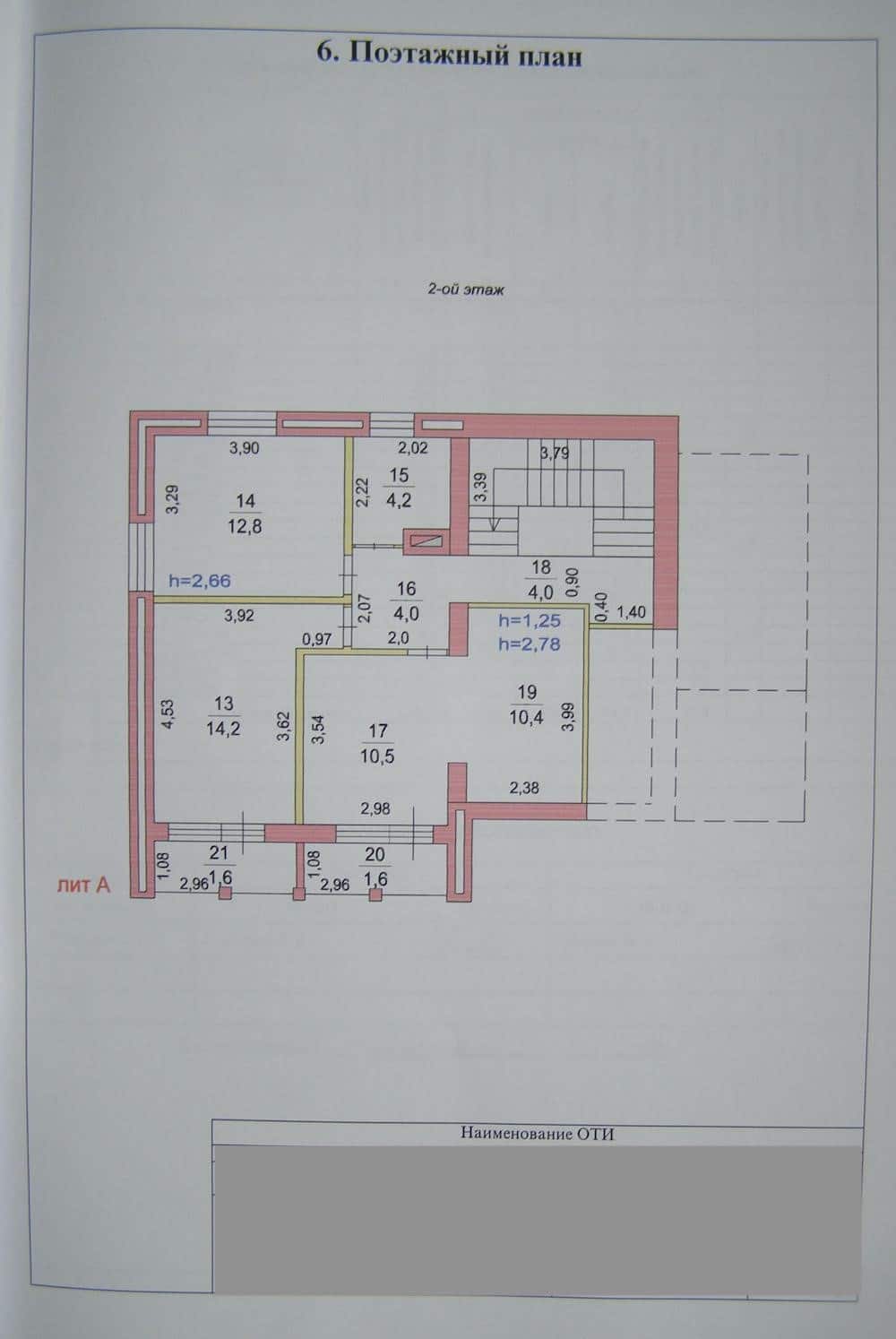

- Технический паспорт на дом. Технический паспорт позволяет узнать подробные характеристики объекта вплоть до того, из чего сделан дом, как и какие помещения расположены на каждом этаже дома.

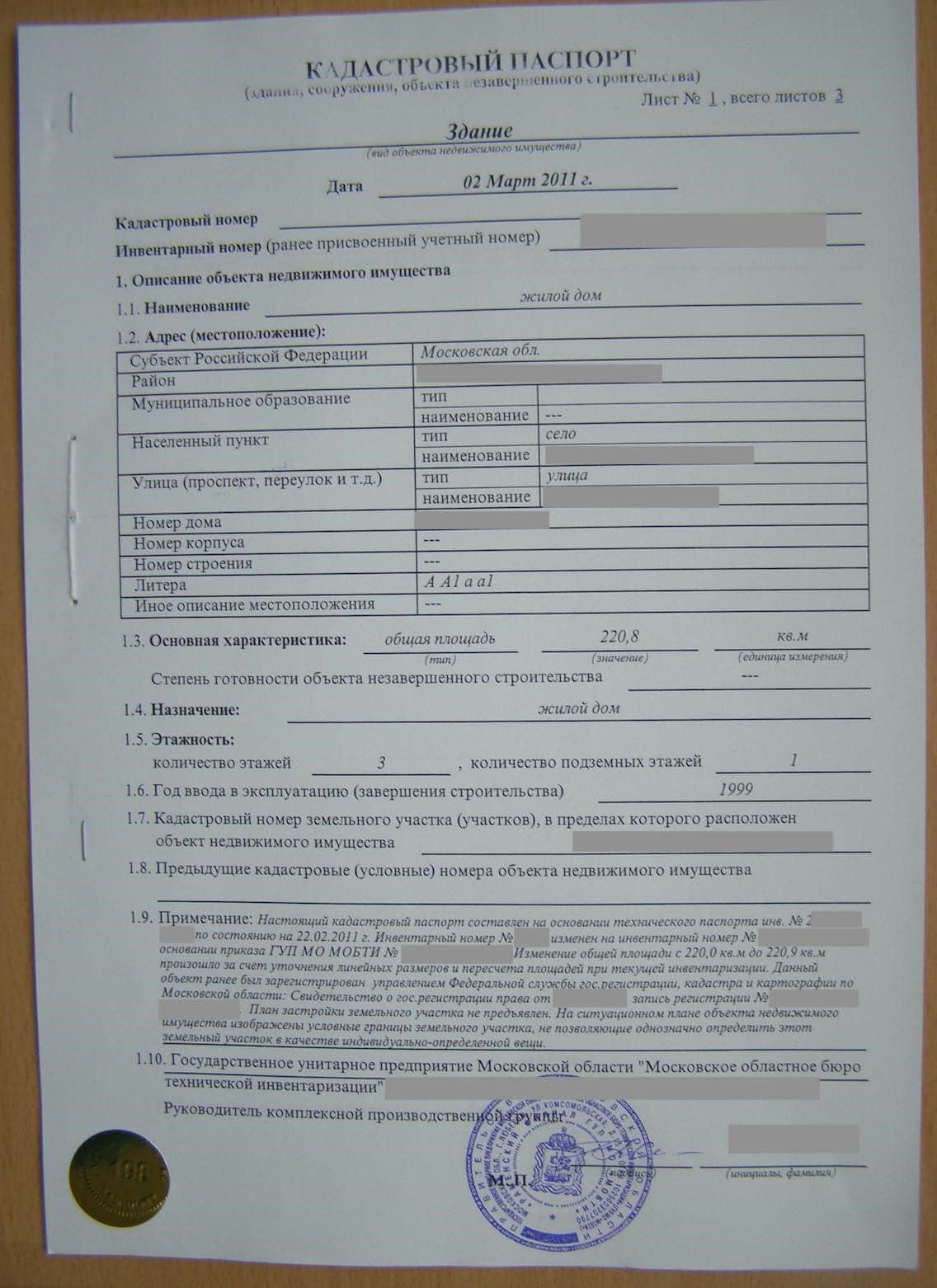

- Кадастровый паспорт — он позволяет, например, узнать характеристики местоположения объекта и расположения дома на земельном участке.

- Паспорт продавца, если это физлицо. А если продавец дома и участка — юрлицо, например застройщик, то предоставляются учредительные документы продавца и документ, который подтверждает полномочия лица, подписывающего документы по сделке.

- Отчет об оценке недвижимости — его делает независимый оценщик, который аккредитован банком, обычно список таких оценщиков предоставляет банк. Стоимость оценки зависит от типа недвижимости (например, квартира или дом), региона, расположения населенного пункта, размеров и расположения самого объекта, дополнительных услуг оценщика. Например, в Москве оценка жилых домов стоит от 10 000 ₽.

Банк может запросить и другие документы. Например, если недвижимость приобретена в браке, а супруг в сделке не участвует, то от него может потребоваться согласие на продажу или брачный договор. А если в собственниках числится несовершеннолетний ребенок — разрешение органа опеки и попечительства.

Как оформить покупку дома

Процедура покупки частного дома в ипотеку стандартная.

Процедура покупки частного дома в ипотеку стандартная.

- Подыскиваете подходящий дом. Запрашиваете документы на дом у продавца и проверяете собственника.

- После того, как все проверили, нужно выбрать банк, подать заявку на кредит, чтобы одобрить себя как заемщика. А после того, как банк одобрит вашу кандидатуру и сумму кредита, — подать документы по дому, который вы выбрали, так как дом с землей также проходит процедуру одобрения. Но нужно понимать, что даже несмотря на одобрение заемщика, банку может не понравиться конкретный дом, и по нему можно получить отказ. В этом случае придется искать другой объект.

- Следующий этап — сама сделка и подписание договора покупки, обычно это договор купли-продажи дома с земельным участком. После этого документы подают на госрегистрацию. Государственная регистрация перехода права означает, что дом и земельный участок оформляются в собственность покупателя. На руки вы получите свой экземпляр договора с отметкой о регистрации перехода права собственности. Если документы подавать через МФЦ, то срок получения — 9 рабочих дней, если через Росреестр — 7 рабочих дней.

- Когда договор зарегистрирован, происходит окончательный расчет между сторонами. Обычно деньги для расчетов размещают в банковской ячейке или на аккредитиве. После предоставления продавцом договора с отметкой о регистрации перехода права он сможет забрать деньги.

Что запомнить

- Если вы сделали выбор в пользу покупки дома, тщательно считайте финансы: стоит заложить бюджет не только на покупку жилья, но и на его последующее обслуживание.

- Проверьте, есть ли возможность поучаствовать в программе с господдержкой, — это может существенно снизить финансовую нагрузку при покупке недвижимости.

- Если вам нужен ипотечный кредит, заранее изучите условия банков — отбирайте банки, под требования которых подходите и вы, и ваш дом. Не стоит плодить лишние отказы по кредиту — это плохо влияет на кредитную историю.

До новых встреч!