Здравствуйте!

Кто такой «самозанятый»

В законах РФ такого термина нет. Его ввели в широкое употребление СМИ, когда в Государственной думе обсуждали введение налога на профессиональный доход.

В законах РФ такого термина нет. Его ввели в широкое употребление СМИ, когда в Государственной думе обсуждали введение налога на профессиональный доход.

В конце 2018 года Госдума приняла «закон о налоге для самозанятых» — точнее, пакет из трех законопроектов о проведении пилотного эксперимента, устанавливающего налог на профессиональный доход (НПД).

НПД предлагается как альтернатива существующим режимам — упрощенной системе налогообложения для ИП и патентам. Его главная задача — позволить множеству людей, которые сейчас работают на себя «в серую» (либо из-за высоких ставок других налогов, либо из-за сложностей в регистрации), выйти из тени без сильного удара по кошельку.

Кто может стать самозанятым

Вы можете платить налог на профессиональный доход, если вы:

- физическое лицо или ИП;

- получаете доход от самостоятельного ведения деятельности

Или сдачи жилья в аренду;

- у вас нет наемных работников, которые работают по трудовому договору.

Сколько придется платить

С налогом на профессиональный доход все довольно просто. Есть две ставки — 4 и 6%. Когда вы получаете платежи от физических лиц, вы платите с суммы дохода 4%. А когда вам переводят деньги ИП и организации, — 6%. Эти ставки не увеличатся до 2029 года.

С налогом на профессиональный доход все довольно просто. Есть две ставки — 4 и 6%. Когда вы получаете платежи от физических лиц, вы платите с суммы дохода 4%. А когда вам переводят деньги ИП и организации, — 6%. Эти ставки не увеличатся до 2029 года.

Есть еще верхняя граница дохода для «самозанятых» — 2,4 млн рублей в год.

При этом ограничений на месячный доход нет. Но если вы за год заработали более 2,4 млн, то на все доходы свыше этой суммы:

- физические лица будут платить НДФЛ (13%);

- индивидуальные предприниматели — обычные налоги для ИП (те же 13%) либо платежи по спецрежиму для ИП.

Как стать самозанятым

- Зарегистрироваться в бесплатном приложении «Мой налог»(скачать для Android и iOS). Нужно подготовить паспорт, отсканировать его, а затем сфотографироваться — сделать селфи на телефон

- В личном кабинете налогоплательщика налога на профессиональный доход. Здесь понадобятся только ИНН и пароль, который вы используете для доступа в личный кабинет физлица на сайте nalog.ru

- Через верифицированный аккаунт на Госуслугах. Нужен номер мобильного телефона/почта/СНИЛС и пароль для доступа к личному кабинету портала государственных услуг

- С помощью специальных продуктов уполномоченных банков

Как происходит уплата налога

Процесс может отличаться в зависимости от того, пользуетесь ли вы для уплаты налога приложением «Мой налог» или специальным банковским продуктом. Можно выбрать любую из этих опций — вне зависимости от того, регистрировались ли вы через Госуслуги, «Мой налог» или другим способом.

Процесс может отличаться в зависимости от того, пользуетесь ли вы для уплаты налога приложением «Мой налог» или специальным банковским продуктом. Можно выбрать любую из этих опций — вне зависимости от того, регистрировались ли вы через Госуслуги, «Мой налог» или другим способом.

В общем случае, налог нужно будет платить в приложении «Мой налог».

В течение месяца — формировать чеки на все поступления от ваших клиентов с указанием плательщика и суммы дохода. Затем до 12-го числа месяца, следующего за отчетным, ФНС будет выставлять вам счет на оплату налога. Оплатить его нужно будет до 25-го числа.

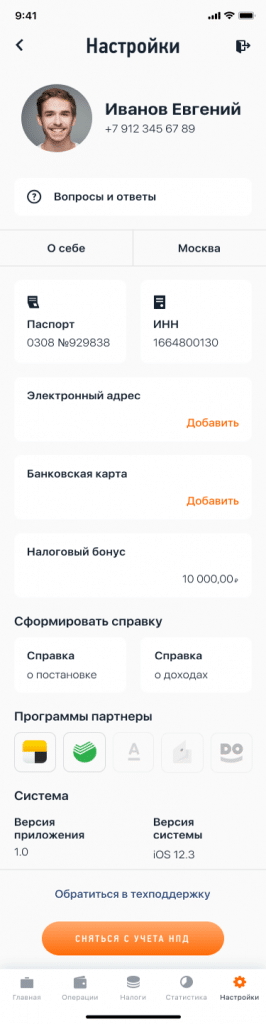

Так выглядит интерфейс приложения «Мой налог».

В приложении можно привязать карту — тогда сумма налога будет списываться автоматически.

Есть также уполномоченные банки, которые позволяют оплачивать клиентам НПД в банковском приложении.

После регистрации как «самозанятый» нужно будет отмечать в приложении доход, который попадает под уплату НПД, формировать чеки и уплачивать налог.

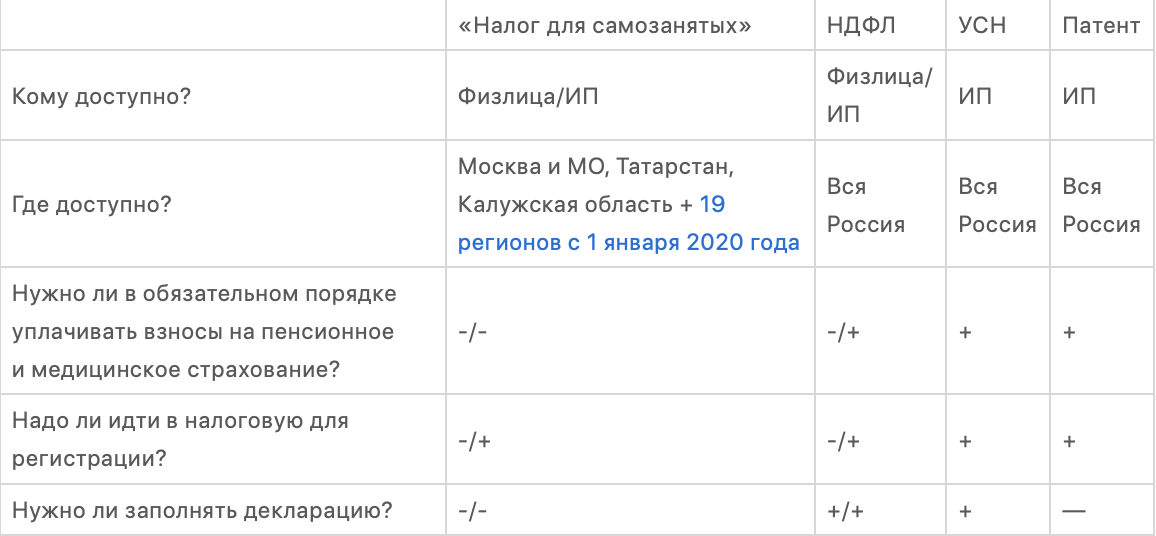

Какие есть альтернативы

Если вы не зарегистрированы как «самозанятый» и ведете самостоятельную деятельность, у вас есть несколько вариантов:

Если вы не зарегистрированы как «самозанятый» и ведете самостоятельную деятельность, у вас есть несколько вариантов:

- продолжать работать «в серую» (не советуем, особенно в связи с участившимися «заморозками» счетов физлиц);

- работать по договору подряда и перекладывать уплату НДФЛ на заказчика (не все заказчики согласятся, и это повысит стоимость ваших услуг);

- платить НДФЛ на себя как физическое лицо или ИП (13% — невыгодно);

- работать по спецрежимам для ИП: «упрощенке» (УСН) или патенту, если у вас соответствующие патенту виды деятельности.

О последних двух опциях расскажем подробнее.

При УСН вы платите 6% от доходов или 15% от суммы «доходы минус расходы».

Плюс социальные платежи: в 2019-м это 29 354 руб. + 1% от суммы дохода, превышающей 300 000 руб. за год.

Сумма патентного платежа рассчитывается индивидуально в каждом случае. В зависимости от рода деятельности и региона (рассчитать можно тут), это может быть несколько десятков тысяч рублей в год. Плюс режима — сумма платежа не зависит от доходов. Страховые взносы платятся так же, как и при УСН. Минус режима — не все виды деятельности попадают под патент (всего их 63).

У спецрежимов ИП тоже есть верхние ограничения по доходам: 60 млн рублей в год для пользователей патента, 150 млн рублей на «упрощенке».

Как выгоднее зарегистрироваться

Рассчитайте сумму годовых обязательных платежей в зависимости от режима.

Рассчитайте сумму годовых обязательных платежей в зависимости от режима.

Допустим, вы работаете в Москве репетитором и зарабатываете 70 000 рублей в месяц.

Как физическое лицо вы заплатите 109 200 рублей (НДФЛ 13%).

ИП на упрощенке: 50 400 руб. (налог 6%) и 41 638 руб. (взносы на пенсионное и медицинское страхование).

Но! Если социальные взносы были уплачены в том же отчетном периоде, за который платится налог, то сумму налога можно уменьшить на их размер. Итого, если это условие выполняется, вы заплатите 50 400 руб. (если нет — то 92 038 руб.).

Патент на «Услуги по обучению населения на курсах и репетиторству» в Москве обойдется в 19 800 + 41 638 = 61 438 руб.

Патент на «Услуги по обучению населения на курсах и репетиторству» в Москве обойдется в 19 800 + 41 638 = 61 438 руб.

Как «самозанятый» вы заплатите 33 600 руб., если работаете с физлицами, и 50 400 руб. — если вам платят юридические лица.

Социальные взносы платить не надо, даже если вы ИП (хотя по желанию это можно делать, чтобы получать страховой пенсионный стаж).

Самыми выгодными в этой ситуации оказались налог на профессиональный доход и УСН. При работе с физлицами режим «самозанятого» наиболее привлекателен.

Сравнение форм регистрации и платежей

Запомнить:

- Платить НПД могут физлица и ИП из Москвы, Московской области, Татарстана и Калужской области, у которых нет сотрудников по трудовому договору.

- Ставки по НПД: 4% на платежи от физлиц, 6% — на платежи от ИП и организаций. Эти ставки не изменятся до 2029 года.

- Зарегистрироваться как «самозанятый» для уплаты НПД можно в приложении «Мой налог», в личном кабинете на nalog.ru, через Госуслуги или с помощью продуктов уполномоченных банков.

- В течение месяца нужно фиксировать все поступления от клиентов, формируя чеки в приложении «Мой налог» или приложении уполномоченного банка.

- Уплачивать налог нужно до 25 числа следующего месяца — в приложении «Мой налог» или через сервис уполномоченного банка. «Мой налог» дает возможность привязать карту — тогда платеж будет списываться автоматически.

До новых встреч!