Здравствуйте, друзья!

В июне 2020 года появились слухи о дополнительном выпуске акций компанией Аэрофлот. В июле эта информация подтвердилась. В августе совет директоров одобрил допэмиссию на 1,7 млрд штук. В результате за период с июня – время появления первых слухов – до октября – время проведения процедуры – котировки Аэрофлота упали примерно на 26 %.

В июне 2020 года появились слухи о дополнительном выпуске акций компанией Аэрофлот. В июле эта информация подтвердилась. В августе совет директоров одобрил допэмиссию на 1,7 млрд штук. В результате за период с июня – время появления первых слухов – до октября – время проведения процедуры – котировки Аэрофлота упали примерно на 26 %.

В статье рассмотрим, что такое допэмиссия акций и зачем она нужна, хорошо или плохо это для акционера.

К примеру с Аэрофлотом мы еще вернемся в конце статьи. Кроме него рассмотрим и другие. Их в российской истории развития фондового рынка довольно много. Наша цель – выяснить причины проведения дополнительной эмиссии ценных бумаг эмитентом, особенности процедуры и ее значение для обычного инвестора.

Понятие и особенности

Дополнительный выпуск (эмиссия) акций – это определенный порядок действий по размещению ценных бумаг дополнительно к уже существующим на рынке, который приводит к увеличению уставного капитала акционерного общества.

Дополнительный выпуск (эмиссия) акций – это определенный порядок действий по размещению ценных бумаг дополнительно к уже существующим на рынке, который приводит к увеличению уставного капитала акционерного общества.

Поясним на примере рассмотренного выше Аэрофлота. Совет директоров и собрание акционеров одобрили допэмиссию в размере 1,7 млрд штук.

В октябре 2020 года после завершения процедуры уставный капитал увеличился на 1 333 919 149 акций. Если ранее он был равен 1 110 616 299 руб., то теперь – 2 444 535 448 руб. Номинальная цена акции составляет 1 руб. Это изменение зафиксировано в Уставе.

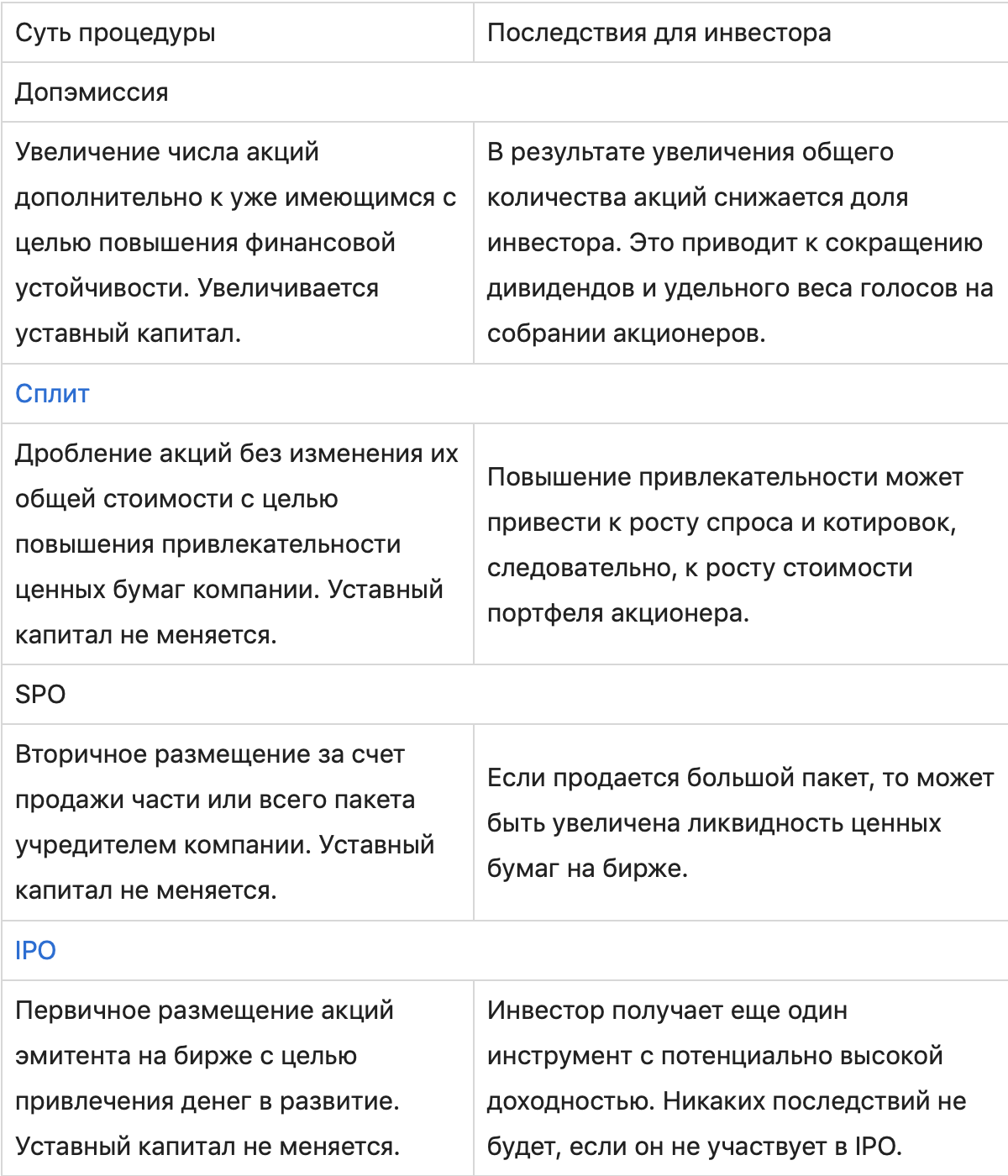

Чтобы понять особенности допэмиссии, необходимо рассмотреть процедуру в сравнении с другими на фондовом рынке: сплитом, SPO и IPO.

Причины проведения

Рассмотрим причины проведения дополнительной эмиссии.

- Привлечение денег на развитие, решение текущих проблем

Например, руководство Аэрофлота заявляло, что цель допэмиссии – это повышение ликвидности и финансовой устойчивости. Пандемия 2020 года сильно ударила по авиаперевозкам. В результате текущих денежных поступлений стало не хватать на покрытие затрат. Допэмиссия – это попытка спасения компании от банкротства.

Например, руководство Аэрофлота заявляло, что цель допэмиссии – это повышение ликвидности и финансовой устойчивости. Пандемия 2020 года сильно ударила по авиаперевозкам. В результате текущих денежных поступлений стало не хватать на покрытие затрат. Допэмиссия – это попытка спасения компании от банкротства.

В 2019 и 2020 годах аналогичную процедуру провела РусГидро. Цель – финансирование проекта проведения линий электропередач на севере страны.

В 2017 году руководство Магнита заявило, что полученные деньги от дополнительного размещения ценных бумаг будут направлены на реконструкцию торговых точек и развитие сети.

Привлечение средств за счет допэмиссии для акционерного общества выгоднее, чем за счет кредита или выпуска облигаций. Оба инструмента являются долговыми. В первом случае надо погашать тело кредита и начисленные банком проценты, во втором случае – выплачивать купоны и погашать бумаги в конце срока или в течение срока обращения для бумаг с амортизацией. А допэмиссия не обязывает эмитента выплачивать деньги своим акционерам.

- Увеличение доли у мажоритариев

Инвестиционный ликбез. Мажоритарий – физическое или юридическое лицо, которое владеет количеством ценных бумаг, достаточным для влияния на управление акционерным обществом. Миноритарий, в противоположность мажоритарию, – это остальная часть инвесторов (например, мы с вами), кто не может повлиять на решения эмитента, т. к. владеет слишком маленькой долей капитала.

Инвестиционный ликбез. Мажоритарий – физическое или юридическое лицо, которое владеет количеством ценных бумаг, достаточным для влияния на управление акционерным обществом. Миноритарий, в противоположность мажоритарию, – это остальная часть инвесторов (например, мы с вами), кто не может повлиять на решения эмитента, т. к. владеет слишком маленькой долей капитала.

Мажоритарии могут провести через собрание акционеров решение о допэмиссии через закрытую подписку, что позволит им распределить ценные бумаги между собой. Так будет увеличена их доля в капитале эмитента, следовательно, и их возможности влиять на все дальнейшие решения предприятия. Доля частных инвесторов окажется размыта, а вероятность завладения контрольным пакетом каким-нибудь сторонним инвестором будет сведена к нулю.

- Доведение размера уставного капитала до минимальных требований регулятора

Это в большей степени характерно для банковских организаций, к которым Центробанк предъявляет жесткие требования по выполнению нормативов.

Это в большей степени характерно для банковских организаций, к которым Центробанк предъявляет жесткие требования по выполнению нормативов.

Их несоблюдение влечет отзыв лицензии и запрет заниматься определенным видом деятельности.

Есть процедура, противоположная процессу дополнительной эмиссии. Это buyback, или обратный выкуп акций. Что это такое и зачем он нужен, вы можете прочитать на нашем блоге.

Этапы дополнительного выпуска акций

Этапы проведения допэмиссии описаны в статье 19 Федерального закона “О рынке ценных бумаг”.

Этап 1. Принятие и утверждение решения о дополнительном размещении ценных бумаг. Проводится советом директоров и/или собранием акционеров, т. е. теми органами, на которые возложена эта функция в соответствии с Уставом.

Этап 2. Регистрация дополнительного выпуска. Ее проводит Центробанк РФ по заявлению эмитента, к которому прикладывается пакет документов.

Этап 3. Размещение (продажа) ценных бумаг. Оно возможно по открытой подписке на фондовой бирже для всех желающих и по закрытой подписке для ограниченного круга лиц. Инвесторы до начала размещения знают цену акции. Акционеры, которые уже владели бумагами компании, по закону имеют преимущественное право на покупку, т. е. они могут в первую очередь купить акции пропорционально своей доле.

Этап 3. Размещение (продажа) ценных бумаг. Оно возможно по открытой подписке на фондовой бирже для всех желающих и по закрытой подписке для ограниченного круга лиц. Инвесторы до начала размещения знают цену акции. Акционеры, которые уже владели бумагами компании, по закону имеют преимущественное право на покупку, т. е. они могут в первую очередь купить акции пропорционально своей доле.

Аэрофлот объявил о сроке действия преимущественного права с 21 сентября до 1 октября 2020 г. Цена размещения составила 60 руб., что ниже рыночной примерно на 20 %. После завершения срока продажи среди акционеров бумаги могли купить все желающие.

Этап 4. Подведение итогов дополнительного выпуска. После реализации преимущественного права, открытой и закрытой подписок эмитент подводит итоги допэмиссии и отправляет Банку России отчет или уведомление.

26 октября 2020 г. Аэрофлот объявил о завершении процесса увеличения уставного капитала. В результате дополнительной эмиссии удалось привлечь 80 млрд рублей.

Значение для инвестора

Дополнительная эмиссия в основном несет негативные последствия для инвестора. Они проявляются в размывании пакета, когда увеличение количества акций приводит к снижению доли акционера в общем капитале компании.

Дополнительная эмиссия в основном несет негативные последствия для инвестора. Они проявляются в размывании пакета, когда увеличение количества акций приводит к снижению доли акционера в общем капитале компании.

И если возможность участия в голосовании используют ничтожное количество частных инвесторов, то получать дивиденды хотят все. А вот их размер как раз и находится под угрозой.

Инвестиционный ликбез. Дивиденды – это часть прибыли, которой готов делиться эмитент со своими акционерами. Размер определяется в соответствии с дивидендной политикой, как правило, в процентах от чистой прибыли. Выплаты могут быть направлены владельцам обыкновенных и привилегированных акций, или только привилегированных, или вообще никому.

Так как дивиденды определяются на одну акцию, то при увеличении количества ценных бумаг, размер выплаты снижается.

Большинство инвесторов негативно реагируют на информацию о предстоящей допэмиссии. Они начинают продавать свои активы, котировки снижаются. Следовательно, падает стоимость портфеля и у тех, кто от ценных бумаг избавляться пока не планировал.

Но есть и другая сторона. Эмитент не всегда выпускает дополнительные акции с целью погашения долгов и спасения бизнеса от банкротства. Одна из главных целей – это реализация новых идей и проектов.

Но есть и другая сторона. Эмитент не всегда выпускает дополнительные акции с целью погашения долгов и спасения бизнеса от банкротства. Одна из главных целей – это реализация новых идей и проектов.

В долгосрочной перспективе это может иметь положительные последствия для инвесторов: рост котировок и дивидендов. Поэтому, прежде чем избавляться от активов перед допэмиссией, стоит узнать о ее целях, перспективах компании.

Реализация своего преимущественного права по покупке, во-первых, позволит не снижать долю, во-вторых, в будущем претендовать на дополнительную прибыль от роста котировок и дивидендов.

Заключение

Поверхностный взгляд на процедуру допэмиссии покажет ее с негативной стороны: котировки и размеры дивидендов падают, инвесторы избавляются от бумаг и пр. Но долгосрочный инвестор всегда должен смотреть чуть глубже и дальше. Например, РусГидро уже давно отыграла свое падение в 2019 и 2020 годах, а Tesla вообще не заметила снижения котировок после своих трех допэмиссий в 2020 году.

Дополнительную эмиссию не всегда надо расценивать как катастрофу. Она может дать хорошую возможность увеличить свою долю в перспективной компании. Так что следим за новостями и никогда не бежим за толпой.

До новых встреч!