Здравствуйте, друзья!

Часто инвесторы выбирают дивидендную стратегию для создания пассивного дохода, т. е. покупают акции компаний, которые платят дивиденды. Но что делать, если через год или 5 лет эмитент больше не захочет делиться с акционерами своей прибылью или значительно уменьшит размер выплат? Лучше оградить себя от такого развития событий до покупки ценных бумаг. Желательно заранее выбирать в портфель акции только тех компаний, которые в течение многих лет, а иногда десятилетий, стабильно платили дивиденды.

В статье разберем, кто такие дивидендные аристократы США, как их выбрать и купить российскому инвестору, плюсы и минусы такого подхода в инвестировании.

Кто такие дивидендные аристократы

Дивидендные аристократы – это публичные компании, которые не только выплачивают ежегодно дивиденды своим акционерам, но и постоянно повышают их размер в течение минимум 25 лет.

После такого определения понятно, что среди российских предприятий аристократов пока нет. Но наш фондовый рынок активно развивается. В будущем он точно будет иметь свою элиту. А пока при выборе аристократов по описанному выше критерию инвестор смотрит в первую очередь на рынок американских компаний.

После такого определения понятно, что среди российских предприятий аристократов пока нет. Но наш фондовый рынок активно развивается. В будущем он точно будет иметь свою элиту. А пока при выборе аристократов по описанному выше критерию инвестор смотрит в первую очередь на рынок американских компаний.

Главным ориентиром служит специально созданный в 2005 году индекс из группы S&P 500. О нем поговорим ниже.

Несколько рассуждений о том, почему инвесторы выбирают для своего портфеля именно дивидендных аристократов:

Несколько рассуждений о том, почему инвесторы выбирают для своего портфеля именно дивидендных аристократов:

- Это компании, которые существуют на фондовом рынке не одно десятилетие.

- Более высокая общая доходность при более низкой волатильности. Значительная часть опережающих показателей по отношению к S&P 500 приходится на периоды спадов (2000–2002, 2008 года). Показательный пример: в 2008 году индекс дивидендных аристократов снизился на 22 %. В том же году S&P 500 упал на 38 %.

- Крупные предприятия с сильными конкурентными преимуществами, как правило, способны генерировать более сильные денежные потоки во время спада. Это позволяет им увеличивать долю рынка, в то время как более слабые компании борются за выживание.

- Бизнес, который выплачивает стабильные дивиденды, должен более избирательно подходить к проектам роста, которые он берет, потому что часть его денежных потоков выплачивается в виде дивидендов. Тщательная проверка решений о распределении капитала увеличивает акционерную стоимость.

- Дивиденды из года в год растут. Иногда рост бывает всего на несколько центов, но факт остается фактом.

Обзор индекса дивидендных аристократов США

В мае 2005 года из индекса S&P 500 было отобрано несколько десятков компаний, которые вошли в новый индекс – S&P 500 Dividend Aristocrats (тикер SPDAUDP - www.spglobal.com/spdji/en/indices/strategy/sp-500-dividend-aristocrats/#overview)

Критерии отбора

Для получения статуса аристократа только возрастающих в течение 25 лет дивидендных выплат недостаточно.

Есть еще ряд критериев, по которым компании попадают в список избранных:

Есть еще ряд критериев, по которым компании попадают в список избранных:

- Эмитенты должны входить в состав индекса S&P 500.

- Дивиденды должны расти 25 лет непрерывно.

- Капитализация должна быть более 3 млрд $.

- Показатель среднедневного оборота должен быть от 5 млн $ в течение 3 месяцев перед очередной ребалансировкой.

Индекс формируется по равновзвешенному методу, т. е. все компании имеют в нем одинаковый вес. В этом он отличается от индекса S&P 500, в котором эмитенты взвешиваются по капитализации. В состав SPDAUDP должно входить не менее 40 компаний. Если их оказывается меньше, то может быть пересмотрен критерий количества лет непрерывного роста дивидендов в сторону уменьшения. На одну отрасль должно приходиться не более 30 %.

Ребалансировка проводится 4 раза в год: в январе, апреле, июле, октябре. А пересмотр состава – 1 раз в год.

Состав индекса

На момент написания статьи (март 2021 г.) в состав SPDAUDP входило 65 компаний. Полный перечень можно посмотреть здесь. Это актуальный список, данные в котором обновляются ежедневно.

На сайте представлено подробное описание и анализ по каждой компании. Конечно, все на английском языке, но Google Переводчик почти справляется с задачей адекватного перевода.

Для справки: 22 января 2021 года компании International Business Machines (IBM), NextEra Energy (NEE) и West Pharmaceutical Services (WST) были добавлены в список Dividend Aristocrats Index. Carrier Global (CARR), Otis Worldwide (OTIS) и Raytheon Technologies (RTX) были удалены. В результате общее количество участников составило 65.

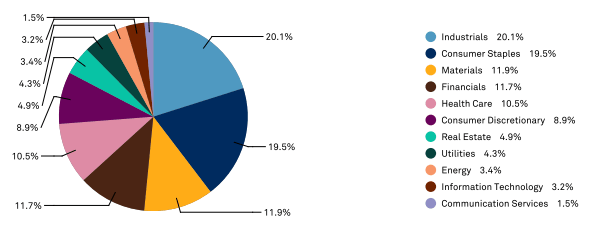

Долевое распределение по отраслям представлено на диаграмме.

Если посмотреть на список аристократов, то в нем есть компании, которые увеличивают дивиденды дольше, чем 25 лет. Например:

- Dover Corporation и Genuine Parts – 65 лет.

- Emerson Electric и Procter & Gamble – 64 года.

- 3M – 62 года.

- Cincinnati Financial – 60 лет.

- The Coca-Cola Company и Johnson & Johnson – 58 лет.

В рейтинге Dividend Aristocrats два ведущих сектора по весу: промышленные предприятия и потребительские товары. Эти два сектора составляют почти 40 % индекса дивидендных аристократов. Значительно уступает сектор информационных технологий. Здесь он составляет 3,2 % по сравнению с более чем 20 % в S&P 500.

В рейтинге Dividend Aristocrats два ведущих сектора по весу: промышленные предприятия и потребительские товары. Эти два сектора составляют почти 40 % индекса дивидендных аристократов. Значительно уступает сектор информационных технологий. Здесь он составляет 3,2 % по сравнению с более чем 20 % в S&P 500.

Dividend Aristocrat Index включает стабильные “голубые фишки”: 3M (MMM), Coca-Cola (KO), Johnson & Johnson (JNJ) и др. Эти предприятия вряд ли обеспечат рост прибыли акции более чем на 20 %. Но также маловероятно, что они столкнутся с большими просадками прибыли.

Доходность индекса

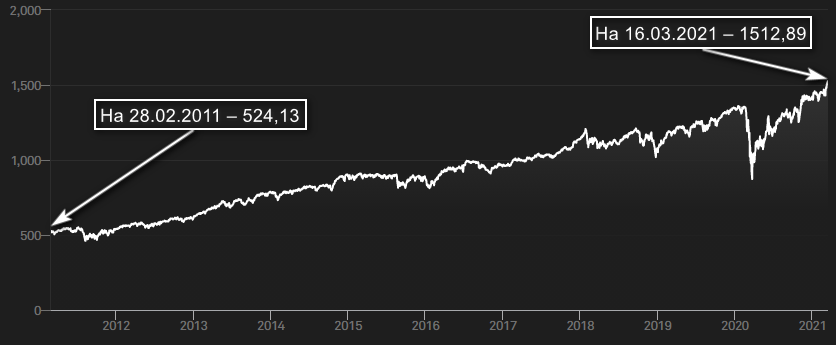

За 10 лет значение индекса увеличилось с 524,13 до 1 512,89 пункта, т. е. почти в 3 раза.

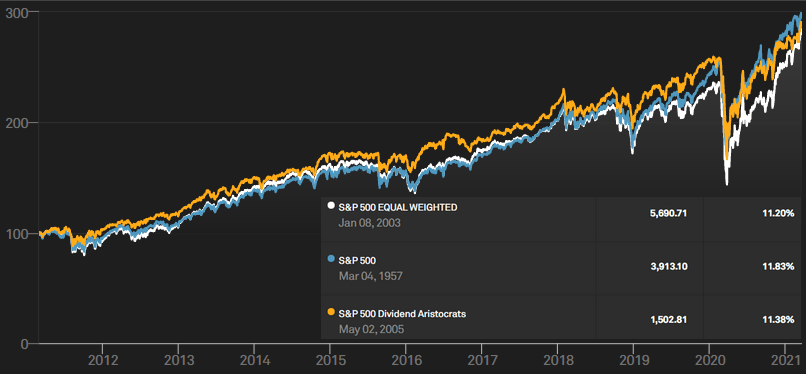

Но часто его сравнивают с индексом S&P 500. На графике ниже представлен еще и равновзвешенный S&P 500, чтобы сравнение было корректным. SPDAUDP – равновзвешенный индекс.

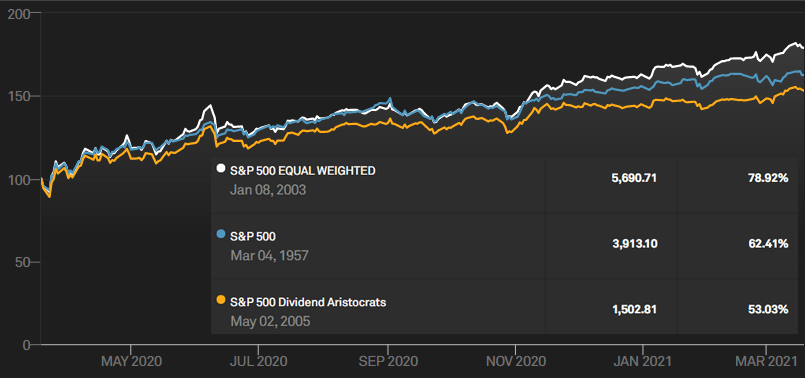

Доходность за 1 год отображена на графике.

Дивидендный индекс отстает от двух других. Причина в стремительном росте в период пандемии компаний, которые представляют сектор IT. В S&P 500 Dividend Aristocrats они занимают всего 3,2 %, тогда как в S&P 500 – 27,4 %.

По доходности за 10 лет S&P 500 Dividend Aristocrats совсем немного отстает от S&P 500, но уже обгоняет равновзвешенный S&P 500. Инвесторы, которые рассматривали эти графики в начале 2020 года, видели совсем другую картину. Дивидендный индекс намного обгонял два других. Но пандемия смешала все карты и изменила тенденцию. По оранжевой кривой видно, как почти на всем 10-летнем промежутке времени она находится выше белой и голубой линии. И только в марте 2020 г. начала проседать, уступая место S&P 500.

Как выбрать лучшие акции в портфель

Методика выбора лучших дивидендных акций в портфель ничем не отличается от описанной в статье по российским дивидендным компаниям. Добавлю еще пару моментов.

- Дивидендная доходность (Dividend Yield)

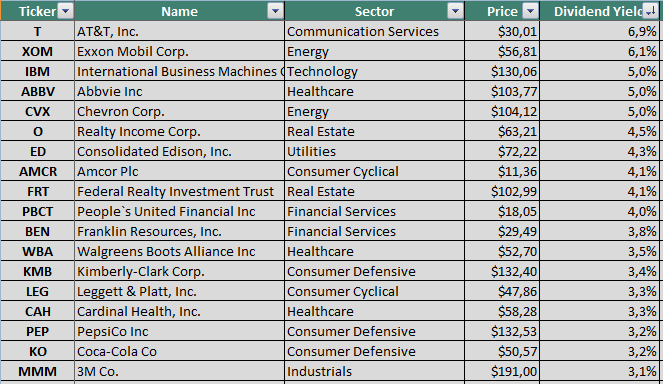

В таблице, где представлены все 65 компаний из S&P 500 Dividend Aristocrats, есть колонка с дивидендной доходностью. Отсортируйте эмитентов в порядке убывания доходности. Инфляция в США колеблется около 1,5 %, прогноз на 2021 г. – 2,24 %. Следовательно, можно смело выбирать компании с доходностью выше 3 %. Получилось всего 18 эмитентов с высокими дивидендами. Но этот критерий не должен являться основным при выборе.

- Дивидендный выход (Dividend Payout Ratio)

Он показывает, какую часть прибыли компания направляет на дивиденды. Приемлемое значение находится в интервале от 40 от 70 %. Если менее 40 %, то инвестору такой процент неинтересен. Если более 70 %, то компания в случае ухудшения экономической ситуации может отказаться или значительно снизить дивиденды, чтобы не терять деньги. Значение показателя можно посмотреть все в той же таблице. Отсеется еще часть эмитентов.

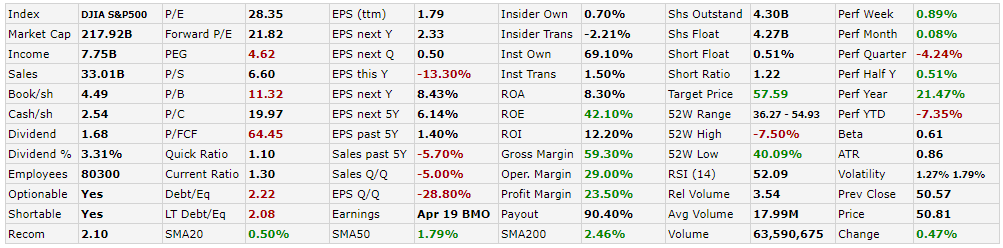

- Оценка мультипликаторов

Основные мультипликаторы фундаментального анализа: P/E, P/S, ROA, ROE, PEG, Debt/Eq. Для анализа лучше использовать агрегаторы. Например, finviz.com. Вот так выглядит таблица со всеми мультипликаторами по Coca-Cola Company.

При выработке своей стратегии инвестирования инвестор должен выбрать степень погружения в информацию. Этапы, описанные выше, подойдут инвестору, у которого нет возможности и желания заниматься сложной работой по отбору акций.

При глубоком погружении придется изучать финансовые отчеты, которые публичные компании обязаны публиковать в свободном доступе. По американским компаниям вся информация есть на их официальных сайтах, а также на сайте Комиссии по ценным бумагам (SEC). С выбором также поможет мониторинг новостей и мнений аналитиков.

Как купить дивидендных аристократов российскому инвестору

Неквалифицированный инвестор может купить акции дивидендных аристократов на Московской и Санкт-Петербургской биржах или выйти на американский рынок через иностранного брокера, например, United Traders или Interactive Brokers. На Санкт-Петербургской бирже акции торгуются за доллары, на Московской бирже – за рубли.

Отличным вариантом покупки акций сразу всех 65 компаний, входящих в индекс S&P 500 Dividend Aristocrats, является ETF. Наиболее популярный – ProShares S&P 500 Aristocrats (тикер NOBL). Сформирован в 2013 году. Комиссия составляет 0,35 % в год.

На российском рынке с января 2021 г. на Московской бирже торгуется БПИФ “Дивидендные аристократы США” (тикер FMUS) от управляющей компании Финам Менеджмент.

Инфраструктурные расходы по нему составляют:

Инфраструктурные расходы по нему составляют:

- вознаграждение УК – 0,7 %;

- вознаграждение депозитарию и др. – 0,25 %;

- прочие расходы – 0,15 %.

Итого получается 1,1 %. Сравните с американским ETF с комиссией за управление в 0,35 %.

И еще один важный нюанс: БПИФ инвестирует в акции ETF Schwab U.S. Dividend Equity, который следует за индексом Dow Jones U.S. Dividend 100. В этот индекс входят 100 компаний, которые выплачивают дивиденды минимум 10 лет подряд и увеличивают их в течение 5 лет подряд. Критерии сильно хуже, чем при отборе в индекс S&P 500 Dividend Aristocrats.

Плюсы и минусы дивидендных аристократов

Рассмотрим, какие преимущества инвестору дает стратегия инвестирования в акции дивидендных аристократов:

Рассмотрим, какие преимущества инвестору дает стратегия инвестирования в акции дивидендных аристократов:

- Инвестиции в стабильный бизнес, который доказал своей многолетней дивидендной историей устойчивость, лояльность к акционерам и высокое качество управления.

- Возможность сформировать пассивный доход за счет регулярно поступающих и увеличивающихся дивидендов американских компаний.

- Низкая волатильность в периоды кризисов и быстрое восстановление после просадки.

Недостатки:

Недостатки:

- Дивидендный рост может быть совсем небольшим. Например, дивиденды компании Realty Income за 5 лет выросли всего на 0,7 %, Walmart Inc. – на 1,9 %, Procter & Gamble Company – 3,4 %, The Coca-Cola Company – 3,7 %.

- Жесткие критерии отбора отсеивают компании с более низкой капитализацией и меньшим оборотом за день. Хотя они могут иметь такой же устойчивый бизнес в течение длительного периода времени, как и крупные предприятия.

- Низкая диверсификация. В индекс входит всего 65 компаний, тогда как в S&P 500 компаний почти в 8 раз больше. А уклон в сторону промышленных и потребительских товаров приводит к просадке доходности в случае роста других отраслей (пример 2020 года и роста IT-сферы).

Заключение

Dividend Aristocrats – это всего лишь список высококачественных акций, которые обладают сильными конкурентными преимуществами. И только вы можете решить, покупать его весь или частично. Приобретение акций по справедливым или более выгодным ценам и хранение в долгосрочной перспективе приведет к хорошим результатам. Очень надеемся, что и в России когда-нибудь сформируется свой элитный список.

Удачных инвестиций!