Здравствуйте, друзья!

Все или почти все банковские вкладчики представляют, что их ждет при банкротстве банка.

Все или почти все банковские вкладчики представляют, что их ждет при банкротстве банка.

Агентство по страхованию вкладов выплатит до 1,4 млн рублей каждому клиенту банкрота, нужно лишь обратиться в назначенный для выплаты банк.

В 2020 г. наметилась тенденция по переводу денег с депозитов на брокерские счета. Но многих начинающих инвесторов пугает неизвестность в отношении посредников на фондовом рынке. Они не знают, что будет, если брокер обанкротится, куда писать и все ли вернут. В статье ответим на эти и другие вопросы, чтобы развеять страхи и научить читателей нашего блога мерам предосторожности.

Действительно, повод для опасения у новичков есть. Спасительные 1,4 млн рублей клиентам обанкротившихся брокеров не положены, потому что средства на брокерских счетах не застрахованы. Но не все так страшно.

Действительно, повод для опасения у новичков есть. Спасительные 1,4 млн рублей клиентам обанкротившихся брокеров не положены, потому что средства на брокерских счетах не застрахованы. Но не все так страшно.

На рынке ценных бумаг действует особая схема учета прав, которая обеспечивает безопасность хранения активов.

Независимо от того, закроется посредник по собственной воле или у него отберут лицензию, владельцем акций и облигаций останется инвестор, т. е. тот, кто перевел деньги на брокерский счет и купил активы на бирже.

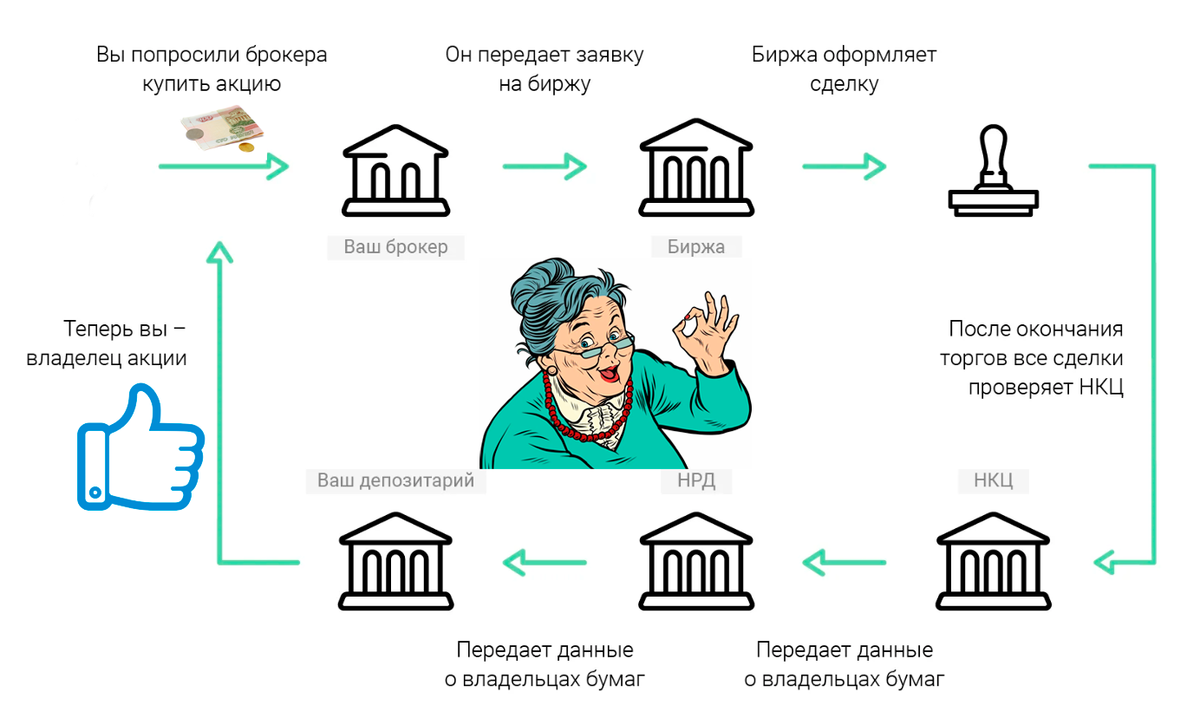

Схема учета прав на ценные бумаги

Прежде чем выяснять, что делать при банкротстве брокера, вспомним, кто это такой и зачем он нужен.

Прежде чем выяснять, что делать при банкротстве брокера, вспомним, кто это такой и зачем он нужен.

Брокер – это финансовый посредник. Встречается в разных сферах жизни: банковской, страховой, на рынке недвижимости. Но нас интересует посредник на фондовом рынке. Именно через него инвесторы получают возможность покупать и продавать инвестиционные инструменты, получать и выводить со счета деньги. Брокер является профессиональным участником фондового рынка и нашим проводником на биржу.

При заключении договора с брокерской компанией клиенту открывается два счета:

При заключении договора с брокерской компанией клиенту открывается два счета:

- Брокерский, на который он будет заводить и с которого будет выводить деньги, хранить остатки после совершенных сделок.

- Депозитарный, на котором будут храниться записи о купленных ценных бумагах (в бумажном виде акции и облигации теперь не продаются, только электронные записи).

Второй счет может быть открыт как в депозитарии, который принадлежит брокеру, так и в любом другом, с которым посредник заключил договор на обслуживание. Первый случай возможен, если брокерская организация получила лицензию на депозитарное обслуживание. Узнать о наличии документа можно на сайте Центробанка в разделе “Реестры”. Практически все крупнейшие банки и брокеры имеют собственные депозитарии.

Но на этом цепочка хранения купленных активов не заканчивается.

Общая схема учета прав на ценные бумаги выглядит так:

Общая схема учета прав на ценные бумаги выглядит так:

- Инвестор покупает/продает на фондовой бирже акции и облигации определенного эмитента путем подачи поручения своему посреднику.

- С брокерского счета списываются деньги для совершения сделки покупки или зачисляются по сделке продажи. После операции появляется запись в личном кабинете о количестве и сумме купленных/проданных активов.

- Сведения о сделке поступают в депозитарий. Он является номинальным держателем ценных бумаг инвестора и хранит информацию, кому и в каком количестве на самом деле принадлежат активы. Все взаимодействие между инвестором и эмитентом осуществляется через депозитарий (выплата дивидендов и купонов).

- Каждый депозитарий имеет счет в Национальном расчетном депозитарии (НРД) и передает туда информацию о количестве хранящихся у него на счете ценных бумаг. НРД принадлежит Московской бирже и контролируется ЦБ РФ.

Уход брокерской компании с рынка ничего не меняет для настоящего владельца ценных бумаг.

Уход брокерской компании с рынка ничего не меняет для настоящего владельца ценных бумаг.

Акции и облигации, купленные через брокера, хранятся в виде электронных записей о правах собственности в специально созданной независимой организации – депозитарии.

Но нюансы остаются, о них расскажу далее в статье.

План действий при банкротстве брокера

Активы клиента, которые он хранит на брокерском счете, не являются собственностью брокера и отделены от собственных счетов посредника. Еще раз повторю, в случае отзыва лицензии с акциями ничего не будет, с облигациями тоже.

В соответствии с Положением Банка России № 481-П от 27.07.2015профессиональный участник рынка ценных бумаг в случае аннулирования лицензии должен сделать следующее:

В соответствии с Положением Банка России № 481-П от 27.07.2015профессиональный участник рынка ценных бумаг в случае аннулирования лицензии должен сделать следующее:

- прекратить свою профессиональную деятельность, по которой отзывается лицензия;

- обеспечить сохранность денежных средств, ценных бумаг, иного имущества клиента и неизменность записей об учете прав на это имущество;

- уведомить клиентов в течение 3 дней об отзыве лицензии;

- предложить клиентам дать указание о способе возврата имущества в течение установленного срока;

- в соответствии с указанием клиентов вернуть все принадлежащее им имущество;

- если клиент никак не отреагировал на уведомление, в течение 30 дней после установленного срока предоставить НРД список таких клиентов.

Примерный план действий инвестора при банкротстве / отзыве лицензии такой:

Примерный план действий инвестора при банкротстве / отзыве лицензии такой:

- После получения уведомления о банкротстве или отзыве лицензии у брокерской организации клиент должен открыть брокерский и депозитарный счет в другой, имеющей лицензию Банка России.

- Дать указание старому брокеру о переводе активов новому.

- Заказать отчет о состоянии брокерского счета с наименованием, количеством и ценой приобретения ценных бумаг.

- Дать указание новому брокеру о зачисление активов и предоставить ему полученный от старого посредника отчет.

Нарушение такого порядка возможно только в случае преступных действий брокерской организации, когда она выводит все активы в офшоры и ничего не возвращает. Поэтому главный совет – открывайте счета в крупнейших и старейших компаниях, которые давно являются профессиональными участниками фондового рынка в России.

Нарушение такого порядка возможно только в случае преступных действий брокерской организации, когда она выводит все активы в офшоры и ничего не возвращает. Поэтому главный совет – открывайте счета в крупнейших и старейших компаниях, которые давно являются профессиональными участниками фондового рынка в России.

Самый простой способ – посмотреть топ-25 рейтинга на Московской бирже и выбрать из него.

Когда можно потерять свои активы

Рассмотрим три случая, когда развитие событий может пойти по негативному сценарию и инвестор рискует потерять имущество.

- Мошенничество

Этот вариант мы уже затронули выше в статье и дала совет, как его избежать. Здесь приведём пару примеров.

В 2008 г. разорилась брокерская компания Ютрэйд.ру, образованная при Юниаструм Банке. Большинство клиентов не смогли сразу вывести деньги и высоколиквидные активы со своих счетов, но в течение пары месяцев это все-таки удалось сделать.

В 2008 г. разорилась брокерская компания Ютрэйд.ру, образованная при Юниаструм Банке. Большинство клиентов не смогли сразу вывести деньги и высоколиквидные активы со своих счетов, но в течение пары месяцев это все-таки удалось сделать.

В 2014 г. сотрудников компании “Московский фондовый центр” обвинили в хищении ценных бумаг своих клиентов по фиктивным поручениям.

В 2015 г. инвестиционная компания “Энергокапитал” после ликвидации не вернула своим клиентам большую часть активов, которые находились под ее управлением.

- Разрешение на РЕПО

РЕПО – сделка обратного выкупа, по которой брокер может передать в долг ценные бумаги, взятые им у своего клиента, другому клиенту для открытия шорт-позиции. В самой операции ничего противозаконного нет. Она должна совершаться с согласия владельца акций.

Другой вопрос, что далеко не все клиенты знают о том, что при подписании договора на обслуживание они в том числе соглашаются передавать свои активы в долг (не замечают галочки в нужном месте). Опасность такого легкомыслия в том, что при банкротстве вы можете не вернуть свои ценные бумаги, потому что фактически они будут принадлежать другому человеку.

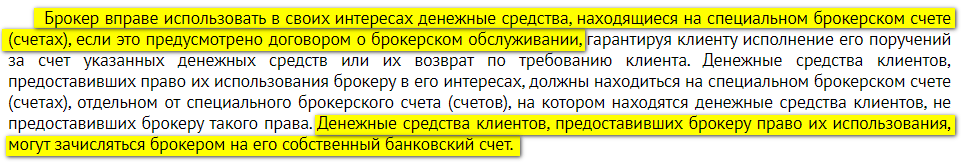

- Возврат денежных средств

Некоторые инвесторы хранят на брокерском счету неиспользованные денежные средства. С их возвратом при банкротстве могут быть проблемы. Согласно ст. 3, п. 3 Федерального закона “О рынке ценных бумаг” брокер может использовать деньги клиента с его разрешения и даже переводить их на свои счета, но обязуется возвращать по первому требованию.

Если в момент использования денег клиента у брокерской компании отзывают лицензию, то возврат средств может быть проблематичен. Это подтверждается и опытом банкротства организаций, о которых мы говорили выше. Инвесторы с трудом возвращали свои акции, а вернуть деньги многие так и не смогли.

Методы защиты ценных бумаг от банкротства брокера

Для новичков дам несколько советов, как защитить свое имущество от банкротства брокера:

Для новичков дам несколько советов, как защитить свое имущество от банкротства брокера:

- Ответственно выбирайте финансового посредника для торговли на фондовом рынке. Он обязательно должен быть с лицензией, многолетним опытом работы и входить в топ лучших брокеров России.

- Если капитал составляет несколько миллионов рублей, то логично распределить его между несколькими брокерскими организациями для диверсификации рисков. Но все они должны отвечать требованиям первого пункта.

- Внимательно читайте договор и не ставьте галочку для разрешения распоряжаться вашими деньгами и ценными бумагами. Если такой галочки нет, то уточните этот момент при подписании и оформите отдельное заявление на запрет сделок РЕПО. У некоторых брокерских компаний можно отказаться от займа бумаг через личный кабинет.

- Хотя бы раз в год заказывайте брокерские отчеты обо всех проведенных сделках, чтобы увидеть неправомерное использование ваших активов. А при частых сделках просите отчеты ежемесячно или ежеквартально.

- Не храните большие суммы денежных средств на брокерском счете. Если вы держите наличку в ожидании удачного входа в сделку, то можно для этого использовать высоколиквидные инструменты (накопительные счета, депозиты, фонды денежного рынка, облигации).

Как страхуют инвесторов за рубежом

К сожалению, в России пока только ведутся разговоры о страховании брокерских счетов. Пока программа действует только для банковских вкладов.

К сожалению, в России пока только ведутся разговоры о страховании брокерских счетов. Пока программа действует только для банковских вкладов.

Практика последних лет показывает, что отзывы лицензий банков случаются в разы чаще, чем брокерских организаций. Но в последнем случае потери могут быть намного существеннее.

Если на депозитах люди стараются держать не более 1,4 млн рублей, то брокерский счет используют для формирования капитала, который может исчисляться десятками миллионов рублей.

В США и странах Европы действует система страхования активов:

В США и странах Европы действует система страхования активов:

- США: до 500 000 $, из них для денежных средств действует ограничение до 250 000 $.

- Великобритания: до 85 000 фунтов стерлингов.

- Европейский союз: до 100 000 евро.

Страховка действует для резидентов и нерезидентов. Поэтому инвесторы из России, кто покупает иностранные ценные бумаги через зарубежного брокера, тоже имеют право ею воспользоваться. Страховые компании несут ответственность только в случае банкротства и мошеннических действий брокеров. Если произошел обвал котировок, вследствие чего инвестор потерял значительную часть своего капитала, то страховка не подлежит возмещению.

Заключение

Мы разобрали ситуацию, которая, в отличие от банков, пока не является типичной на российском фондовом рынке. Брокеры банкротятся редко, а большая часть активов инвесторов сосредоточена в руках крупнейших и надежных участников рынка. Но с развитием инвестиций могут появляться недобросовестные игроки, а новички в надежде сэкономить на комиссиях и получить дополнительные плюшки будут рисковать и терять деньги.

Надеемся, что статья помогла лучше понять, как учитываются права собственности на акции и облигации, и убедили вас ответственнее подходить к выбору финансового посредника и заключению с ним договора на обслуживание.

До новых встреч!