Здравствуйте, друзья!

Для принятия решения о том, какие акции купить, рассчитывают различные мультипликаторы. Если вы решили самостоятельно выбирать ценные бумаги в свой портфель, то без знания формул и интерпретации полученных значений не обойтись.

В статье простыми словами разберем один из основных показателей – ROE. Что это такое и как рассчитать разберем на конкретных примерах предприятий, акции которых можно купить на российском фондовом рынке.

Понятие и значение для инвестора

ROE – финансовый показатель эффективности деятельности компании. Расшифровывается как return on equity. На русском языке чаще называют “коэффициент рентабельности собственного капитала”. Показывает, сколько рублей чистой прибыли приносит каждый вложенный в бизнес рубль собственного капитала.

Любой человек, который покупает акции предприятия, становится ее акционером и владельцем бизнеса пропорционально своей доле.

Любой человек, который покупает акции предприятия, становится ее акционером и владельцем бизнеса пропорционально своей доле.

Ему принадлежат чистые активы компании (активы за вычетом обязательств). Но они представляют интерес только в случае прекращения деятельности предприятия. В этом случае акционер может рассчитывать на возмещение ему средств пропорционально доле владения активами.

В ситуации, когда бизнес работает и развивается, для инвестора интереснее тот доход, который он может ему принести. Поэтому важнее становится не сама рыночная стоимость собственного капитала, а его рентабельность. Именно ее и показывает коэффициент ROE.

Есть похожий мультипликатор – ROA, который характеризует отдачу от вложения всех активов, тогда как ROE – только от чистых активов, т. е. очищенных от обязательств.

Формула расчета и интерпретация значения

Формула расчета:

ROE = Чистая прибыль / Собственный капитал * 100 %

Чистая прибыль – это прибыль, которая остается в распоряжении предприятия после уплаты обязательных платежей. Ее можно направить на развитие, выплату дивидендов, реализацию социальных мероприятий.

Чистая прибыль – это прибыль, которая остается в распоряжении предприятия после уплаты обязательных платежей. Ее можно направить на развитие, выплату дивидендов, реализацию социальных мероприятий.

Собственный капитал – активы компании (денежные средства и их эквиваленты, основные средства, инвестиции и пр.) за вычетом обязательств (например, кредитов и займов, кредиторской задолженности).

Значение показателя в 30 % будет означать, что каждый рубль собственного капитала, вложенного в производство, будет приносить акционерам 30 копеек чистой прибыли. Чем выше этот процент, тем лучше компания генерирует прибыль за счет собственных средств и тем выгоднее ее ценные бумаги для инвесторов.

Отрицательное значение означает, что предприятие в убытках, т. е. его чистая прибыль ушла в минус, нерентабельно и вкладывать деньги в покупку его акций нецелесообразно.

Инвестор может получить прибыль, которую приносит собственный капитал двумя способами:

Инвестор может получить прибыль, которую приносит собственный капитал двумя способами:

- В виде дивидендов. Некоторые компании направляют на выплаты до 50 % чистой прибыли, другие – до 100 %.

- В виде роста котировок акций. Это произойдет, если предприятие решит не направлять чистую прибыль на выплату дивидендов, а вложить деньги в развитие (модернизацию оборудования, новые инвестиционные проекты и пр.). При эффективном управлении в перспективе это приведет к росту стоимости компании.

Компоненты формулы можно найти и в российской (РСБУ), и в международной (МСФО) отчетности. Методика расчета пришла в нашу страну из-за рубежа, поэтому чаще всего показатель рассчитывают по второй отчетности. Все публичные компании обязаны в свободном доступе предоставлять отчетность по МСФО на своем официальном сайте, поэтому рассчитать рентабельность не составляет труда.

Чистая прибыль находится в Консолидированном отчете о прибылях и убытках и в прочем совокупном доходе. Собственный капитал можно получить двумя путями:

- Разность между строкой “Итого активы” и “Итого обязательства” в Консолидированном отчете о финансовом положении.

- Строка “Итого капитал” в Консолидированном отчете о финансовом положении.

Особенности коэффициента рентабельности собственного капитала:

Особенности коэффициента рентабельности собственного капитала:

- Нормативного значения показателя не существует. С уверенностью можно сказать только то, что оно должно быть выше, чем доходность консервативных инструментов (депозиты, ОФЗ). Но инвесторы, как правило, рассматривают двузначные значения при принятии решения о покупке ценных бумаг компании.

- Нет смысла рассчитывать коэффициент по предприятиям, которые относятся к разным отраслям. Например, бизнесу из сферы IT не нужно много активов, чтобы генерировать прибыль. А предприятиям из нефтегазовой отрасли не обойтись без основных средств. И чем больше будет этих средств, тем лучше. Последнее утверждение актуально для бизнеса, который ими эффективно управляет.

- Для анализа компании следует посмотреть на коэффициент рентабельности в динамике. Это позволит сделать выводы объективнее.

- Показатель в одиночку не может служить ориентиром при принятии решения о покупке акций той или иной компании. Он информативен только в сочетании с другими мультипликаторами.

Примеры расчета

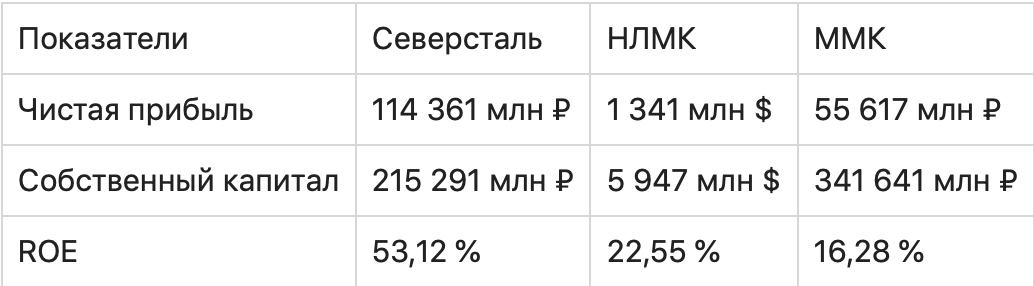

Рассмотрим расчет ROE на примере трех компаний – представителей металлургической отрасли России:

Рассмотрим расчет ROE на примере трех компаний – представителей металлургической отрасли России:

- ПАО “Северсталь”.

- ПАО “Новолипецкий металлургический комбинат” (НЛМК).

- ПАО “Магнитогорский металлургический комбинат” (ММК).

За расчетный период возьмем 2019 год. Источник исходных данных – консолидированная отчетность по МСФО. По НЛМК данные представлены в долларах США, по двум другим компаниям – в рублях. Приводить к единым единицам измерения нет смысла, потому что мы рассчитываем относительный показатель рентабельности в процентах.

При сравнении рентабельности собственного капитала трех металлургических компаний наиболее эффективной является Северсталь. Но всегда помним, что нельзя основывать свое решение о покупке или продаже акций только на одном показателе. И желательно анализировать динамику минимум за 3 последних года.

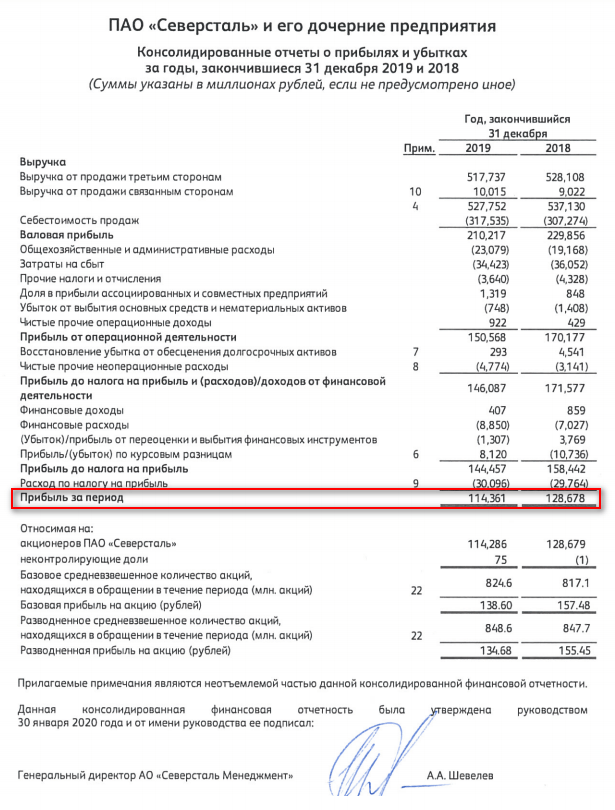

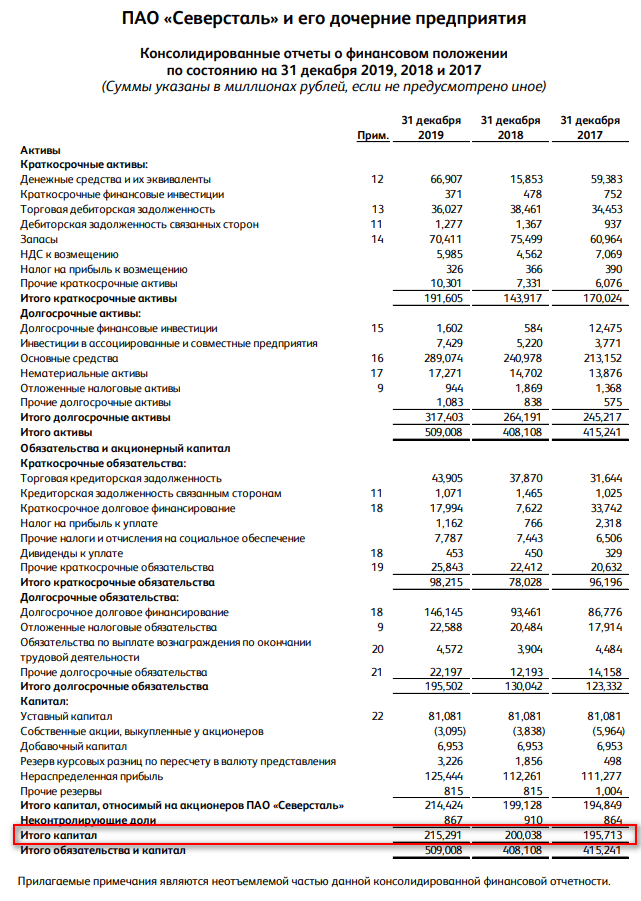

На примере Северстали посмотрим, где искать исходные данные для расчета:

- на официальном сайте во вкладке “Инвесторам” выбираем “Финансовые результаты”, в нашем случае финансовая отчетность в рублях за 4-й квартал 2019 г.;

- в Консолидированном отчете о прибылях и убытках нас интересует показатель чистой прибыли;

3. в Консолидированном отчете о финансовом положении ищем строку “Итого капитал”;

Модель Дюпона

Более сложной формулой для расчета ROE является модель Дюпона. Она раскладывает показатель на 3 фактора для того, чтобы оценить влияние каждого на конечный результат.

Модель Дюпона:

Модель Дюпона:

ROE = Чистая прибыль / Выручка х Выручка / Активы х Активы / Собственный капитал х 100 %

Если немного дружите с математикой, то легко увидите, что эта формула есть не что иное, как отношение чистой прибыли к собственному капиталу.

Назначение множителей:

Назначение множителей:

- Чистая прибыль / Выручка – рентабельность продаж. Показывает, сколько чистой прибыли получено на каждый рубль реализованных работ/услуг/продукции.

- Выручка / Активы – оборачиваемость активов. Показывает, сколько выручки получает предприятие с каждого вложенного рубля активов.

- Активы / Собственный капитал – финансовый рычаг. Показывает соотношение между общей суммой активов и чистыми активами, т. е. без учета обязательств. Это показатель эффективности использования заемных средств.

Пофакторная раскладка позволяет оценить сильные и слабые стороны компании более детально и скорректировать экономическую политику.

Заключение

В экономике показателей рентабельности существует очень много. И все они характеризуют эффективность какой-то стороны деятельности компании, поэтому важны для ее акционеров и менеджмента. ROE является одним из основных мультипликаторов, которые используют инвесторы для анализа эмитента и выбора ценных бумаг в свой инвестиционный портфель.

Надеемся, что у вас не возникнет сложностей в его расчете, если захотите сделать это самостоятельно. Но можно воспользоваться уже готовыми значениями, которые публикуют некоторые специализированные сайты, например, BlackTerminal.

До новых встреч!