Здравствуйте!

Вы покупаете квартиру, и вдруг продавец просит в договоре купли-продажи указать цену ниже реальной.

По закону цена в сделках купли-продажи недвижимости — это важное условие самой сделки. Договор должен предусматривать цену. Если цены нет — нет и сделки. Чтобы зарегистрировать переход права собственности, покупатель и продавец должны представить в Росреестр договор купли-продажи квартиры (ДКП). Договор купли-продажи без цены нельзя зарегистрировать, значит, он будет считаться незаключенным, а сделка — несостоявшейся (cт. 558 ГК РФ).

По закону цена в сделках купли-продажи недвижимости — это важное условие самой сделки. Договор должен предусматривать цену. Если цены нет — нет и сделки. Чтобы зарегистрировать переход права собственности, покупатель и продавец должны представить в Росреестр договор купли-продажи квартиры (ДКП). Договор купли-продажи без цены нельзя зарегистрировать, значит, он будет считаться незаключенным, а сделка — несостоявшейся (cт. 558 ГК РФ).

Бывает, что продавцы просят указать в договоре купли-продажи цену ниже реальной стоимости квартиры. Например, квартира стоит 6 млн руб., а продавец просит поставить 4 млн. Обычно это связано с тем, что он не хочет платить налог.

Зачем продавцу нужно занижение цены

При продаже квартиры продавец получает доход. В некоторых случаях с него нужно заплатить налог 13 % (п. 1 ст. 224 НК РФ). Разберемся, в каких случаях это нужно делать.

Когда налог платить не нужно. По закону налог с продажи квартиры платить не нужно, если она была в собственности продавца:

В остальных случаях продавец должен уплатить налог.

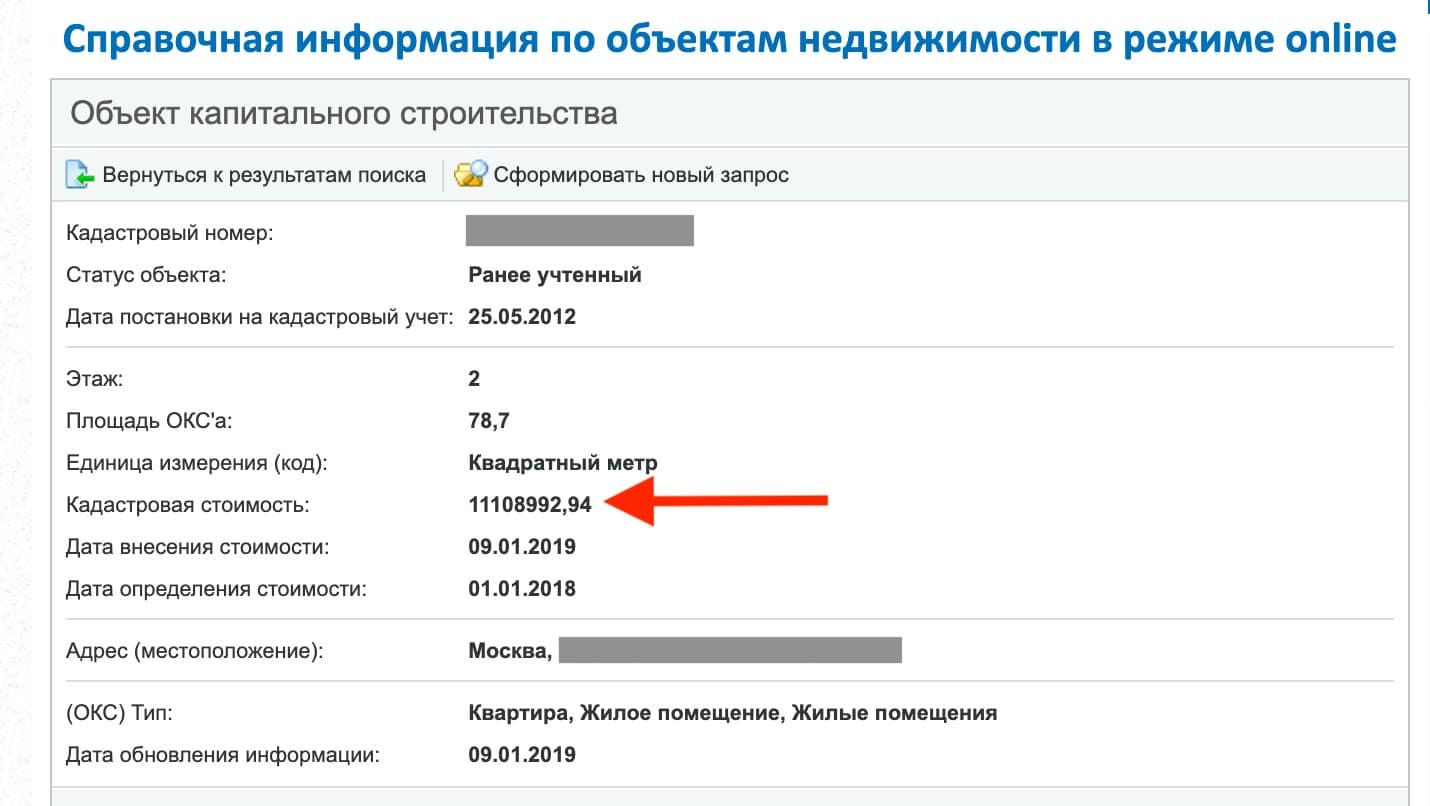

Как вычисляется налог с продажи недвижимости. Доходом от продажи квартиры считается ее цена, указанная в договоре купли-продажи. Если цена в договоре ниже кадастровой стоимости из Единого государственного реестра недвижимости (ЕГРН) или она отсутствует, например в безвозмездных договорах, то для налоговой базы берется 70 % от кадастровой стоимости (п. 2 ст. 214.10 НК РФ).

Как вычисляется налог с продажи недвижимости. Доходом от продажи квартиры считается ее цена, указанная в договоре купли-продажи. Если цена в договоре ниже кадастровой стоимости из Единого государственного реестра недвижимости (ЕГРН) или она отсутствует, например в безвозмездных договорах, то для налоговой базы берется 70 % от кадастровой стоимости (п. 2 ст. 214.10 НК РФ).

Кадастровая стоимость указана в выписке из ЕГРН — ее можно посмотреть на сайте Росреестра.

Чтобы посмотреть кадастровую стоимость квартиры, нужно ввести ее адрес или кадастровый номер на сайте Росреестра

Налогооблагаемую базу, а значит, и налог с продажи можно уменьшить двумя законными способами:

Налогооблагаемую базу, а значит, и налог с продажи можно уменьшить двумя законными способами:

- Использовать имущественный налоговый вычет в размере до 1 млн руб. (подп. 1 п. 2 ст. 220 НК РФ).

Например, цена продажи — 6 млн руб. С вычетом в 1 млн руб. налогооблагаемая база составит 5 млн руб., а налог будет равен: (6 000 000 – 1 000 000) × 13 % = 650 000 руб.

В данном случае выгоднее применить другой способ. - Учесть фактические расходы на покупку квартиры и документально подтвердить их (подп. 2 п. 2 ст. 220 НК РФ).

Например, если продавец купил квартиру 2 года назад по цене 4 млн руб. и теперь продает за 6 млн руб., то налог будет вычисляться с разницы между ценой покупки и ценой продажи. Он составит: (6 000 000 – 4 000 000) × 13 % = 260 000 руб.

В данном случае документ, подтверждающий расходы, это договор купли-продажи, по которому продавец купил квартиру, с ценой сделки в 4 млн руб.

Что происходит, если продавец не хочет платить налог

Бывает, что продавец не хочет платить налог и договаривается с покупателем о занижении цены. В нашем примере если в сделке продажи будет указана цена 4 млн руб., то платить налог продавец не будет.

Бывает, что продавец не хочет платить налог и договаривается с покупателем о занижении цены. В нашем примере если в сделке продажи будет указана цена 4 млн руб., то платить налог продавец не будет.

Самый распространенный способ оформления сделки купли-продажи недвижимости с занижением — через договор купли-продажи и дополнительное соглашение. Договор купли-продажи оформляется на заниженную цену. Реальную сумму сделки или сумму доплаты прописывают в дополнительном соглашении. Факт передачи и получения денег часто оформляют расписками продавца. Обычно это две расписки — на сумму в ДКП и на разницу в цене.

ДКП передается на госрегистрацию, а допсоглашение в Росреестре никак не фиксируется, а значит, по закону не считается заключенным. Есть просто факт передачи денег от одного физлица другому, который подтвержден распиской или договором займа. Юридически это значит, что покупатель дал взаймы продавцу.

Если в сделке присутствует ипотечный кредит, то в кредитном договоре обычно прописывают две суммы: сумму покупки из ДКП и сумму на неотделимые улучшения, например ремонт. Условия приобретения — это ответственность участников сделки. Банк делает так, как удобно участникам сделки.

Занижение цены в договоре — это незаконно

Нужно понимать, что сговор покупателя и продавца по поводу занижения цены является нарушением закона. При выявлении налоговой службой недобросовестности в сделке продавец в лучшем случае просто заплатит налог, в худшем — может быть возбуждено уголовное дело об уклонении от уплаты налогов по ст. 198 УК РФ. Все зависит от обстоятельств конкретного дела.

Источником информации для налоговой службы могут быть:

Источником информации для налоговой службы могут быть:

- сведения от покупателя, который подал на налоговый имущественный вычет, а в его кредитном договоре указаны другие суммы;

- информация от банка, который обязан передавать в Росфинмониторинг сведения о сделках с суммой выше 3 млн руб.

Упрощенный способ получения имущественного вычета без заполнения бумаг и предоставления покупателем первичных документов также говорит о том, что банки будут передавать всю информацию о сделках с недвижимостью в ФНС.

Какие проблемы могут возникнуть у покупателя, если цена в договоре занижена

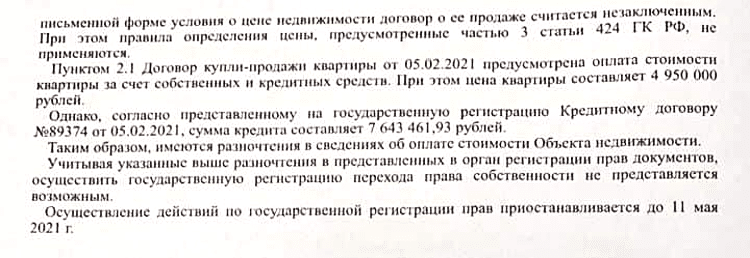

Госрегистрацию такой сделки могут приостановить. Прецеденты уже есть. Например, Росреестр может насторожить разница между ценой покупки и суммой кредита, который покупатель взял на эту покупку.

Вот такой пример выдержки из письма Росреестра о приостановке госрегистрации

Вот такой пример выдержки из письма Росреестра о приостановке госрегистрации

Формально в законодательстве нет пункта, который позволяет отказать в регистрации перехода права собственности при разнице в цене сделки и сумме кредита на покупку.

Поэтому, скорее всего, такую проблему удастся решить. Возможно, в кредитном договоре не было указано, на что идет разница в сумме кредита, то есть не указаны «неотделимые улучшения», — и стороны смогут объяснить это, исправив кредитный договор. А возможно, придется изменить договор покупки и указать реальную цену.

Покупатель утратит возможность воспользоваться государственными жилищными субсидиями и выплатами. В сделках приобретения жилой недвижимости и при ипотечном кредитовании, где используются государственные субсидии, например военная ипотека, материнский капитал, региональные субсидии, такое занижение обычно не проходит. Как правило, госорганы не принимают договоры, где цена разбита на две части: цену покупки и плату за некие неотделимые улучшения.

Даже если распорядитель субсидии согласует подобную сделку с занижением, то нужно понимать, что расчет субсидии будет производиться с учетом стоимости объекта, указанной в договоре, то есть исходя из более низкой базы.

Даже если распорядитель субсидии согласует подобную сделку с занижением, то нужно понимать, что расчет субсидии будет производиться с учетом стоимости объекта, указанной в договоре, то есть исходя из более низкой базы.

А значит, и сумму субсидии, которая рассчитывается с учетом стоимости объекта недвижимости или выплаченных банку ипотечных процентов, покупатель получит меньше, чем рассчитывал.

Имущественный налоговый вычет за покупку будет ниже. Если у покупателя есть официальные доходы, с которых он платит налог на доходы физлиц, то при покупке недвижимости он может рассчитывать на имущественный налоговый вычет. Его максимальная сумма — 2 млн руб. Если цена сделки в договоре ниже 2 млн руб., то покупатель потеряет.

Например, цена квартиры — 3 млн руб. Продавец просит поставить в договоре 1 млн руб. Покупатель хочет вернуть себе часть налогов через получение имущественного вычета. Максимально он может рассчитывать на: 2 млн руб. × 13 % = 260 000 руб. Но при заниженной цене в договоре он получит только 1 млн руб. × 13 % = 130 000 руб.

Потери — 130 000 руб.

А если квартира была оформлена на нескольких собственников, то потери будут выше, так как на имущественный вычет имеет право каждый собственник.

А если квартира была оформлена на нескольких собственников, то потери будут выше, так как на имущественный вычет имеет право каждый собственник.

Налоговый вычет по ипотечным процентам будет меньше. Если покупатель покупал квартиру в ипотеку, то он может рассчитывать на имущественный налоговый вычет и по процентам, которые фактически заплатил банку.

Максимальный налоговый вычет по процентам — 3 млн руб. (п. 4 ст. 220 НК РФ). Но он применяется только к процентам от суммы, фактически израсходованной на покупку квартиры. Если стоимость покупки будет занижена, проценты, на которые распространяется вычет, придется пересчитать пропорционально общей сумме, указанной в кредитном договоре (письмо Минфина России от 22.08.2014 № 03-04-05/42128).

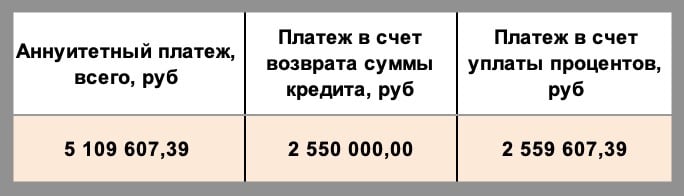

Например, реальная цена квартиры — 3 млн руб. В договоре купли-продажи указали стоимость 1 млн руб. Покупатель взял ипотечный кредит 2,55 млн руб. под 8 % годовых на 20 лет. За 20 лет он должен выплатить банку примерно 2,56 млн руб. процентов.

Например, реальная цена квартиры — 3 млн руб. В договоре купли-продажи указали стоимость 1 млн руб. Покупатель взял ипотечный кредит 2,55 млн руб. под 8 % годовых на 20 лет. За 20 лет он должен выплатить банку примерно 2,56 млн руб. процентов.

Если бы цена в договоре купли-продажи не была занижена, то покупатель мог получить возврат налога со всей суммы: 2,55 млн руб. × 13 % = 331 500 руб.

Но если цена в ДКП занижена, то налоговый вычет по ипотечным процентам придется рассчитать пропорционально ей. Стоимость квартиры согласно ДКП составляет 1 млн руб. На покупку потрачена доля процентов, равная: 1 000 000 / 2 550 000 = 39,2 %.

При заниженной цене в ДКП покупатель вернет: (2 559 607,39 млн руб. × 39,2 %) × 13 % = 130 437 руб.

При заниженной цене в ДКП покупатель вернет: (2 559 607,39 млн руб. × 39,2 %) × 13 % = 130 437 руб.

Потери: 331 500 руб. – 130 437 руб. = 201 063 руб.

Общие потери на имущественном налоговом вычете за покупку квартиры и по процентам составят: 130 000 руб. + 201 063 руб. = 331 063 руб.

Лишние расходы в случае продажи квартиры. Если вам придется продавать эту недвижимость раньше минимального срока в 5 лет (либо 3 года, если недвижимость к моменту продажи будет единственной), вам придется заплатить налог с продажи.

Например, покупатель решил продать эту квартиру через 2 года за те же 3 млн руб. Если бы в ДКП при покупке была указана сумма 3 млн руб., налог не начислялся бы.

Но в договоре указан 1 млн руб., значит, покупатель сможет подтвердить фактические расходы только в этой сумме. Налоговая база составит 2 млн руб. (3 млн руб. – 1 млн руб.), а налог — 260 000 руб. (2 млн руб. × 13 %). Опять лишние расходы.

Лишние расходы при судебных разбирательствах. Если сделка по каким-то причинам не будет зарегистрирована, например выяснится, что не было согласия супруга на продажу, или впоследствии возникнут претензии третьих лиц, то, скорее всего, покупатель сможет вернуть только сумму по договору покупки.

Лишние расходы при судебных разбирательствах. Если сделка по каким-то причинам не будет зарегистрирована, например выяснится, что не было согласия супруга на продажу, или впоследствии возникнут претензии третьих лиц, то, скорее всего, покупатель сможет вернуть только сумму по договору покупки.

Конечно, у него будет расписка, доказывающая, что он передал продавцу дополнительную сумму.

Шанс вернуть эти деньги есть, но нужно понимать, что, скорее всего, будет два судебных разбирательства по двум разным основаниям возврата денег — по договору купли-продажи и по расписке. Поэтому, кроме нервов и времени, придется потратиться на судебные издержки дважды.

Потеря денег при появлении претензий третьих лиц. Если в сделке впоследствии возникнут претензии третьих лиц, скорее всего, покупателю придется доказывать свою добросовестность в суде, и вряд ли это удастся. Суд всегда расценивает занижение цены в сделке как недобросовестность ее участников. Например, квартира была куплена в браке, а после развода один из бывших супругов ее продал. В этом случае второй супруг претендует на половину дохода от квартиры и может потребовать деньги через суд.

Суд может признать сделку недействительной. Тогда покупателю, чтобы вернуть деньги, придется встать в очередь кредиторов. В этом случае шансы вернуть деньги малы, так как сначала будут погашаться долги кредиторов первой очереди, то есть супруга, который подал иск.

Занижение и ипотека. Если покупатель использует ипотечный кредит, то банки по-разному смотрят на занижение цены в договоре приобретения. Это не такая уж и проблема, но нужно тщательнее выбирать банк и заранее обсуждать этот вопрос.

Занижение и ипотека. Если покупатель использует ипотечный кредит, то банки по-разному смотрят на занижение цены в договоре приобретения. Это не такая уж и проблема, но нужно тщательнее выбирать банк и заранее обсуждать этот вопрос.

Банки, как уже писали выше, отдают вопрос определения суммы сделки и разбивки по составляющим цены на откуп участникам сделки. Но на формулировки в кредитном договоре, а косвенно — и на цену в ДКП банки влиять могут.

Какие-то банки соглашаются на то, чтобы цена в ДКП была не менее суммы кредита.

Например, стороны согласовали цену квартиры в 3 млн руб. Кредитными средствами оплачивается 2,55 млн руб. Значит, в ДКП должно быть указано не менее 2,55 млн руб., а разница будет оформлена как стоимость неотделимых улучшений.

Например, стороны согласовали цену квартиры в 3 млн руб. Кредитными средствами оплачивается 2,55 млн руб. Значит, в ДКП должно быть указано не менее 2,55 млн руб., а разница будет оформлена как стоимость неотделимых улучшений.

Небольшое число банков вообще не разрешают разбивать сумму на цену покупки и цену неотделимых улучшений.

Нужно понимать, что обычно банки не приветствуют занижение цены в сделках между родственниками или при использовании государственных субсидий, в том числе материнского капитала.

Самое важное

- Нет смысла в договоре купли-продажи указывать цену ниже 70 % от кадастровой стоимости объекта.

- Схемы с занижением цены в договоре купли-продажи незаконны. Они могут иметь последствия для обеих сторон сделки.

- Соглашаться ли на такую сделку — решать покупателю. Но сначала стоит оценить реальные и потенциальные потери и упущенную выгоду.

До новых встреч!