Здравствуйте!

Опыт Ивана.

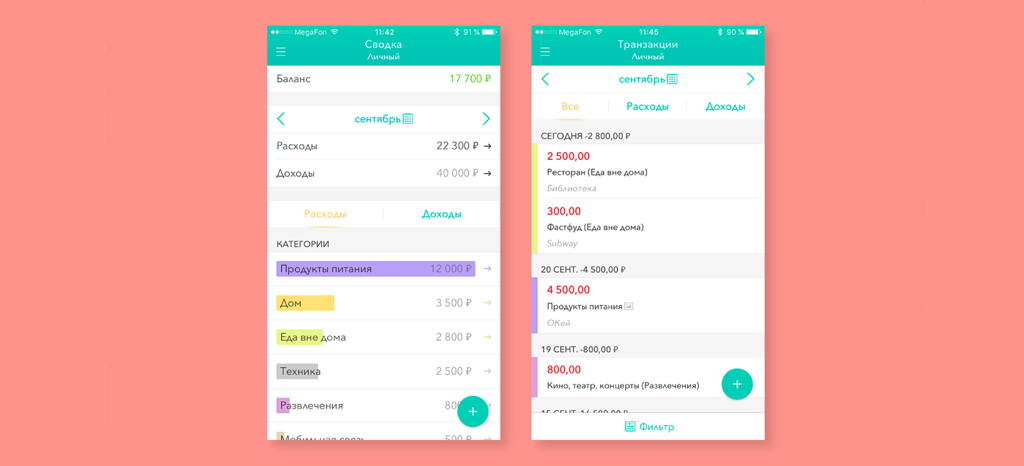

Как-то раз мой друг показал мне, как он ведет свой личный и семейный бюджет в приложении Money Pro. Идея мне понравилась, а приложение — не очень. Выглядело сложно, долго и муторно: каждый день нужно записывать все траты и сортировать их по категориям вручную, а в результате получаешь такой же график расходов и доходов, что был у меня. Отличие лишь в том, что мой друг точно знает, на что у него уходит сколько денег, а я — лишь общие суммы.

Как-то раз мой друг показал мне, как он ведет свой личный и семейный бюджет в приложении Money Pro. Идея мне понравилась, а приложение — не очень. Выглядело сложно, долго и муторно: каждый день нужно записывать все траты и сортировать их по категориям вручную, а в результате получаешь такой же график расходов и доходов, что был у меня. Отличие лишь в том, что мой друг точно знает, на что у него уходит сколько денег, а я — лишь общие суммы.

Это сложно?

Я решил изучить вопрос основательно. Мне хотелось лучше контролировать свои финансы, но я не хотел тратить на это слишком много времени и сил. Я перепробовал несколько приложений для компьютера и смартфона, но почти все они мне не понравились, потому что по сути своей были облегченными версиями электронных таблиц, но с разными ограничениями. К тому же, за них нужно было платить.

В этом месте вы, наверное, подумаете (если еще раньше не подумали): ну все, сейчас нам начнут впаривать какое-нибудь очередное бесполезное приложение для ведения бюджета, которое на фиг никому не сдалось. Я бы точно так подумал. Но вместо этого я расскажу небольшую, но поучительную историю. А потом уже буду впаривать приложение.

В этом месте вы, наверное, подумаете (если еще раньше не подумали): ну все, сейчас нам начнут впаривать какое-нибудь очередное бесполезное приложение для ведения бюджета, которое на фиг никому не сдалось. Я бы точно так подумал. Но вместо этого я расскажу небольшую, но поучительную историю. А потом уже буду впаривать приложение.

История о Виталии из Беларуси

Примерно три года назад жена во что бы то ни стало захотела сделать в квартире ремонт. Я нашел через знакомых прораба Виталия из Беларуси, который первым делом спросил у меня, каков бюджет нашей реновации. Об этом я всерьез не задумывался и попросил его спланировать бюджет. Он сразу сказал, что нужно рассчитывать на миллион рублей. Я захотел узнать, на что уйдет миллион, и на следующий день Виталий представил мне список изменений, которые должна претерпеть наша квартира. Список показался избыточным, и я захотел уточнить детализацию расходов. Виталий достал свой блокнот, где был наглядно расписан весь бюджет ремонта — сколько стоят все работы и материалы. Убирая ненужные мне работы и заменяя слишком дорогие материалы на более дешевые, мы с Виталием быстро уменьшили бюджет почти вполовину.

Когда ремонт был сделан, и все остались довольны, я задумался: ведь и с жизнью так же, наверняка можно тратить меньше денег, и жить не хуже. А сэкономленное потратить на что-нибудь полезное. Например, я давно хотел новую машину. А жена — много бриллиантов. Шучу, жена просто хотела, чтобы мы все же время от времени куда-нибудь выезжали — отказываться от путешествий из-за моей новой машины она не желала.

Когда ремонт был сделан, и все остались довольны, я задумался: ведь и с жизнью так же, наверняка можно тратить меньше денег, и жить не хуже. А сэкономленное потратить на что-нибудь полезное. Например, я давно хотел новую машину. А жена — много бриллиантов. Шучу, жена просто хотела, чтобы мы все же время от времени куда-нибудь выезжали — отказываться от путешествий из-за моей новой машины она не желала.

Как накопить на новую машину

Я понял, что без помощи грамотного планировщика расходов мне не справиться. Своего личного Виталия у меня нет, поэтому я нашел приложение, которое решило за меня часть проблем, которая казалась мне наиболее трудоемкой — кропотливую ежедневную запись всех расходов.

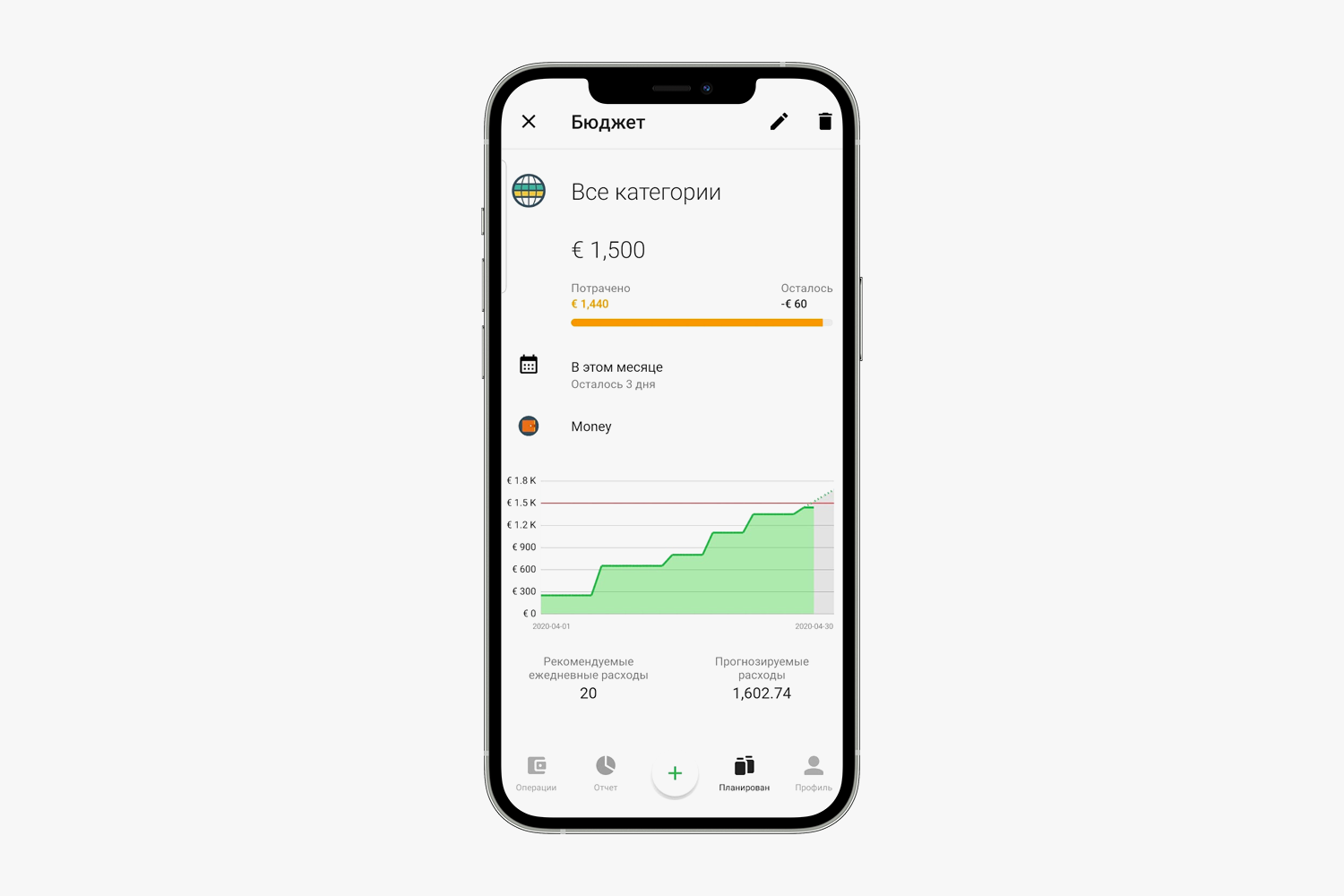

Приложение подключается к моим счетам через логины онлайн-сервисов банков и, пользуясь их статистикой, автоматически распределяет расходы по категориям. Если банковский сервис не распознает категорию, я могу внести коррективы в приложении и задать категорию вручную.

На выходе я получаю не только диаграмму расходов по всем картам в одном месте, но и, что самое важное, советы, как распорядиться бюджетом: от каких трат можно отказаться, на чем сэкономить, сколько положить на накопительный счет. Бюджет можно составить хоть на месяц вперед, хоть на несколько лет. Я составил на год.

На выходе я получаю не только диаграмму расходов по всем картам в одном месте, но и, что самое важное, советы, как распорядиться бюджетом: от каких трат можно отказаться, на чем сэкономить, сколько положить на накопительный счет. Бюджет можно составить хоть на месяц вперед, хоть на несколько лет. Я составил на год.

Тут я предвижу опасение: давать каким-то незнакомым людям доступ к своим банковским счетам? Насколько это вообще разумно?

Чтобы развеять сомнения, я позвонил в банк и задал эти вопросы своему менеджеру. Он ответил, что теоретически создатели приложения могут увидеть, сколько денег у вас на счету, но ничего с этими деньгами сделать не смогут, поскольку все операции должны подтверждаться кодами из смс-сообщений.

- его необходимо устанавливать только из официальных магазинов приложений;

- обязательны меры к защите доступа от посторонних: сложный пароль, не используемый для аккаунтов в других системах, многофакторный вход.

Стабильность многих программ и сервисов связи с банковскими сервисами пока невысокая, поэтому есть риски получения неактуальных данных. Для точного контроля состояния счетов рекомендуется использовать официальные приложения банков.

Стабильность многих программ и сервисов связи с банковскими сервисами пока невысокая, поэтому есть риски получения неактуальных данных. Для точного контроля состояния счетов рекомендуется использовать официальные приложения банков.

Я рискнул попробовать, и вот что получилось

Приложение скачало список операций по всем моим картам за последние три месяца (можно установить любой срок), распределило доходы и расходы по категориям и составило детальный отчет, из которого я узнал, что:

Приложение скачало список операций по всем моим картам за последние три месяца (можно установить любой срок), распределило доходы и расходы по категориям и составило детальный отчет, из которого я узнал, что:

- больше всего денег у нас в семье уходит на кафе, рестораны и путешествия;

- неожиданно дорого обходятся продукты;

- не мешало бы подумать, как сократить расходы на бензин;

- кажется, пора обратить пристальное внимание, на что наши дети тратят свои карманные деньги;

- откуда-то взялись непонятные подписки на мобильные сервисы и онлайн-кинотеатры, которые никто из нас не заказывал;

- мы почти не покупаем новую одежду.

Что в результате

Прежде всего, я собрал семейный совет и объявил, что теперь деньги мы будем тратить с умом, и за всем этим будет следить бесстрастное приложение. Дети и жена поначалу воспротивились, но им пришлось смириться, когда я сказал, что по результатам месяца я буду выдавать каждому денежный бонус за экономию, а еще скоро мы будем ездить на новой машине.

Затем я изучил рынок финансовых предложений и завел пять банковских карты с кэшбэком в различных категориях. Одна из них дает 10% кэшбэка на бензин (плюс еще 10% дает совместная акция Газпромнефти и платежной системы Мир). Другая карта дает возможность экономить 5% на супермаркетах (плюс 15% экономии дает приложение Кошелек с сертификатами, которые можно использовать в сети Перекресток). Третья карта выплачивает 11% кэшбэка на кафе, рестораны и фастфуд (плюс различные акции от Шоколадницы и ресторанов, связанных с системами Plazius, GetTable, Почетный гость, Выбор Афиши и полезные рекомендации сайта RestoRaids). Можно также неплохо экономить на доставке еды с помощью промокодов Delivery Club и Яндекс. Еды, которые постоянно выкладывают в Telegram-каналах, посвященных экономии и скидкам (Wow Sale, Халява, Boom Sales, Потребительское кунг-фу и другие) — так получается значительно дешевле, чем в тех же кафе и ресторанах. Четвертая карта возвращает 5% кэшбэка за авиабилеты и 10% за отели (плюс я подписан на Telegram-каналы для путешественников, где появляется много информации по скидкам, распродажам, мильным программам, сезонным предложениям отелей и горящим турам: Самокатус, Travelbelka). Наконец, последняя карта — кредитная - дает 5% кэшбэка за все траты, но кэшбэк выплачивается баллами, которые нужно копить в течение года, и затем обменять сразу на крупную сумму — так можно накопить на какой-нибудь дорогой подарок.

Затем я изучил рынок финансовых предложений и завел пять банковских карты с кэшбэком в различных категориях. Одна из них дает 10% кэшбэка на бензин (плюс еще 10% дает совместная акция Газпромнефти и платежной системы Мир). Другая карта дает возможность экономить 5% на супермаркетах (плюс 15% экономии дает приложение Кошелек с сертификатами, которые можно использовать в сети Перекресток). Третья карта выплачивает 11% кэшбэка на кафе, рестораны и фастфуд (плюс различные акции от Шоколадницы и ресторанов, связанных с системами Plazius, GetTable, Почетный гость, Выбор Афиши и полезные рекомендации сайта RestoRaids). Можно также неплохо экономить на доставке еды с помощью промокодов Delivery Club и Яндекс. Еды, которые постоянно выкладывают в Telegram-каналах, посвященных экономии и скидкам (Wow Sale, Халява, Boom Sales, Потребительское кунг-фу и другие) — так получается значительно дешевле, чем в тех же кафе и ресторанах. Четвертая карта возвращает 5% кэшбэка за авиабилеты и 10% за отели (плюс я подписан на Telegram-каналы для путешественников, где появляется много информации по скидкам, распродажам, мильным программам, сезонным предложениям отелей и горящим турам: Самокатус, Travelbelka). Наконец, последняя карта — кредитная - дает 5% кэшбэка за все траты, но кэшбэк выплачивается баллами, которые нужно копить в течение года, и затем обменять сразу на крупную сумму — так можно накопить на какой-нибудь дорогой подарок.

Я завел несколько накопительных счетов в разных банках на небольшие суммы — во многих случаях это дает возможность не платить за обслуживание банковских карт, да еще и начисляют проценты на остаток. Все счета и доходы по ним учитываются в приложении для ведения бюджета, поэтому я всегда в курсе, сколько и где у меня лежит денег.

Я завел несколько накопительных счетов в разных банках на небольшие суммы — во многих случаях это дает возможность не платить за обслуживание банковских карт, да еще и начисляют проценты на остаток. Все счета и доходы по ним учитываются в приложении для ведения бюджета, поэтому я всегда в курсе, сколько и где у меня лежит денег.

В результате дети стали соревноваться, кто больше сэкономил и на чем, а ежемесячные бонусы я выделял им из кэшбэка за покупки. Жена научилась искать выгодные предложения в супермаркетах (спасибо приложению Едадил) и расплачиваться смартфоном, где я собрал все наши карты с кэшбэком.

Мечта осуществилась

Так я быстро накопил на треть стоимости нового автомобиля, сдал старый в трейд-ин, получив от автосалона неплохой бонус, и взял кредит на оставшуюся сумму. В приложении для ведения бюджета составил график платежей и точно рассчитал, когда я смогу досрочно выплатить весь кредит, с учетом всех моих предстоящих трат. Получилось чуть меньше года, поэтому переплата по кредиту вышла совсем небольшой.

Так я быстро накопил на треть стоимости нового автомобиля, сдал старый в трейд-ин, получив от автосалона неплохой бонус, и взял кредит на оставшуюся сумму. В приложении для ведения бюджета составил график платежей и точно рассчитал, когда я смогу досрочно выплатить весь кредит, с учетом всех моих предстоящих трат. Получилось чуть меньше года, поэтому переплата по кредиту вышла совсем небольшой.

Теперь будем копить на бриллианты. Шучу, на поездку в Японию, конечно же.

А приложение называется Дзен-мани. Странное, конечно, название, но разработчикам виднее.

Инструкция для тех, кто решил начать вести бюджет

1. Зачем это нужно:

- чтобы не тратить больше, чем зарабатываешь;

- чтобы откладывать деньги на крупные покупки и путешествия;

- чтобы не просрочить кредит;

- чтобы уменьшить необязательные траты;

- чтобы видеть, где и как можно экономить.

2. Кому нужно вести бюджет:

- тем, у кого не хватает денег от зарплаты до зарплаты;

- у кого есть кредиты, чтобы быстрее их выплатить;

- всем, кто хочет лучше контролировать расходы и доходы.

3. С чего начать:

- свести все доходы в одну графу;

- подсчитать расходы и разнести их по категориям — вручную, с помощью приложений банка или приложений для ведения бюджета;

- выявить необязательные или слишком большие траты.

4. Как спланировать бюджет:

- собрать и суммировать все обязательные регулярные платежи;

- задать суммы трат в каждой категории (транспорт, продукты, одежда, дом, кафе/рестораны);

- попробовать уменьшить или исключить необязательные расходы;

- завести одну или несколько банковских карт с кэшбэком

- создать финансовую подушку — начать откладывать деньги на отдельный счет с выплатой процентов.