Здравствуйте, друзья!

Постоянные клиенты важны в маркетинге и развитии бизнеса, потому что с точки зрения прибыли именно они приносят больший доход. Вы тратите деньги на привлечение один раз, а затем получаете прибыль.

Конечно, есть затраты на работу с клиентами, но они меньше, чем затраты на привлечение. Поэтому постоянные клиенты выгоднее тех, кто совершает покупку один раз.

Что такое LTV

LTV — это жизненный цикл клиента, то есть доход, который он приносит вам в течение всего времени покупок.

Его чаще всего считают в отрыве от оборота, то есть учитывают не сумму покупок, а чистый доход с них.

Его чаще всего считают в отрыве от оборота, то есть учитывают не сумму покупок, а чистый доход с них.

Например, если на привлечение одного пользователя сервиса потрачено 300 ₽, он оплачивает тариф стоимостью 3 000 ₽ в месяц на полгода, а чистая прибыль составляет 0,3, метрику можно рассчитать по следующей формуле:

LTV = (3000 ₽ × 6 месяцев) × 0,3 — 300

Получается, жизненный цикл клиента тренажерного зала составил 5 100 ₽.

Есть другой способ рассчитать LTV — он более простой, но показывает оборот вместо чистой прибыли. Возьмем те же условия: клиент платит в течение полугода по 3000 ₽ в месяц за доступ к сервису. Можно просто умножить чек на количество покупок по формуле:

LTV = 3000 ₽ × 6 месяцев

Получается сумма в 18 000 ₽. Она выглядит красивее числа, которое получилось при расчете по первой формуле, но не отображает реального положения дел с точностью.

Показатель LTV особенно важен при сквозной аналитике бизнеса. Появился он по мере развития интернет-маркетинга. А мы расскажем, как правильно посчитать значение и зачем это нужно.

Зачем измерять жизненный цикл клиента

Именно метрика LTV показывает эффективность работы вашего бизнеса.

Ее нужно измерять, потому что:

Ее нужно измерять, потому что:

- так вы сможете рассчитать, какой сегмент аудитории приносит наибольшую прибыль, и сосредоточиться на привлечении прибыльных клиентов;

- знание LTV и цены привлечения клиента помогает спрогнозировать дальнейшую ситуацию и найти самые выгодные каналы привлечения клиентов;

- можно сегментировать целевую аудиторию на основе LTV и создавать эффективные рекламные компании;

- зная LTV и постоянно контролируя его, можно легко заметить рост прибыли и другие проблемы, которые могут привести к разрушению бизнеса.

Знать LTV полезно, потому что эта метрика помогает увидеть реальное положение вещей. Например, многим она помогает понять, что постоянные клиенты приносят больше прибыли и сосредоточиться над работой с ними, а не над привлечением покупателей, которые совершат заказ 1–2 раза.

Как посчитать LTV

Для расчета используют самые разные формулы — кто-то более простые, кто-то более сложные. Мы предложим расчеты для определения двух видов LTV.

Исторический LTV

Показатель рассчитывают на основе данных, которые компания уже получила о клиенте.

Его легко посчитать, если у вас есть своя система обработки данных — например, CRM-система. Чтобы посчитать жизненный цикл одного клиента, нужно просмотреть историю всех его заказов вплоть до последней транзакции и сложить суммы, которые он потратил.

Его легко посчитать, если у вас есть своя система обработки данных — например, CRM-система. Чтобы посчитать жизненный цикл одного клиента, нужно просмотреть историю всех его заказов вплоть до последней транзакции и сложить суммы, которые он потратил.

LTV = сумма первой покупки + сумма второй покупки + сумма третьей покупки и так далее.

Например, клиент совершил первую покупку на 1 800 ₽, вторую — на 3 400 и третью на 6 000. В этом случае его LTV равен 11 200 ₽.

Более точную информацию даст формула с учетом средней валовой прибыли. Так вы увидите, сколько чистой прибыли принес один клиент. Для этого сумму всех заказов надо умножить на СВП — среднюю валовую прибыль. Этот показатель считают отдельно в каждой компании.

LTV = (сумма всех покупок) × СВП

Например, в расчете использована ситуация, приведенная выше. В этом случае LTV составит 4 480 ₽ — столько чистой прибыли вы получили с одного клиента.

Есть способ еще проще — умножить средний чек на количество покупок, которые сделал один клиент.

LTV = средний чек × количество покупок

Допустим, средний чек компании — 1 500 ₽. Конкретный клиент совершил 17 заказов. Значит, его жизненный цикл — 25 500 ₽. В этой формуле также можно учесть СВП, но в любом случае она даст усредненные показатели вместо реальных.

Есть еще один способ рассчитать показатель. Учитывают средний чек, количество покупок за месяц от одного клиента, и среднее количество месяцев, в течение которых клиент совершает покупки у вас.

LTV = средний чек × покупки в месяц одного клиента × срок, в течение которого клиент покупает у вас

Например, компания в год обслуживает 138 клиентов. Каждый клиент в среднем совершает 2 покупки в месяц, покупает на протяжении 7 месяцев, а средний чек составляет 5 600 ₽. В этом случае LTV составит 78 400 ₽без учета СВП. То есть среднестатистический клиент вносит в оборот более 78 тысяч ₽.

Формулу можно усложнить, чтобы получить самый точный результат. Она будет выглядеть так:

LTV = (сумма первой покупки + сумма второй покупки + сумма третьей покупки) — стоимость привлечения и удержания — себестоимость продуктов

Здесь придется считать отдельно себестоимость каждого товара, проданного клиенту, и складывать полученные суммы, чтобы увидеть общую себестоимость всех проданных товаров. Эта формула самая сложная и самая точная.

Прогнозный LTV

Значение, которое поможет прогнозировать суммы, которые в среднем оставят у вас будущие клиенты.

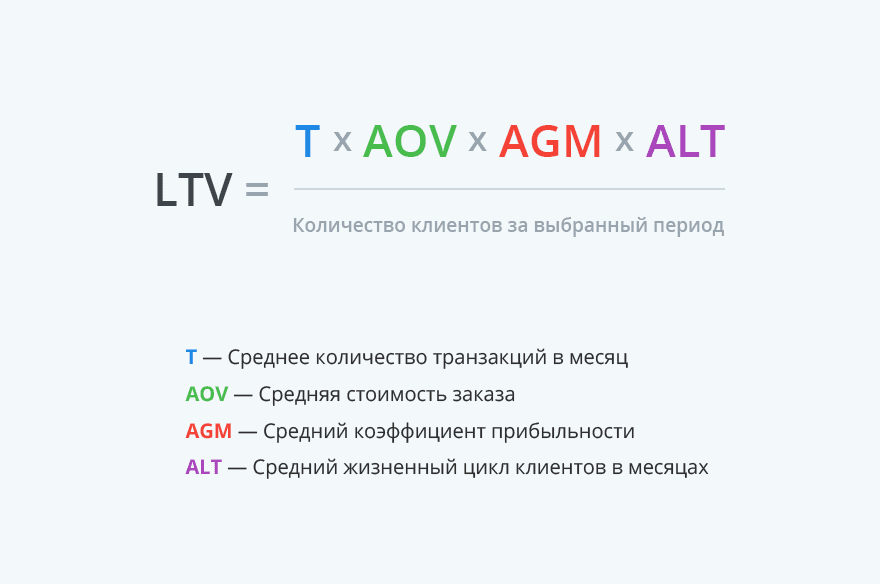

Для расчета значения нужно знать средний чек, среднее время, в течение которого клиент заказывает у вас, среднее количество продаж в месяц и долю прибыли в выручке, или СВП.

Для расчета значения нужно знать средний чек, среднее время, в течение которого клиент заказывает у вас, среднее количество продаж в месяц и долю прибыли в выручке, или СВП.

Всю информацию о клиентах можно взять из CRM или поднять документы и посмотреть средние значения. СВП рассчитывайте отдельно.

Формула сложнее, если сравнивать ее с формулами расчета исторического LTV.

LTV = ((среднее число заказов в месяц × средний чек) × СВП) × среднее количество месяцев удержания клиента

Например, посчитаем цикл жизни клиента для онлайн-сервиса. Он привлек 700 пользователей, каждый из них раз в месяц оплачивает тариф — платит 500 ₽. В среднем пользователи оплачивают продукт полтора года, то есть 18 месяцев, а СВП сервиса составляет 0,7. LTV составит 6 300 ₽ для одного человека.

А как считаете LTV вы, и считаете ли его вообще? Поделитесь мыслями в комментариях!

До новых встреч!