Здравствуйте!

Управление личным бюджетом помогает экономить на необязательных тратах и быстрее достигать финансовых целей. Расскажем, чем личный бюджет отличается от семейного, как его планировать и каких ошибок стоит избегать.

Личный бюджет — это личные деньги человека, которые он может тратить как угодно. Личный бюджет может складываться из разных доходов:

Личный бюджет — это личные деньги человека, которые он может тратить как угодно. Личный бюджет может складываться из разных доходов:

- зарплата;

- подработки;

- пассивный доход (например, от сдачи жилья в аренду);

- карманные деньги;

- стипендия;

- доходы от инвестиций.

Семейный бюджет отличается от личного тем, что он формируется из доходов нескольких членов семьи и расходуется совместно, а личный бюджет формируется из доходов одного человека и расходуется только на его нужды.

Семейный бюджет отличается от личного тем, что он формируется из доходов нескольких членов семьи и расходуется совместно, а личный бюджет формируется из доходов одного человека и расходуется только на его нужды.

Чтобы спланировать бюджет и ничего не забыть, стоит открывать календарь; он подсказывает, когда нужно отложить на празднование годовщины, на отпуск или на очередной платеж по кредиту.

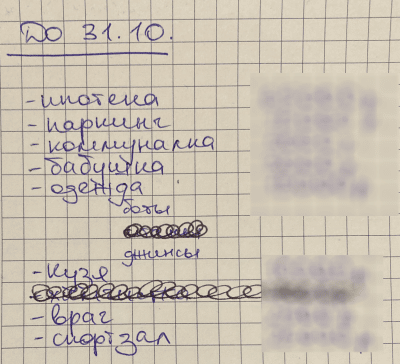

Примерно так выглядит список семейных трат. Сюда мы включаем все общие расходы: от оплаты коммунальных услуг до покупки корма коту. То, что оплатили, зачеркиваем

Для чего нужен личный бюджет

Главная цель личного бюджета — контроль и оптимизация финансов, ведь невозможно управлять тем, что не измеряется. Учет доходов и расходов повышает уровень жизни, а в идеале позволяет добиться финансовой свободы.

Управление личным бюджетом поможет:

Управление личным бюджетом поможет:

- быстрее добиваться финансовых целей;

- меньше тратить и больше откладывать;

- обрести чувство контроля над своими деньгами;

- выявить и минимизировать ненужные траты;

- подготовиться к непредвиденным тратам;

- оценить максимальную долговую нагрузку;

- выработать финансовую дисциплину.

Один из плюсов учёта – вы знаете, сколько вы зарабатываете.

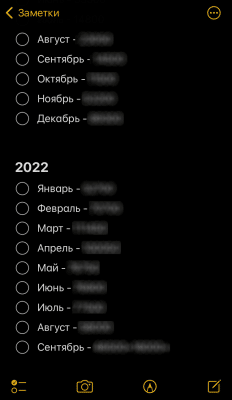

Фиксируем доходы не в приложении и не в таблице Excel, а в обычных заметках в телефоне

Благодаря учету доходов можно корректировать свой образ жизни. В жизни и в ведении личного бюджета мы советуем такое правило: лучше не больше экономить, а больше зарабатывать.

Три принципа планирования бюджета

Чтобы грамотно планировать личный бюджет, нужно разобраться с базовыми понятиями финансовой грамотности. Она лежит в основе этих трех принципов.

Тратить меньше, чем зарабатываете. Для этого приходится следить, чтобы доходы превышали расходы. Вот как можно это делать.

Тратить меньше, чем зарабатываете. Для этого приходится следить, чтобы доходы превышали расходы. Вот как можно это делать.

- Допустим, в среднем вы зарабатываете в месяц одну и ту же сумму уже полгода, т. е. вы заранее примерно знаете свой доход. Пусть это будет 100 000 руб.

- От этой суммы 20% вы откладываете в свои личные копилки — это 20 000 руб. Делаете это не с остатка в конце месяца, а в момент поступления денег на счет.

- Еще примерно 65% идет в семейный бюджет — это 65 000 ₽.

- Получается, у вас остается 15 000 руб. в месяц на личные расходы. Вы можете потратить их все или не потратить ничего. Главное, что на втором и третьем этапах вы покрыли все обязательства и отложила нужную сумму в копилку.

На большие цели старайтесь откладывать хотя бы 10% от доходов на банковские счета с процентами — это позволяет обгонять инфляцию и защитить деньги от обесценивания. Если есть возможность сэкономить еще больше, предпочтите отложить деньги, чем потратить их на незапланированный поход в ресторан или на концерт.

Увеличивать доход. Сумма, которую можно сэкономить на сокращении расходов, ограничена. В конце концов можно дойти до точки, когда сокращать будет нечего.

Вместо тотальной экономии лучше искать дополнительные источники дохода. Можно пообщаться с руководителем о повышении зарплаты, найти подработку или более высокооплачиваемую работу, открыть бизнес.

Для повышения дохода можно делать вот что:

Для повышения дохода можно делать вот что:

- Проходить обучение в смежных сферах, чтобы предлагать клиентам более широкий спектр услуг и брать за это больше денег.

- Каждому следующему клиенту повышать цены на 10–20%.

Подготовиться к непредвиденным ситуациям. Может случиться что угодно: болезнь близких или питомца, увольнение, декрет, кризис, незапланированный ремонт. Все эти ситуации требуют быстрого реагирования и больших вложений. Если вы к ним не готовы, они могут сильно ударить по кошельку.

Есть два способа подготовиться к экстренным расходам: регулярно откладывать деньги в резервный фонд и вовремя оплачивать страховки — медицинскую, на квартиру, на автомобиль.

Как вести личный бюджет

Где именно вести бюджет, не так важно: это может быть простой блокнот, табличка в Excel или мобильное приложение. Многие следят за деньгами в приложениях банков. В них можно посмотреть, когда и на что вы потратили деньги, сколько и от кого получили.

Но важно соблюдать универсальные принципы ведения личного бюджета.

Шаг 1: определяем финансовые цели. Финансовой целью может быть что угодно:

Шаг 1: определяем финансовые цели. Финансовой целью может быть что угодно:

- купить новый телефон;

- съездить на море;

- сделать ремонт;

- досрочно закрыть кредит;

- пройти медицинское обследование;

- получить дополнительное образование и пр.

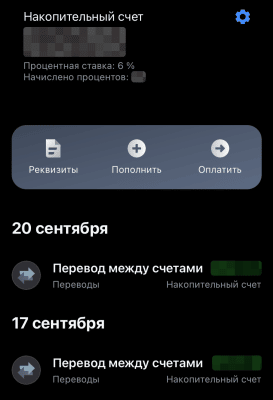

Когда цели выбраны, для них нужно создать копилки, например открыть накопительные счета и настроить автоматическое пополнение. После того как накопите на одну цель, заменяйте ее на другую. Допустим, есть две цели: навестить подругу в Калининграде и купить образовательные курсы.

Когда цели выбраны, для них нужно создать копилки, например открыть накопительные счета и настроить автоматическое пополнение. После того как накопите на одну цель, заменяйте ее на другую. Допустим, есть две цели: навестить подругу в Калининграде и купить образовательные курсы.

Под каждую цель стоит открыть отдельный счет в банке. Копилки можно пополнять постепенно: перечисляйте туда по 10% от дохода каждый раз, как получаете деньги от заказчиков

Шаг 2: рассчитываем бюджет. Для этого нужно посчитать доходы и расходы за последний месяц.

В конце месяца вычитаем из доходов расходы, а полученную сумму распределяем по копилкам. Чтобы откладывать еще больше, подумайте, от каких трат вы можете отказаться. Действительно ли вам нужна десятая пара кроссовок? А эта книга, которая год будет стоять на полке непрочитанной?

Шаг 3: составляем личный финансовый план. Это своеобразная денежная карта, благодаря которой вы будете знать свои финансовые цели и сроки их достижения. Цели из этого списка должны соответствовать вашему бюджету.

Например, мои цели можно расписать так:

- Съездить в Калининград — 40 000 руб. до ноября. Не хватает на реализацию 10 000 руб.— это примерно 10% от предстоящего октябрьского заработка, т. е. вы как раз успеете накопить нужную сумму к сроку.

- Купить образовательные курсы — 30 000 руб. до конца декабря. После поездки в Калининград будет два месяца, чтобы накопить на эту цель. Здесь вы тоже успеваете: будете откладывать по 15% от ежемесячных доходов.

Какие ошибки допускают при ведении бюджета

Делают финансовые цели невыполнимыми. Можно было бы заложить на поездку в Калининград 300 000 руб., но за два месяца вы столько не получите, например.

Делают финансовые цели невыполнимыми. Можно было бы заложить на поездку в Калининград 300 000 руб., но за два месяца вы столько не получите, например.

Не откладывают подушку безопасности. Даже если вы накопите на все свои цели, в любой момент может случиться форс-мажор, и накопленные деньги придется тратить на решение проблем.

Забывают о непредвиденных расходах. Например, в аэропорту придется доплачивать за перевес багажа. Лучше заранее добавить к нужной сумме пару тысяч.

Игнорируют рост цен и повседневные траты. Пока вы планируете поездку, билеты могут подорожать. Вместо запланированных 7000 руб. придется заплатить 10 000 руб. Нужно или купить билеты заранее, или добавить к нужной сумме процент.

Не ведут финансовый учет. Если бы вы не зналете, сколько точно зарабатываете, вряд ли бы вы сможете рассчитать, какую сумму и к какому сроку вы сможете отложить на свои цели.

Не ведут финансовый учет. Если бы вы не зналете, сколько точно зарабатываете, вряд ли бы вы сможете рассчитать, какую сумму и к какому сроку вы сможете отложить на свои цели.

Главное

- Личный бюджет — это бюджет одного человека: формируется из его доходов и тратится по его усмотрению.

- Ведение бюджета поможет разобраться в личных финансах, оптимизировать расходы и накопить на большую цель.

- Планирование бюджета строится на трех принципах: доходы больше расходов, дополнительные источники заработка, подушка безопасности.

- Чтобы составить личный бюджет, нужно определить финансовые цели, зафиксировать доходы и расходы, прописать личный финансовый план.

- Главные ошибки в финансовом планировании — это его отсутствие и надежда только на один источник дохода.