Здравствуйте!

Ведение семейного бюджета — хороший тренажер для воспитания финансовой дисциплины. Мы расскажем, как вести семейный бюджет, чтобы понимать, на что уходят деньги, и как оптимизировать свои расходы.

Ведение семейного бюджета — хороший тренажер для воспитания финансовой дисциплины. Мы расскажем, как вести семейный бюджет, чтобы понимать, на что уходят деньги, и как оптимизировать свои расходы.

Было время, когда нам пришлось ломать привычный ритм жизни, чтобы зарабатывать больше и при этом иметь свободный график. Не для того, чтобы спать до обеда. Просто вдруг в нашей семье из четырех человек — стало минус один. Пришлось адаптироваться к новой жизни одной с двумя маленькими детьми, разбираться с долгами и учиться планировать бюджет семьи заново.

Как проанализировать расходы

Как человек, далекий от экономического анализа, сначала мы пошли неверным путем. Мы просто свели в таблицу доходы и сопоставила их с ежемесячными расходами. Этот способ не сработал, потому что расходная часть семейного бюджета не была учтена полностью.

Как человек, далекий от экономического анализа, сначала мы пошли неверным путем. Мы просто свели в таблицу доходы и сопоставила их с ежемесячными расходами. Этот способ не сработал, потому что расходная часть семейного бюджета не была учтена полностью.

Большинство платежей мы совершали безналом, поэтому было понятно, какие суммы на какую статью расходов потрачены. Но суммы были обобщенными. Некоторые расходы имели разовый характер, как визит к врачу или ремонт техники, а резервная статья на непредвиденные расходы их едва покрывала. Мы не видели полной картины и не понимала, эффективно ли расходуются деньги.

Поэтому мы решили собирать все чеки, квитанции, счета, в том числе электронные — теперь они складывались в коробку для детального учета расходов. Через месяц этого эксперимента мы увидели, куда ушли деньги. Не стану описывать свою доску позора — у всех она разная. Но это было полезно понять: в тот месяц у нас были дополнительные доходы, которые были потрачены не туда, куда следовало.

В итоге баланс стал нулевым, это было достижение для того момента. Следующей задачей было выйти в плюс.

Как вести расходы и доходы

На первый взгляд не сразу ясно, зачем нужна таблица расходов и доходов семейного бюджета, если платежи каждый месяц одни и те же, а денег от записывания цифр больше не станет. Ведение бюджета нам помогло понять, от каких трат мы можем отказаться, а какие — сократить. Это тренирует финансовую дисциплину и учит достигать целей, пусть сначала и небольших, как «выйти в ноль».

Чтобы вести бюджет грамотно, нужно определить статьи доходов и расходов. С доходами всё понятно — это зарплата, соцвыплаты, подработка и т. п. Основные статьи расходов семейного бюджета мы разделили на четыре группы:

Чтобы вести бюджет грамотно, нужно определить статьи доходов и расходов. С доходами всё понятно — это зарплата, соцвыплаты, подработка и т. п. Основные статьи расходов семейного бюджета мы разделили на четыре группы:

- Счета, по которым не стоит иметь долги — это кредиты, ипотека, займы, аренда жилья, коммуналка.

- Обязательные расходы, от которых нельзя отказаться: покупка продуктов, средств гигиены, расходы на здоровье, обучение, транспорт, бытовой ремонт, покупка сезонной одежды и обуви, обязательное страхование. К этой же группе относятся «Накопления». Эксперты рекомендуют откладывать не менее 10% от каждого дохода, но на начальном этапе можно и меньше. Это нужно, чтобы приобрести привычку накапливать вне зависимости от обстоятельств.

- Расходы второй ступени — развлечения, хобби, спорт, уход за собой, дополнительное образование, добровольное страхование, инвестирование. Этот список для всех индивидуален.

- Непредвиденные расходы — все, что не вошло в запланированный бюджет: от прорыва трубы до болезни домашнего питомца.

Чтобы свести общий бюджет, мы пробовали готовые приложения, но они нам не подошли. Не потому, что плохи, а субъективно. В итоге таблица расходов и доходов семейного бюджета у нас заполняется в обычном Excel.

Чтобы свести общий бюджет, мы пробовали готовые приложения, но они нам не подошли. Не потому, что плохи, а субъективно. В итоге таблица расходов и доходов семейного бюджета у нас заполняется в обычном Excel.

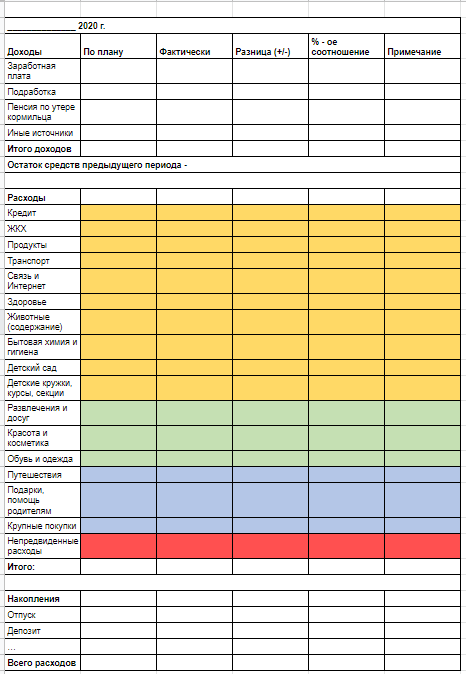

Так выглядит моя таблица для ведения семейного бюджета

Каждый месяц мы подробно расписываю доходы и расходы в таблице, чтобы учесть все. В таблице есть графа «Примечание» — в нее иы вносим уточняющую информацию и короткие задачи на следующий период по конкретной статье расходов, например, пояснение о перерасходе или о снижении лимита на конкретную категорию.

Обязательные расходы. Для удобства деньги, которые выделены на бытовые расходы, мы делим на недели. Деньги для запланированных трат на текущую неделю мы переводим на отдельную карту, чтобы не потратить сверх лимита. Он складывается из стоимости расходов, которые запланированы на каждую неделю. Суммы по неделям получаются разные.

Например, семья из 3 человек тратит в месяц:

на продукты, еду животным, бытовую химию — 22 000 ₽

кредит — 10 000 ₽

коммуналка — 5 500 ₽

транспорт и связь — 6 000 ₽

детский сад и доп. занятия детям — 10 000 ₽

сезонная обувь, одежда — 5 000 ₽

Итого — 58 500 ₽

В первую неделю оплачивается кредит, коммуналка, продукты (заморозка, корм животным и длительное хранение) — 7 000 ₽, интернет и TV — 1 100 ₽, часть транспортных расходов — 1 000 ₽. Лимит на первую неделю — 24 600 ₽.

В последующие недели — расходов меньше, поэтому лимит на неделю ниже.

Списки расходов на неделю удобнее составлять заранее — мы делаем это в пятницу вечером. Если за выходные «всплывает» что-то еще, есть время учесть это.

Непредвиденные расходы. Каждый месяц появляются забытые платежи: например, пришло время обязательного страхования или уплаты налогов. Чтобы их учесть, нужно планировать расходы наперед, чтобы перераспределять их по месяцам и не попасть в финансовую яму.

Непредвиденные расходы. Каждый месяц появляются забытые платежи: например, пришло время обязательного страхования или уплаты налогов. Чтобы их учесть, нужно планировать расходы наперед, чтобы перераспределять их по месяцам и не попасть в финансовую яму.

Бывают и неочевидные расходы: например, вы запланировали покупку посудомоечной машины, но это значит, что к стоимости добавятся услуги по установке и стоимость комплектующих для подключения. Или заключили договор с художественной школой и теперь каждый месяц докупаете расходники для занятий. Чтобы учесть эти траты, каждую новую статью бюджета нужно проверять на ее реальную стоимость.

Незапланированные доходы тоже случаются: вернули старый долг, начислили премию или появилась разовая подработка. Эти «лишние» деньги не нужно учитывать в текущем периоде — лучше перенести их на следующий период, чтобы не выйти за рамки запланированного бюджета и исключить риск необдуманных покупок. Исключение составляют долги и просрочки по платежам — их нужно закрывать как можно быстрее, чтобы не пришлось платить пени и штрафы.

Оптимизация расходов

В идеале доходная часть должна превышать расходы даже с учетом плановых накоплений. При дефиците бюджета стоит рассмотреть варианты экономии, но она не должна превращаться в тотальное самоограничение. Нельзя чрезмерно экономить на питании, здоровье и на том, что дарит радость семье.

Если денег не хватает, нужно искать способы увеличения доходов, но это обычно случается не сразу. Поэтому при анализе расходов рассмотрите варианты оптимизации, например, если есть основания, оформите субсидию на коммуналку, пособия на детей и по безработице, рефинансируйте кредит.

Если денег не хватает, нужно искать способы увеличения доходов, но это обычно случается не сразу. Поэтому при анализе расходов рассмотрите варианты оптимизации, например, если есть основания, оформите субсидию на коммуналку, пособия на детей и по безработице, рефинансируйте кредит.

После эксперимента с обувной коробкой мы изменили тариф у интернет-провайдера, нашла ошибки в платежке за коммуналку и сделала перерасчет, провела ревизию «домохозяйства», включая разбор одежды и обуви, отказалась от спонтанных мелких трат.

Как накапливать

Чтобы успешно накапливать, нужна цель, например, построить дом, купить машину или организовать себе необычное путешествие.

У нас было время, когда в условиях дефицита бюджета нам не хотелось откладывать деньги. Разумнее казалось улучшить качество жизни прямо сейчас. Потом мы поняли, что наша цель — это спокойствие, то есть финансовая подушка. Это дает уверенность в том, что если что-то случится, то будет время принять взвешенное решение, а не действовать спонтанно.

Что показала самоизоляция

Самоизоляция в 2020 году многих научила жить иначе, что уж говорить о 2022... Доходы упали, расходы вынужденно снизились. Это подходящее время, чтобы понять, за счет чего — какие статьи расходов позволили сэкономить, и сделать выводы, как правильно вести учет. Из очевидных:

Самоизоляция в 2020 году многих научила жить иначе, что уж говорить о 2022... Доходы упали, расходы вынужденно снизились. Это подходящее время, чтобы понять, за счет чего — какие статьи расходов позволили сэкономить, и сделать выводы, как правильно вести учет. Из очевидных:

- мы стали меньше тратить на транспорт;

- продукты покупали бегом и по списку, чтобы сократить время пребывания в магазине;

- не тратили деньги на развлечения: не ходили в театр, гости, не «веселили» детей;

- экономили на сфере услуг: не ходили в парикмахерскую, фитнес.

Вряд ли кто-то почувствует себя счастливее от экономии на парикмахере. Но суть в том, что пандемия дала возможность понять, как мы тратили деньги до этого и как стали тратить в условиях ограничений.

Вряд ли кто-то почувствует себя счастливее от экономии на парикмахере. Но суть в том, что пандемия дала возможность понять, как мы тратили деньги до этого и как стали тратить в условиях ограничений.

Что запомнить

- Прежде чем начать планирование и вести семейный бюджет, проанализируйте доходы и расходы на предмет их целесообразности и стоимости, попробуйте рассчитать бюджет своей семьи на месяц.

- При ведении бюджета подробно расписывайте статьи расходов, чтобы иметь возможность учесть все возможные траты. Это позволит понять, где был перерасход или экономия.

- Даже при скромном бюджете заведите статью расходов «Накопления». Важно иметь цель, сформировать привычку и не расходовать эту статью на текущие нужды.

- При внесении в бюджет новой статьи расходов правильно оценивайте ее стоимость: будут ли сопутствующие расходы, возможно ли распределение оплаты на несколько периодов.

- Незапланированные доходы не нужно учитывать в текущем периоде, бюджет на который уже сформирован. «Лишние» деньги лучше переносить на следующий период.