Здравствуйте!

В статье расскажем, как сейчас сохранить деньги от инфляции и какие инвестиционные инструменты в этом помогут

Стратегии инвестирования

Инвестиции — набирающий популярность способ защиты денег от инфляции. С развитием банковских сервисов он стал доступен даже новичкам.

Инвестиции — набирающий популярность способ защиты денег от инфляции. С развитием банковских сервисов он стал доступен даже новичкам.

Можно выделить три стратегии инвестирования, которые подойдут инвесторам в зависимости от опыта и желания вовлекаться в нюансы финансового рынка.

1. Освоить теорию финансовых рынков и подходить к инвестициям профессионально

Для этого придется освоить несколько умных книжек по экономике или пройти курсы про инвестиции.

Из книг мы бы порекомендовали следующие: Асват Дамодаран «Инвестиционная оценка», Джим Пол и Брендан Мойнихан «Чему я научился, потеряв миллион долларов», Нассим Николас Талеб «Антихрупкость. Как извлечь выгоду из хаоса»; из онлайн-курсов — академический курс ВШЭ про инвестиции, курс про рынки капитала на платформе Coursera; из обучающих каналов и блогов — например «Все деньги».

Такой путь выбирают те, кто привык во всем разбираться сам досконально. Эта стратегия потребует дополнительного ресурса: интеллектуальных усилий, времени и, возможно, денег, если учиться на курсе у практикующих профессионалов. Поэтому не все готовы осваивать финансовые рынки на уровне профессионального трейдера.

Такой путь выбирают те, кто привык во всем разбираться сам досконально. Эта стратегия потребует дополнительного ресурса: интеллектуальных усилий, времени и, возможно, денег, если учиться на курсе у практикующих профессионалов. Поэтому не все готовы осваивать финансовые рынки на уровне профессионального трейдера.

2. Довериться профессионалу в инвестициях

Если вы не готовы разбираться в том, у какого инструмента больший потенциал роста и почему, то лучше доверить это профессионалу. Например, популярный продукт, в котором инвестиционные решения принимаются за клиента, — паевой инвестиционный фонд (ПИФ).

ПИФом управляют компании с лицензией ЦБ. У таких фондов есть стратегия, где подробно расписаны инструменты, в которые фонд может инвестировать, и сформулированная инвестиционная идея — обоснование, почему по тем или иным инструментам ожидается рост. Вложить часть сбережений в ПИФ — путь защиты денег от инфляции для тех, кто готов довериться профессионалам на финансовом рынке. В этом случае важно оценить надежность управляющей компании. Выбирайте крупную компанию с репутацией.

3. Начать инвестировать самостоятельно с минимальным погружением в тему

Еще один путь — открыть брокерский счет и начать инвестировать самостоятельно. Для такой стратегии потребуется хотя бы минимальное представление о происходящем в экономике. Мы ее рекомендуем покупать то, что вы не понимаете.

Еще один путь — открыть брокерский счет и начать инвестировать самостоятельно. Для такой стратегии потребуется хотя бы минимальное представление о происходящем в экономике. Мы ее рекомендуем покупать то, что вы не понимаете.

Для любой покупки важно иметь инвестиционную идею — предположение, почему она принесет доход. Новичкам стоит начинать с вложений в биржевые фонды — ETF.

Их главное преимущество — диверсификация рисков. Фонд аккумулирует ценные бумаги множества разных компаний из разных стран. Инвестиционной идеей при покупке паев фонда может выступать рост экономики страны или отрасли. Начинающему инвестору их оценить проще, чем финансовые показатели конкретных компаний.

Фонды можно условно разделить на фонды акций, облигаций и смешанные. Традиционно фонды акций считаются более рискованными, а фонды облигаций — более консервативными. А значит, в фонды акций имеет смысл вкладываться на более долгий срок — от 3–5 лет, поскольку на таком отрезке времени менее заметны колебания цен.

В фонды облигаций можно инвестировать на срок от 1 до 3 лет. Важно избегать ошибок и не покупать ETF сроком на 2–3 месяца. На таком коротком горизонте даже облигационные фонды могут потерять в стоимости.

Куда вложить деньги, чтобы сохранить их от инфляции

Вот несколько рекомендаций, которые подойдут для любой стратегии накоплений.

Хранить часть накоплений в долларах. Большинство людей в России получают доход в рублях. Рубль является волатильной, то есть нестабильной, валютой. За 2020 год курс рубля снизился на 20 % к доллару США.

Хранить часть накоплений в долларах. Большинство людей в России получают доход в рублях. Рубль является волатильной, то есть нестабильной, валютой. За 2020 год курс рубля снизился на 20 % к доллару США.

Поэтому базовая рекомендация для всех, кто хочет подстраховаться от риска снижения курса, — хранить как минимум 50 % своих накоплений в долларах.

Чтобы еще больше диверсифицировать валютные риски, можно вложить эту половину в долларах и евро в пропорции 70 на 30 %.

Инвестировать в другие валюты стоит только в том случае, если вы понимаете, что происходит в стране, которая выпускает эту валюту, и почему ее курс может расти быстрее, чем доллар и евро.

Купить валюту на бирже через брокерский счет часто можно по более выгодному курсу, чем у банков, так как банки при обменных операциях закладывают свою прибыль.

Оставлять 10 % средств про запас для выгодных покупок. Не стоит 100 % денег под инвестиции сразу переводить в инструменты. Мы рекомендуем клиентам иметь под рукой около 10 % — если будет небольшой запас, вы сможете купить привлекательный инструмент в момент просадки.

Хранить такой запас лучше не на брокерском счете, а на накопительном, поскольку неизвестно, сколько времени займет ожидание выгодных условий для покупки. Сегодня большинство брокеров позволяют мгновенно или в течение дня переводить деньги с брокерского счета и наоборот.

Честно оценить свою готовность к потерям. Важно помнить, что любая инвестиция — это риск финансовой потери. Перед покупкой любого инструмента надо спросить себя, сколько из этих денег вы реально готовы потерять.

Честно оценить свою готовность к потерям. Важно помнить, что любая инвестиция — это риск финансовой потери. Перед покупкой любого инструмента надо спросить себя, сколько из этих денег вы реально готовы потерять.

Как показывают наши внутренние исследования, обычно на словах люди говорят, что готовы к 20%-ным потерям.

Но по факту обеспокоенность и тревога у них возникают при потере даже 2–3 % вложенных денег. К потерям мы более чувствительны, чем к доходу. Потеря 5 % от суммы приносит больше разочарования, чем 5 % дохода приносит радости. Поэтому чем больше сумма, тем меньше должен быть общий риск по портфелю. Как психологические факторы влияют на принятие экономических решений, также рассказывает Даниэль Канеман в своей книге «Думай медленно… Решай быстро».

Значимость суммы надо оценивать не абсолютно, а относительно вашего дохода. Например, сумму, которая равна шести зарплатам, стоит вкладывать с меньшим риском, чем сумму, равную одной зарплате.

С суммой, которая многократно превышает заработок, стоит обращаться консервативно. Например, деньги от продажи квартиры бабушки не стоит инвестировать в акции на короткий срок.

С суммой, которая многократно превышает заработок, стоит обращаться консервативно. Например, деньги от продажи квартиры бабушки не стоит инвестировать в акции на короткий срок.

Потому что честным ответом на вопрос, готовы ли вы потерять 20 % от стоимости квартиры бабушки, чаще всего будет нет. В таком случае, возможно, имеет смысл не гнаться за доходностью и большую часть этих денег положить на банковский депозит.

При текущих ставках по вкладам это не позволит полностью сохранить деньги от инфляции, но поможет уберечься от возможных прямых потерь. Небольшую долю можно инвестировать в инструменты с гарантированным возвратом капитала, например облигации.

Начать инвестировать можно с любой суммы — тут нет минимального порога. Даже если инвестировать по 1000 рублей, но каждый месяц, эффект может быть неплохим. Хорошо взять за правило откладывать на инвестиции посильную долю от регулярного дохода.

Бывает и другая задача, когда нужно распорядиться крупной единовременной суммой, например наследством или разовой премией. Исследование Vanguard показывает, что стратегия инвестирования всей суммы сразу исторически оказывалась более прибыльной, чем постепенное вложение денег. Но начинающему инвестору психологически может быть сложно отдать большую сумму сразу — в этом случае можно инвестировать частями в течение года.

Ограничивать долю имиджевых и эмоциональных покупок.Покупка акций Tesla или Apple — чаще всего имиджевое решение.

Ограничивать долю имиджевых и эмоциональных покупок.Покупка акций Tesla или Apple — чаще всего имиджевое решение.

Нам приятно иметь в портфеле бренд, который все знают.

Но если вы не готовы вникать в перспективы роста таких компаний, читать и анализировать их отчетность, то долю имиджевых покупок стоит ограничивать.

На такие инструменты в общей сложности может приходится до 20 %, а лучше — 10 %. Доля каждого отдельного инструмента не должна превышать 5 %. Чем более рисковый инструмент вы покупаете, например акции американских компаний, тем меньшую долю в портфеле он должен занимать. Например, риск дефолта по облигациям федерального займа, то есть госдолгу России, минимален. Поэтому каждая такая бумага в портфеле может занимать 20–30 %. А вот доля акций Tesla может занимать максимум 5 %.

Используйте свой интерес к бренду, экзотической валюте или новомодному инструменту в качестве мотивации, чтобы лучше разобраться в нюансах экономики страны или финансового положения компании.

Инвестировать в недвижимость для максимизации комфорта.Недвижимость в понимании большинства людей является обязательным приобретением и воспринимается как 100%-ная защита денег от инфляции.

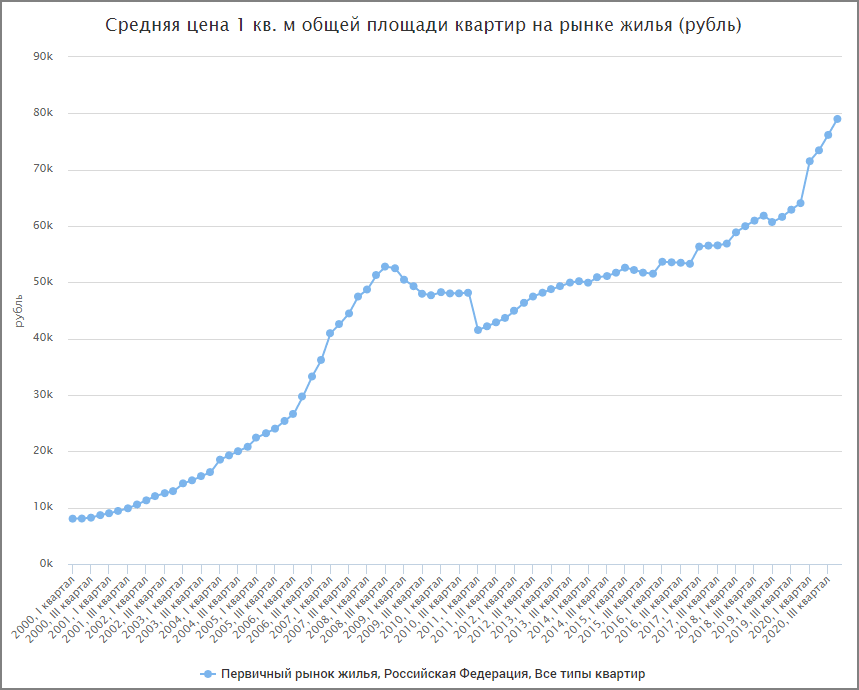

Российская история показывает, что стоимость квартиры, за исключением старого фонда, в большинстве случаев росла, опережая инфляцию. Например, инфляция за 2020 год составила 4,9 %, а рост цен на новостройки за этот же год — 10,4 %.

Российская история показывает, что стоимость квартиры, за исключением старого фонда, в большинстве случаев росла, опережая инфляцию. Например, инфляция за 2020 год составила 4,9 %, а рост цен на новостройки за этот же год — 10,4 %.

Стоимость недвижимости во многих регионах страны в последние годы росла быстрее, чем в Москве. Например, Сочи — лидер среди крупных городов по росту цен на новостройки за 2020 год.

Покупка недвижимости — это, скорее, максимизация комфорта, а не доходности от инвестиций, так как средства будут вложены в то, что, в отличие от финансовых инструментов, можно потрогать руками. Недвижимость — хороший вариант диверсификации портфеля непрофессионального инвестора. Хотя продажа такого актива может занять больше времени, чем продажа финансового инструмента на бирже.

Самыми ликвидными на рынке остаются однокомнатные квартиры. Но перед покупкой квартиры в чужом городе стоит заранее изучить популярность и благоустроенность района. А также учесть расходы на приезды в город для решения вопросов по купле-продаже или сдаче квартиры в аренду.

До новых встреч!