Здравствуйте!

Около 30 % россиян откладывают сбережения на будущую пенсию, чтобы получать пассивный доход, а 70 % накоплений на пенсию не делают.

Таковы результаты исследования, проведенного банком «Открытие»

Таковы результаты исследования, проведенного банком «Открытие»

Пассивный доход — что это

Если богатого родственника на горизонте нет и наследства не предполагается, а ужиматься в расходах до государственной пенсии не особо хочется, нужно приглядеться к пассивным источникам дохода.

Даже если и на пенсию не рассчитываете, то пассивные доходы в принципе неплохо облегчают жизнь.

Когда к получению денег прилагается максимум физических и интеллектуальных усилий, тогда это активный доход. Когда деньги поступают регулярно вне зависимости от возраста, здоровья и работоспособности, а потому что вы когда-то подсуетились — это пассивный доход. Он является прекрасным подспорьем при любых жизненных обстоятельствах: от увольнения с работы до болезни и просто нежелания больше работать.

Пассивный доход не создается за один день, может только в фильмах и сказках, и даже не за месяц, бывает и не за год.

Источники пассивного дохода — считаем

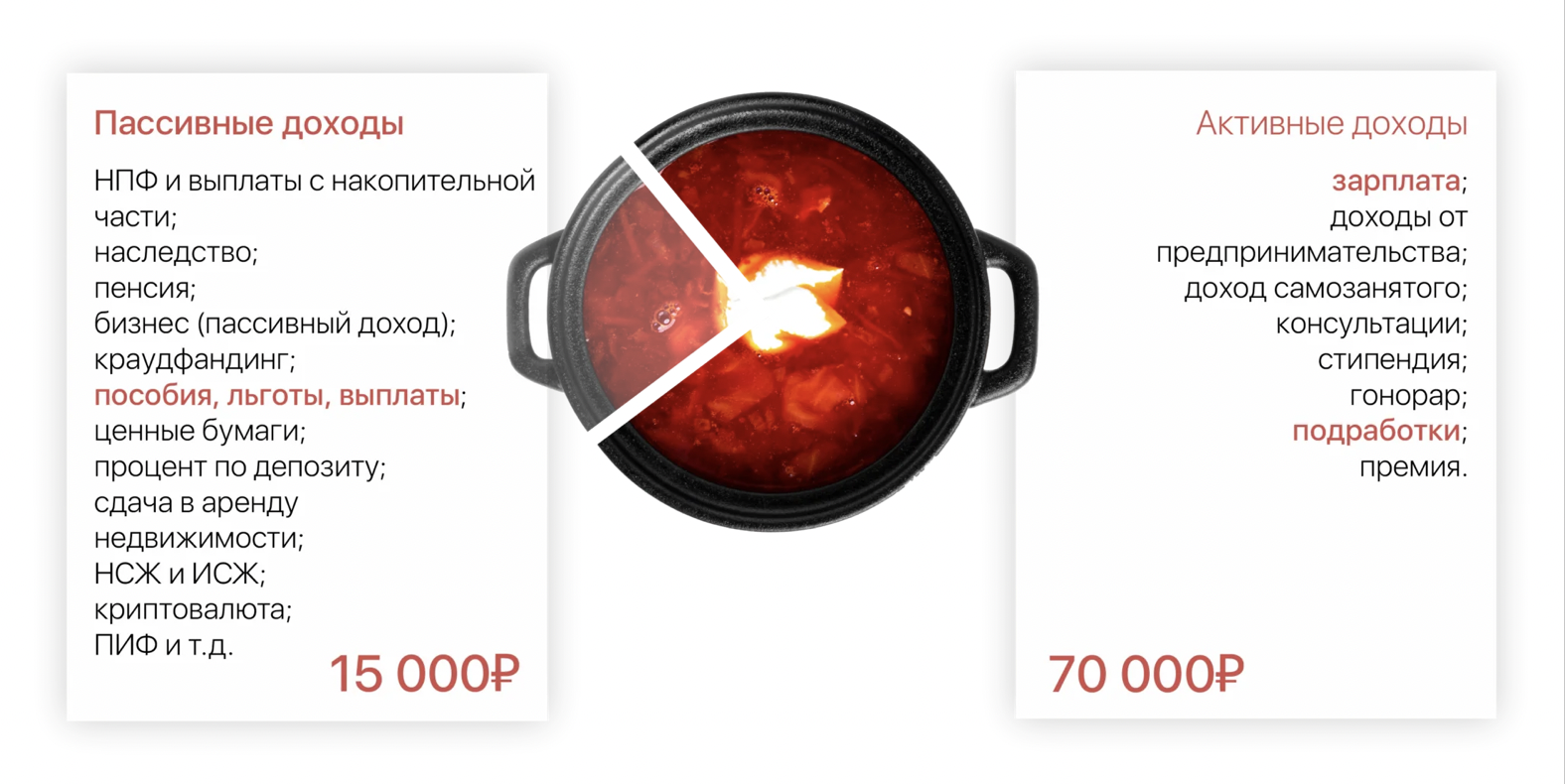

Для начала нужно расписать свою текущую ситуацию: что прямо сейчас в вашем доходе относится к активным источникам, а что к пассивным.

Источниками активных доходов чаще всего являются — зарплата, доход от бизнеса, самозанятости, гонорары, доход от подработок, премии, стипендии и тому подобное.

Источниками пассивного дохода также может служить бизнес, если вы уже не активный управленец, неожиданное или ожидаемое наследство, пенсия, пособия, выплаты, льготы, доход от инвестиций, вложения в паевые инвестиционные фонды (ПИФ), НПФ (негосударственный пенсионный фонд) и так далее.

Как можно расписать свою текущую ситуацию? Например, вот так:

Как можно расписать свою текущую ситуацию? Например, вот так:

Как видно из примера, у человека общий доход составляет 95 500 рублей, из них активный = 80 000 или 84 % общей суммы, а пассивный доход — 15 500 рублей или 16 %. Такое распределение доходов характерно для людей, которые активно трудятся.

Если хочется к пенсии изменить процентное соотношение, то нужно посчитать свою будущую пенсию самым простым методом в пенсионном калькуляторе СФР.

И от этой суммы делать дальнейшие расчеты, заполняя новую таблицу уже с перспективами на будущее.

Расчеты, что вкладывать в пассивный доход

Чтобы произвести расчет, нужно ответить на несколько вопросов:

Чтобы произвести расчет, нужно ответить на несколько вопросов:

- Когда именно понадобятся дополнительные доходы — через три, пять или десять лет?

- Как долго и как часто планируется получать выплаты: раз в месяц до конца жизни, периодически — например, раз в пять лет, или по какому-то другому графику?

- Как вам удобно откладывать — с каждой зарплаты понемногу, раз в год с премии или однажды с того самого наследства?

Нужно стараться быть максимально реалистичным в планировании, ведь по планам подбираются наиболее подходящие инструменты. Зафиксировать для себя, что пенсионный план — это такая же финансовая цель, как купить авто, оплатить учебу детей или купить квартиру.

Дальше нужно будет считать.

- Откладывать просто процент от дохода без особых расчетов. Например, 5 %, 10 % или 20 % от дохода. Вкладывать деньги в различные инструменты по плану. При этом сколько получится накопить, столько получится. Главное с инструментами определиться и их долями.

- Все рассчитать подробно, исходя из гипотетической суммы, которая нужна на пенсии ежемесячно. Тут в помощь 100 500 калькуляторов от НПФ. Самому уже нет необходимости сидеть высчитывать. Называются приблизительно одинаково — «Сколько инвестировать, чтобы жить на пенсии» или «Расчет желаемой пенсии».

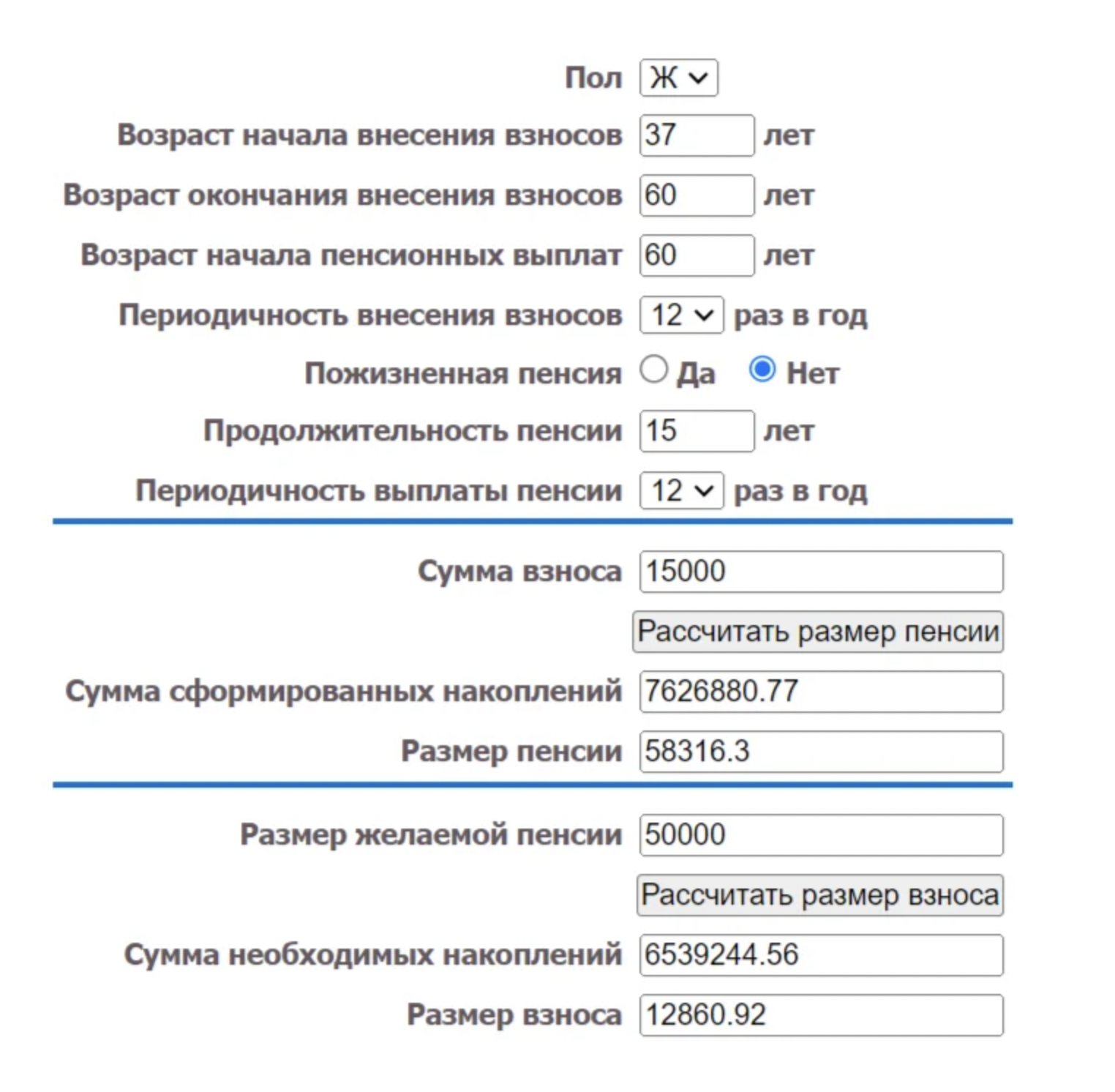

Например, вот так НПФ «Атомгарант» сделал расчет по введенным нами данным:

Например, вот так НПФ «Атомгарант» сделал расчет по введенным нами данным:

Калькулятор рассчитал, что для пенсии, которая у человека настанет через 23 года, нужно откладывать по 15 000 рублей. Тогда сформируются накопления в размере 7 626 880 рублей (это, конечно, с «магией сложного процента», когда процент начисляется на процент). Если магии не случится, то накопления составят — 4 140 000 рублей.

Желаемая пенсия, если сработает действие сложного процента, будет достигнута. Это больше 50 000 рублей в месяц пассивного дохода.

Если сложный процент не поможет, а у нас в стране бывает всякое, то 4 140 000 рублей делятся на 15 лет продолжительности выплат и 12 месяцев в году. Получится цифра скромнее — 23 000 рублей, но тоже хоть какие-то деньги.

Формируем пассивный доход разными подходами

Для создания пассивного дохода стоит определится с риск-профилем, суммой вложений и долями инструментов в портфеле. Анкеты для определения риск-профиля часто используют брокеры, финансовые консультанты/инвестиционные консультанты. Но можно пройти тест сделать самостоятельно. Например, такие анкеты есть у банка «Открытие»или у «УК ДОХОДЪ».

Обычно выделяют три риск-профиля:

При этом люди в разные периоды жизни могут принимать разные риск-профили и есть еще просто жизненные профили:

Специалисты по теории, которые читали и знают наизусть много книг, понимают, как все выглядит в идеальной картине финансового мира, разбираются в теханализе, свечах, тонкостях покупки гаража на бумаге, а не в реальной жизни, а пассивный портфель так и не приносит дохода, потому что он теоретический.

А также паникеры, которые продают один актив, чтобы купить доллар по 200 рублей, а потом разочаровавшись, опять все продают и покупают крипту, которая резко начинает падать и опять все продают. Все действия не осознаны и не обдуманы. Такие риск-профили быстро во всем разочаровываются и пассивный портфель так и не успевают сформировать.

Сумма вложений

Далее рассчитываем сумму вложений для накопления. Если инструменты в портфеле будут:

- с низким риском, то годовая доходность может быть на уровне ключевой ставки +1-2 %;

- с умеренным, тогда ключевая ставка +3-4 %;

- с агрессивным, можно к ключевой ставке прибавлять 5 % и более, но можно и прогореть. Из-за этого риск и агрессивный, потому что он приносит не стабильный доход.

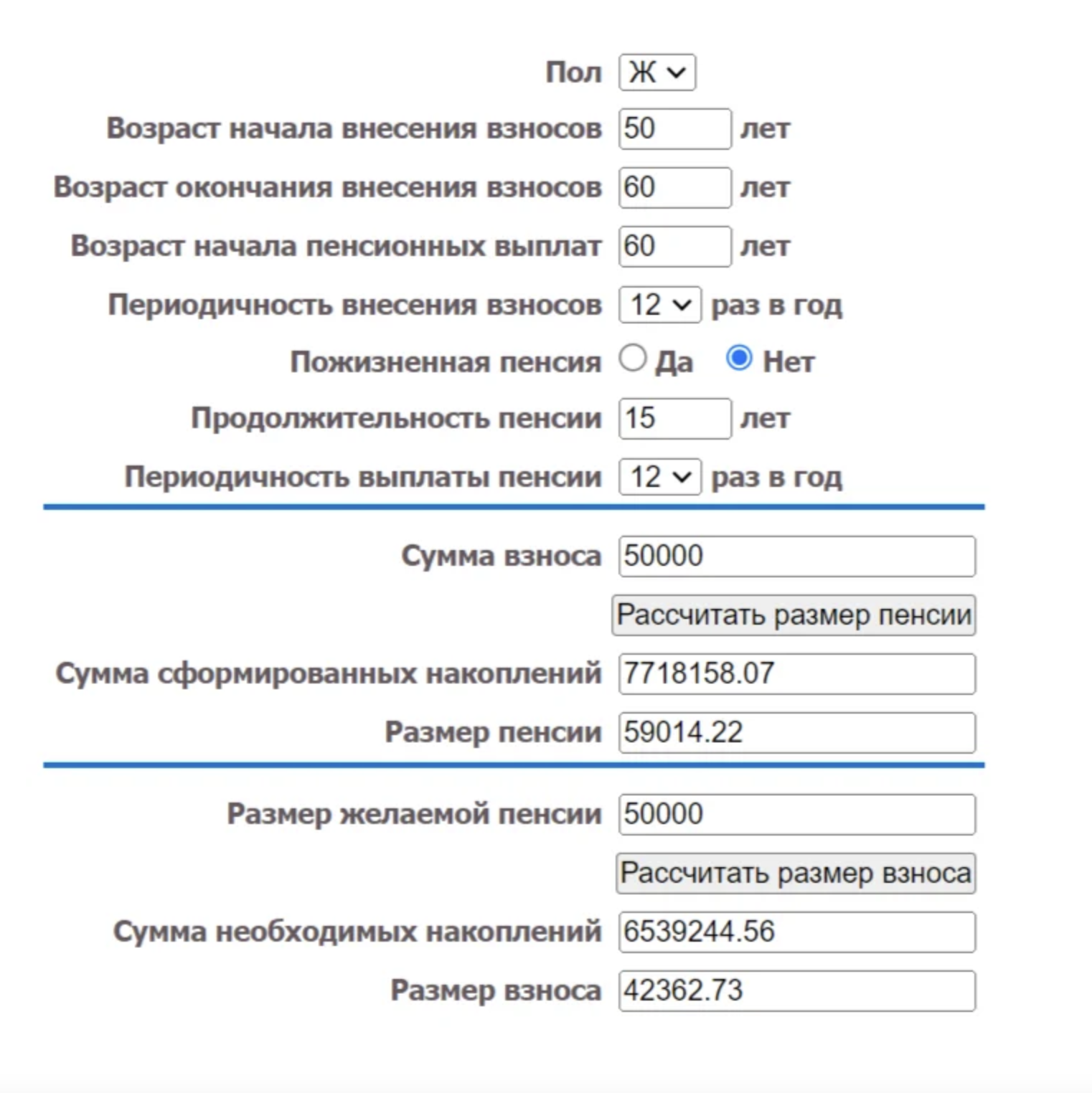

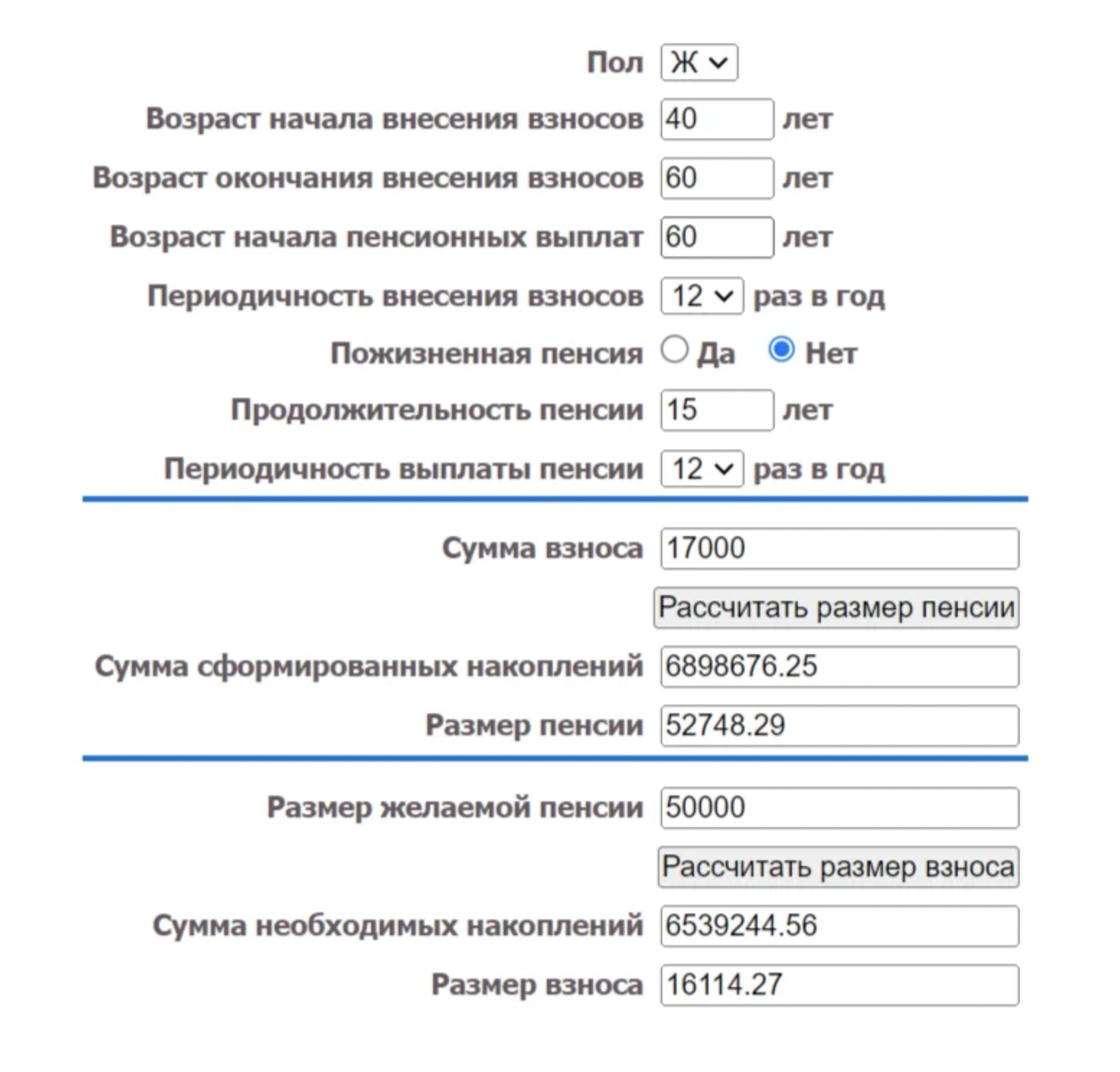

Разберем на примере, если планируется накопить за десять лет 6,5 млн рублей, то для капитала в 50 000 рублей в месяц необходимо ежемесячно инвестировать:

Если срок до выхода на пенсию составляет 20 лет, то для капитала в 50 000 рублей в месяц потребуется инвестировать:

Как видите, калькулятор все уже посчитал за вас, остается только определится окончательно с суммой и начинать определяться с инструментами.

Распределение долей инструментов в портфеле

При расчете пассивного дохода нужно понимать. что на пенсии первое время вы будете пользоваться не всеми деньгами, заложенными в инструмент, а приносящими доход процентами по нему или ежемесячными выплатами, как с НПФ.

Разберем депозит, если у вас на счету лежит 500 000 рублей под 7 % годовых, то в месяц можно будет снимать, после зачисления процентов, 2 916 рублей. Не забываем, что 7 % – это годовых, в году 12 месяцев, значит 0,58 % в месяц.

Разберем депозит, если у вас на счету лежит 500 000 рублей под 7 % годовых, то в месяц можно будет снимать, после зачисления процентов, 2 916 рублей. Не забываем, что 7 % – это годовых, в году 12 месяцев, значит 0,58 % в месяц.

Если 5 млн рублей — то уже 29 000 рублей. Это легко подсчитать, если умножить планируемую сумму на ставку вклада в процентах и разделить на 12 месяцев.

То есть нужно сначала накопить пять миллионов рублей, чтобы получать с них 29 000 рублей дохода ежемесячно.

Также и с квартирой для сдачи. Ее нужно сначала купить, может и в ипотеку, которую сначала выплатить, а потом иметь ежемесячный чистый доход с аренды.

Сколько будут приносить по программе долгосрочных сбережений, которая вступит в силу с января 2024 года, можно посчитать на сайте Моифинансы.рф.

Если планируется инвестировать в фондовый рынок, то нужно будет составить ленивый портфель по одному из вариантов и внести туда определенную сумму для формирования дохода в месяц.

Портфели в долгосрок могут быть более-менее по стандарту:

- «60/40»: включает в себя 60 % акций и 40 % облигаций «вечный портфель»;

- в равных долях акции, облигации, золото и денежные фонды;

- в равных долях акции, облигации и золото.

Если вам становится скучно от расчетов, то можно копить на пенсию не стандартно.

«Правило лестницы». Откладывать ежемесячно больше, чем в прошлый раз. Тем самым поднимаясь каждый раз по ступеньке накоплений, как по лестнице. В первый месяц — 1 000 рублей, во второй – 1 200 или 1 500 рублей. Комфортный шаг определяется самостоятельно по уровню дохода.

«Правило лестницы». Откладывать ежемесячно больше, чем в прошлый раз. Тем самым поднимаясь каждый раз по ступеньке накоплений, как по лестнице. В первый месяц — 1 000 рублей, во второй – 1 200 или 1 500 рублей. Комфортный шаг определяется самостоятельно по уровню дохода.

«Правило большого пальца». Количество агрессивных вложений должно соответствовать 100 % минус ваш возраст.

Допустим возраст 37 лет, значит у вас еще есть возможность для экспериментов с инструментами. 63 % могут составлять вложения в криптовалюту, фондовый рынок, например акции, ЗПИФ и так далее, а 37 % составят консервативные инструменты — депозиты, облигации и так далее.

«Одно единственное число». Определяете сумму, которая нужна на пенсии, ее может посчитать калькулятор. Ежемесячно вносите любую комфортную сумму для достижения результата. В один месяц 10 000 рублей, а в другой с полученной премии – 20 000 рублей, пошли в отпуск, вернулись и денег ограничено — 5 000 рублей. Главное достичь результата по итоговой сумме накоплений.

Возвращаемся

Возвращаемся к нашему борщу к нашей таблице. Заполняем уже с учетом расчетов

Наш примерный герой собирается немного подрабатывать помимо пенсии, а также запланировал получать накопительную часть пенсии ежемесячно, сдавать квартиру и жить на проценты от депозита.

Один из самых незамысловатых вариантов распределения получения доходов на пенсии, зато просчитанный. Итого пассивный доход составляет 58 920 рублей, активный 15 500 рублей. Всего — 74 420 рублей. В процентах активный доход — это 21 % от общего дохода и 79 % пассивный доход.

Российская экономическая школа в мае 2023 года сделала расчет, которым можно также воспользоваться. Они прописали минимум для вложений на депозит — по 9 000 рублей под 7 % годовых ежемесячно. Так по их данным в течение 30 лет на депозите окажется 11-16 млн рублей. Если инфляция составит в среднем 6 % в год, то через 35 лет эти сбережения будут равны примерно 1,8-2 млн рублей на сегодняшние деньги. Накопления позволят снимать по 15 000 рублей каждый месяц в течение 20 лет.

Так что вариантов накопления может быть много, в этом вопросе главное положить начало, а пассивный доход лишним не бывает не только на пенсии, но и просто по жизни.

До новых встреч!