Здравствуйте!

При покупке квартиры семья может вернуть до 1,3 млн руб.

Большинство граждан платят государству со своих доходов налог на доходы физических лиц (НДФЛ). Часть налогов можно вернуть. За покупку квартиры в кредит положено два имущественных вычета: от стоимости покупки жилья и от ипотечной ставки, выплаченной банку. Расскажем, сколько можно вернуть и как получить налоговый вычет при покупке квартиры.

Что такое налоговый имущественный вычет

Налоговый имущественный вычет — это жилищный кешбэк, который государство возвращает гражданину при покупке недвижимости.

Налоговый имущественный вычет — это жилищный кешбэк, который государство возвращает гражданину при покупке недвижимости.

Получить налоговый вычет при покупке квартиры может только налоговый резидент России, то есть тот, кто получает доходы, с которых платит НДФЛ в размере 13 %.

Возврат средств происходит за счет налога на доходы физлиц (НДФЛ). Уплата НДФЛ — это основное условие для возврата. Если в течение года вы платили налоги, то при приобретении жилья государство возвращает их вам полностью или частично.

Есть два имущественных вычета при приобретении имущества, которые выплачивает государство. Каждый можно получить только один раз. Расскажем подробнее о нюансах.

Имущественный вычет при покупке квартиры

Его можно получить в следующих случаях:

Его можно получить в следующих случаях:

- при покупке или строительстве жилой недвижимости — квартиры, частного дома, комнаты или их доли (ст. 16 ЖК РФ);

- приобретении земельного участка или его доли, если земля подходит под индивидуальное жилищное строительство.

Получить вычет нельзя при покупке нежилых помещений, в том числе апартаментов.

Вычет положен с фактических расходов на покупку недвижимости, но с суммы не более 2 млн руб. С этой суммы можно вернуть НДФЛ — то есть 13 % от расходов. Максимальная сумма к возврату: 2 млн руб. × 13 % = 260 тыс. руб.

Налоговый имущественный вычет — это возврат ранее уплаченного гражданином налога.

Налоговый имущественный вычет — это возврат ранее уплаченного гражданином налога.

Размер суммы, которую можно вернуть за год, зависит от того, какой размер НДФЛ вы уплатили.

Но вычет не сгорает — его можно получать ежегодно до полного исчерпания. Остаток недополученной суммы просто переносится на следующий год.

Пример 1. Вы купили квартиру за 6 млн руб. Ваша зарплата — 100 тыс. руб. в месяц, то есть за год НДФЛ составил 156 тыс. руб. Максимальный возврат, на который вы можете претендовать: 2 млн руб. × 13 % = 260 тыс. руб.

Но так как НДФЛ за год — 156 тыс. руб., то в этом году получится вернуть только 156 тыс. руб., а остаток в 104 тыс. руб. будет перенесен на следующий год.

Пример 2. Вы купили комнату за 1,5 млн руб. Эта сумма меньше максимальных 2 млн руб., на которые вообще можно рассчитывать. Тут включается ограничение по факту расходов. В этом случае налог вернут в размере не более 1,5 млн руб. × 13 % = 195 тыс. руб. В привязке к примеру 1 в первый год вернут 156 тыс. руб., во второй — остаток, 39 тыс. руб.

С 1 января 2014 года вступила в силу новая редакция ст. 220 НК РФ, которая изменила принципы получения налогового вычета. Она разделила тему с имущественными вычетами на до и после.

С 1 января 2014 года вступила в силу новая редакция ст. 220 НК РФ, которая изменила принципы получения налогового вычета. Она разделила тему с имущественными вычетами на до и после.

С 2014 года получить этот налоговый кешбэк можно с нескольких приобретенных объектов недвижимости, но в сумме не более 2 млн руб. на все объекты. Например, вы купили долю в квартире за 900 тыс. руб. — по ней вы получили: 900 тыс. руб. × 13 % = 117 тыс. руб.

Но потом купили квартиру за 5 млн руб. У вас есть остаток недополученного вычета в сумме 143 тыс. руб. Его вы сможете заявить по новой квартире.

Имущественный вычет по ипотечным процентам

По закону, если вы взяли на покупку ипотечный кредит, то вам положен еще один имущественный налоговый вычет — по процентам, фактически уплаченным кредитору.

Максимальная сумма, уплаченная по процентам, с которой возвращают налог, — 3 млн руб. То есть вернуть можно не более 3 млн руб. × 13 % = 390 тыс. руб. А сама эта сумма не может быть больше фактически уплаченных банку процентов.

Максимальная сумма, уплаченная по процентам, с которой возвращают налог, — 3 млн руб. То есть вернуть можно не более 3 млн руб. × 13 % = 390 тыс. руб. А сама эта сумма не может быть больше фактически уплаченных банку процентов.

Если вы купили или построили жилье до 2014 года и уже начали получать вычет по процентам, то ограничения в 3 млн руб. нет (п. 4 ст. 2 Федерального закона от 23.07.2013 № 212-ФЗ).

В данном виде налогового вычета присутствует ограничение по количеству объектов недвижимости. В отличие от вычета за приобретение недвижимости вычет по ипотечным процентам положен только по одному объекту.

Пример. Вы купили квартиру за 6 млн руб., взяв ипотечный кредит на сумму 5 млн руб. под 9 % годовых на 20 лет.

Проценты за первый год составят 446 290 руб. То есть к возврату — 446 290 руб. × 13 % = 58 018 руб. Остаток будет перенесен на следующий год: 390 000 руб. – 58 018 руб. = 331 982 руб. Вычет по остатку можно будет заявить по итогам следующего года.

Важно понимать, что при приобретении квартиры в ипотеку обычно заявляют два вычета — на сумму договора купли-продажи и по ипотечным процентам. Но НДФЛ — это конкретная сумма за год, и вернуть за год можно не более этой суммы. Остальное — в следующие годы до исчерпания обоих вычетов. То есть если зарплата невысокая, то возврат налога растянется на несколько лет.

Важно понимать, что при приобретении квартиры в ипотеку обычно заявляют два вычета — на сумму договора купли-продажи и по ипотечным процентам. Но НДФЛ — это конкретная сумма за год, и вернуть за год можно не более этой суммы. Остальное — в следующие годы до исчерпания обоих вычетов. То есть если зарплата невысокая, то возврат налога растянется на несколько лет.

Если до 2014 года вы уже купили недвижимость, а вычет по процентам не заявляли, то, если потом купили или купите еще что-то, первоначальное право на получение налогового вычета у вас осталось.

При рефинансировании ипотеки, чтобы не потерять право на налоговый вычет по процентам, обращайте внимание, чтобы в новом кредитном договоре прослеживалась связь с первоначальным договором на покупку или строительство жилья.

Если вы берете новый кредит на рефинансирование текущего с дополнительной суммой, например закрываете этим же кредитом другие долги или хотите дополнительно сумму наличными, то, чтобы у вас не пропало право на вычет по процентам, в новом договоре:

Если вы берете новый кредит на рефинансирование текущего с дополнительной суммой, например закрываете этим же кредитом другие долги или хотите дополнительно сумму наличными, то, чтобы у вас не пропало право на вычет по процентам, в новом договоре:

- обязательно должна быть связь с первым договором;

- сумма кредита разделена на две части: погашение основного долга и дополнительная сумма. Тогда сможете получить вычет по процентам пропорционально разбивке.

Пример. Остаток долга по первому кредиту — 1 млн руб. Вы взяли дополнительную сумму 200 тыс. руб. Всего — 1,2 млн руб.

Всего процентов за год в новом банке вы выплатили 120 тыс. руб. На вычет сможете заявить: 120 тыс. руб. × 1 млн руб. / 1,2 млн руб. = 100 тыс. руб.

Для обоих видов имущественного вычета (покупка и проценты) есть нюансы.

Если квартира в совместной собственности супругов

При покупке квартиры в общую совместную собственность каждый супруг имеет право на имущественные вычеты. Таким образом, семья может удвоить вычеты по приобретенной квартире.

В совокупности при покупке квартиры в ипотеку по цене от 4 млн руб. и более можно вернуть до 1,3 млн руб. на семью:

В совокупности при покупке квартиры в ипотеку по цене от 4 млн руб. и более можно вернуть до 1,3 млн руб. на семью:

- вычет одного супруга за покупку — 260 тыс. руб.;

- вычет второго супруга за покупку — 260 тыс. руб.;

- вычет по ипотечным процентам на первого супруга — 390 тыс. руб.;

- вычет по ипотечным процентам на второго супруга — 390 тыс. руб.

В данном случае неважно, кто является титульным собственником недвижимости, то есть указан в документах. Если нет брачного договора с раздельным владением недвижимостью, то вся недвижимость, которую купили в браке, — общая.

Перед тем как заявиться на имущественный вычет, супруги могут договориться, как они будут его делить.

Пример. Квартира стоит 3,6 млн руб., у каждого есть право на возврат с 2 млн руб. и на остаток неиспользованной суммы. Можно заявиться обоим. Например, 2 млн руб. + 1,6 млн руб. Тогда у одного останется не израсходовано 400 тыс. руб., которые можно применить на другую покупку. Если заявиться пополам, по 1,8 млн руб., у каждого останется по 200 тыс. руб. на последующую покупку.

Если заявляется только один супруг на свои 2 млн руб., для этого не нужно писать заявление о перераспределении. У второго супруга остается полный вычет. Тогда, если вдруг сумму налогового вычета по процентам увеличат, второй супруг будет иметь право на новую сумму. А если он уже начал использовать вычет, то остаток измениться не может.

Если заявляется только один супруг на свои 2 млн руб., для этого не нужно писать заявление о перераспределении. У второго супруга остается полный вычет. Тогда, если вдруг сумму налогового вычета по процентам увеличат, второй супруг будет иметь право на новую сумму. А если он уже начал использовать вычет, то остаток измениться не может.

Отказаться от своего вычета в пользу другого нельзя. Такой вопрос возникает, когда один супруг не работает.

Изменить перераспределение вычета за покупку потом тоже нельзя. Это можно будет сделать, только если супруги не израсходуют свой совокупный вычет и применят его при покупке иного жилья.

Что касается налогового вычета по процентам, супруги могут каждый год по-разному определять, в какой пропорции будут получать этот вычет.

Что касается налогового вычета по процентам, супруги могут каждый год по-разному определять, в какой пропорции будут получать этот вычет.

Ст. 220 НК РФ

П. 3 ст. 220 НК РФ

Подп. 1 п. 3 ст. 220 НК РФ

П. 4 ст. 220 НК РФ

Письмо Минфина России от 29.04.2019 № 03-04-07/31733

Ст. 34 СК РФ

Письмо Минфина России от 31.10.2017 № 03-04-07/71589

Если квартира в собственности несовершеннолетних детей

Если собственность оформлена на несовершеннолетнего ребенка до 18 лет, то вычет могут получить родители (усыновители, опекуны, попечители).

Если собственность оформлена на несовершеннолетнего ребенка до 18 лет, то вычет могут получить родители (усыновители, опекуны, попечители).

Ребенок не потеряет в этом случае права на свой налоговый вычет.

Если впоследствии он купит другую недвижимость, то сможет оформить по ней вычет.

Вычет при строительстве жилья

Заявить право на имущественный вычет по строящемуся объекту можно только после окончания строительства. Если это покупка квартиры в строящемся многоквартирном доме, то после оформления акта приема-передачи квартиры. А при строительстве частного дома — после оформления на него права собственности.

Если жилье в новостройке покупалось с привлечением ипотечного кредита, то вычет по процентам можно заявить с момента получения кредита, а не с момента приемки квартиры от застройщика.

В расчет налоговой базы при строительстве частного дома с нуля или при приобретении недостроенного дома можно включить дополнительные расходы. Например, расходы на разработку проектной и сметной документации, материалы, расходы на подключение коммуникаций.

В расчет налоговой базы при строительстве частного дома с нуля или при приобретении недостроенного дома можно включить дополнительные расходы. Например, расходы на разработку проектной и сметной документации, материалы, расходы на подключение коммуникаций.

Такие же расходы можно включить, если вы берете квартиру в новостройке без отделки. Главное условие — это прямо должно быть указано в договоре приобретения (подп. 4 и 5 п. 3 ст. 220 НК РФ).

Нужно помнить об ограничениях по сумме имущественного налогового вычета: 2 млн руб. при покупке и 3 млн руб. по процентам. Налоговая база считается вместе: и стоимость по договору купли-продажи или строительства, и сумма дополнительных расходов.

Как получить налоговый имущественный вычет

Для возврата налога есть четыре способа.

Через налоговую службу. После 31 декабря календарного года имущественный вычет можно получить непосредственно в вашей налоговой.

Через налоговую службу. После 31 декабря календарного года имущественный вычет можно получить непосредственно в вашей налоговой.

Для этого до 1 мая года, следующего за отчетным, нужно самостоятельно рассчитать налоговый вычет, заполнить налоговую декларацию 3-НДФЛ и отнести ее в ФНС.

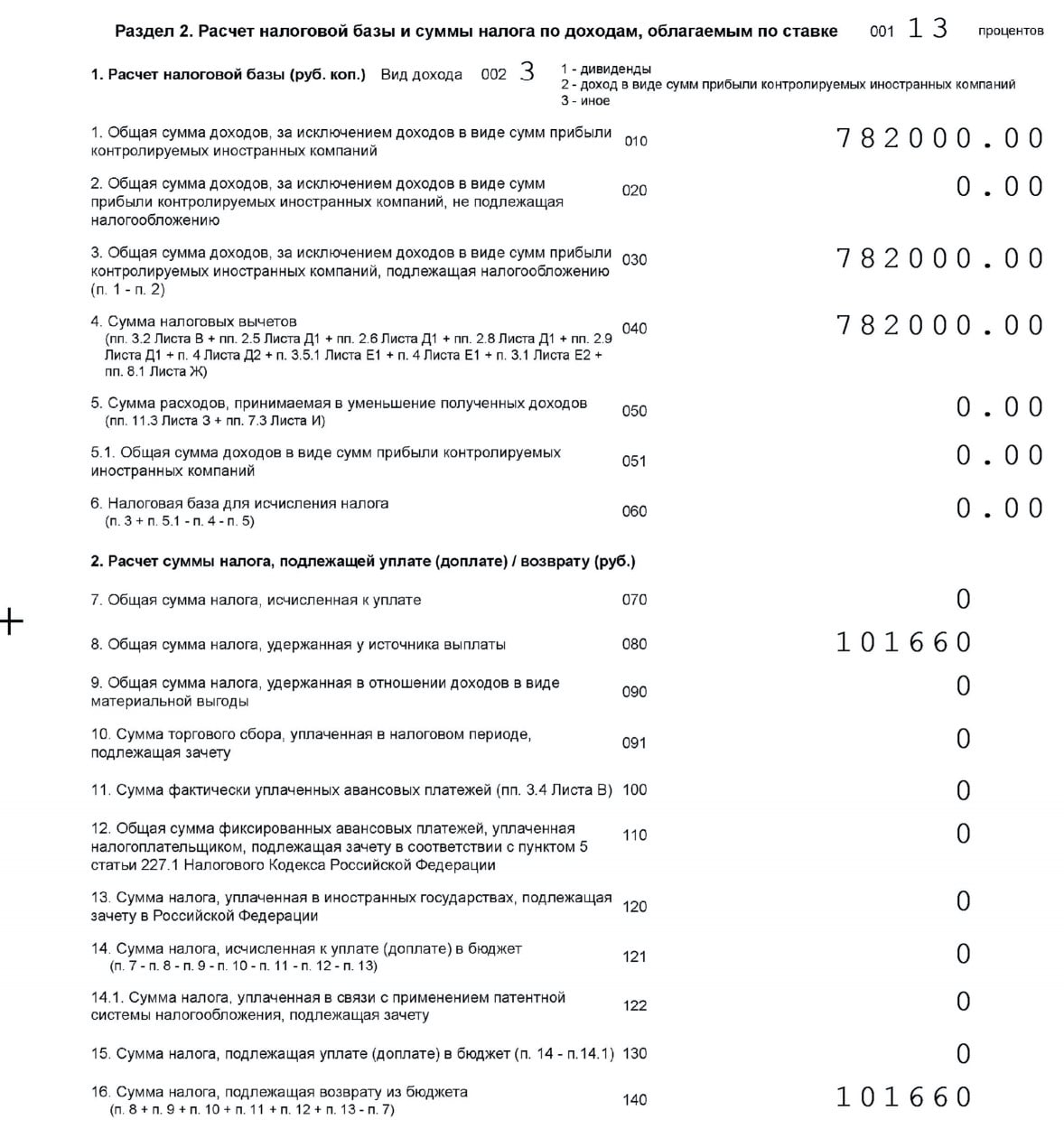

Для оформления налогового вычета заполняется раздел 2 налоговой декларации 3-НДФЛ, а также лист Д1 с расчетом налогового имущественного вычета.

Пример раздела 2 налоговой декларации 3-НДФЛ. Здесь указываются источники получения доходов и размер уплаченного НДФЛ

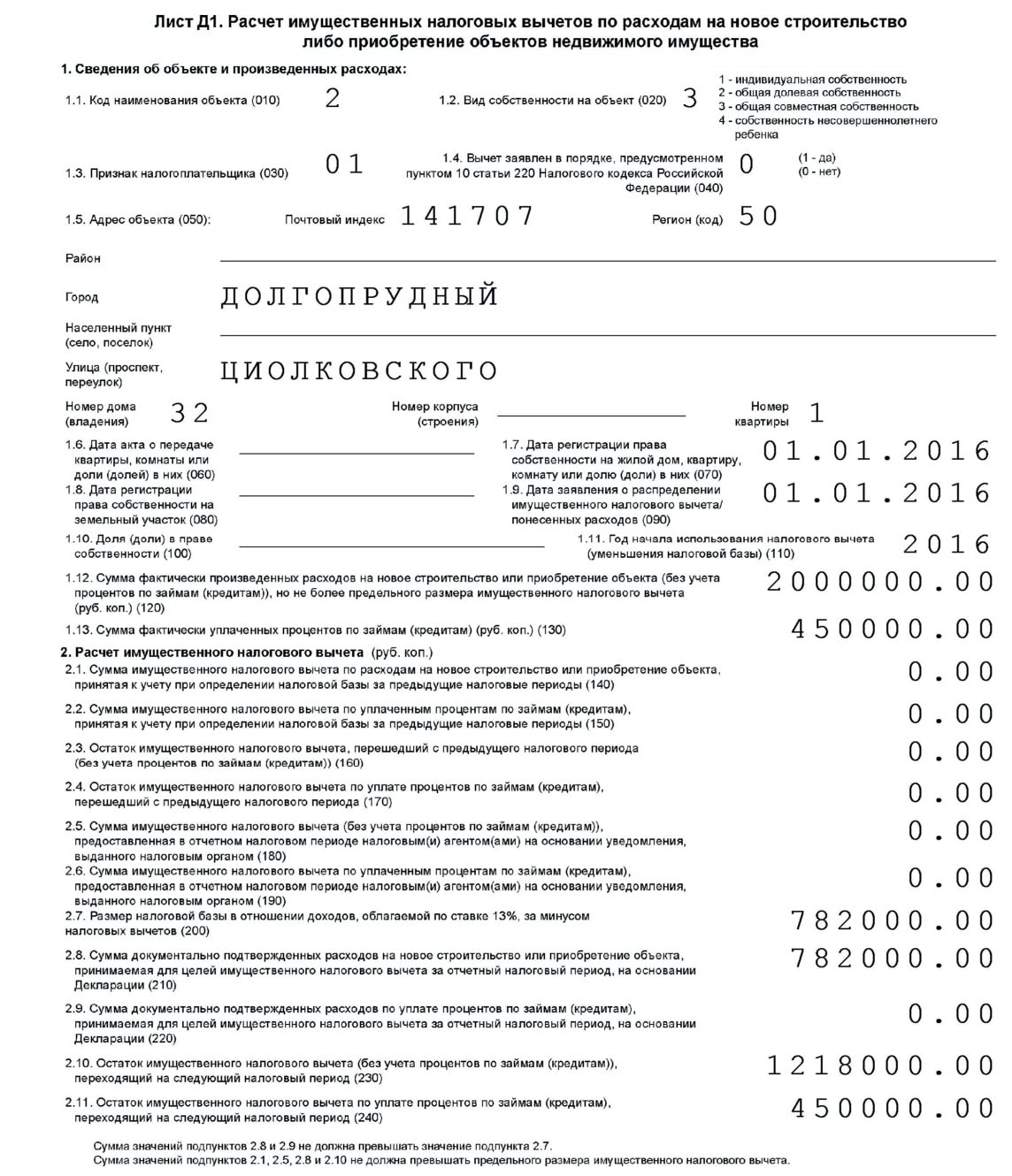

Пример листа Д1 с расчетом налогового имущественного вычета. Здесь указывается общая сумма положенного имущественного вычета, сумма полученного вычета и остаток. Отдельно указываются расчетные суммы вычета по покупке и по ипотечным процентам

Пример листа Д1 с расчетом налогового имущественного вычета. Здесь указывается общая сумма положенного имущественного вычета, сумма полученного вычета и остаток. Отдельно указываются расчетные суммы вычета по покупке и по ипотечным процентам

При приобретении жилья вместе с налоговой декларацией нужно принести следующие документы для налогового вычета за квартиру:

- паспорт или свидетельство о рождении несовершеннолетнего собственника;

- документы о расходах на покупку — например, договор приобретения недвижимости, договор участия в долевом строительстве с актом приема-передачи или документы о праве на земельный участок при строительстве частного дома;

- выписку из Единого государственного реестра недвижимости о праве собственности на объект недвижимости или свидетельство о праве собственности, которое оформлялось до июля 2016 года;

- финансовые документы, подтверждающие расходы, например платежные поручения, квитанции, приходные кассовые ордера.

При получении ипотечных процентов дополнительно к вышеуказанным документам нужны:

При получении ипотечных процентов дополнительно к вышеуказанным документам нужны:

- кредитный договор;

- платежное поручение о выдаче кредита;

- справка от банка об уплате процентов за год.

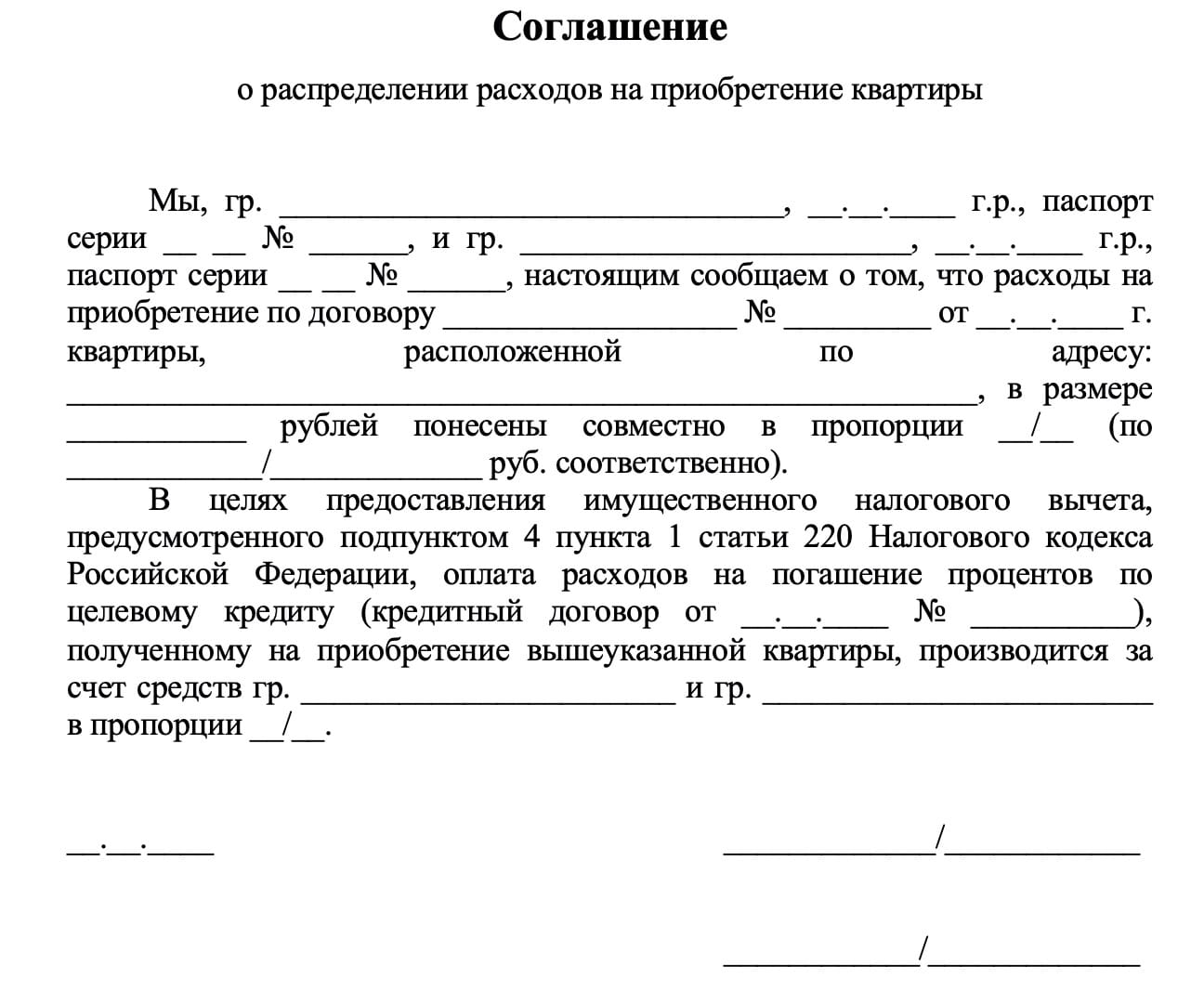

При приобретении недвижимости супругами в общую совместную собственность дополнительно нужно предоставить:

- свидетельство о браке;

- заявление супругов о распределении налогового вычета между собой, если нужно.

С собой нужны оригиналы и копии вышеуказанных документов.

ФНС рассмотрит заявление, декларацию и приложенные документы в течение 3 месяцев. После принятия решения в течение месяца деньги поступят на банковский счет, который вы указали в заявлении.

ФНС рассмотрит заявление, декларацию и приложенные документы в течение 3 месяцев. После принятия решения в течение месяца деньги поступят на банковский счет, который вы указали в заявлении.

Так выглядит заявление о распределении вычета

Онлайн. Все, что описано в первом способе, можно оформить и подать в налоговую службу в электронном виде — тогда ходить туда не придется.

Для того чтобы отправить налоговую декларацию онлайн, понадобится электронная цифровая подпись (ЭЦП). Ее можно получить онлайн на сайте ФНС. Такая подпись действительна только для подачи налоговой декларации онлайн и для электронного взаимодействия с ФНС.

Сроки рассмотрения заявления на вычет и документов аналогичны первому способу подачи на вычет.

Заполнить заявление и налоговую декларацию можно в личном кабинете на сайте ФНС

Так формируется электронная подпись

Когда подпись сформирована, ее можно использовать в течение заданного времени. По истечении срока ее действия придется выпустить новую подпись

Упрощенное получение налогового вычета. С мая 2021 года упростился порядок получения имущественных налоговых вычетов. Вычеты будут считаться проактивно.

Это значит, что если в налоговой системе есть сведения о ваших доходах и сведения о сделке и, например, о выплаченных вами банку процентах по ипотеке, то система все проанализирует и рассчитает. Заявление будет сформировано автоматически, а налогоплательщик получит уведомление об этом в личном кабинете на сайте ФНС. Ему нужно будет только подписать ЭЦП и отправить.

Там же можно будет отследить статус заявления. Но нужно понимать, что пока в базе ФНС есть только сведения о наших доходах. Остальные данные пока не передаются — для этого банкам нужно будет только наладить взаимодействие с ФНС.

Через работодателя. Еще один способ оформления имущественного вычета — через работодателя. Он интересен тем, что получать вычет можно уже в текущем году оформления собственности, а не в следующем, как в предыдущих способах. В этом случае работодатель будет начислять зарплату без вычета НДФЛ до полного исчерпания суммы налогового вычета.

Чтобы это сделать, нужно:

Чтобы это сделать, нужно:

- Самостоятельно рассчитать вычет и отнести в ФНС заявление на предоставление уведомления о праве на имущественный вычет. В заявлении нужно правильно указать полное наименование и ИНН работодателя. К заявлению — приложить те же документы, что указаны выше.

- В течение 30 дней с даты вашего заявления ФНС выдает требуемое уведомление. Его нужно будет забрать и отнести на работу.

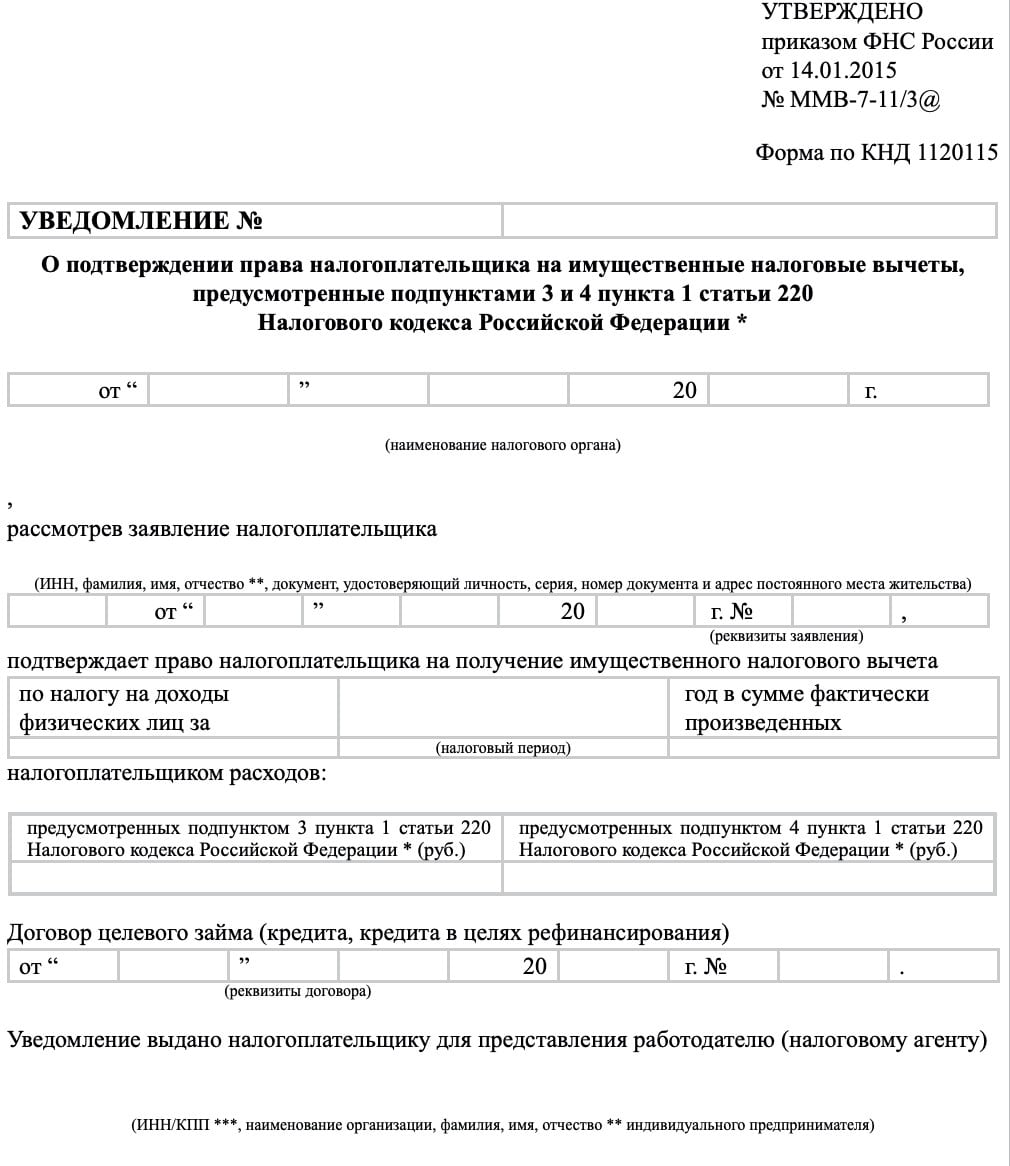

Так выглядит уведомление, которое нужно передать в бухгалтерию работодателя

П. 6 ст. 220 НК РФ

Подп. 3 п. 3 ст. 220 НК РФ

Ст. 221.1 НК РФ

П. 8 ст. 220 НК РФ

Кто не имеет права на имущественный налоговый вычет

- Если НДФЛ не платили, права на его возврат нет. То есть если у вас неофициальная зарплата, вы самозанятый или индивидуальный предприниматель, который не платит НДФЛ, то права на имущественный вычет нет.

- Неработающие пенсионеры. Но если были доходы в течение 3 лет до момента обращения за налоговым вычетом, то можно вернуть налоги или их часть с этих доходов.

- Если для оплаты недвижимости вы использовали субсидии, например государственные жилищные субсидии, военную ипотеку, маткапитал, то в части этих денег право на возврат тоже не применяется. Сумму налогового вычета придется пересчитать пропорционально, исключив долю, которая приходится на субсидию.

- При сделках купли-продажи между взаимозависимыми лицами. По закону ими считаются супруги, родители и дети (в том числе усыновленные), братья и сестры, опекуны и подопечные (ст. 105.1 НК РФ).

- Если в договоре купли-продажи вы договаривались с продавцом о занижении цены, то получите вычет не более цены, которая указана в договоре.

- Если вы купили апартаменты, то права на вычет нет, так как это нежилое помещение.

- Если вы купили квартиру без отделки и затратили на ремонт дополнительные деньги, но в договоре приобретения не указано, что квартира сдана без отделки, то права учесть дополнительные расходы нет. Аналогично — если покупали недоделанный частный дом, но в документах указано, что приобрели полностью готовый дом.

Что запомнить

- Чтобы вернуть налог, сначала нужно оплатить НДФЛ: если налог не уплачивается, права на возврат нет.

- Читайте внимательно документы при оформлении сделки и учитывайте риски, чтобы не лишить себя возможности получить возврат части потраченного.

П. 5 ст. 220 НК РФ

До новых встреч!