Здравствуйте, друзья!

Далеко не всех инвесторов устраивает торговля на российском фондовом рынке: нет страховки от банкротства и мошенничества брокера, маленький выбор инвестиционных инструментов, слишком высокие страновые риски и пр. Многие стремятся выйти на зарубежные биржи и расширить свои возможности. Для этого нужен посредник.

В статье рассмотрим, что из себя представляет брокер Interactive Brokers, как открыть счет у него и покупать ценные бумаги для своего портфеля.

Interactive Brokers (IB) – это американский брокер, который открывает мировые фондовые рынки инвесторам со всего мира, в том числе и россиянам.

Interactive Brokers (IB) – это американский брокер, который открывает мировые фондовые рынки инвесторам со всего мира, в том числе и россиянам.

К сожалению, мы не можем похвастаться возможностью выбора из большого списка посредников. Из-за санкций многие брокеры перестали обслуживать граждан РФ. На сегодня IB – самый популярный среди оставшихся в России.

Пошаговая инструкция по открытию счета

Рассмотрим пошаговую инструкцию по открытию брокерского счета в Interactive Brokers.

Шаг 1. Регистрация на официальном сайте

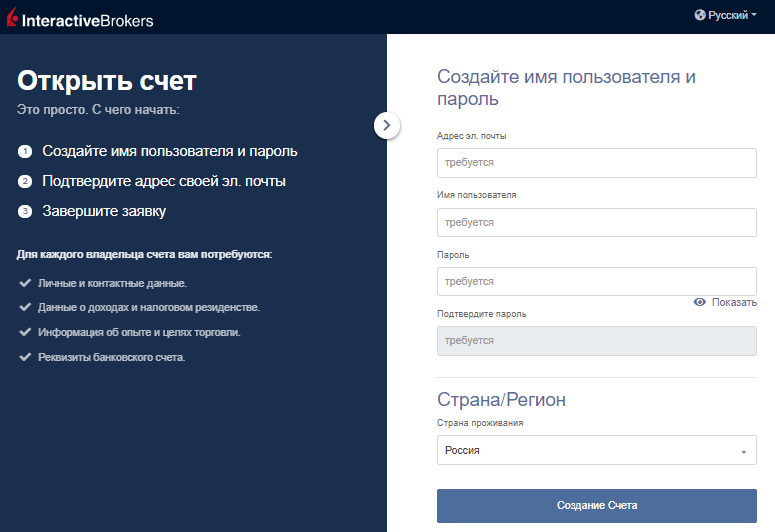

Переходим на главную страницу. Если автоматически сайт открылся на иностранном языке, то в правом верхнем углу можно выбрать “Русский”. Нажимаем на кнопку “Открыть счет” и “Заполнить заявку”. Первая форма потребует ввести адрес электронной почты, имя пользователя, пароль и страну проживания. Внимательно читайте требования к имени и паролю.

Инвесторы, кто уже прошел процедуру открытия счета, рекомендуют не использовать в качестве электронной почты @mail.ru или @yandex.ru. Ваши письма могут не дойти. Лучше завести почтовый ящик на @gmail.com.

Инвесторы, кто уже прошел процедуру открытия счета, рекомендуют не использовать в качестве электронной почты @mail.ru или @yandex.ru. Ваши письма могут не дойти. Лучше завести почтовый ящик на @gmail.com.

Далее идет стандартная процедура подтверждения счета. На указанную в анкете почту придет письмо от IB. После перехода по ссылке надо ввести свои имя и пароль. Процедура регистрации на сайте завершена, но открытие счета еще впереди.

Шаг 2. Заполнение анкеты

На этом этапе придется заполнить несколько форм:

На этом этапе придется заполнить несколько форм:

- Тип клиента и язык ввода данных. Нас интересует “Частное лицо” и “Русский”.

- Контактные данные: Ф. И. О., адрес проживания, номер телефона, дату рождения, страну, где вы платите налоги, и свой ИНН.

- Идентификация: вид и реквизиты документа.

- Трудовая деятельность: сфера деятельности, должность, наименование работодателя.

- Источник благосостояния: необходимо выбрать из предложенных вариантов (есть строка “Другое”, если не нашли подходящий вид доходов).

- Информация о счете: тип счета и базовая валюта. Выбрать нужно из двух видов: наличный или маржинальный счет. Первый используется только для торговли собственными средствами. Второй позволяет взять в долг у брокера. В качестве базовой валюты выбирают ту, в которой будет отображаться информация на счете. Логично, что если вы торгуете на американской бирже, то базовой валютой лучше выбрать американский доллар.

- Секретные вопросы: 3 вопроса с ответами, которые потребуются для дополнительной идентификации личности.

- Подтверждение номера телефона через СМС.

- Доход и капитал. Информация о капитале инвестора: годовом чистом доходе, собственном капитале и ликвидном собственном капитале. IB может отказать в открытии счета, если собственный капитал будет менее 20 000 $. Некоторые инвесторы указывают сведения, не соответствующие действительности. Многие отмечают формальный подход брокера к проверке документов.

- Инвестиционные намерения и намеченная цель торговли. По ответам брокер определит продукты, к торговле которыми вас допустят (можно отметить несколько вариантов).

- Инструменты и рынки, к которым инвестор хочет получить доступ (лучше указать все).

- Опыт торговли и уровень знаний. Целесообразно указать, что опыт более 1 года и хорошие знания фондового рынка.

- Наличие связи с фондовым рынком: консультант по инвестициям, сотрудник брокера, владелец более 10 % акций или руководитель компании, которая торгуется на бирже, и пр.

Все пункты анкеты надо заполнять очень внимательно. По любому из них брокер имеет право запросить подтверждающие документы. Например, сведения о работодателе, справку о доходах и пр.

Все пункты анкеты надо заполнять очень внимательно. По любому из них брокер имеет право запросить подтверждающие документы. Например, сведения о работодателе, справку о доходах и пр.

Шаг 3. Заполнение формы W-8BEN

Форма W-8BEN – это специальная форма, которая позволяет инвестору платить налоги по ставке, действующей в нашей стране. Дело в том, что размер налога с дивидендов в США составляет 30 %, в России – 13 %. Между нашими странами заключен договор об избежании двойного налогообложения.

После подписания формы W-8BEN россиянин заплатит 10 % в бюджет США (налог будет перечислен автоматически). Оставшиеся 3 % придется уплатить самостоятельно в России, подав налоговую декларацию по итогам года.

Форма подписывается простым вводом своих имени и фамилии. Далее следует согласиться, что ознакомлены с документами. На предложение брокера передавать ваши акции другим инвесторам в долг лучше ответить отказом. Согласие лишит вас права претендовать на страховку в случае банкротства посредника.

Шаг 4. Прикрепление документов

Необходимо приготовить сканы (цветные или черно-белые) следующих документов:

Необходимо приготовить сканы (цветные или черно-белые) следующих документов:

- Паспорт (разворот с фотографией и Ф. И. О.). Подойдет отечественный или загранпаспорт.

- Подтверждение адреса проживания. Это может быть любой официальный документ, где будут четко видны ваши Ф. И. О., адрес регистрации и дата. Например, инвесторы часто отправляют счета на оплату коммунальных услуг, справку из банка о состоянии счета, свидетельство о праве собственности на жилую недвижимость и пр.

Шаг 5. Результаты регистрации счета

Большинство инвесторов получает подтверждение регистрации счета через 2-3 дня после отправки заявки. Иногда проверка растягивается на несколько недель.

Interactive Brokers может запросить дополнительные документы, если:

Interactive Brokers может запросить дополнительные документы, если:

- не устраивает документ, подтверждающий адрес проживания;

- требуется подтвердить источник дохода (например, инвестор в статусе безработного указал годовой доход более 40 000 $).

Если IB что-то не устраивает, то он укажет это в письме на электронную почту, указанную при регистрации. Если все в порядке, придет подтверждение об открытии счета. Можно заводить деньги и совершать первые покупки.

Не рекомендую пополнять счет (а такую возможность брокер будет активно предлагать) до окончательной его регистрации. Всегда остается вероятность, что заявка не будет одобрена.

После регистрации счета необходимо запросить документы, подтверждающие открытие: договоры на русском и английском языках, письмо IB. При переводе денег их может запросить банк с целью выполнения требований валютного контроля.

Тарифы и условия обслуживания

В Interactive Brokers нет сложных тарифов и запутанных условий обслуживания. Рассмотрим, как пополнить счет, как вывести с него деньги, как торговать ценными бумагами и какие комиссии придется уплатить.

Перевод и вывод денег со счета

Независимо от того, какую валюту в качестве базовой при заполнении анкеты вы выбрали, переводить деньги на счет можно в любой валюте. Некоторые банки позволяют бесплатно или с минимальной комиссией переводить рубли (например, Тинькофф Банк, Авангард) на брокерский счет. Уже потом их можно конвертировать в доллары через IB на бирже по текущему курсу.

Для перевода необходимо создать уведомление на пополнение счета:

Для перевода необходимо создать уведомление на пополнение счета:

- В личном кабинете переходим во вкладки “Платежи и переводы” – “Перевод средств”.

- Выбираем валюту и “Банковский wire-перевод”. Опыт многих российских клиентов показывает, что экономичнее переводить деньги в рублях. За операцию в долларах или евро придется уплатить комиссию от 15 $ за транзакцию (размер зависит от банка-плательщика).

- Вносим сведения о перечислении денег: банк-отправитель, номер счета, с которого будет сделан перевод, название банка и планируемую сумму перевода. Созданный шаблон лучше сохранить, чтобы не вводить каждый раз заново.

- Далее появляются реквизиты, которые нужны для заполнения поручения на перевод денежных средств в Interactive Brokers.

- В личном кабинете своего банка выбираете вкладку с переводами юридическим лицам и внимательно заполняете необходимые поля сведениями, полученными от брокера. Если все сделано правильно, деньги поступят на счет через 2-3 дня.

Несколько рекомендаций: первый платеж сделайте на небольшую сумму, сохраните шаблон перевода в личном кабинете своего банка и всегда связывайтесь со службой поддержки в случае вопросов или проблем с пополнением счета (поддержка русскоязычная).

Несколько рекомендаций: первый платеж сделайте на небольшую сумму, сохраните шаблон перевода в личном кабинете своего банка и всегда связывайтесь со службой поддержки в случае вопросов или проблем с пополнением счета (поддержка русскоязычная).

Для всех последующих переводов денег на брокерский счет нужно будет предварительно или сразу же после перечисления средств уведомить брокера об этой операции.

Созданные шаблоны значительно сократят время заполнения формы, останется только ввести сумму и нажать кнопку отправки.

Вывод средств осуществляется во вкладках “Платежи и переводы” – “Перевод средств” – “Вывод средств”. Необходимо выбрать валюту и присоединить банк, куда поступят деньги. Далее заполняется форма с реквизитами, которая сохраняется в виде шаблона. IB позволяет один раз в месяц вывести средства бесплатно. Потом комиссия составит 330 руб. при переводе в рублях и 10 $ при переводе в долларах.

Покупка и продажа ценных бумаг

Для начала торговли необходимо программное обеспечение. IB предлагает:

Для начала торговли необходимо программное обеспечение. IB предлагает:

- Портал клиентов. Его активно используют новички. Это личный кабинет клиента, где есть все необходимые операции: торговля, уведомления, инструменты и пр. В одном месте просмотр, торговля и управление счетом.

- Терминал TWS для персонального компьютера. Аналог популярной среди российских инвесторов QUIK. Интерфейс на английском языке, поэтому нужно время, чтобы разобраться в особенностях совершения сделок. Есть демо-версия, на которой можно потренироваться еще до открытия брокерского счета.

- Терминал IBKR TWS для мобильных телефонов на iOS и Android.Аналог терминала TWS для ПК, только для тех, кто привык торговать со своего смартфона.

- IBot – это чат-бот, который встроен в любую из перечисленных выше программ. Он принимает голосовые и текстовые команды, например, на покупку ценных бумаг.

- IBKR API – платформа для профессиональных трейдеров, которая позволяет создать собственное торговое приложение.

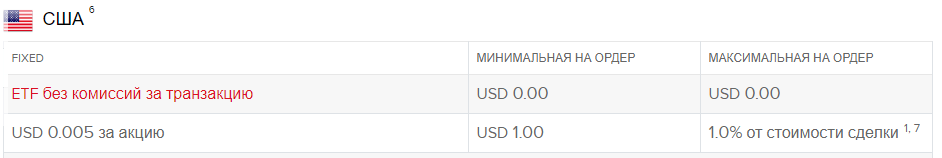

Инвестор должен выбрать один из двух тарифных планов:

- Фиксированный

Устанавливается комиссия за акцию, минимальная и максимальная ставки за сделку. Например, по акциям США ставки составят:

Примеры:

- Купили 100 акций по цене 25 $ за штуку. Комиссия бы составила: 100 * 0,005 = 0,5 $. Но есть минимальный размер в 1 $. Следовательно, комиссия = 1 $.

- Купили 1 000 акций по цене 25 $ за штуку. Комиссия = 1 000 * 0,005 = 5 $.

- Купили 1 000 акций по цене 0,25 $ за штуку. Комиссия бы составила: 1 000 * 0,005 = 5 $. Но есть максимальный размер: не более 1 % от стоимости сделки. Комиссия = 1 000 * 0,25 * 0,01 = 2,5 $.

- Многоуровневый

Включает брокерскую комиссию, которая зависит от объема сделок, биржевые, регуляторные и клиринговые сборы.

Кроме перечисленных комиссий, инвестор оплачивает:

- Комиссию за обслуживание счета (часто ее называют “за бездействие”). Размер зависит от суммы капитала. Если менее 2 000 $, то 20 $ в месяц, от 2 000 до 100 000 $ – 10 $ в месяц, свыше 100 000 $ – 0 $. Если инвестор младше 25 лет, комиссия – 3 $. Комиссия уменьшается на сумму, которую вы заплатите за сделку.

- Подписку на данные. Например, за котировки в онлайн-режиме. Бесплатно они показываются с задержкой в 15 минут. По новостям и аналитике есть платные и бесплатные тарифы.

В Interactive Brokers нет минимального депозита, поэтому логично советовать открывать и инвестировать с любой накопленной суммы. Но минимальная комиссия за содержание счета в 120 $ в год делает этот процесс неэффективным при маленьких суммах. Представьте, что у вас всего 5 000 $ капитала. За год вы заплатите брокеру 2,4 %. Это слишком много.

В Interactive Brokers нет минимального депозита, поэтому логично советовать открывать и инвестировать с любой накопленной суммы. Но минимальная комиссия за содержание счета в 120 $ в год делает этот процесс неэффективным при маленьких суммах. Представьте, что у вас всего 5 000 $ капитала. За год вы заплатите брокеру 2,4 %. Это слишком много.

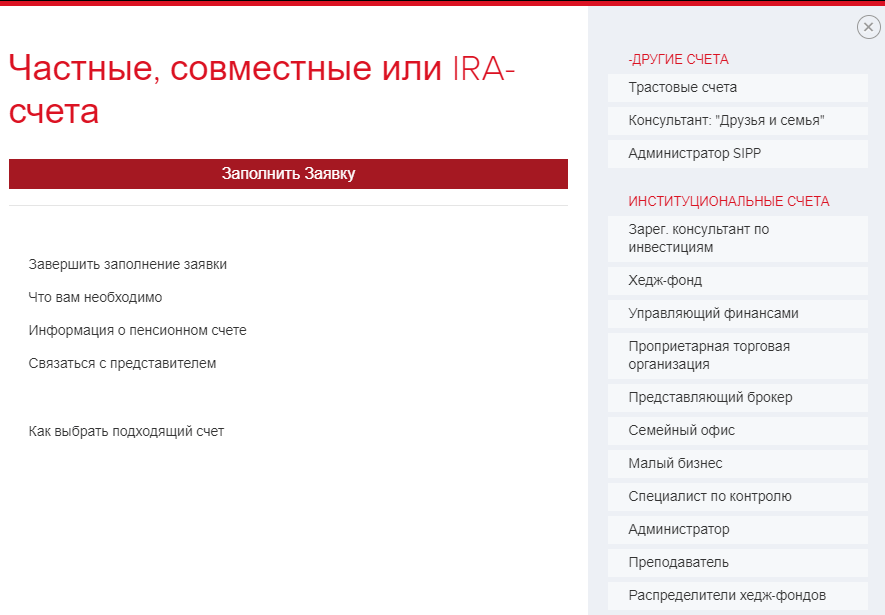

Виды брокерских счетов

При заполнении анкеты вас попросят выбрать вид брокерского счета. По умолчанию предлагают заполнить заявку на открытие частного, совместного или IRA-счета. Частный подходит большинству инвесторов. Если сомневаетесь в выборе, то о структуре счета можно почитать на сайте брокера.

Частный счет имеет варианты:

- Наличный. Можно торговать только за собственные деньги. Выручка от купли-продажи ценных бумаг поступит инвестору в соответствии с режимом торгов (например, при режиме “Т+2” деньги придут только через 2 дня после совершения сделки). Требований по минимальному размеру капитала нет, возраст инвестора – от 18 лет.

- Маржинальный (или маржевый, как пишет русскоязычная версия сайта IB). Дает возможность торговать в долг, занимая деньги у брокера. По счету есть ограничения: возраст от 21 года и минимальный капитал от 25 000 $.

Преимущества и недостатки IB для частного инвестора из России

Прежде чем выходить на зарубежный рынок, полезно будет оценить преимущества и недостатки для частного инвестора из России.

Преимущества:

Преимущества:

- Главный плюс, ради которого открывают счета российские клиенты, – это доступ к мировым торговым биржам. Выбор инвестиционных инструментов там не идет ни в какое сравнение с МосБиржей или Санкт-Петербургской фондовой биржей.

- Несложная процедура открытия счета онлайн и русскоязычная поддержка на сайте. При правильном оформлении заявки через 2-3 дня уже можно заводить деньги и совершать первые сделки. Требуется минимум документов: паспорт и подтверждение адреса проживания.

- Надзор за деятельностью брокера со стороны американской комиссии по ценным бумагам и биржам SEC.

- Страхование от возможного банкротства брокера на сумму до 500 тыс. $.

- Бесплатный вывод средств со счета в любой банк, но только 1 раз в месяц. Для долгосрочного инвестора этого более чем достаточно. Бесплатное пополнение тоже возможно через некоторые российские банки.

Недостатки:

Недостатки:

- Комиссия за неактивность. Это существенный момент, который останавливает инвесторов с капиталом менее 10 000 $.

- Необходимость самостоятельно уплачивать в налоговую 3 % от прибыли (по сделкам на рынке США).

- Необходимость уведомлять об открытии счета у зарубежного брокера и предоставлять ежегодно отчет о движении денежных средств.

- Санкционный риск. Неизвестно, насколько далеко могут зайти иностранные власти в ограничении доступа россиян на зарубежные рынки. И вероятность запретных мер со стороны российских законодателей тоже полностью исключить нельзя.

Заключение

Привлекательность счета в Interactive Brokers у меня не вызывает сомнения. Но уходить полностью с российского рынка, мы думаем, все же не стоит.

Идеальный вариант – часть капитала оставить в России, например, на ИИС для получения налоговых льгот, а часть перевести на счет зарубежного брокера для формирования долгосрочного портфеля из ликвидных индексных фондов и ценных бумаг.

Идеальный вариант – часть капитала оставить в России, например, на ИИС для получения налоговых льгот, а часть перевести на счет зарубежного брокера для формирования долгосрочного портфеля из ликвидных индексных фондов и ценных бумаг.

Так мы проведем еще одну диверсификацию средств – по посредникам.

До новых встреч!