Здравствуйте, друзья!

Средняя дивидендная доходность российского рынка акций в последние годы держится в районе 7 – 8 %.

Есть компании, которые выплачивают больше указанных цифр. Например, за 12 месяцев НЛМК дала 15,61 %, Северсталь – 13,09 %.

Есть компании, которые выплачивают больше указанных цифр. Например, за 12 месяцев НЛМК дала 15,61 %, Северсталь – 13,09 %.

Все это делает стратегию покупки бумаг под дивиденды очень привлекательной.

За счет нее инвестор может настроить пассивный доход и зарабатывать больше, чем на депозитах. Но для начала новичкам стоит изучить важные понятия, которые напрямую влияют на возможность получения денег от эмитента.

В статье разберем, что такое дивидендная отсечка простыми словами, где ее найти и зачем это надо делать.

Понятие дивидендной отсечки

Дивидендная отсечка или дата закрытия реестра – это конкретная дата в календаре, когда эмитент формирует список акционеров, имеющих право на получение дивидендов.

Дивидендная отсечка или дата закрытия реестра – это конкретная дата в календаре, когда эмитент формирует список акционеров, имеющих право на получение дивидендов.

Все, кто попадет в этот список (он называется реестр), получат деньги на счет. Кто не успеет это сделать, останется без выплат.

Отсюда вытекает важная задача инвестора – попасть в заветный список. Недостаточно просто купить акцию компании в любой момент времени и ждать денег. Необходимо стать владельцем ценной бумаги именно на дату отсечки, а ее легко можно пропустить из-за особенностей работы биржи. В статье мы как раз и разберем, как самостоятельно определить крайнюю дату для покупки акции или где посмотреть уже готовые данные.

Есть несколько важных дат, за которыми должен следить дивидендный инвестор:

Есть несколько важных дат, за которыми должен следить дивидендный инвестор:

- Дата объявления дивидендов – день, когда эмитент объявляет о размере и сроке выплат. Эти параметры утверждаются общим собранием акционеров.

- Экс-дивидендная дата – последний день, когда можно купить акции для получения дивидендов. Она не совпадает с датой отсечки. На этом моменте мы далее остановимся подробнее.

- Дата закрытия реестра (дивидендная отсечка) – про нее мы и говорим в нашей статье. Это день окончательного формирования списка получателей дивидендов.

- Дата выплат – день, когда акционер получает деньги на брокерский или банковский счет. Она не обязательно одинаковая для всех. Зависит от банка и брокера. Например, по моему опыту работы с несколькими брокерами на несколько дней позднее приходят дивиденды на брокерский счет, открытый в Сбербанке. Значительно раньше получаю деньги от ВТБ и Открытия.

Порядок расчета и выплаты дивидендов

Основным документом, где описываются порядок расчета и условия выплаты дивидендов, является дивидендная политика эмитента. Компания старается его придерживаться. Но иногда отклоняется от прописанных правил, если текущая ситуация складывается неблагоприятно для дальнейшего развития и выплата дивидендов может еще больше ее усугубить. Например, компании необходимо погасить долги или выплатить крупные штрафы, поэтому по итогам квартала она не выплатила дивиденды.

Рекомендую ознакомиться с дивидендной политикой перед покупкой акций в свой портфель и разобраться с тем, как компания рассчитывает выплачиваемые акционерам суммы. Эмитент публикует документ на своем официальном сайте. Его также можно найти на сайте Центра раскрытия корпоративной информации.

Рекомендую ознакомиться с дивидендной политикой перед покупкой акций в свой портфель и разобраться с тем, как компания рассчитывает выплачиваемые акционерам суммы. Эмитент публикует документ на своем официальном сайте. Его также можно найти на сайте Центра раскрытия корпоративной информации.

Несколько примеров дивидендных политик российских компаний с разными условиями расчета дивидендов:

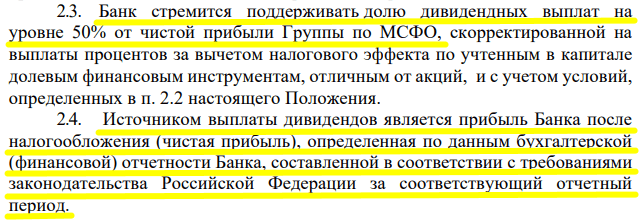

Выписка из дивидендной политики Сбербанка:

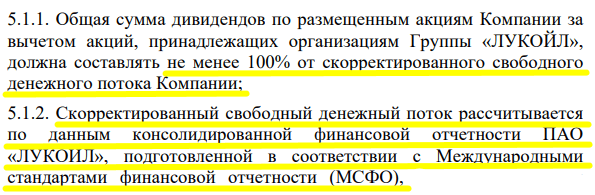

Выписка из дивидендной политики Лукойла:

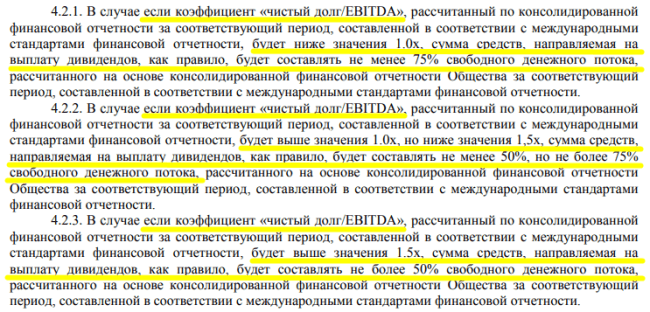

Выписка из дивидендной политики Фосагро:

На основе анализа дивидендных политик разных компаний можно выделить несколько вариантов баз для расчета дивидендов:

На основе анализа дивидендных политик разных компаний можно выделить несколько вариантов баз для расчета дивидендов:

- Чистая прибыль — это прибыль, которая остается в распоряжении предприятия после уплаты налога на прибыль. Законом не установлено, какую отчетность использовать в качестве ориентира, поэтому одни компании берут чистую прибыль из отчетности по российским (РСБУ), а другие по международным стандартам (МСФО).

- Свободный денежный поток, сокращенно FCF — это деньги, которые остаются в распоряжении предприятия после осуществления текущих расходов и капитальных затрат.

- Мультипликатор «Чистый долг/EBITDA» — отношение долговых обязательств компании к ее прибыли до выплаты налогов, амортизации и процентов по кредитам. Показывает, сколько лет нужно предприятию для того, чтобы погасить все долги.

Эмитент не обязан делиться с акционерами частью заработанных денег. По закону это право, но не обязанность. Например, крупная энергетическая компания “Энел Россия” отказалась от выплат за 2020 г. Год оказался трудным по известным причинам и для Аэрофлота, который тоже не порадовал своих акционеров.

Прежде чем мы перейдем к алгоритму действий по покупке акций под дивиденды, разберем этапы расчета и выплаты денег эмитентом:

Прежде чем мы перейдем к алгоритму действий по покупке акций под дивиденды, разберем этапы расчета и выплаты денег эмитентом:

Этап 1 – совет директоров или наблюдательный совет рекомендует дату формирования списка лиц, которые могут претендовать на дивиденды, размер выплат.

Этап 2 – общее собрание акционеров рассматривает рекомендации совета директоров, либо утверждает их, либо нет.

Этап 3 – формируется список инвесторов, кто владеет ценными бумагами на обозначенную общим собранием акционеров дату. Именно они получат дивиденды. Дата закрытия реестра устанавливается через 10 – 20 дней с даты принятия решения общим собранием акционеров.

Этап 4 – в течение 10 дней после закрытия реестра дивиденды приходят на счета брокеров, в течение 25 дней акционеры получают их на свои брокерские или банковские счета.

Как купить акцию и получить дивиденды

Самым ответственным моментом для инвестора является 3-й из рассмотренных выше этапов. Нельзя пропустить дату закрытия реестра, иначе можно остаться с акциями, но без дивидендов.

Чтобы точно получить деньги от эмитента, необходимо выполнить следующие действия:

Чтобы точно получить деньги от эмитента, необходимо выполнить следующие действия:

- Узнать дату закрытия реестра

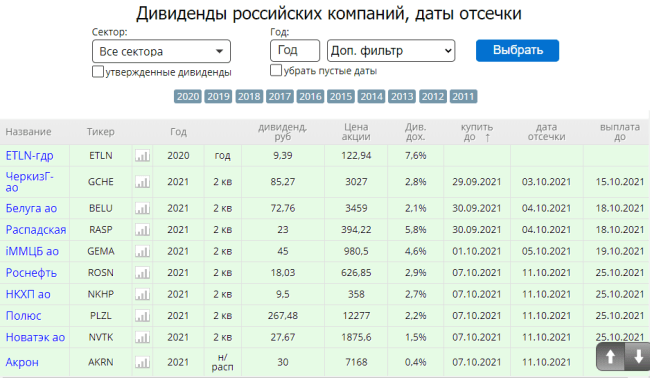

Она публикуется на сайте эмитента, у агрегаторов (например, SmartLab), брокеров и аналитических компаний (например, УК Доход). День отсечки – всего лишь ориентир для дальнейших расчетов. Если вы купите акции в дату закрытия реестра, то останетесь без дивидендов.

- Определить крайнюю дату для покупки

На бирже акции торгуются в режиме Т+2. Он означает, что владельцем бумаг вы сможете стать только через 2 рабочих дня после совершения сделки. С особой осторожностью надо подходить к определению последней даты для покупки акций в праздничные и выходные дни. В расчет принимаются именно рабочие дни. Покажу на примерах:

Общее собрание акционеров Роснефти утвердило отсечку на 11.10.2021 (понедельник). Начинаем обратный отсчет. 9 октября (суббота) и 10 октября (воскресенье) отбрасываем – это выходные дни, когда биржа не работает. Получается, что два рабочих дня это 7 октября (четверг) и 8 октября (пятница).

Общее собрание акционеров Роснефти утвердило отсечку на 11.10.2021 (понедельник). Начинаем обратный отсчет. 9 октября (суббота) и 10 октября (воскресенье) отбрасываем – это выходные дни, когда биржа не работает. Получается, что два рабочих дня это 7 октября (четверг) и 8 октября (пятница).

Следовательно, для попадания в реестр надо купить акции Роснефти до 7.10.2021.

Общее собрание акционеров Самолет утвердило закрытие реестра на 15.10.2021 (пятница). Два рабочих дня до этой даты – 13 октября (среда) и 14 октября (четверг). Следовательно, для попадания в реестр надо купить акции Самолета до 13.10.2021.

Никто не запрещает купить акции значительно раньше отсечки, не за 2 дня до нее, а за недели и месяцы. Именно так поступают долгосрочные инвесторы, которые не привязываются к конкретным датам и котировкам, а планомерно делают покупки в соответствии со своей стратегией.

Самостоятельно рассчитывать последний день для покупки акций не обязательно. Есть удобные дивидендные календари.

Почему цена акции снижается после отсечки

После утверждения общим собранием акционеров (иногда раньше) размера дивидендов и даты закрытия реестра у большинства акций на бирже наблюдается дивидендный гэп. Это снижение котировок примерно на величину ожидаемых выплат.

Такая ситуация уравнивает тех, кто купил акции до отсечки с расчетом на дивиденды, и тех, кто купит позднее. Последние денег от эмитента не получат, поэтому могут рассчитывать на более низкую цену бумаги. Это не означает, что сниженная котировка будет держаться и радовать инвесторов сколь угодно долго. Наступает момент, когда гэп закрывается, т. е. цена возвращается к своему прежнему уровню.

Период времени до закрытия у всех компаний разный. Продолжительность зависит от многих факторов: ситуации в мировой и национальной экономиках, отрасли, самой компании и пр.

Период времени до закрытия у всех компаний разный. Продолжительность зависит от многих факторов: ситуации в мировой и национальной экономиках, отрасли, самой компании и пр.

У некоторых эмитентов гэп закрывается за несколько дней, у других за несколько месяцев, а у третьих его вообще может не быть.

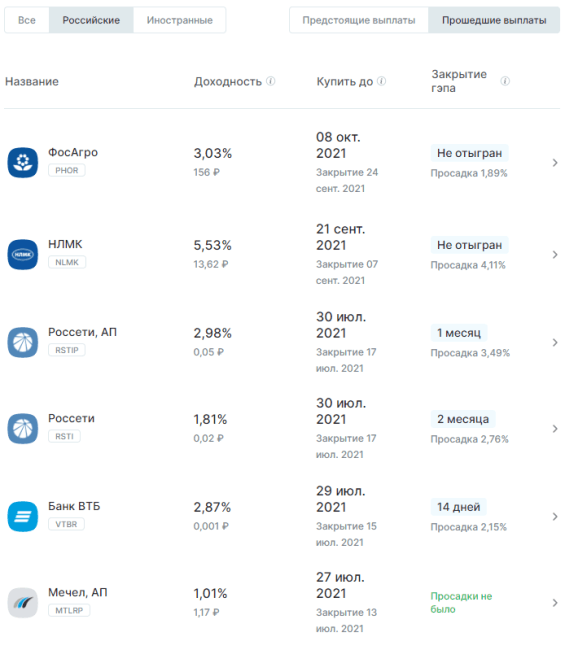

У брокера Открытие есть дивидендный календарь, в котором помимо дат отсечки и последнего дня покупки акций есть информация о сроках закрытия гэпа и проценте снижения котировок. Например, у Роснефти, Фосагро, Новатэка и Мечела вообще не было просадки. ВТБ закрыл гэп за 14 дней, АФК Система за 2 месяца.

Стратегии заработка на выплате дивидендов

Дивидендную стратегию используют не только долгосрочные инвесторы, но и трейдеры, которые зарабатывают на колебаниях котировок. Рассмотрим, как можно действовать, чтобы максимизировать свою доходность.

Долгосрочная стратегия “купи и держи”

На первый взгляд понятная и простая стратегия. Купили акцию, держим ее до конца жизни, получаем пассивный доход, а потом еще и детям оставляем в наследство. Но, на мой взгляд, это самый сложный вариант. Представляете, вы должны найти компанию, которая десятилетиями будет выплачивать своим акционерам деньги.

Некоторые советуют ориентироваться на дивидендных аристократов. Но, во-первых, разумно это только по американскому рынку, где есть компании, стабильно выплачивающие дивиденды по 25 и более лет. На российском рынке таких нет. Во-вторых, нельзя полагаться только на стабильность выплат. Получаемая сумма может быть ничтожно маленькой и не покроет даже инфляцию.

Некоторые советуют ориентироваться на дивидендных аристократов. Но, во-первых, разумно это только по американскому рынку, где есть компании, стабильно выплачивающие дивиденды по 25 и более лет. На российском рынке таких нет. Во-вторых, нельзя полагаться только на стабильность выплат. Получаемая сумма может быть ничтожно маленькой и не покроет даже инфляцию.

В идеале, выбирать такие компании в свой инвестиционный портфель, которые имеют перспективы роста, активно развиваются, плюсом еще и делятся частью своей прибыли с акционерами. А это уже требует со стороны инвестора проведения серьезной аналитической работы и пусть не частого, но регулярного пересмотра портфеля, чтобы отсеять бесперспективных эмитентов.

Мой совет – либо учитесь такую работу проводить, либо 100 раз подумайте выбирать дивидендную стратегию.

Покупка акций до дивидендной отсечки

Инвесторы следят за собраниями совета директоров и акционеров.

Инвесторы следят за собраниями совета директоров и акционеров.

Как только объявляется размер дивидендов, котировки начинают расти на возросшем спросе.

Конечно, при условии, что сумма оправдала ожидания. Задача инвестора – купить акции в самом начале такого подъема. Не стоит это делать за несколько дней до отсечки, лучше сразу же в день объявления даты и суммы выплат.

Некоторые инвесторы покупают еще раньше. Они анализируют отчетность компании, по итогам которой совет директоров будет принимать решение о дивидендах. Самостоятельно рассчитывают размер выплат в соответствии с дивидендной политикой и высказываниями руководителей в СМИ. Но всегда надо помнить, что эмитент может вообще ничего не заплатить акционерам или снизить сумму.

Стратегия заключается в том, чтобы купить ценные бумаги до подорожания, а дальше по желанию:

Стратегия заключается в том, чтобы купить ценные бумаги до подорожания, а дальше по желанию:

- попасть в реестр акционеров и получить выплаты;

- продать акции до отсечки на пике ее стоимости и заработать на росте котировок.

Если же инвестор рассчитывает на дивиденды, но не намерен долго держать бумаги в своем портфеле, то продать акции после отсечки можно, но лучше не делать это сразу – возможен дивидендный гэп.

Покупка акций после дивидендной отсечки

Такую стратегию применяют инвесторы, кто хочет купить акции подешевле и не рассчитывают на текущие дивиденды. Суть в том, чтобы заработать на росте котировок после гэпа. Если компания перспективная, то стоимость акций будет расти и дальше.

Здесь нужно помнить, что гэп случается не у всех компаний, т. е. снижения котировок может и не быть. А если он случится, то потребуется терпение, потому что закрытие гэпа может наступить как через пару дней, так и через несколько месяцев.

Здесь нужно помнить, что гэп случается не у всех компаний, т. е. снижения котировок может и не быть. А если он случится, то потребуется терпение, потому что закрытие гэпа может наступить как через пару дней, так и через несколько месяцев.

Достаточно посмотреть на таблицу, которую мы приводили выше от брокера Открытие, чтобы убедиться, что никаких закономерностей здесь нет.

И без фундаментального анализа эмитента, общего состояния рынка и отрасли не обойтись. Рост рыночной стоимости акции возможен только у сильной, перспективной компании.

Заключение

Дивидендная отсечка – важное понятие как для долгосрочного инвестора, так и для трейдера. И тот, и другой хочет купить акцию дешевле. Первый стремится заработать на росте котировок и получении дивидендной доходности. Второго больше интересует заработок на изменении цены, поэтому он ловит малейшие колебания, чтобы не пропустить нужный момент входа в позицию и выхода из нее.

Надеемся, что информация оказалась полезной. Теперь вы сможете правильно определить крайний день, когда лучше всего купить акции под дивиденды.

До новых встреч!