Здравствуйте, друзья!

Казалось бы уже все написано про ипотеку, миллионы людей пользуются кредитом и приобретают собственное жилье. Но тема настолько важная и сложная, что еще писать и писать. Тем более законотворцы с завидной регулярностью меняют правила игры на рынке, давая идеи для новых статей и размышлений.

При оформлении кредита на покупку недвижимости вы подписываете несколько важных документов. Один из них – закладная на квартиру по ипотеке.

Что такое закладная

Все интересующие нас вопросы регламентирует закон об ипотеке. Последние изменения вступили в силу 01.07.2018 г. Мы поговорим о некоторых из них ниже.

Закладная – это ценная бумага, дающая право банку возместить убытки в случае неплатежеспособности заемщика путем реализации заложенного имущества.

Банку нужна гарантия возврата средств по ранее выданному ипотечному кредиту. Именно он заинтересован в залоговом документе в первую очередь.

Банку нужна гарантия возврата средств по ранее выданному ипотечному кредиту. Именно он заинтересован в залоговом документе в первую очередь.

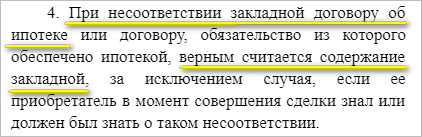

Заемщик должен очень внимательно отнестись к его оформлению, т. к. он часто составляется на единственное жилье и имеет большую юридическую силу, чем кредитный договор. В случае спорных моментов суд принимает к рассмотрению сведения именно из закладной, а не из кредитного договора.

Ценная бумага может выступать в двух формах:

- в виде бумажного документа,

- в электронном виде.

Есть еще понятие обездвиженная закладная – это бумажный вариант, который банк передал на хранение в специальный депозитарий.

Кроме того, залоговый документ может быть:

Кроме того, залоговый документ может быть:

- без права передачи третьим лицам,

- с правом передачи третьим лицам.

Для заемщика очевидно, что наиболее приемлемый – первый вариант. Но банки часто прибегают именно ко второму. Что это им дает? В первую очередь привлечение дополнительных финансовых ресурсов для осуществления своей операционной деятельности. Ведь залоговый документ обеспечен ликвидной недвижимостью.

Банк может:

- продать,

- обменять,

- частично передать права по закладной.

Например, Сбербанк участвовал в программе инвестиций Внешэкономбанка. С этой целью было создано специальное юридическое лицо ООО ”Ипотечный агент СБ-2014”, выпустившее облигации. Обеспечением по ним стали ранее выданные Сбербанком ипотечные кредиты в количестве 9 300 штук. С 17 декабря 2014 года всеми правами кредитора на эти кредиты обладает новый ипотечный агент, в т. ч. и правами залогодержателя.

Например, Сбербанк участвовал в программе инвестиций Внешэкономбанка. С этой целью было создано специальное юридическое лицо ООО ”Ипотечный агент СБ-2014”, выпустившее облигации. Обеспечением по ним стали ранее выданные Сбербанком ипотечные кредиты в количестве 9 300 штук. С 17 декабря 2014 года всеми правами кредитора на эти кредиты обладает новый ипотечный агент, в т. ч. и правами залогодержателя.

Сбербанк сообщал, что эта процедура никак не повлияет на заемщиков.

Чем грозит заемщику передача прав по закладной третьим лицам? Возможной потерей документа, если он хранился в банке в документарном виде. По вопросу потери и возможных действий со стороны заемщика мы поговорим отдельно.

При выборе банка для получения ипотечного кредита поинтересуйтесь, может ли он передать залоговый документ третьим лицам. Кого-то из заемщиков эта информация может остановить.

Требования закона к содержанию документа

Бланк в каждом банке может выглядеть по-разному, но он обязан содержать необходимые сведения, которые прописаны в законе. Поэтому обязательно при подписании проверьте полноту и точность информации. Она должна полностью соответствовать кредитному договору.

Бланк в каждом банке может выглядеть по-разному, но он обязан содержать необходимые сведения, которые прописаны в законе. Поэтому обязательно при подписании проверьте полноту и точность информации. Она должна полностью соответствовать кредитному договору.

Содержание закладной:

Содержание закладной:

- Слово “закладная” в названии.

- Сведения о залогодателе: ФИО, паспортные данные, СНИЛС.

- Сведения о кредиторе: наименование, дата и место подписания кредитного договора.

- Информация по кредитному договору: сумма полученного кредита под залог недвижимости и проценты, подлежащие уплате по договору; четкий план погашения задолженности на весь срок кредитования.

- Описание объекта недвижимости: вид, адрес, площадь, кадастровый номер, обременения и другие параметры.

- Рыночная стоимость объекта залога согласно отчету об оценке и кредитному договору.

- Сведения, подтверждающие право заемщика на предмет ипотеки и данные о государственной регистрации ипотеки.

- Подписи и даты всех сторон, печать банка.

Номером закладной по закону является номер регистрации ипотеки, который обычно указывается в конце документа, где проставляются отметки государственного регистрирующего органа.

Как и где оформить

Никаких сложностей с оформлением закладной у заемщика не должно возникнуть по той простой причине, что составляет ее банк. Главная задача клиента – проверить правильность заполнения и поставить свою подпись.

В большинстве случаев нужны те же документы, как и при оформлении кредита:

В большинстве случаев нужны те же документы, как и при оформлении кредита:

- паспорт заемщика и поручителей, если они есть;

- кредитный договор;

- договор купли-продажи или договор о долевом участии в строительстве с передаточным актом;

- свидетельство о браке, если заемщик состоит в браке;

- отчет об оценке и другие документы по требованию банка.

Всю процедуру оформления закладной можно описать в 3 шагах:

Всю процедуру оформления закладной можно описать в 3 шагах:

- Изучить и подписать кредитный договор и закладную в банке-кредиторе.

- Заплатить госпошлину и зарегистрировать ипотеку в Росреестре. Стоимость регистрации – 2 000 руб.

- Получить выписку из ЕГРН, подтверждающую право собственности на квартиру или дом с отметкой об обременении.

Обременение – это наложение ограничений на некоторые действия в отношении объекта недвижимости: продажу, дарение, перепланировку, сдачу в аренду и некоторые другие.

Обременение – это наложение ограничений на некоторые действия в отношении объекта недвижимости: продажу, дарение, перепланировку, сдачу в аренду и некоторые другие.

Без согласия залогодержателя, т. е. банка, вы не имеете права эти действия совершать. Нарушение грозит разрывом договора со стороны банка и требованием возврата суммы кредита.

Закладная составляется в 1 экземпляре и хранится в банке или в депозитарии по распоряжению банка до момента возврата заемщиком полной суммы ипотечного кредита.

Процедура снятия обременения

После погашения кредита заемщик должен пройти процедуру снятия обременения и получить новые правоустанавливающие документы. Сейчас на руки свидетельство о собственности не выдают, а только выписку из ЕГРН.

С 01.07.2018 г. в действие вступили изменения в законе об ипотеке, по которым банкам дано право начать процедуру сразу же после выплаты заемщиком последнего платежа. Но продолжает действовать и старый порядок, поэтому рассмотрим и тот, и другой.

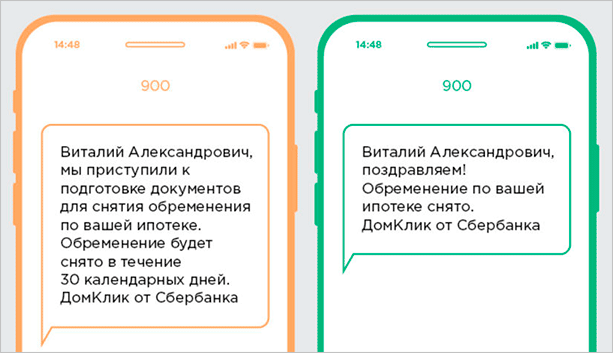

Упрощенный механизм

Упрощенный механизм действует в Сбербанке. Вам не надо идти в госорганы для снятия обременения. Банк автоматически запускает процедуру после погашения долга. Вам придет СМС о ее начале, а потом – о ее завершении.

Упрощенный механизм действует в Сбербанке. Вам не надо идти в госорганы для снятия обременения. Банк автоматически запускает процедуру после погашения долга. Вам придет СМС о ее начале, а потом – о ее завершении.

По закону отводится срок – 30 дней. Можно самостоятельно проверить завершение снятия на сайте Росреестра. Есть 3 способа:

Способ 1. Введите справочную информацию по объекту недвижимости.

В полученном ответе в графе “Права / Ограничения” должно быть пусто.

Способ 2. Это можно сделать через Госуслуги. На сайте Росреестра войдите в личный кабинет.

При нажатии кнопки “Личный кабинет” введите логин и пароль своего аккаунта на Госуслугах.

В личном кабинете выберите раздел “Мои объекты” и посмотрите актуальные сведения об обременении.

Способ 3. Закажите выписку из ЕГРН на сайте Росреестра.

Стоимость услуги от 300 руб., срок предоставления – не более 3 рабочих дней.

Стандартная процедура

После погашения ипотечного кредита заемщик имеет право вернуть закладную и снять обременение со своей квартиры в регистрирующем органе. При этом неважно, когда вы вернули долг – по истечении срока кредитования или досрочно.

Для этого надо:

Для этого надо:

- обратиться в банк с заявлением о выдаче закладной;

- заказать в банке справку о погашении задолженности;

- собрать другие необходимые документы (кредитный договор, квитанция об уплате госпошлины и другие);

- обратиться в МФЦ или Росреестр для погашения отметки об обременении недвижимости;

- получить выписку из ЕГРН с отсутствием отметки об обременении квартиры.

При погашении записи об обременении закладная аннулируется.

Только тогда бывший заемщик становится собственником приобретенной с помощью ипотеки недвижимости в полном объеме.

Он может распоряжаться ею по своему усмотрению:

Он может распоряжаться ею по своему усмотрению:

- продать,

- подарить,

- сдать в аренду,

- осуществить реконструкцию или перепланировку,

- завещать по наследству,

- обменять на другую жилплощадь.

С какими проблемами сталкиваются заемщики

Вроде бы процедура получения закладной и снятия обременения довольно простая, но на практике заемщики встречаются со сложностями. Одной из самых распространенных проблем, как показал анализ отзывов на портале Банки.ру, стала задержка в выдаче закладной.

Без объяснения причин сроки растягиваются на несколько месяцев. В результате у людей срываются сделки по купле-продаже квартиры или повышаются ставки по рефинансированию ипотеки в других банках.

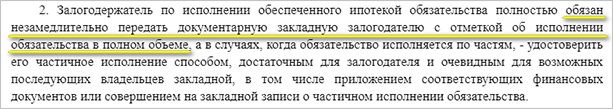

Заемщики в таком случае ссылаются на статью 17 закона об ипотеке.

Но слово “незамедлительно” не имеет четких временных рамок. Это может быть 1 день, а может – 1 год. Этой расплывчатой формулировкой умело пользуются банки. Срок выдачи залогового документа банк прописывает в кредитном договоре, ознакомьтесь с ним при обращении с заявлением на возврат закладной. У одних банков это 30 дней, у других – 15.

Но более серьезной проблемой является потеря закладной. К сожалению, этим страдают даже самые крупные и известные банки.

Что делать в таком случае:

Что делать в таком случае:

- Необходимо обратиться в банк за дубликатом, который должен с точностью до запятой содержать те же самые сведения, что и в оригинале. К сожалению, если у вас на руках нет копии документа, проверить правильность дубликата будет затруднительно. Но и в этом случае внимательно сверьте с кредитным договором ключевые моменты.

- Если сроки выдачи закладной банком искусственно затягиваются и нет информации о потере документа, то есть смысл обратиться с жалобой в Центробанк РФ. Или более простой способ – написать претензию на портале Банки.ру. На удивление, банки реагируют оперативно на поступающие туда жалобы и документы чудесным образом находятся и возвращаются.

- Если вы получили отказ в выдаче дубликата или полученный дубликат содержит недостоверную информацию, то готовьтесь к судебному разбирательству.

Заключение

Надеемся, что в вашу копилку знаний об ипотеке добавился еще один полезный материал.

Знаем, что среди наших читателей есть и ипотечные заемщики. А есть, кто уже погасил свой долг? Тогда, во-первых, поздравляю. А, во-вторых, просим поделиться с нами историей возврата закладной и снятия обременения с недвижимости. Все прошло гладко?

До новых встреч!