Здравствуйте!

По закону банк не обязан сообщать клиенту причины отказа. Это связано с безопасностью и борьбой с мошенничеством: недобросовестный клиент может манипулировать полученными данными.

Клиенту остается догадываться, почему банк не принял заявку. В статье мы расскажем о причинах отказов и что делать, чтобы повысить свои шансы на получение кредита.

Вот на что обращают внимание банки при рассмотрении потенциального заемщика:

Вот на что обращают внимание банки при рассмотрении потенциального заемщика:

- кредитная история;

- судебные разбирательства и исполнительные листы;

- доходы и трудоустройство;

- кредитная нагрузка;

- возрастные ограничения;

- сомнения в предоставленных данных;

- предмет ипотеки;

- совокупность факторов.

Расскажем про каждую причину отказа подробнее.

Плохая кредитная история

Сейчас банки очень просто узнают о ваших кредитах. По закону все банки и даже некредитные организации, например микрофинансовые компании или ломбарды, передают сведения о кредитных или заемных обязательствах в бюро кредитных историй. В России действуют девять таких бюро — их список опубликован на сайте Банка России

Ст. 5 Федерального закона от 30.12.2004 № 218-ФЗ

Банки отправляют информацию в разные бюро кредитных историй. Один банк может отправлять данные сразу в несколько бюро. Вот что они передают:

Банки отправляют информацию в разные бюро кредитных историй. Один банк может отправлять данные сразу в несколько бюро. Вот что они передают:

- на кого взят кредит или заем;

- размер задолженности;

- качество погашения, например объем платежей, просрочки, судебные разбирательства по кредиту;

- информация по всем поданным заявкам и решения по ним, причины отказа, если кредит не дали.

Из этих данных бюро кредитных историй формируют отчеты по каждому клиенту. Чтобы иметь к ним доступ, банки заключают с бюро договоры, а от клиента получают согласие. Обычно такое согласие подписывают в тексте анкеты в момент подачи заявки на кредит.

Для принятия решения по заявке банки оценивают кредитный отчет. Если у заемщика плохая кредитная история, то, скорее всего, ему откажут.

Плохая кредитная история — это когда:

Плохая кредитная история — это когда:

- есть просрочки по платежам. Плохо, если на момент обращения за кредитом есть незакрытые просроченные платежи по другим кредитам, даже если они незначительны по времени и сумме. Банки смотрят кредитную историю за несколько последних лет. Каждый банк устанавливает свой уровень толерантности по сроку допущенной просрочки. Чаще всего, если была просрочка до 90 дней, а сейчас она погашена, вы можете рассчитывать на получение кредита, но вероятность одобрения будет ниже;

- в кредитной истории есть микрозаймы. Банки анализируют, сколько их было, как исполняли, есть ли сейчас. Если заемщик пользуется микрозаймами, это значит, что человеку не хватает денег на жизнь — и он ненадежный кандидат на кредит. Вероятность отказа возрастает;

- идет процедура банкротства. При наличии таких обстоятельств будет отказ. Шанс получить новый кредит появляется через 5 лет после окончания банкротства;

- была реструктуризация другого кредита — изменение условий кредитного договора, которое оформляется дополнительным соглашением. Если реструктуризация была оформлена как кредитные или ипотечные каникулы в рамках федеральных законов, то можно рассчитывать на одобрение после того, как завершите каникулы и без просрочек перейдете в плановый график. Если вы в процессе таких каникул, то в новом кредите, скорее всего, откажут. Если была реструктуризация по заявлению заемщика по причине ухудшения его финансового положения, то в ближайший год рассчитывать на новый кредит не стоит, даже если старый кредит уже погашен;

- количество заявок на кредит и наличие отказов по ним. Если за последние несколько месяцев в кредитном отчете большое количество обращений за кредитами и по ним есть отказы, то это учитывается как негативный фактор.

Как проверить свою кредитную историю. Перед подачей заявки на кредит вы можете проверить свою кредитную историю и закрыть все задолженности, если они есть. Узнать список бюро, где хранится ваша кредитная история, можно через Госуслуги.

Центробанк пришлет список в личный кабинет (раздел «Налоги и финансы» → «Доступ физических лиц к списку организаций, в которых хранится кредитная история»).

Центробанк пришлет список в личный кабинет (раздел «Налоги и финансы» → «Доступ физических лиц к списку организаций, в которых хранится кредитная история»).

Так выглядит запрошенный список бюро кредитных историй. Из файла можно перейти на сайт конкретного бюро и заказать кредитный отчет — два раза в год в каждом бюро это можно сделать бесплатно

Пример сводной части кредитного отчета — в ней отражена информация по активным и закрытым кредитам, запросам по кредитной истории и заявкам на кредиты

Пример сводной части кредитного отчета — в ней отражена информация по активным и закрытым кредитам, запросам по кредитной истории и заявкам на кредиты

Вы можете оценить качество своей кредитной истории. Для этого в бюро, где хранится кредитная история, нужно запросить свой персональный кредитный рейтинг. При его расчете учитываются: количество кредитов и займов, как заемщик исполнял по ним обязательства, сколько раз обращался за кредитами и с каким результатом. Вся информация анализируется, и выставляется оценка. Чем выше рейтинг, тем больше вероятность получения кредита. Рейтинг меняется при обновлении информации о клиенте.

Кредитный рейтинг рассчитывают Национальное бюро кредитных историй и «Эквифакс».

Кредитный рейтинг рассчитывают Национальное бюро кредитных историй и «Эквифакс».

Шкала персонального кредитного рейтинга от «Эквифакса» показывает шансы на успех в получении кредита

Проверять свою кредитную историю полезно, даже если вы не собираетесь брать кредит. Иногда встречаются ошибки, например банки вовремя не отправляют информацию о погашении кредита. Если вы увидели ошибку, обратитесь в бюро и поставьте свой банк в копию, к письму приложите подтверждающие документы. Бюро запросит информацию у банка, и в случае подтверждения кредитную историю исправят.

Если кредитной истории нет, то есть все шансы на получение кредита. Некоторые банки не любят кота в мешке, но если у вас хорошая работа и вы можете подтвердить доходы, то вероятность положительного решения высока.

Вывод. Проверяйте свою кредитную историю, закрывайте просрочки до обращения за новым кредитом.

Есть долги по исполнительным листам и суды с банками

Кроме кредитной истории, банки внимательно изучают и другие долги, например по коммунальным услугам, задолженности у судебных приставов, штрафы от ГИБДД. Банки по-разному относятся к небольшим штрафам: у одних есть ограничения по общей сумме исполнительных листов, другие просто отказывают в случае таких долгов.

Банки рассматривают все судебные процессы, которые были в прошлом с другими банками. Например, если в прошлом благонадежный заемщик без задолженностей судился с банком, чтобы оспорить взятую банком комиссию, то в кредите ему, скорее всего, откажут.

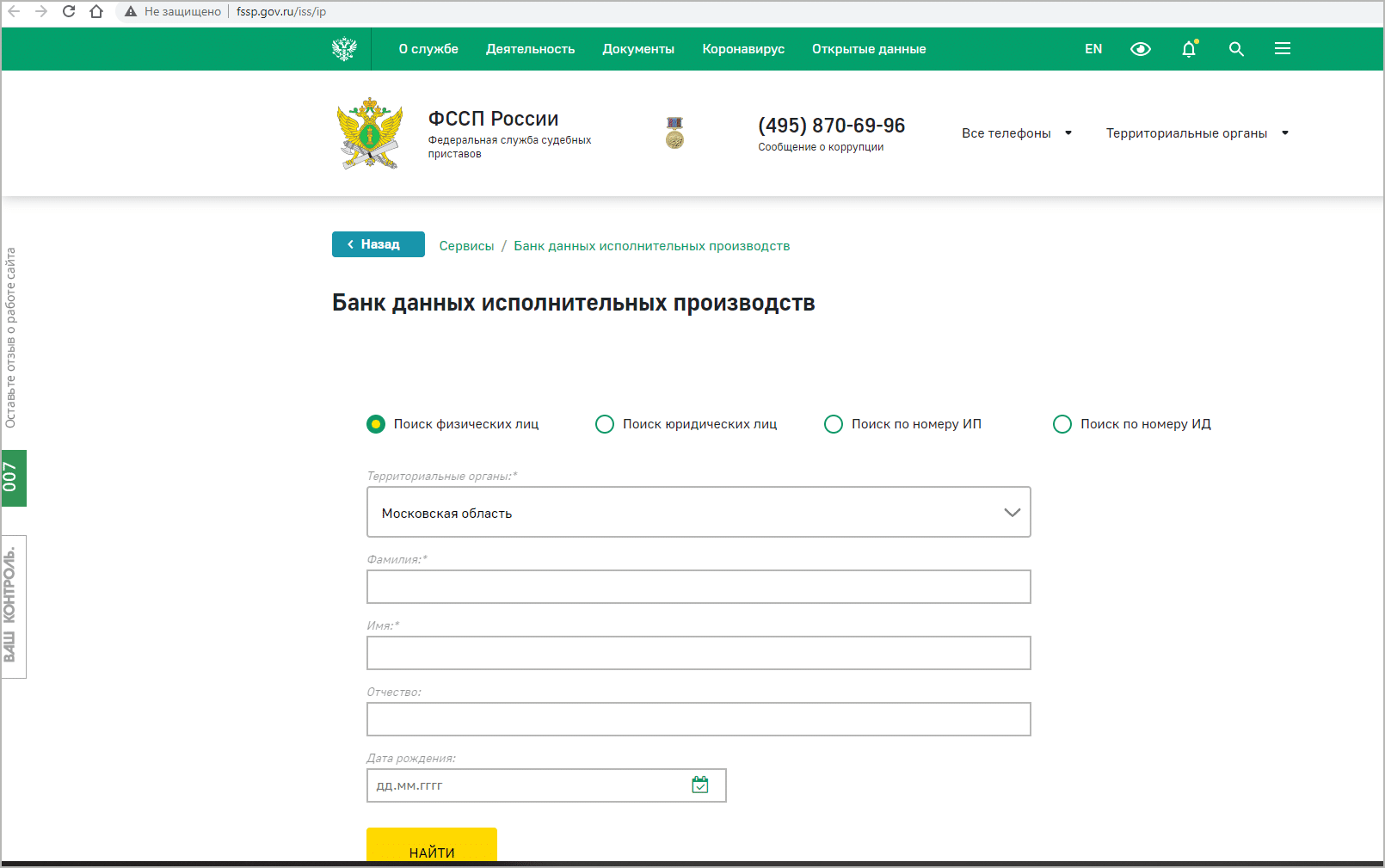

Вывод. Проверяйте и заранее гасите задолженности. Долги по исполнительным листам можно проверить на сайте Федеральной службы судебных приставов.

Вывод. Проверяйте и заранее гасите задолженности. Долги по исполнительным листам можно проверить на сайте Федеральной службы судебных приставов.

Для этого нужно указать фамилию и имя, дату рождения, свой регион. Если долги есть, то вы увидите список исполнительных листов. Оплатить их можно прямо на сайте

Нестабильность доходов заемщика

Банк всегда смотрит, где и кем вы работаете. Важна не только справка о доходах по форме 2-НДФЛ, но и оценка банком достоверности заявленных вами данных.

Отказать могут по следующим критериям:

Отказать могут по следующим критериям:

- нет официального места работы и нечем подтвердить доход;

- за последние пару лет несколько раз меняли работу — это говорит о нестабильности заемщика, для банка это риск;

- трудовой стаж не соответствует требованиям банка. Есть два требования к стажу: общий стаж (сколько времени вы работали до обращения за кредитом) — обычно не менее 1 года, стаж на последнем месте работы — обычно не менее 6 месяцев. Но есть банки, которые рассматривают и меньший стаж;

- работодателя тоже проверяют — если у него много долгов или он находится в стадии банкротства или ликвидации, то заемщику в кредите откажут.

Вывод. Доход может быть подтвержден разными способами, например справкой по форме банка. Указывайте в документах достоверную информацию о доходах и месте работы.

При выявлении недостоверных сведений вы можете попасть в черный список с нулевой вероятностью положительного решения.

Показатель долговой нагрузки превышает норматив банка

С 1 октября 2019 года банки и другие кредиторы обязаны считать по заемщикам-физлицам показатель долговой нагрузки. Это один из показателей риска для банка. Он считается как отношение суммы ежемесячных платежей по всем кредитным обязательствам к общему доходу заемщика. Если есть кредитные карты, их тоже учтут. Даже если вы ими не пользовались, в расчете банк учтет платеж.

С 1 октября 2019 года банки и другие кредиторы обязаны считать по заемщикам-физлицам показатель долговой нагрузки. Это один из показателей риска для банка. Он считается как отношение суммы ежемесячных платежей по всем кредитным обязательствам к общему доходу заемщика. Если есть кредитные карты, их тоже учтут. Даже если вы ими не пользовались, в расчете банк учтет платеж.

Центральный банк рекомендует считать платеж как 5 % от лимита по карте или 10 % от фактического долга.

Указание Банка России от 31.08.2018 № 4892-У

В среднем показатель долговой нагрузки заемщика не должен превышать 50 % от его дохода. Но у каждого банка могут быть свои нормативы на этот счет.

Вывод. Перед обращением за кредитом лучше закрыть лишние кредитные карты, которыми вы не пользуетесь. Оцените, сколько у вас кредитов, сколько вы по ним платите, и соотнесите со своим доходом — это поможет оценить шансы. Можно снизить свой показатель долговой нагрузки, если привлечь созаемщика с доходом, например супруга или любого родственника. Так вы увеличите совокупный доход и шансы на положительное решение по новому кредиту.

Возрастные ограничения

Возраст тоже может стать причиной отказа. Стандартный возраст заемщика, который рассматривают банки, — не моложе 21 года, не старше 65. Нужно учитывать, что 65 лет заемщику должно быть не в момент подачи заявки, а к моменту погашения кредита. Если ипотечный кредит берется на максимальный срок — 30 лет, то заемщику на момент подачи заявки должно быть не более 35 лет.

Возраст тоже может стать причиной отказа. Стандартный возраст заемщика, который рассматривают банки, — не моложе 21 года, не старше 65. Нужно учитывать, что 65 лет заемщику должно быть не в момент подачи заявки, а к моменту погашения кредита. Если ипотечный кредит берется на максимальный срок — 30 лет, то заемщику на момент подачи заявки должно быть не более 35 лет.

Если обратитесь за ипотечным кредитом в 60 лет, то с большой вероятностью получите отказ. Хотя есть банки, которые расширили возрастные границы и рассматривают заемщиков от 18 до 80 лет.

Вывод. Перед обращением в банк оцените свои возможности: сложите текущий возраст и предполагаемый срок кредита. Если полученная величина выбивается из банковских требований к возрасту, то есть два варианта:

- взять кредит на меньший срок;

- поискать лояльные к возрасту банки — некоторые работают с заемщиками до 85 лет.

Сомнения в представленных данных

Несоответствие данных. Данные, указанные в заявке, справке о доходах и других документах, банк проверяет и сравнивает со статистическими показателями. В случае несоответствия у вас запросят подтверждение, например выписку по личному банковскому счету, где видны поступления, подтверждающие доход. А могут просто отказать.

Несоответствие данных. Данные, указанные в заявке, справке о доходах и других документах, банк проверяет и сравнивает со статистическими показателями. В случае несоответствия у вас запросят подтверждение, например выписку по личному банковскому счету, где видны поступления, подтверждающие доход. А могут просто отказать.

Иногда сотрудники банка прозванивают работодателей. Если не получится дозвониться, это могут принять за недостоверные данные в анкете.

Личное общение с банком. Если в заявке и анкете на кредит вы указали одно, а при разговоре с менеджером банка говорите другое, это вызовет недоверие банка, даже если несоответствия вызваны волнением. Ваши ответы не должны расходиться с представленными банку документами. Неуверенность может говорить о том, что вы что-то скрываете.

Вывод. Даже незначительная ошибка в документах или расхождение сведений могут стать причиной отказа. Поэтому внимательно отнеситесь к сбору и оформлению документов. При общении с сотрудником банка по телефону или на личной встрече говорите уверенно, внимательно и четко отвечайте на вопросы.

Предмет ипотеки не подходит для обеспечения кредита

Если вы подали заявку на ипотечный кредит, то отказ может быть связан с объектом недвижимости: иногда предложенный заемщиком объект не подходит банку для обеспечения кредита, например банк не утвердит кредит на квартиру в старом доме с деревянными перекрытиями.

Если вы подали заявку на ипотечный кредит, то отказ может быть связан с объектом недвижимости: иногда предложенный заемщиком объект не подходит банку для обеспечения кредита, например банк не утвердит кредит на квартиру в старом доме с деревянными перекрытиями.

Отказать могут, если юристы банка при проверке документов увидели риски по объекту, например если на квартиру наложен арест.

Вывод. Прежде чем выбрать квартиру, изучите требования банка к предмету залога — обычно они перечислены на сайте банка. Если объект соответствует требованиям, то оцените юридические нюансы сами или с помощью риелтора. Это может сделать и сам банк, но для этого понадобится независимая оценка квартиры — это дополнительные расходы, которые не снижают риск отказа. А по каждой новой выбранной квартире придется делать новую оценку.

Совокупность факторов

Обычно решение о выдаче кредита, особенно ипотечного, принимается по совокупности факторов. Даже если есть негативные факторы, они могут перекрыться положительными.

Например, в кредитной истории были просрочки по кредитам, но они погашены, на данный момент проблем с работой нет, доходы подтверждены документами. Или у вас нет кредитной истории, но есть автомобиль, купленный на свои деньги. Для банка это значит, что клиент платежеспособен и имеет средства на крупные покупки. Эти плюсы могут перекрыть минусы, и тогда решение будет положительным.

Если получили отказ по заявке

Как и через какое время можно взять кредит в этом случае? Если банк отказал, то с повторной заявкой можно обратиться только через 2–3 месяца — у каждого банка свои требования. Но сначала оцените потенциальные причины отказа и постарайтесь их устранить.

Как и через какое время можно взять кредит в этом случае? Если банк отказал, то с повторной заявкой можно обратиться только через 2–3 месяца — у каждого банка свои требования. Но сначала оцените потенциальные причины отказа и постарайтесь их устранить.

Отказ одного банка не накладывает ограничений на подачу заявки в другой. Если уверены в своей кредитной истории, попробуйте еще раз в другом месте.

Самое главное

- Убедите банк, что вы платежеспособный заемщик: укажите в анкете, что у вас есть другие активы — недвижимость, машина или ценные бумаги. Активы подтвердят, что у вас есть деньги.

- Если банк отказал, проанализируйте ситуацию: запросите кредитные отчеты в бюро кредитных историй, оцените документы и анкету, которые отправляли в банк, на предмет расхождений.

- Если один банк отказал, попробуйте обратиться в другой — у всех разные требования и отношение к риску.

- До подачи заявки оцените свои шансы: запросите кредитные отчеты, проверьте их, рассчитайте долговую нагрузку исходя из суммы кредита и суммы вашего дохода, внимательно заполняйте заявку.

- Не забывайте, что все ваши заявки на кредит и отказы по ним отражаются в кредитной истории. Если затрудняетесь в оценке ситуации или точно знаете, что есть проблемы, обратитесь к кредитному брокеру. Он знает требования банков и поможет избежать лишних отказов.

До новых встреч!