Здравствуйте!

Когда хотел рефинансировать кредит, а выгода получилась меньше, чем ожидал

Когда хотел рефинансировать кредит, а выгода получилась меньше, чем ожидал

С помощью рефинансирования можно погасить действующий кредит за счет нового кредита по более выгодной ставке. Это позволяет сократить ежемесячный платеж и снизить переплату по процентам за весь срок кредитования. А значит, снизить финансовую нагрузку на семейный бюджет.

Перед рефинансированием сначала нужно рассчитать, сколько денег это вам сэкономит и насколько это целесообразно. На практике заемщики часто ошибаются в расчетах. В итоге время и силы потрачены, а экономия ниже, чем ожидалось. В статье разберу частые ошибки, которые делают заемщики при рефинансировании, и расскажу, на что обращать внимание, чтобы их избежать.

Для удобства действующий кредит мы будем называть старым, а второй кредит, с более выгодными условиями, — новым.

Ошибка 1. Неправильный выбор банка

В чем ошибка. Неправильный выбор банка может обернуться лишними расходами или отказом, который отразится в кредитной истории.

При получении нового кредита нужно оценить условия кредитования и требования нового банка.

Вот на что стоит обращать внимание:

Вот на что стоит обращать внимание:

- Не любой банк рефинансирует кредиты индивидуальным предпринимателям.

- Не любой банк рефинансирует кредит, если у вас в качестве залога не квартира, а частный дом или апартаменты. А если у вас квартира в еще не достроенной новостройке, нужно смотреть, аккредитован ли дом в новом банке.

- У банков есть требования к стажу работы — обычно стаж на последнем месте работы должен составлять не менее 3 месяцев. Если вы сменили работу и к моменту рефинансирования стаж на новой работе меньше, то, скорее всего, вам откажут. В этом случае можно подождать с рефинансированием, чтобы выбор банков был больше, или подавать заявку только в банки, лояльные к небольшому стажу.

- У банков разные требования к соотношению суммы кредита (остатка долга) и стоимости залога. Если ваш старый кредит взят с минимальным первоначальным взносом и соотношение кредит/залог высокое, выбор банков может быть ограничен. Зачастую на рефинансирование берут, если это соотношение не выше 80 %. И, опять же, зависит от того, какая недвижимость у вас заложена: по домам этот норматив ниже.

- У банков разные требования к возрасту заемщика.

- При рефинансировании многие банки требуют, чтобы по старому кредиту не было:

- текущей просроченной задолженности;

- длительных просрочек (более 60 дней) или неоднократных просрочек;

- процедуры реструктуризации — когда банк меняет условия кредитования: например старый банк давал отсрочку в платежах из-за проблем с финансовым положением. Некоторые банки с настороженностью относятся даже к кредитным каникулам по федеральным законам;

- досрочного погашения кредита за счет средств материнского капитала.

Реструктуризацией не считается:

Реструктуризацией не считается:

- изменение условий кредита, если оно изначально было предусмотрено договором;

- изменение ставки по согласованию с кредитором, например, в условиях снижения процентных ставок подобная реструктуризация позволяет банку удержать клиента от рефинансирования в другом банке. В этом случае банк может изменить ставку по дополнительному соглашению без изменения других условий кредита.

Это наиболее частые требования. Бывают более лояльные банки, но их мало.

При рефинансировании заемщик берет новый кредит, а это значит, что он, как и в первый раз, должен заполнить заявку и дождаться решения банка.

Чтобы снизить вероятность отказа:

Чтобы снизить вероятность отказа:

- указывайте достоверную информацию о доходах;

- стаж на последнем месте работы должен быть не менее 6 месяцев, но срок может и отличаться, например в Райффайзенбанке — это не менее 6 месяцев при общем трудовом стаже от 1 года или не менее 3 месяцев при стаже от 2 лет;

- оцените свою долговую нагрузку, закройте кредитные карты, которыми не пользуетесь;

- изучите требования банка к предмету залога;

- проверяйте кредитную историю и закрывайте просрочки и долги по исполнительным листам;

- учитывайте возрастные ограничения банка, в котором планируете брать кредит.

Вывод. Внимательно анализируйте требования банков и выбирайте только те, что работают с вашими параметрами.

Ошибка 2. Не учли дополнительные расходы

В чем ошибка. При расчете суммы экономии при рефинансировании не учли сопутствующие и новые расходы.

Пример. На покупку квартиры стоимостью 4,9 млн руб. 30 января 2020 года получен кредит в размере 4 млн руб. Срок кредита — 20 лет (240 месяцев), процентная ставка — 10 % годовых.

Пример. На покупку квартиры стоимостью 4,9 млн руб. 30 января 2020 года получен кредит в размере 4 млн руб. Срок кредита — 20 лет (240 месяцев), процентная ставка — 10 % годовых.

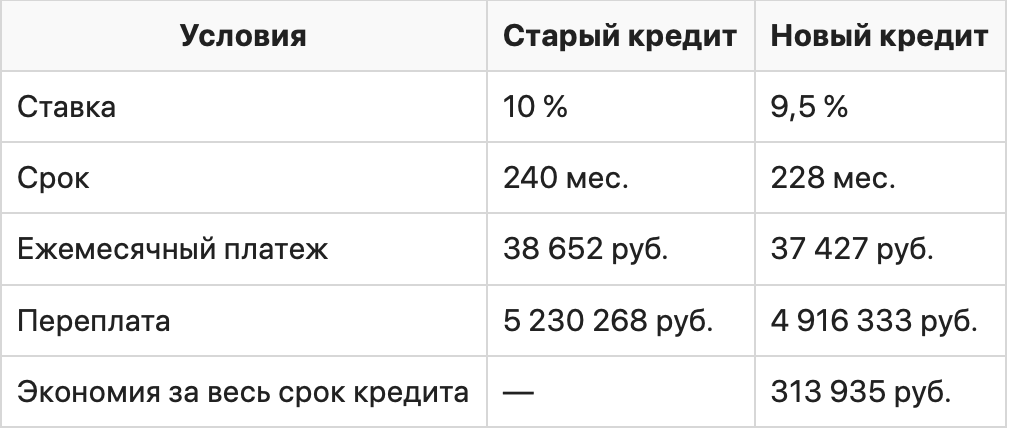

Так выглядит график платежей по старому кредиту — это первый год кредитования и итог. Первый платеж включает только проценты. Ежемесячный платеж — 38 652 руб., переплата по процентам — 5 230 268 руб.

Допустим, через год заемщик решил рефинансироваться в новом банке под 9,5 % годовых.

Срок кредитования — 228 месяцев, это остаток срока по старому кредиту.

Остаток основного долга — 3 938 348 руб.

Проценты, уплаченные за первый год по старому кредиту (1–12-й платежи), — 364 613 руб.

Так будет выглядеть график платежей по новому кредиту: ежемесячный платеж — 37 427 руб., переплата по процентам — 4 551 720 руб.

Так будет выглядеть график платежей по новому кредиту: ежемесячный платеж — 37 427 руб., переплата по процентам — 4 551 720 руб.

Но не забываем, что старому банку выплачены проценты за первый год, их нужно прибавить к переплате после рефинансирования: 4 551 720 + 364 613 = 4 916 333 руб.

Расходы при рефинансировании

При рефинансировании есть расходы, которые нужно учитывать при расчете выгоды.

Вот примерные затраты:

Вот примерные затраты:

- новый отчет об оценке недвижимости — стоимость зависит от региона, например в Москве услуга стоит в среднем 5000 руб.;

- повышенная ставка на период перезалога — обычно 2 %. При перезалоге не более одного месяца — 6500 руб.

- пошлина за регистрацию ипотеки — указывается в договоре об ипотеке, обычно делится пополам между банком и заемщиком, то есть заемщик платит: 1000 / 2 = 500 руб.;

- страхование в новом банке может оказаться дороже. У нового банка могут быть те же виды страхования, что и в старом, но цена выше, так как он работает с другими страховыми компаниями. Или в старом банке было только личное страхование, а в новом из-за низкой ставки — комплексное страхование: имущество, личное, финансовые риски, титул. Часто страховой взнос за титульное страхование взимается сразу за 3 года. При расчете выгоды нужно учитывать разницу в страховых взносах за весь срок кредитования. Допустим, в нашем примере разница в страховом взносе составит 0,5 % от остатка долга по кредиту за каждый год кредитования, то есть дополнительный расход — 230 000 руб. за весь срок кредитования;

- услуги посредника, если вы привлекали к поиску оптимальных условий рефинансирования брокера. Стоимость брокерских услуг отличается: кто-то работает за фиксированную сумму, а кто-то — за процент. Для Москвы это около 1 % от суммы кредита, то есть 39 000 руб.

В нашем примере расходы на рефинансирование по новому кредиту составили 281 000 руб.

Если учесть все расходы, то реальная выгода при рефинансировании за 20 лет кредита составит 313 935 – 281 000 = 32 935 руб. Сумма незначительная.

Вывод. Рефинансирование выгодно, если экономия на переплате по процентам существенно выше, чем расходы на новую сделку и дополнительные расходы по новому кредиту.

Ошибка 3. Рефинансировались к концу срока кредита с небольшой разницей в ставках

В чем ошибка. При аннуитетной схеме погашения в первую половину срока кредита большая часть ежемесячного платежа идет на погашение процентов по кредиту, а не на основной долг. То есть если рефинансироваться к концу срока кредита, то стоит понимать, что большую долю процентов вы банку уже заплатили — и тут уже не сэкономите.

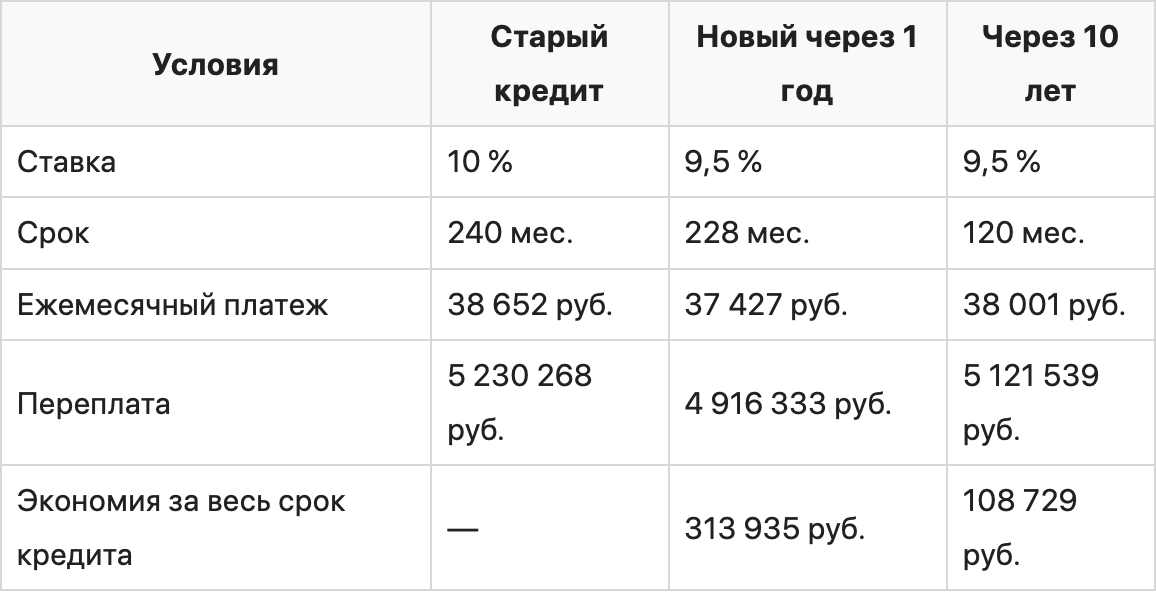

Пример. Допустим, рефинансирование происходит не через год, а через 10 лет после получения кредита. Новая ставка — 9,5 % годовых.

Новый кредит оформляется на остаток срока кредита — 155 месяцев.

Остаток долга — 2 922 027 руб.

Проценты за первые 10 лет, уплаченные по старому кредиту (1–120-й платежи), — 3 522 708 руб.

Проценты за первые 10 лет, уплаченные по старому кредиту (1–120-й платежи), — 3 522 708 руб.

Так будет выглядеть график выплат по новому кредиту: ежемесячный платеж — 38 001 руб., переплата по процентам — 1 598 831 руб. Но не забываем, что старому банку выплачены проценты за первый год, их нужно прибавить к переплате после рефинансирования: 1 598 831 + 3 522 708 = 5 121 539 руб.

Сравним рефинансирование через 1 год и через 10 лет:

Сравним рефинансирование через 1 год и через 10 лет:

Платеж при более позднем рефинансировании получился выше, чем если бы заемщик рефинансировался через год после выдачи кредита. Это происходит потому, что в расчете аннуитетного платежа учитывается остаток срока кредита: чем меньше срок, тем больше платеж. Выгода при рефинансировании меньше. И не забудьте учесть расходы при рефинансировании по новому кредиту.

Вывод. Чем позже относительно даты выдачи старого кредита вы проводите рефинансирование, тем меньше выгода.

Ошибка 4. При более низкой ставке по новому кредиту рассчитывать на гарантированную экономию

В чем ошибка. Если новый кредит взять на больший срок, чем осталось по текущему кредиту, то даже при более низкой ставке можно не получить экономии.

В чем ошибка. Если новый кредит взять на больший срок, чем осталось по текущему кредиту, то даже при более низкой ставке можно не получить экономии.

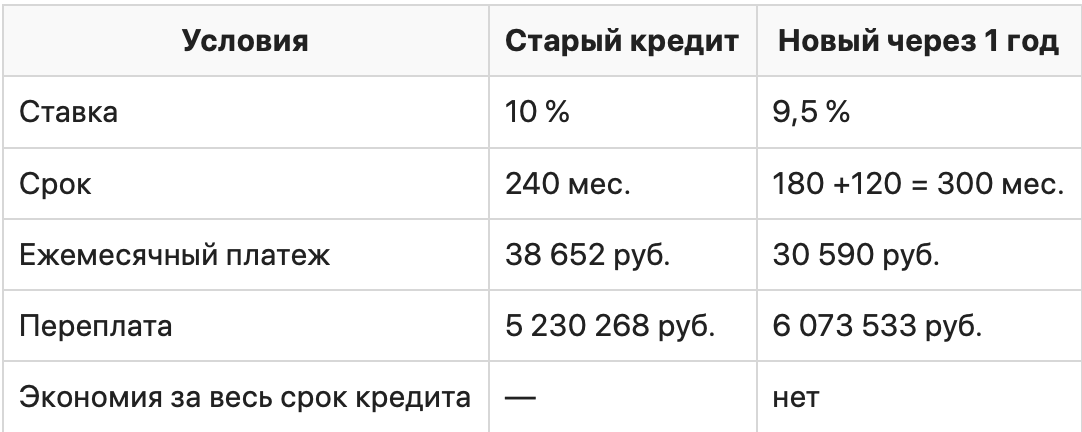

Пример. Допустим, спустя 10 лет заемщик понял, что платеж по кредиту слишком большой, и захотел его сократить. Более низкая ставка не снизила или недостаточно снизила размер платежа (см. ошибку 3, когда платеж получился даже немного выше, чем был первоначально).

На размер платежа влияет не только ставка, но и срок кредита. Чтобы все-таки ощутимо снизить платеж, нужно увеличивать срок кредитования.

Новый кредит взят не на оставшийся срок — 10 лет (120 месяцев), а на 15 лет (180 месяцев).

Остаток долга спустя 10 лет обслуживания текущего кредита — 2 922 027 руб.

Проценты за первые 10 лет (1–120-й платеж), уплаченные по старому кредиту, — 3 522 708 руб.

Ставка по новому кредиту — 9,5 % годовых.

Так будет выглядеть график выплат по новому кредиту: ежемесячный платеж — 30 590 руб., переплата по процентам — 2 550 825 руб. Но не забываем, что старому банку выплачены проценты за первый год, их нужно прибавить к переплате после рефинансирования: 2 550 825 + 3 522 708 = 6 073 533 руб.

В этом варианте экономии на процентах нет, а сумма общего долга выросла. Зато платеж стал существенно ниже. Такое рефинансирование имеет смысл только при финансовых проблемах — оно поможет снизить ежемесячный платеж на 8000 руб., хотя переплата по кредиту будет выше.

В этом варианте экономии на процентах нет, а сумма общего долга выросла. Зато платеж стал существенно ниже. Такое рефинансирование имеет смысл только при финансовых проблемах — оно поможет снизить ежемесячный платеж на 8000 руб., хотя переплата по кредиту будет выше.

Вывод. Увеличивая срок нового кредита относительно остатка срока по старому, даже при низкой ставке вы снижаете или вовсе теряете выгоду от экономии на процентах.

Ошибка 5. Неправильный расчет суммы нового кредита

В чем ошибка. От новой суммы кредита может зависеть новая процентная ставка. При рефинансировании банки оценивают соотношение суммы нового кредита и стоимости залога, то есть квартиры. Такое соотношение в банке называется КЗ (кредит/залог). Обычно ставки выше, если КЗ более 80 %, и ниже, если КЗ меньше 50 %. Поэтому важно понять, кредит на какую сумму вы хотите получить в новом банке при рефинансировании.

Пример. Остаток долга — 3 938 348 руб. Квартира стоит 4 900 000 руб. Текущая ставка по кредиту — 10 %. КЗ = 3 938 348 / 4 900 000 = 80,3 %.

Пример. Остаток долга — 3 938 348 руб. Квартира стоит 4 900 000 руб. Текущая ставка по кредиту — 10 %. КЗ = 3 938 348 / 4 900 000 = 80,3 %.

При таких условиях ставка по кредиту составит 9 % годовых

А теперь уменьшим остаток долга в старом банке — сделаем досрочное погашение на 38 348 руб. В этом случае остаток долга к моменту рефинансирования будет 3 900 000 руб.

КЗ = 3 900 000 / 4 900 000 = 79,6 %, а ставка по кредиту — 8,3 % годовых.

КЗ = 3 900 000 / 4 900 000 = 79,6 %, а ставка по кредиту — 8,3 % годовых.

Меньшая ставка дает не только экономию в платежах, но и в общей переплате по процентам

Вывод. Прежде чем заявить сумму нового кредита, оцените КЗ с помощью ипотечного калькулятора банка и просчитайте возможные варианты ставки по кредиту при разном остатке долга. Если значения КЗ пограничные, часто бывает выгоднее досрочно погасить старому банку часть долга, чтобы заявить новому банку более низкую сумму для рефинансирования.

Ошибка 6. При рефинансировании заявлена дополнительная сумма

В чем ошибка. Иногда заемщики берут новый кредит не только для погашения остатка долга по старому кредиту, но и на личные нужды или для погашения других долгов. Кроме того, что процентная ставка в этом случае может быть выше, можно потерять право на налоговый имущественный вычет по процентам.

В чем ошибка. Иногда заемщики берут новый кредит не только для погашения остатка долга по старому кредиту, но и на личные нужды или для погашения других долгов. Кроме того, что процентная ставка в этом случае может быть выше, можно потерять право на налоговый имущественный вычет по процентам.

Если новый кредит берется в большей сумме, чем необходимо для погашения остатка долга, то нужно понимать, что:

1) процентная ставка при рефинансировании с дополнительной суммой будет выше, чем при рефинансировании по остатку долга текущего ипотечного кредита;

2) дополнительная сумма при рефинансировании не позволит воспользоваться налоговым вычетом по процентам по новому кредиту, так как это уже не совсем целевой ипотечный кредит. При рефинансировании ипотечного кредита можно рассчитывать на имущественный вычет, только если новый кредит предназначен для погашения старого. Если в договоре указана еще и другая цель, например погашение иных кредитов или личные цели, то вычета не будет;

Письмо Минфина от 24.01.2018 № 03-04-05/3538

3) в этом случае мала вероятность, что получится воспользоваться программами с государственной поддержкой или социальными выплатами;

4) если вы рефинансировали кредит с дополнительной суммой с условием погашения других кредитов, то не забудьте проверить, что написано в новом кредитном договоре. Например, если у вас есть условие о представлении в новый банк подтверждающих закрытие кредитов документов, а вы вместо этого потратили дополнительные деньги на себя, то ставка будет не той, которую вы ожидали.

Вывод. При расчете выгоды от рефинансирования учитывайте в расходах упущенную выгоду в случае, если вы потеряете право на налоговый вычет по процентам.

Что запомнить:

Что запомнить:

- Рефинансировать кредит лучше в первой половине срока кредитования.

- Разница в ставках между действующим и новым кредитом может быть и 1 %, но тут важно, в какой момент вы проводите рефинансирование и какие у вас расходы по новому кредиту. Оптимальной считается разница в ставках не менее 1,5 %.

- Выбирайте оптимальные условия рефинансирования. Не всегда более низкая ставка по кредиту дает выгоду.

- При рефинансировании ипотечного кредита с дополнительной суммой вы теряете право на налоговый имущественный вычет, социальные выплаты и государственные программы. Поэтому оценивайте выгоду с учетом этой потери.

- Ипотечные калькуляторы вам в помощь, благо их много в интернете. Считайте.

До новых встреч!