Здравствуйте!

Плательщики НДФЛ могут получать налоговый вычет за оплату медицинских услуг. Оформить его можно через налоговую или работодателя. Рассказываем, как получить вычет на себя и близких и какие документы для этого нужны.

Что такое налоговый вычет

Если вы получаете доходы, которые облагаются по ставке 13 %, то можете рассчитывать на возврат уплаченных налогов при определенных тратах или наличии льгот. Для этого нужно оформить налоговый вычет.

Всего их четыре вида:

Всего их четыре вида:

- стандартные — на детей и для льготников (ст. 218 НК РФ);

- социальные — на медицинские услуги, образование, страхование, негосударственное пенсионное обеспечение, благотворительность, занятия спортом (ст. 219 НК РФ);

- имущественные — при продаже имущества, покупке недвижимости и земельных участков, включая ипотеку (ст. 220 НК РФ);

- инвестиционные — при инвестициях на бирже и получении доходов по ИИС (ст. 219.1 НК РФ).

Сколько можно вернуть за медицинские услуги

Общий лимит трат на все виды социальных вычетов, включая лечение, 120 000 ₽ в год. Налоговым вычетом называют саму сумму трат по этим категориям. Вернуть можно до 13 % от этой суммы, то есть до 15 600 ₽. Если на подходящие под вычет услуги и товары потрачена сумма больше лимита, то все равно вернут налог только со 120 000 ₽. Но есть исключения: для дорогостоящих видов лечения лимитов нет.

У вычета на лечение есть срок давности — 3 предыдущих года перед годом подачи декларации. Например, если вы покупали страховку и лекарства в 2017 году, получить за них вычет в 2021 году нельзя.

У вычета на лечение есть срок давности — 3 предыдущих года перед годом подачи декларации. Например, если вы покупали страховку и лекарства в 2017 году, получить за них вычет в 2021 году нельзя.

Также в год оплаты медицинских услуг у вас должны быть выплаты НДФЛ. Например, если в 2018 году вы оплачивали лечение, но плательщиком НДФЛ стали только в 2019 году, вычета не будет.

Кто может получить вычет на лечение

Для получения любого вычета нужно быть налоговым резидентом РФ и платить НДФЛ. За официально трудоустроенных НДФЛ с зарплаты платит работодатель. При получении других доходов человек платит НДФЛ самостоятельно, например с доходов от продажи и сдачи в аренду имущества, получении выигрыша в лотерее или частного предпринимательства. Неработающие пенсионеры, ИП на специальных налоговых режимах и женщины в декретном отпуске без доходов с НДФЛ получить вычет не могут.

Оформить вычет можно не только на себя — если вы оплачивали лечение родителей, детей или супруга, деньги тоже можно вернуть.

Подп. 1 п. 1 ст. 219 НК РФ

Под социальный налоговый вычет на лечение попадают три вида трат:

Под социальный налоговый вычет на лечение попадают три вида трат:

- на платные медицинские услуги;

- на покупку лекарств;

- на оформление полисов медицинского страхования.

Медицинские услуги. Получить вычет можно только за услуги, которые получены в лечебной организации или у ИП с действующей медицинской лицензией.

Оформить вычет можно на большинство услуг: консультации врачей, диагностику и анализы, лечебные процедуры, госпитализацию, стоматологию. Некоторых платных услуг в списке нет, например палат с повышенным комфортом, и вычет по ним получить нельзя.

Полный список доступных для вычета медицинских услуг

Д орогостоящее лечение. Дорогостоящие услуги, например операции, относятся к отдельной категории — на них нет лимита по вычету. Среди них сложная хирургия, протезирование, лечение наследственных болезней, опухолей и лечение бесплодия с помощью ЭКО.

орогостоящее лечение. Дорогостоящие услуги, например операции, относятся к отдельной категории — на них нет лимита по вычету. Среди них сложная хирургия, протезирование, лечение наследственных болезней, опухолей и лечение бесплодия с помощью ЭКО.

Список доступных для вычета дорогостоящих услуг

Лекарства. В 2019 году из Налогового кодекса убрали список лекарств, по которым возможен вычет. Теперь под него подпадают все виды официально зарегистрированных препаратов. Единственное условие: лекарства должны быть назначены врачом на специальном бланке, а также для оформления вычета понадобится чек о покупке из аптеки.

Федеральный закон № 147-ФЗ

Раньше на бланке нужна была печать «Для налоговых органов» с указанием ИНН налогоплательщика, но после отмены списка лекарств она больше не является обязательной (Письмо ФНС РФ от 10.02.2020 № БС-3-11/937@).

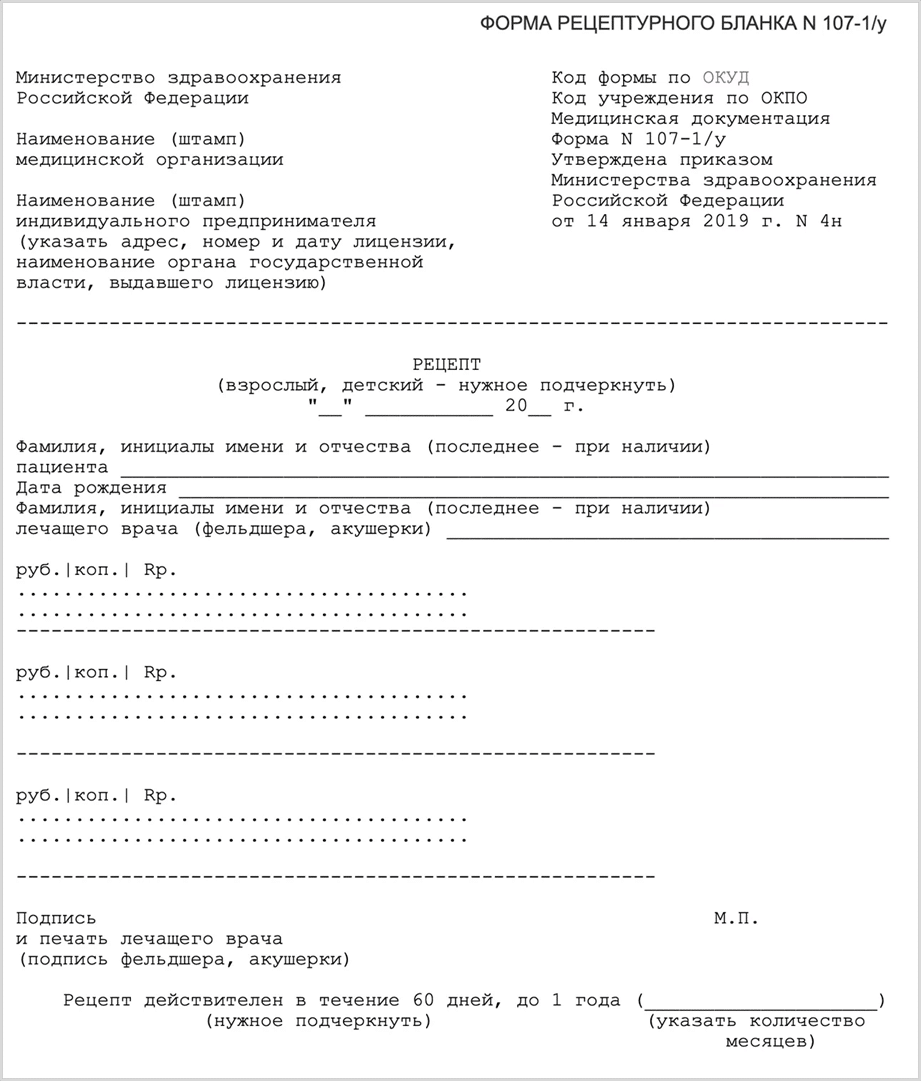

Так выглядит бланк рецепта для налоговой. Фирменные бланки клиник и рецепты по другим формам для вычета не подходят.

Так выглядит бланк рецепта для налоговой. Фирменные бланки клиник и рецепты по другим формам для вычета не подходят.

Медицинское страхование. При оформлении полисов ДМС на себя или членов семьи (супруга, детей и родителей) можно получить вычет на страховые взносы. Для этого страховая компания, у которой оформлен полис, должна иметь лицензию на медицинское страхование. Клиники, в которых проходит лечение по ДМС, тоже должны иметь лицензию.

Полис ДМС в страховых компаниях можно оплатить целиком или по частям, для получения вычета нужно предъявить все чеки по оплате за год. Если ДМС оформлен работодателем, то получить вычет можно только в случае, если часть взносов за полис удерживалась с зарплаты.

По страхованию жизни тоже можно получить вычет. Для этого договор на страхование жизни должен быть заключен минимум на 5 лет.

Как подать документы и получить деньги

Есть два способа оформить вычет: через налоговую или работодателя.

Через налоговую. В налоговую за вычетом может обратиться любой плательщик НДФЛ. В этом случае сумму выплатят наличными. Налог можно вернуть только по окончании года, в котором вы оплачивали услуги и лекарства.

Для получения вычета нужно оформить декларацию 3-НДФЛ. Это можно сделать на бумажном бланке, который нужно подать в налоговую лично или дистанционно:

Для получения вычета нужно оформить декларацию 3-НДФЛ. Это можно сделать на бумажном бланке, который нужно подать в налоговую лично или дистанционно:

- в личном кабинете налогоплательщика;

- с помощью специальной программы «Декларация», которую нужно установить на компьютере с Windows;

- через «Госуслуги».

Проще всего заполнить 3-НДФЛ в личном кабинете ФНС или через «Госуслуги» — процедура практически идентична. В обоих случаях нужно оформить квалифицированную электронную подпись, это можно сделать там же — в личном кабинете или на «Госуслугах». Для подачи электронной декларации нужно:

- заполнить форму с данными об оказанных услугах;

- заполнить заявление на возврат с указанием реквизитов счета, на который вернутся деньги;

- загрузить справку 2-НДФЛ с работы, если ее еще нет в личном кабинете;

- загрузить документы, которые подтверждают оплату услуг, лекарств и ДМС, а также документы, которые подтверждают родство, если услуги оказывались родным.

Налоговая проверит данные и документы в течение 3 месяцев. Во время проверки с вами может связаться инспектор, который попросит оригиналы документов. По окончании проверки в личном кабинете появится уведомление, а в течение месяца после этого деньги придут на счет.

Налоговая проверит данные и документы в течение 3 месяцев. Во время проверки с вами может связаться инспектор, который попросит оригиналы документов. По окончании проверки в личном кабинете появится уведомление, а в течение месяца после этого деньги придут на счет.

Через работодателя. Оформлять вычет у работодателя могут только сотрудники с трудовым договором. Гражданско-правовой договор для этого не подходит.

При таком способе получения вычета заполнять декларацию не придется. Но чтобы получить вычет, сначала нужно подать в налоговую заявление на вычет в свободной форме и документы, которые подтверждают покупку медицинских услуг, — это делают лично или через личный кабинет на сайте ФНС. После этого в налоговой в течение 30 дней оформят уведомление о праве на вычет и отправят его в бухгалтерию работодателя.

Дожидаться окончания года при этом способе не нужно: подавать заявление можно сразу после оплаты услуг, лекарств или ДМС. Выплату бухгалтерия будет проводить, уменьшая НДФЛ: при получении зарплаты на руки будут выдавать сумму на 13 % больше. И так — до тех пор, пока не учтется вся сумма вычета. Например, если вы подали заявление в налоговую 10 сентября, примерно 10 октября бухгалтерия получит уведомление и начнет оформлять вычет со следующего месяца, ноября, пока не выплатит всю сумму.

Какие документы нужны

Для оформления вычета любым из способов нужно приложить документы, которые подтверждают покупку медицинских услуг, лекарств или полисов ДМС.

А если вы оплачивали медицинские услуги членам семьи, то еще понадобятся:

А если вы оплачивали медицинские услуги членам семьи, то еще понадобятся:

- свидетельство о браке — при оплате супругу;

- свидетельство о рождении — при оплате детям;

- ваше свидетельство о рождении — при оплате родителям.

За медицинские услуги, включая дорогостоящие, понадобятся следующие документы:

- копия договора на оказание медицинских услуг, если он заключался. Для получения вычета неважно, кто из членов семьи заключал договор на оказание услуг;

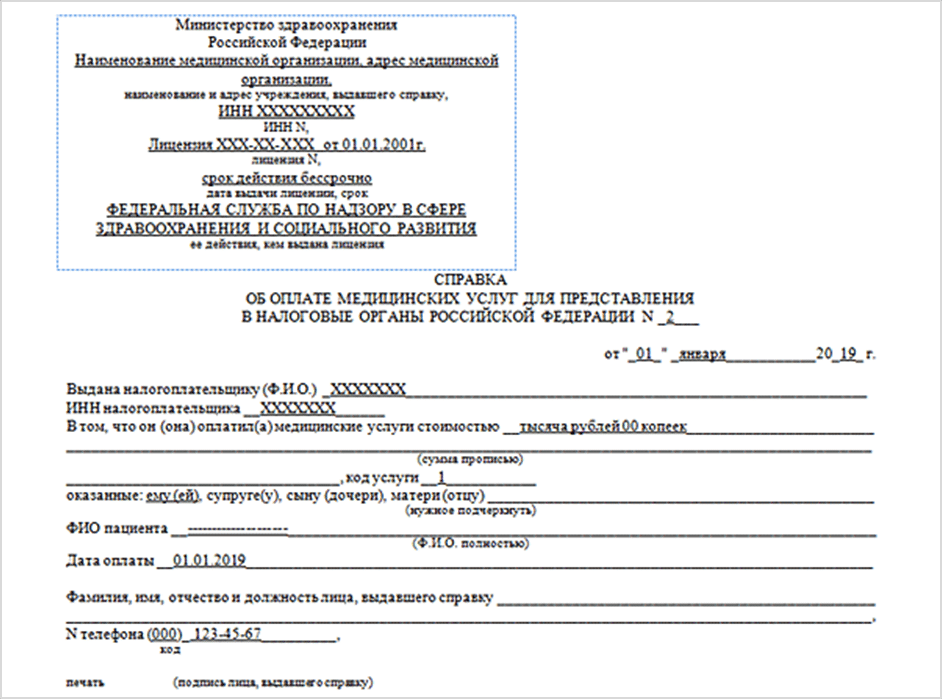

- оригинал справки об оплате медицинских услуг. В отличие от договора, она должна быть оформлена на того, кто получает вычет. Клиники выдают справку по заявлению и чекам об оплате после оказания услуг. В справке указывают специальный код. У обычных услуг значение кода — 1, у дорогостоящих — 2. Если в справке об оплате дорогостоящих услуг будет неверный код, получить вычет без лимита не получится;

- копия лицензии медицинской организации или ИП, если реквизитов лицензии нет в договоре. Обычно клиники выдают копию вместе со справкой. Также лицензии всегда публикуют на официальных сайтах клиник.

Форма справки, которую выдают в клиниках. Код услуги указан после строки со стоимостью

Форма справки, которую выдают в клиниках. Код услуги указан после строки со стоимостью

За лекарства. Если вы планируете оформлять вычет за лекарства, нужно сказать об этом врачу перед назначением препаратов. Он должен выписать два экземпляра рецепта на специальном бланке по форме Минздрава: один остается в аптеке, второй нужно отдать в налоговую. Итого для вычета понадобятся:

- оригинал рецептурного бланка для налоговой;

- чеки и другие платежные документы, которые подтверждают покупку лекарств, с их названиями и суммой.

За медицинское страхование. В этом случае понадобятся следующие документы:

- копия договора ДМС или страхового полиса. В договоре на страхование должно быть указано, что по полису оплачиваются только медицинские услуги;

- чеки и другие платежные документы, которые подтверждают оплату страховых взносов.

Кирилл Чистяков, предприниматель из Санкт-Петербурга:

— Я оформлял налоговые вычеты в 2018 году. У меня были чеки за операции по выпрямлению носовой перегородки и удалению грыжи на 120 000 ₽. Также я помогал жене с документами для вычета на детскую стоматологию на 70 000 ₽. Мы подавали документы через налоговую — хотелось получить вычет всей суммой сразу.

Я сохранил договоры на услуги и запросил справки об оплате в клиниках — их выдали на следующий день. Затем скачал программу «Декларация», вбил туда данные, распечатал готовые декларации и отнес их в налоговую вместе с оригиналами договоров и справок. Деньги пришли на карту через 4 месяца после подачи документов.

Я сохранил договоры на услуги и запросил справки об оплате в клиниках — их выдали на следующий день. Затем скачал программу «Декларация», вбил туда данные, распечатал готовые декларации и отнес их в налоговую вместе с оригиналами договоров и справок. Деньги пришли на карту через 4 месяца после подачи документов.

Итого мы вернули 24 700 ₽:

120 000 ₽ × 13 % = 15 600 ₽ — за меня;

70 000 ₽ × 13 % = 9100 ₽ — вернула жена за детей.

Процедура вычета несложная, но повторять ее именно за медицину не хочется: лучше вообще не болеть.

Что запомнить

- Налоговый вычет на медицину относится к социальным вычетам. Лимит суммы по всем социальным вычетам составляет 120 000 ₽ в год, вернуть можно 13 % из них — до 15 600 ₽.

- Право на вычет имеют налоговые резиденты РФ, которые платят НДФЛ. Вычет можно получить по оплате услуг на себя, детей, родителей и супругов.

- Можно получить вычет по тратам на большинство медицинских услуг, при покупке любых лекарств по рецепту и по полисам ДМС.

- Для оформления вычета нужно собрать документы: договоры и справки из медицинских организаций и ИП с лицензией, рецепты на препараты, чеки из аптек, копию договора на ДМС.

- Оформить вычет можно через работодателя или в налоговой. В первом случае НДФЛ возвращается с зарплатой, во втором — сразу всей суммой на счет.

До новых встреч!