Здравствуйте, друзья!

Любого инвестора интересует прибыль компании, ценные бумаги которой он покупает. Зачем инвестировать в убыточный и бесперспективный бизнес? Но волнует не вообще вся прибыль, а именно та, которую получит акционер в пересчете на количество купленных им акций. В процессе фундаментального анализа инвестор рассчитывает много мультипликаторов. Один из которых как раз и показывает размер прибыли на одну акцию. В статье разберем, что такое EPS простыми словами, для чего используется и как считать с примерами.

Определение и назначение EPS

EPS (английская аббревиатура “Earnings per share”) в переводе на русский звучит как “прибыль на акцию” – это финансовый показатель, который отражает размер чистой прибыли на одну обыкновенную акцию компании.

Другими словами, инвестор с помощью этого мультипликатора может определить, сколько он заработает денег на каждую купленную бумагу, если всю чистую прибыль компания направит на выплаты своим акционерам.

Другими словами, инвестор с помощью этого мультипликатора может определить, сколько он заработает денег на каждую купленную бумагу, если всю чистую прибыль компания направит на выплаты своим акционерам.

Фактический (базовый) EPS рассчитывается по данным отчетности компании за период (квартал, год). Цифры по чистой прибыли и сумме выплаченных дивидендов берем из МСФО, количеству ценных бумаг в обращении – из карточки эмитента на бирже (иногда есть в Отчете о прибылях и убытках).

Формула расчета:

EPS = Чистая прибыль / Количество обыкновенных акций

EPS = (Чистая прибыль – Дивиденды по привилегированным акциям) / Количество обыкновенных акций

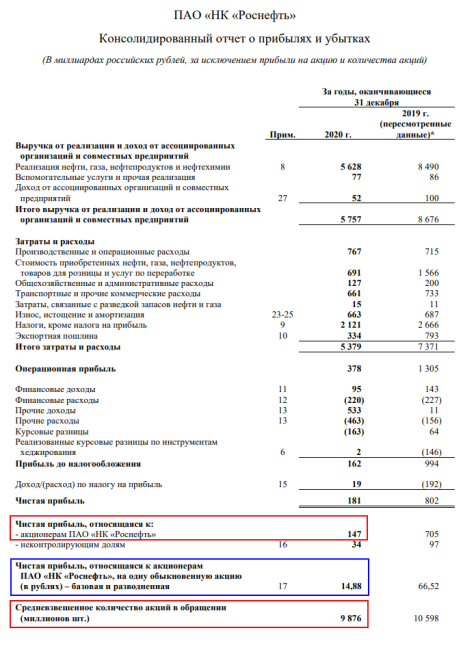

На примере отчетности компании Роснефть за 2020 г. рассчитаем базовый EPS:

EPS = 147 000 000 000 / 9 876 000 000 = 14,88 руб.

Если вы посмотрите внимательнее, то увидите в отчете уже готовое значение EPS (выделила синим цветом), т. е. не обязательно рассчитывать коэффициент самостоятельно.

Виды EPS

Есть несколько видов EPS в зависимости от исходных данных для расчета:

Есть несколько видов EPS в зависимости от исходных данных для расчета:

Разводненный – рассчитывается для компаний, которые имеют конвертируемые облигации и опционы. Они могут легко превратиться в обыкновенные акции, что приведет к увеличению знаменателя и снижению прибыли.

Формула расчета:

EPS = Чистая прибыль / Скорректированное количество ценных бумаг

Форвардный (прогнозный) – в числителе используется не фактическая, а прогнозная прибыль, которую рассчитывают аналитики. Из-за субъективности результат может не совпасть с реальным значением.

Формула расчета:

EPS = Форвардная чистая прибыль / Количество обыкновенных акций

Денежный – в числителе чистая прибыль заменяется на операционный денежный поток, который отражает реальную деятельность предприятия. Считается более объективным, т. к. базируется на операционной деятельности, значением которой, в отличие от чистой прибыли, сложно манипулировать в отчете.

Денежный – в числителе чистая прибыль заменяется на операционный денежный поток, который отражает реальную деятельность предприятия. Считается более объективным, т. к. базируется на операционной деятельности, значением которой, в отличие от чистой прибыли, сложно манипулировать в отчете.

EPS = Операционный денежный поток / Количество обыкновенных акций

В течение года у предприятия может измениться количество ценных бумаг в обращении (например, в результате байбека или дополнительного выпуска). Знаменатель в формуле в этом случае рассчитывается как средневзвешенная величина.

Как использовать на практике

После расчета EPS мы получаем абсолютный показатель в денежных единицах измерения (рублях или долларах). Условный пример: компания по итогам года заработала 10 млн руб. чистой прибыли, в обращении находится 1 млн акций. Следовательно, EPS составит 10 руб. на одну бумагу. Много это или мало?

Инвестор не может по одной цифре сказать, хороший получился результат или плохой, поэтому целесообразно использовать EPS для следующих целей:

Инвестор не может по одной цифре сказать, хороший получился результат или плохой, поэтому целесообразно использовать EPS для следующих целей:

- Сравнение компаний-конкурентов между собой и выбор наиболее эффективной

- Сравнение прибыльности компании в динамике за несколько лет

- Определение доходности инвестиций

Если сравнить абсолютное значение с текущей ценой акции, то можно определить доходность инвестиций в процентах. Чем выше значение, тем лучше для инвестора.

- Поиск недооцененных акций

Сам EPS не помогает искать недооцененные акции. Но с его помощью рассчитывают еще один мультипликатор – P/E, который показывает, насколько справедливо рынок оценивает бумаги по сравнению с конкурентами и со среднеотраслевым значением. P/E рассчитывается как отношение текущей стоимости акции к EPS. Чем ниже значение, тем лучше.

Плюсы и минусы мультипликатора

Рассмотрим плюсы и минусы показателя:

Рассмотрим плюсы и минусы показателя:

Плюсы:

- легко рассчитывается самостоятельно;

- есть в готовом виде в отчетности эмитента;

- может участвовать в поиске недооцененных бумаг в составе мультипликатора P/E и первичном отборе компаний для включения в портфель;

- показывает доходность вложений в ценные бумаги эмитента при сравнении с их текущей ценой.

Минусы:

Минусы:

- работает только в комплексном фундаментальном анализе;

- абсолютное значение показателя не позволяет оценить эффективность, но это можно сделать путем сравнения с текущей ценой ценной бумаги;

- компания может искажать чистую прибыль в отчете, что скажется на значении EPS;

- затруднительно использовать для молодых компаний, у которых нельзя рассмотреть коэффициент в динамике.

Заключение

Как и любой мультипликатор, EPS не является универсальным. По нему нельзя принимать решение о выборе той или иной ценной бумаги в свой портфель. Но он позволяет выделить среди всего многообразия тех эмитентов, кто дает максимальную прибыль на одну акцию. Для инвестора это имеет принципиальное значение.

До новых встреч!