Здравствуйте, друзья!

Недавно мужчина продавал земельный участок. Сделка состоялась, документы все были оформлены и зарегистрированы, но деньги он получил только через неделю. Об этом с покупателем договорились заранее, но все было завязано на доверии: один хороший знакомый сказал, что покупатель не обманет. И он, действительно, не обманул. К сожалению, так происходит не всегда. Мы считаем, что все должны знать, как можно обезопасить себя от нечестных участников сделки.

Недавно мужчина продавал земельный участок. Сделка состоялась, документы все были оформлены и зарегистрированы, но деньги он получил только через неделю. Об этом с покупателем договорились заранее, но все было завязано на доверии: один хороший знакомый сказал, что покупатель не обманет. И он, действительно, не обманул. К сожалению, так происходит не всегда. Мы считаем, что все должны знать, как можно обезопасить себя от нечестных участников сделки.

В статье разберем, что такое аккредитив, для чего он нужен и как его оформить обычному человеку, плюсы и минусы инструмента.

Понятие и основные участники

Аккредитив простыми словами – это банковская услуга, в которой банк выступает посредником и гарантом осуществления сделки между продавцом и покупателем на условиях заключенного договора.

Нормативная база:

Нормативная база:

- Гражданский кодекс РФ, часть 2, глава 46, параграф 3

- Положение Банка России от 29.06.2021 № 762-П “О правилах осуществления перевода денежных средств”, глава 6

Упрощенно схему работы можно представить так:

- Плательщик денег (покупатель товаров или услуг) открывает в банке аккредитивный счет, на который переводит деньги по будущей сделке.

- Деньги на счете замораживаются до выполнения условий сделки: поставлен товар, оказана услуга или выполнена работа.

- После того как получатель денег (продавец) докажет банку, что все обязательства перед покупателем выполнены, средства на счете будут разморожены и переведены ему.

Представьте стандартную ситуацию. Вы заключаете договор с новым поставщиком сырья для вашего производства. Он дает хорошую цену, и качеством образцов вы тоже довольны, но никогда раньше не сотрудничали с этой компанией. Поставщик требует предоплату, потому что опасается поставить сырье и не получить за него деньги. Вы боитесь остаться и без денег, и без сырья.

В таком случае выходом является открытие аккредитива. Вы уверены, что банк переведет деньги только после поставки сырья. А поставщик уверен, что получит средства в полном объеме и без затягивания сроков.

Участники аккредитивной формы расчетов:

Участники аккредитивной формы расчетов:

- Плательщик средств (покупатель, аппликант) – компания, ИП или обычный человек, который покупает товар или услугу. Именно он подает заявление в банк на открытие аккредитива, в котором указывает условия его исполнения.

- Получатель средств (продавец, бенефициар) – юридическое или физическое лицо, которое продает товар или оказывает услугу и получает деньги от покупателя. Предоставляет в банк документы, которые подтверждают выполнение всех условий договора. Если документы в порядке, банк переводит получателю деньги.

- Банк-эмитент – банк, который действует в интересах плательщика, открывшего аккредитив. Он переводит денежные средства исполнителю после получения подтверждающих документов или исполняющему банку.

- Исполняющий банк – банк, который непосредственно будет выплачивать деньги продавцу после проверки подтверждающих документов. Им может быть банк-эмитент, банк продавца или любой другой банк.

Виды

Согласно ГК РФ выделяют следующие виды аккредитива:

Согласно ГК РФ выделяют следующие виды аккредитива:

- Отзывной и безотзывный

Отзывной – в любой момент плательщик его может отозвать. При этом заранее уведомлять об этом получателя не обязательно.

Безотзывный – может быть отменен или изменен только с согласия получателя денег. По умолчанию любой аккредитив является безотзывным. Если нужен другой вид, то он прописывается в заявлении на открытие.

- Подтвержденный и неподтвержденный

Подтвержденный – в цепочке появляется еще один посредник. Это банк, который подтвердит безотзывный аккредитив и будет вместе с банком-эмитентом нести солидарную ответственность по выплате денег.

Неподтвержденный – ответственность по выплате только у банка-эмитента.

- Переводной (трансферабельный)

Позволяет продавцу заявить получателем средств другого человека или компанию. Это может быть выгодно, когда продавец заключает сделки со своими поставщиками. Например, он продает полуфабрикаты покупателю, но одновременно с этим договаривается с поставщиком сырья для изготовления новых полуфабрикатов. По переводному аккредитиву деньги сразу поступят от покупателя полуфабрикатов поставщику сырья.

Позволяет продавцу заявить получателем средств другого человека или компанию. Это может быть выгодно, когда продавец заключает сделки со своими поставщиками. Например, он продает полуфабрикаты покупателю, но одновременно с этим договаривается с поставщиком сырья для изготовления новых полуфабрикатов. По переводному аккредитиву деньги сразу поступят от покупателя полуфабрикатов поставщику сырья.

- Покрытый и непокрытый

Покрытый (депонированный) – покупатель сразу вносит на аккредитивный счет банка-эмитента свои или заемные деньги, эмитент переводит их в исполняющий банк, где средства дожидаются завершения сделки. Получатель средств при такой форме оплаты точно знает, что деньги ждут его на счете.

Покрытый (депонированный) – покупатель сразу вносит на аккредитивный счет банка-эмитента свои или заемные деньги, эмитент переводит их в исполняющий банк, где средства дожидаются завершения сделки. Получатель средств при такой форме оплаты точно знает, что деньги ждут его на счете.

Непокрытый (гарантированный) – в этом случае необязательно заранее переводить деньги на счет эмитента. Исполняющий банк открывает корреспондентский счет у эмитента. С этого счета он потом спишет денежные средства после выполнения условий договора. Для оформления такого вида аккредитива плательщик должен иметь безупречную кредитную репутацию в банке.

Сферы применения

Наиболее часто применяется при:

Наиболее часто применяется при:

- Коммерческих сделках внутри страны по поставке товаров, выполнению работ и оказанию услуг.

- Международных коммерческих сделках по поставке товаров, выполнению работ и оказанию услуг.

- Сделках по продаже крупных пакетов акций или долей в компаниях.

Нас больше интересуют безналичные операции, которые могут с помощью аккредитивов совершать физические лица.

К ним относятся:

- сделки по покупке недвижимости (квартир, домов, земельных участков, гаражей, машино-мест), в т. ч. в ипотеку;

- сделки по покупке дорогостоящих вещей (автомобилей, оборудования, пакета ценных бумаг, доли в уставном капитале, антиквариата);

- обменные операции с жильем, так называемые альтернативные сделки.

Чаще всего аккредитив используется при покупке квартиры, земельного участка, дома, т. е. тех объектов, которые требуют времени на оформление документов, регистрацию в госорганах.

Чаще всего аккредитив используется при покупке квартиры, земельного участка, дома, т. е. тех объектов, которые требуют времени на оформление документов, регистрацию в госорганах.

Например, покупка предметов искусства может одновременно сопровождаться передачей товара покупателю и денег продавцу. А право собственности на объект недвижимости должно быть сначала зарегистрировано в Росреестре, на что требуется несколько дней. Для такого случая лучше оформить аккредитив и быть спокойным за получение денег продавцом и квартиры в собственность покупателем.

Как работает механизм

Рассмотрим, как работает механизм расчетов по аккредитиву.

Шаг 1. Продавец и покупатель заключают договор на поставку товаров, оказание услуг или выполнение работ. В нем оговаривается форма безналичных расчетов – аккредитив. По умолчанию это будет безотзывный вид.

Шаг 2. Покупатель подает в банк-эмитент заявление на открытие аккредитива.

Обязательная информация:

Обязательная информация:

- номер и дата;

- сумма;

- реквизиты плательщика, банка-эмитента, получателя средств и исполняющего банка;

- вид, срок действия и способ исполнения;

- перечень документов и требования к ним;

- назначение платежа;

- срок предоставления документов;

- порядок оплаты комиссионного вознаграждения.

Можно посмотреть здесь, как выглядит заявление. Образец составлен Сбербанком, в других банках будет своя форма. Но здесь даны примеры формулировок, которые можно использовать при заполнении заявления.

Шаг 3. Покупатель выплачивает банку комиссионное вознаграждение и вносит сумму оплаты по договору, если не оговорены другие условия расчетов.

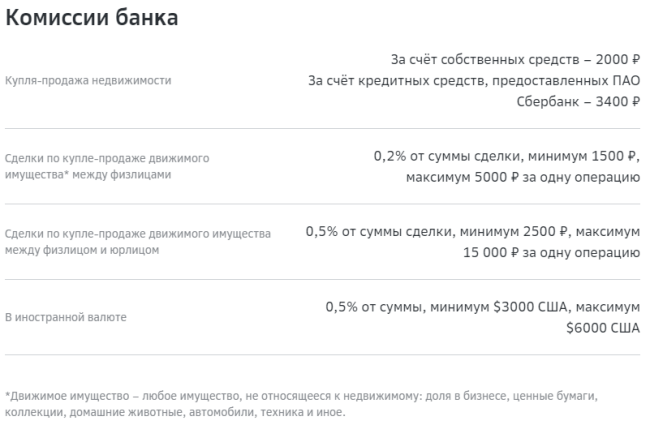

На примере Сбербанка покажу размер комиссий.

На примере Сбербанка покажу размер комиссий.

Шаг 4. Банк-эмитент отправляет уведомление исполняющему банку, а тот уведомляет получателя денег об условиях расчетов.

Шаг 5. После выполнения условий договора – прошла поставка товара, оказаны услуги или выполнены работы – продавец передает в исполняющий банк подтверждающие документы. Это могут быть накладные на отгрузку товара, выписка из ЕГРН, акты выполненных работ и пр. Если документы соответствуют требованиям, исполняющий банк отсылает их банку-эмитенту.

Шаг 6. Происходит исполнение аккредитива, т. е. выплата получателю денежной суммы по договору.

Аккредитивную форму расчетов можно сравнить с еще одним способом, который позволяет обезопасить сделки, – банковской ячейкой.

Отличия двух инструментов:

Отличия двух инструментов:

- Банковская ячейка используется для расчетов наличными между продавцом и покупателем.

- Не во всех отделениях банков есть банковские ячейки. Аккредитив можно открыть везде.

- Получатель денег должен будет лично забрать деньги из ячейки после выполнения условий сделки. По аккредитиву обе стороны договора могут находиться в разных городах и странах.

Плюсы и минусы инструмента

Плюсы аккредитивной формы расчетов для продавца:

Плюсы аккредитивной формы расчетов для продавца:

- гарантия получения денег в полном объеме по договору;

- возможность физическому лицу заключать сделки на большие суммы, например, при продаже квартиры или другого имущества, и не возить с собой наличность;

- возможность использовать альтернативные сделки, когда деньги от покупателя поступают третьему лицу;

- невозможность отозвать или изменить условия оплаты без уведомления продавца (для безотзывной формы);

- возможность заключать договора с новыми, непроверенными партнерами, что расширяет рынки сбыта.

Плюсы для покупателя:

Плюсы для покупателя:

- гарантия выполнения условий договора – своевременная и в полном объеме поставка товара, оказание услуг или выполнение работ;

- дополнительная проверка документов со стороны банка;

- гарантия возврата денег в случае нарушения условий договора;

- возможность заключать сделки с новыми продавцами и не бояться обмана;

- физическому лицу нет необходимости возить с собой крупную сумму наличными, что часто практикуется при сделках с недвижимостью.

Недостатки аккредитивной формы расчетов:

Недостатки аккредитивной формы расчетов:

- комиссии банков;

- необходимость точного соблюдения требований по документам со стороны продавца;

- увеличение сроков расчета по сделке, потому что требуется подтверждение со стороны банка о соответствии документов требованиям.

Заключение

Аккредитивная форма безналичных расчетов широко используется по всему миру, в том числе и по международным контрактам. В России эту услугу предоставляет любой банк.

Если риск неполучения денег или товаров/работ/услуг по сделке вас волнует больше, чем оплата комиссионного вознаграждения, то предлагайте вашему партнеру такой инструмент и спите спокойно. Доверие друг к другу – это прекрасно, но давайте оставим подобное в сфере личных взаимоотношений, но не в бизнесе.

До новых встреч!