Здравствуйте, друзья!

Мы продолжаем повышать свою финансовую грамотность по теме кредитования. Большинство граждан при выборе банка и условий по кредиту обращают внимание только на процентную ставку. Именно от нее, они считают, зависят наши ежемесячные платежи и общая переплата. Но это не совсем верно. Не только от ставки, но и от способа расчета ежемесячного взноса по кредиту.

Аннуитетный и дифференцированный платежи – тема сегодняшней статьи.

Аннуитетный и дифференцированный платежи – тема сегодняшней статьи.

Два вида платежа: аннуитетный и дифференцированный

Что такое аннуитет?

Аннуитет – это одинаковая сумма, которую получают или расходуют через одинаковый промежуток времени. Соответственно, аннуитетный платеж перечисляется банку или любой другой организации в одном и том же размере и через один и тот же временной интервал. Например, 1 раз в месяц, квартал, год.

В теории финансов есть формула определения такого транша. Но мы не думаем, что каждый человек должен ее знать. Во-первых, онлайн-калькуляторы на любом банковском или финансовом сайтах автоматизируют процесс расчета аннуитета.

Во-вторых, при кредитовании на руки вы обязательно получите график, в котором сумма будет прописана за каждый период. Хотите проверить банк? Тогда возвращайтесь к “во-первых”.

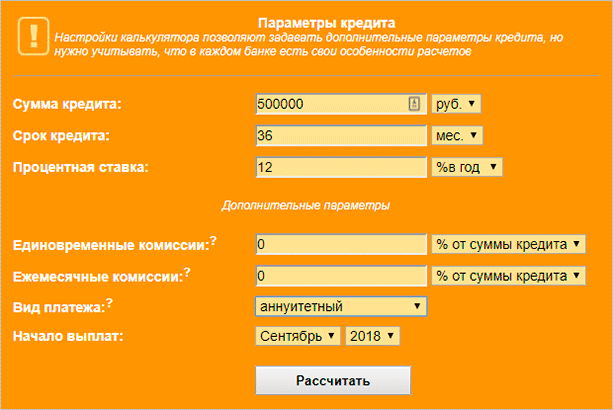

Для примера воспользуемся калькулятором и рассчитаем выплаты по кредиту аннуитетными взносами.

Результаты расчета:

- ежемесячный взнос – 16 607,15 руб.

- переплата – 97 857,58 руб.

- всего выплат – 597 857,58 руб.

Дифференцированный платеж значит разный от месяца к месяцу. Большие взносы в начале, меньшие – в конце срока кредитования.

Оставим такие же условия для примера и воспользуемся калькулятором.

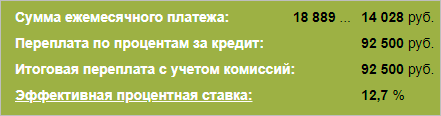

Результаты расчета следующие:

Результаты расчета следующие:

- ежемесячный взнос – 18 889… 14 028 руб.

- переплата – 92 500 руб.

- всего выплат – 592 500 руб.

Для полноты картины надо смотреть распечатку выплат за весь срок кредитования. Но это мы уже сделаем в следующей части статьи, в которой разберем, в чем разница двух видов платежей. Для удобства иногда буду пользоваться сокращениями АП и ДП.

Что общего и в чем разница?

Для ответа на этот вопрос лучше всего сравнить 2 графика погашения. За все 3 года – не буду приводить его в статье, достаточно и фрагмента.

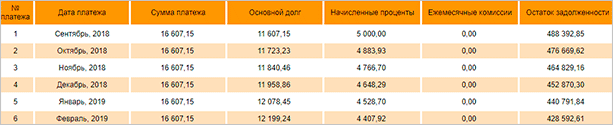

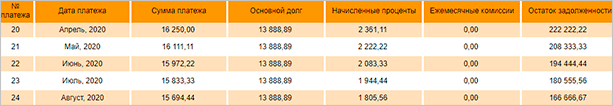

График с АП.

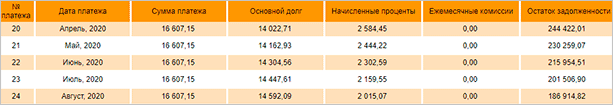

График с ДП.

Проанализируем таблицы.

Сходство только в одном – и тот, и другой платеж состоит из 3 частей:

- основной долг;

- начисленные проценты;

- ежемесячные комиссии, если они есть.

Чем отличаются:

Чем отличаются:

1. При АП в первую очередь погашаются проценты и только потом основной долг. Если посмотреть на таблицу погашения за все 3 года, то видно, что проценты уменьшаются, а сумма погашения основного долга наоборот растет.

При ДП сумма погашения долга одинаковая каждый месяц. Она рассчитывается простым арифметическим действием: 500 000 / 36 = 13 888,89 руб.

Проценты начисляются на остаток долга, поэтому они уменьшаются быстрее, чем в АП. Это различие имеет ключевое преимущество при досрочном погашении долга. Но об этом чуть позже.

2. Величина ежемесячного АП одинаковая каждый месяц. При ДП разная, сначала больше, потом меньше.

3. Переплата при АП больше, чем при ДП. Для этого еще раз посмотрим результаты вычислений.

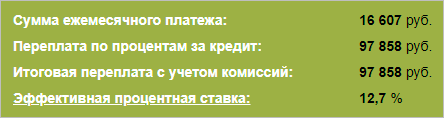

Результаты расчета при аннуитетном платеже приведены ниже.

Результаты расчета при дифференцированном платеже следующие.

По условиям нашего примера разница получилась незначительная, только 5 358 руб. Но при долгосрочном кредите и на большую сумму это значение возрастает в разы. Чтобы не быть голословными, давайте изменим исходные данные. Возьмем ипотеку в 2 млн. рублей на 15 лет под 10 % годовых.

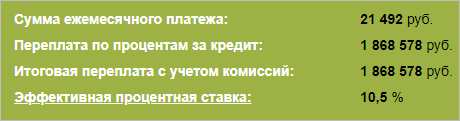

Результаты вычислений при долгосрочном кредите по АП.

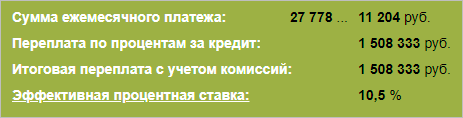

Результаты вычислений при долгосрочном кредите по ДП.

Разница составит 360 245 руб., что уже существеннее.

Как понять, какой способ лучше? Изучим плюсы и минусы обоих.

Достоинства и недостатки двух методов расчета

Что выгоднее заемщику, аннуитетная или дифференцированная плата за кредит? Ответ на этот вопрос неоднозначный. Он зависит от самого заемщика, его финансовых возможностей, суммы и срока займа. Посмотрим на этот вопрос с разных сторон и выявим плюсы и минусы обоих способов.

Достоинства АП:

Достоинства АП:

- Одинаковая ежемесячная сумма более удобная для тех, кто не хочет каждый раз заглядывать в график погашения. Можно настроить автоплатеж и вообще не вспоминать о долге.

- При долгосрочном кредитовании, например ипотеке, вы на несколько лет вперед можете планировать семейный бюджет. Учитывая, что с годами доход семьи может вырасти, кредитное бремя будет уже не таким тяжелым.

- Вы можете рассчитывать на большую сумму займа, чем при дифференцированных взносах. Банк ориентируется на ваш доход и ежемесячную нагрузку по кредиту. При АП она одинаковая, а при ДП в первые годы выше, чем в последующие.

Недостатки АП:

- Значительная переплата по сравнению с ДП. Особенно это заметно при долгосрочном кредитовании.

- При досрочном погашении вы можете быть сильно удивлены, что сумма долга изменилась незначительно. Это связано с тем, что при АП основной долг уменьшается меньшими темпами, чем проценты.

Ни один банк не заинтересован в досрочном погашении долга. Он теряет свою прибыль. Раньше даже были штрафные санкции заемщику за возврат раньше срока, но на законодательном уровне они отменены.

Переход банков на аннуитетный способ обусловлен в том числе и тем, что они хотят обезопасить себя от потери прибыли. Вы думаете, что через несколько лет погашения значительно сократите размер долга, а на деле ожидания не оправдываются.

Достоинства ДП:

Достоинства ДП:

- Ежемесячная плата меньше с каждым месяцем. При долгосрочном кредитовании эта разница становится ощутима. Например, по нашему последнему примеру с ипотекой в первое время вы будете платить более 27 000 рублей, а в последние – только около 12 000 руб. Тогда как при АП ежемесячный взнос составит 21 492 руб. до конца срока.

- Переплата значительно ниже, чем при АП. Это существенный фактор. Ведь всем нам известна поговорка, что берем в долг чужие деньги, а возвращаем свои. А делать это очень не хочется.

- Экономия на ежегодной страховке, т. к. сумма основного долга уменьшается быстрее, чем при АП. А страховой взнос рассчитывается именно от остатка долга. Напоминаю, что страхование объекта залога при ипотеке обязательно.

- Остаток задолженности сокращается быстрее, чем при АП. Например, по нашему условному примеру через 24 месяца осталось погасить 166 666,67 руб. при ДП и 186 914,82 руб. при АП. Почти на 20 000 руб. меньше. Поэтому при досрочном погашении вы внесете меньшую сумму, чем при оплате по аннуитету.

Фрагмент графика при ДП.

Фрагмент графика при АП.

Недостатки ДП:

- Значительная финансовая нагрузка на заемщика в начале срока кредитования. Иногда случается переоценка своих возможностей и вытекающие отсюда проблемы. В этом случае полезно знать, что будет, если не платить кредит.

- Рассеянных или недисциплинированных заемщиков может не устроить разная сумма оплаты. Они рискуют ее пропустить или внести не совсем ту, что прописана в графике расчетов с банком.

- Из-за повышенной нагрузки на начальном периоде банк может одобрить заем в меньшем размере, чем вы рассчитывали.

Досрочное погашение кредита: как сделать правильно?

Отдельного разговора заслуживает процедура досрочного возврата долга. Как правило, вы встанете перед выбором, что выгоднее, изменение суммы взноса или срока договора. Сделайте его с точки зрения вашего способа погашения займа: аннуитетный или дифференцированный.

Обращаю ваше внимание, что сейчас речь идет именно о частичном досрочном погашении. При дифференцированных взносах может оказаться выгоднее уменьшить ежемесячный взнос, особенно в первую половину кредитного срока.

Это приветствует и банк по нескольким причинам:

Это приветствует и банк по нескольким причинам:

- он продолжает получать прибыль в виде начисленных процентов до конца срока кредитования;

- снижается риск вашей неплатежеспособности, а значит, и риск получения убытков банком;

- всегда есть возможность навязать вам дополнительные услуги, связанные с обслуживанием кредита, например, кредитные карты.

Сокращение срока кредитования выгодно при обоих способах. Ведь уменьшается время долгового бремени на заемщика и его семью.

Но особенно очевидны преимущества уменьшения срока при следующем раскладе:

Но особенно очевидны преимущества уменьшения срока при следующем раскладе:

- аннуитетные платежи,

- нет никаких дополнительных требований банка в случае сокращения срока возврата долга,

- впереди еще более половины срока погашения займа.

Назначение платежа: что писать плательщику в соответствующей графе платежного поручения

Заключение

А в заключении хочтитм немного остудить пыл тех читателей, кто уже думает, какой же способ расчета ежемесячного взноса в погашение кредита ему выбрать. Дело в том, что банки до вас уже все рассчитали и поняли, что им невыгоден дифференцированный метод.

Именно поэтому вы почти не встретите его в условиях кредитования большинства российских кредитных организаций. Но исключения есть. Например, Россельхозбанк и Газпромбанк предлагают заемщику самому выбрать способ расчета.

Если у вас возникли вопросы, пишите, постараемся ответить. А у нас к вам, пока вы думаете, встречный вопрос. На каком варианте остановились бы вы?