Здравствуйте, друзья!

Специальный налоговый режим на профдоход запустили в позапрошлом году. В качестве эксперимента закон о самозанятых гражданах ввели в нескольких регионах. Эксперимент оказался успешным: по данным ФНС, только за 2019 год в качестве самозанятых в стране зарегистрировалось более 330 тыс. человек.

В статье мы расскажем о новом налоговом режиме: порядке регистрации и снятия с учета, налоговых ставках для самозанятых граждан. Дадим пошаговую инструкцию о том, как стать самозанятым в 2020 году, и представим образцы договоров для работы с ИП и юрлицами.

Кто такой самозанятый и кто может им стать

Самозанятый гражданин – это предприниматель, который работает на себя, получает прибыль напрямую от заказчиков и не имеет в штате сотрудников. Он может заниматься репетиторством, фрилансом, работать таксистом или продавать хендмейд. Точного списка разрешенных видов деятельности для самозанятых граждан нет, но есть ряд ограничений.

Итак, согласно ст. 4 № 422-ФЗ, перейти на самозанятость не смогут:

Итак, согласно ст. 4 № 422-ФЗ, перейти на самозанятость не смогут:

- бизнесмены, которые продают акцизную продукцию;

- риелторы;

- предприниматели с наемными работниками;

- посредники в бизнесе – по договору поручения, агентского или договора комиссии;

- лица, оказывающие услуги доставки;

- граждане, чей доход превышает 200 000 ₽ в месяц.

Проще говоря, самозанятость – это упрощенный способ задекларировать доходы от хобби или микробизнеса.

Пример: Виктория наращивает ногти на дому. Девушка планирует взять потребительский кредит, но банки отклоняют заявки, потому что нет подтвержденного дохода. Клиентов у Виктории пока немного, открывать ИП нерентабельно — выручка не покроет расходы на налоги и обязательные взносы. В этом случае налог на профессиональный доход (НПД) – лучший вариант. Через несколько месяцев девушка без проблем сможет взять кредит, доказав свою платежеспособность.

Самозанятые могут заниматься любимым делом, получать деньги от клиентов удобным способом и уплачивать налоги в пару кликов через приложение «Мой Налог».

В каких регионах действует программа

В 2019 году в эксперименте участвовало всего 4 региона: Калужская и Московская область, Москва и республика Татарстан. В январе этого года список пополнился — теперь программа действует в 23 регионах. Полный перечень можно посмотреть в последней редакции ст. 1 п. 2 № 422-ФЗ.

Обратите внимание! Вы можете стать самозанятым, даже если ваш регион пока не участвует в эксперименте. Законом это не запрещено. Достаточно иметь хотя бы одного заказчика из региона, в котором уже введен специальный налоговый режим.

Обратите внимание! Вы можете стать самозанятым, даже если ваш регион пока не участвует в эксперименте. Законом это не запрещено. Достаточно иметь хотя бы одного заказчика из региона, в котором уже введен специальный налоговый режим.

В июле 2020 года НПД планируют ввести на всей территории страны, поэтому стать самозанятым сможет любой желающий.

Плюсы и минусы самозанятости

С введением налога на профессиональный доход у многих появилась возможность легализовать свою деятельность без больших финансовых затрат. Давайте рассмотрим плюсы и минусы самозанятости.

Плюсы НПД:

Плюсы НПД:

- Упрощенный порядок регистрации. Для регистрации НПД не нужно собирать пакет документов и идти в налоговую. Все можно сделать не выходя из дома, через приложение «Мой налог».

- Можно не платить страховые взносы. Самозанятые граждане освобождаются от обязанности уплачивать фиксированные страховые взносы. Они платят только налоги с доходов. Если доходов нет, вы ничего не платите.

- Нет отчетов и деклараций. Самозанятым не нужно подавать декларации в налоговую. Все отчеты формируются автоматически в приложении «Мой налог».

- Не надо покупать ККТ (контрольно-кассовую технику). Чеки формируются в приложении «Мой налог». Вам нужно лишь указать статус клиента — физлицо, ИП или юрлицо, — чтобы система корректно рассчитала налог на профессиональный доход.

- Быстрое снятие с учета. Чтобы перестать быть самозанятым, не нужно посещать налоговую — все можно сделать в приложении.

Минусы самозанятости:

Минусы самозанятости:

- Стаж. Плательщикам НПД не начисляются пенсионные баллы и трудовой стаж. Вопрос можно решить добровольной уплатой взносов в ПФР.

- Социальные гарантии. Так как самозанятый освобожден от уплаты страховых взносов, ему не оплачиваются больничные листы и отпуск по уходу за ребенком.

- Периодичность налоговых платежей. Налог на профессиональный доход нужно уплачивать каждый месяц.

- Ограничение по видам деятельности. Зарегистрировать НПД не получится у риелторов, перекупов, предпринимателей, которые оказывают посреднические услуги и услуги по доставке товаров.

- Ограничение по выручке. Самозанятый гражданин может получать не более 200 000 ₽ в месяц. Если доходы превысят эту отметку, придется регистрировать ИП и выбирать оптимальную систему налогообложения.

- Сотрудники. Плательщик НПД не имеет права формировать штат сотрудников.

Как и любой другой режим, НПД имеет плюсы и минусы. Перед тем как пройти регистрацию, определите приоритеты в бизнесе. Если вам удобнее работать в одиночку, становитесь самозанятым. Если вы планируете набирать штат, лучше сразу зарегистрировать ИП и выбрать подходящую для вашей деятельности систему налогообложения.

Как стать самозанятым в 2021 году

Регистрация самозанятых проходит без визита в налоговую. Все можно сделать в приложении «Мой налог». Зарегистрироваться можно со смартфона или с компьютера.

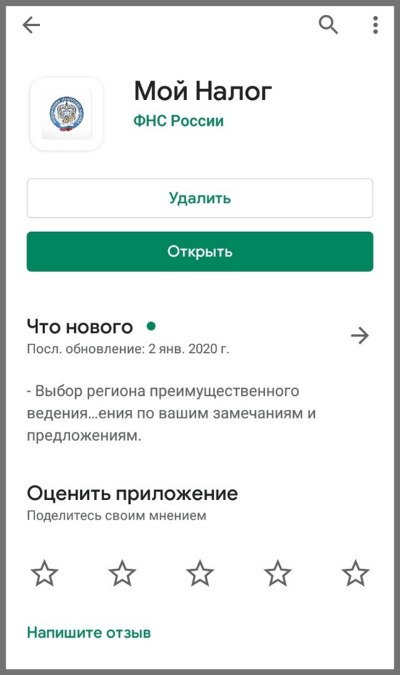

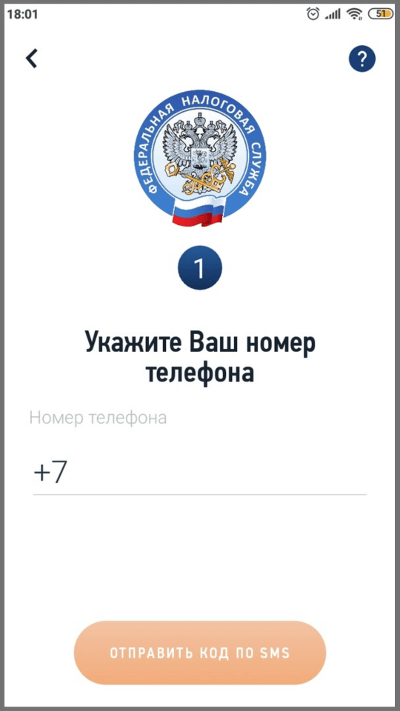

Для регистрации со смартфона скачайте приложение «Мой налог». Прямые ссылки на скачивание в App Store или Google Play вы найдете на сайте налоговой.

Приложение для самозанятых легко найти в поиске Google Play и App Store.

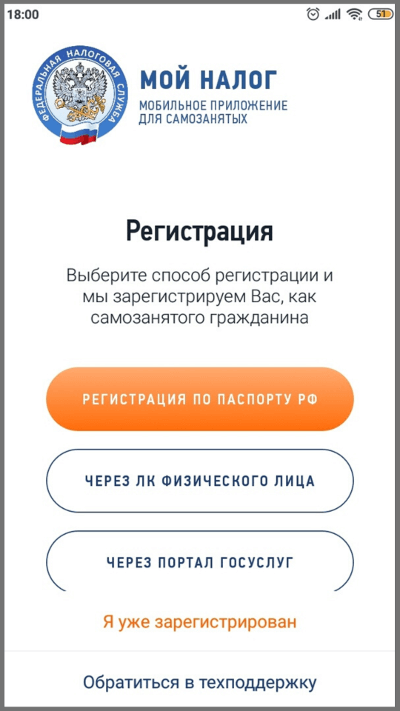

Зарегистрируйтесь в приложении с помощью аккаунта на Госуслугах, через ЛК физлица на сайте налоговой или по паспорту гражданина РФ. Если у вас нет аккаунта на портале Госуслуги и личного кабинета на сайте ФНС, выбирайте регистрацию по паспорту. Так, вы сможете сэкономить время — вам не придется подтверждать личность, посещая налоговую или Центры обслуживания, выпускать ЭЦП для авторизации на сайте ФНС.

Укажите номер телефона, чтобы получить код подтверждения для входа в приложение.

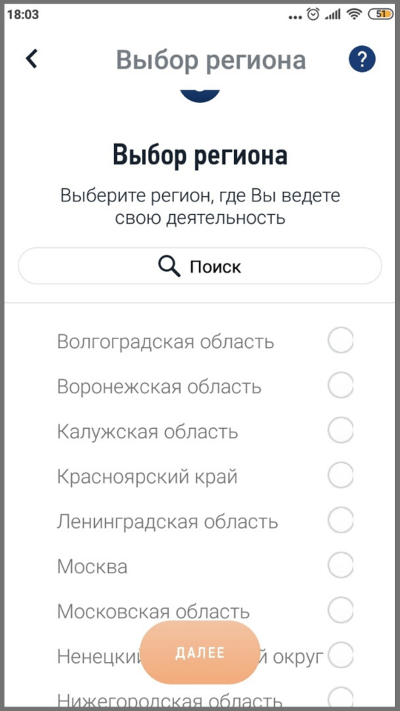

Выберите регион, где будете вести деятельность. Сейчас НПД можно зарегистрировать в 23 регионах, но с июля 2020 года закон будет действовать по всей территории страны. Если у вас уже есть хотя бы один заказчик из региона, где действует программа самозанятости, выберите его в списке.

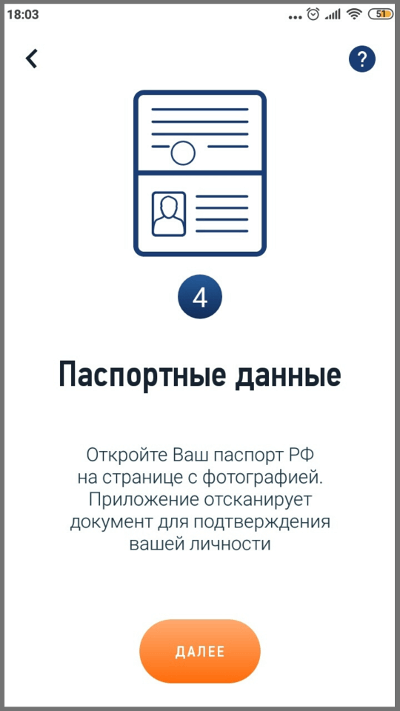

Сделайте скан паспорта с фотографией. Обязательно проверьте корректность данных в форме и только потом нажимайте «Далее». Если камера не распознала какие-то поля документа, просканируйте паспорт еще раз.

Для перехода на новый налоговый режим заявление писать не нужно. Приложение все сделает за вас. Ответ приходит в течение 3–10 часов, но чаще уведомление приходит быстрее.

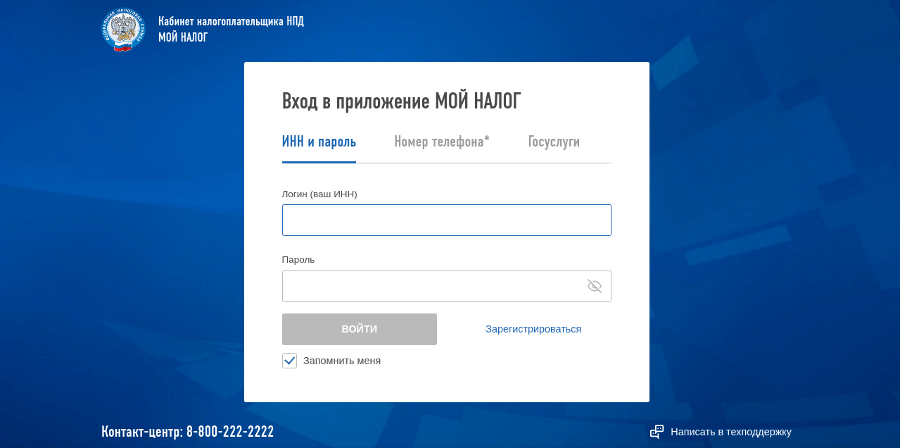

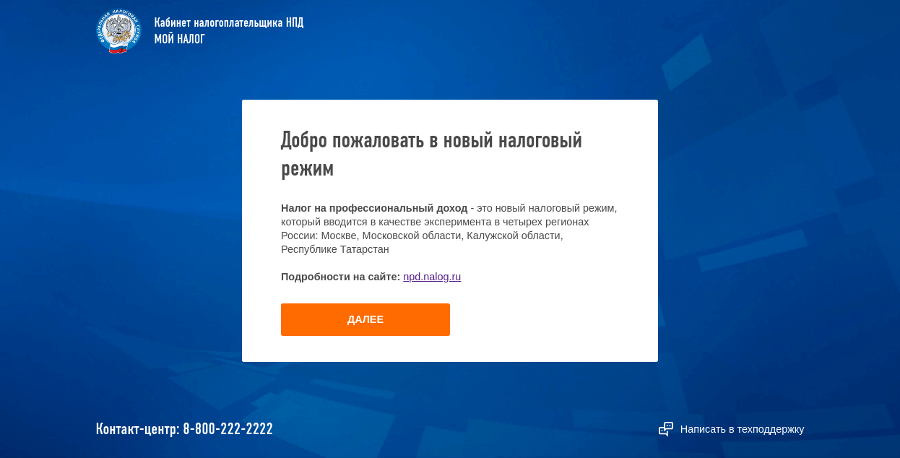

Для регистрации в веб-версии «Мой налог» перейдите на сайт налоговой.

Зарегистрируйтесь с помощью аккаунта на Госуслугах, по ИНН или номеру мобильного телефона.

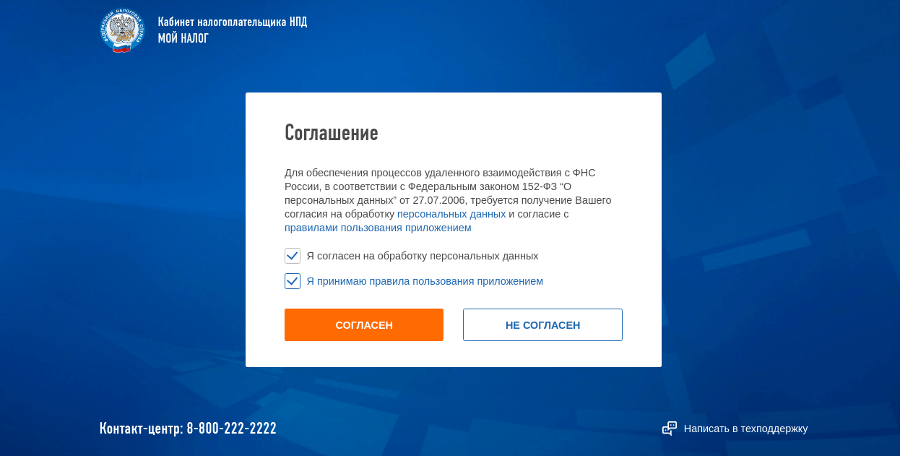

Изучите правила пользования приложением и дайте согласие на обработку персональных данных.

После ввода ИНН и пароля от личного кабинета режим НПД будет активирован. Вы станете самозанятым гражданином и сможете войти в личный кабинет веб-версии «Мой налог».

С кем могут работать самозанятые граждане

Независимо, с кем работает самозанятый, для осуществления деятельности ему не понадобится касса, а платежи можно принимать как на карту, так и наличными. Плательщики НПД имеют право сотрудничать с физлицами, индивидуальными предпринимателями, юрлицами и с такими же самозанятыми. Для вашего удобства мы подробно разобрали, как работают самозанятые граждане с каждой из этих категорий.

Физлица

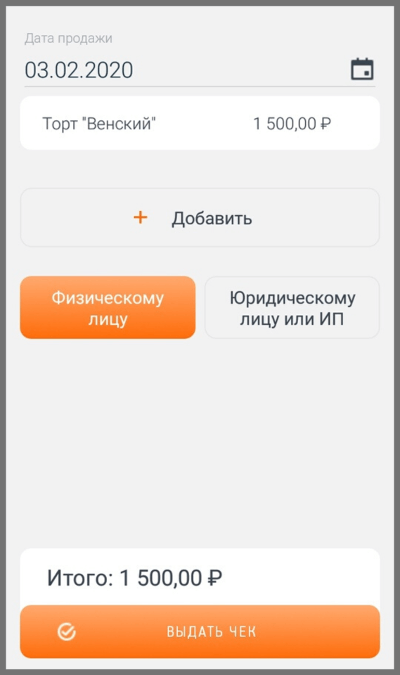

Для работы с физлицами понадобится только приложение. Самозанятым нужно указать наименование товара или услуги, сумму сделки и статус клиента — физическое лицо. По двум последним параметрам приложение рассчитает сумму налога к уплате в следующем месяце.

С физическими лицами не нужно составлять договор и обмениваться актами выполненных работ. Вы оказываете услугу или продаете товар, получаете деньги от клиента и отдаете в казну 4% от суммы сделки — на этом все. Чек формируется автоматически. Вы можете отправить его клиенту на мобильный телефон или email, распечатать и передать лично в руки или же дать отсканировать QR-код.

Самозанятые

Самозанятый может оказывать услуги самозанятому. Сотрудничество проходит по тому же принципу, что и с физлицами. Не нужно составлять договор и акт о выполненных работах, можно договориться устно. Как при работе с физлицами, в приложении «Мой налог» следует указать вид услуги и размер оплаты. По такому же принципу самозанятые обмениваются чеками.

ИП

В законе о самозанятых не прописан порядок заключения сделки между плательщиком налога на профессиональный доход и ИП или юрлицом.

В законе о самозанятых не прописан порядок заключения сделки между плательщиком налога на профессиональный доход и ИП или юрлицом.

Представители ФНС советуют в этом случае работать по договору ГПХ. Можно обойтись и устными договоренностями, но тогда повышаются риски.

Во-первых, нет письменного договора – нет обязательств. Работу могут выполнить некачественно или не вовремя. Самозанятый тоже рискует: ему могут просто не заплатить. Поэтому письменный договор – мера предосторожности для обеих сторон.

Во-вторых, правильно оформленный договор с самозанятым минимизирует налоговые риски. Лучше оформить договор подряда, но если он составлен неправильно, ФНС может увидеть в нем признаки трудового договора. Предпринимателю это грозит штрафом по ст. 5.27 КоАП РФ, а также предписанием на выплату взносов и НДФЛ, как за наемного работника.

При составлении договора обратите внимание на формулировки некоторых пунктов:

- Предмет договора. Пишем «оказание услуг по…», а не «выполнение обязанностей специалиста…».

- Сроки. Указываем ограниченный период, а не дату начала работ.

- Порядок оплаты. Оплата производится по окончании работ, а не в определенные числа месяца.

Тело договора можно оформить по стандартному шаблону договора ГПХ.

Но учитывая особенности НПД, в него нужно внести дополнительные сведения:

Но учитывая особенности НПД, в него нужно внести дополнительные сведения:

- Самозанятый является плательщиком налога на профдоход.

- По данному договору ИП освобождается от статуса налогового агента.

- Обязать самозанятого выписать чек после того, как работы будут выполнены.

- Указать, что при лишении своего статуса, самозанятый в определенный срок должен уведомить об этом клиента.

Здесь можно посмотреть и скачать образец договора «самозанятый – ИП»

После заключения договора и выполнения работ по нему, заказчик (ИП) подписывает акт и производит оплату удобным способом — переводом на карту или расчетный счет, наличными, — а самозанятый вносит данные по сделке в приложение и выписывает чек. Кроме данных о наименовании услуги и сумме сделки, при работе с ИП нужно ввести название компании и ИНН.

Юрлица

С юрлицами самозанятый работает по тому же принципу, что и с ИП. Составляете договор, оказываете услугу, подписываете акт выполненных работ, получаете оплату, фиксируете сделку в приложении и выписываете чек.

Здесь можно посмотреть и скачать образец договора «самозанятый – юрлицо»

Когда и как платить налоги

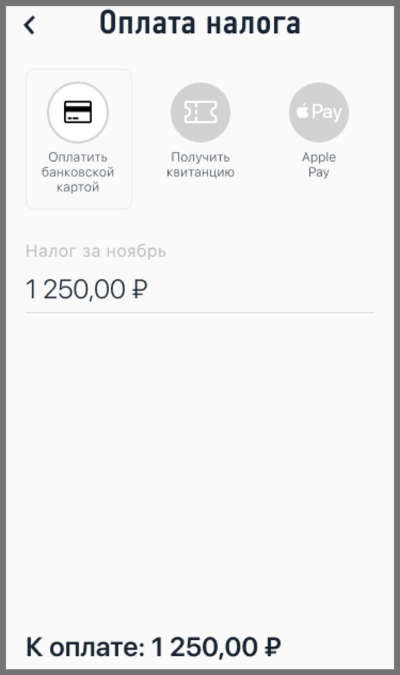

ФНС уведомляет самозанятых граждан в приложении или веб-кабинете «Мой налог» о необходимости уплаты налогов не позднее 12-го числа месяца, следующего за истекшим налоговым периодом. Плательщик НПД должен внести начисленную сумму до 25 числа. То есть у самозанятого есть почти 2 недели, чтобы разобраться с уплатой налогов.

Если самозанятый временно не работал, то есть не имел никакого дохода, налоги ему платить не нужно. Если доход менее 100 ₽, то сумма налога переносится на следующий период. Никаких обязательных взносов на НПД нет. Отчетность тоже сдавать не нужно. Все данные передаются в ФНС через приложение.

Ничего подсчитывать вручную не нужно — приложение рассчитывает сумму налога к уплате автоматически с каждой зафиксированной сделки. Уплатить налоги можно в один клик, достаточно авторизоваться в приложении или войти в веб-кабинет «Мой налог».

При регистрации каждый самозанятый получает бонус (налоговый вычет) — 10 000 ₽. Его можно использовать, уменьшая сумму исчисленного налога. Пока вычет не кончится, самозанятый платит пониженную налоговую ставку: 4% от сделок с юрлицами, 3% – с физлицами. Все расчеты приложение ведет автоматически.

Пример: Иван занимается продвижением сайтов. Заказчики – только юридические лица. Налоговый вычет – это, по сути, скидка на налог. Для сделок с юрлицами ее размер составляет 2% от дохода. За месяц Иван заработал 60 000 ₽. Он должен заплатить 3 600 ₽ налога (6% от дохода). Налоговый вычет – 2% от дохода составит 1 200 ₽. С учетом этого вычета Иван заплатит всего 2 400 ₽ вместо 3 600 ₽. Пользоваться этим вычетом можно до тех пор, пока общая сумма скидки не достигнет 10 000 ₽.

Вычет дается только 1 раз. То есть если гражданин его уже использовал, а потом снялся с учета, при новой регистрации вычета не предоставят.

Штрафы за неуплату налогов

Если самозанятый окажет услугу, получит за нее оплату, но не внесет данные в приложение, налоговая его оштрафует, если узнает об этом. Согласно ст. 129 НК РФ, первый штраф составит 20% от суммы сделки. Поймают еще раз в течение 6 месяцев – придется оплатить 100%.

Как перестать быть самозанятым

Бывают случаи, когда нужно перейти на другой налоговый режим или прекратить деятельность. Причин для снятия с учета может быть несколько:

- Прекращение или приостановление деятельности.

- Превышение суммы разрешенного заработка. Если доход стал больше 2,4 млн ₽ в год, придется менять налоговый режим.

- Наем сотрудников. Если самозанятый решил расширить бизнес и нанять сотрудников, нужно будет регистрировать ИП или создавать юрлицо.

Порядок снятия с учета прописан в ст. 5 п.12 № 422-ФЗ. Подавать бумажное заявление в ФНС не нужно — все можно сделать в приложении «Мой налог». В течение суток налоговая пришлет уведомление о снятии гражданина с учета.

Если налоговая узнает, что самозанятый утратил право на применение НПД или больше не соответствует требованиям ст. 4 ч.2 № 422-ФЗ, гражданина автоматически снимут с учета. ФНС уведомит об этом через приложение.

Заключение

Самозанятость можно оформлять сколько угодно раз, так же как и останавливать деятельность. Это дает возможность протестировать другие налоговые режимы, понять, какой выгоднее именно для вашего бизнеса.

До новых встреч!