Здравствуйте!

Рассказываем, как работает этот инвестиционный продукт, в чем его преимущества и как его правильно использовать.

Что такое структурная нота

Структурная нота — это финансовый инструмент. Доход по ноте зависит от базового актива, им может быть практически любой финансовый индикатор: акции, облигации, инвестиционные фонды, уровень инфляции, реальные товары и многое другое.

Структурная нота — это финансовый инструмент. Доход по ноте зависит от базового актива, им может быть практически любой финансовый индикатор: акции, облигации, инвестиционные фонды, уровень инфляции, реальные товары и многое другое.

У структурной ноты обычно есть фиксированный срок — от нескольких месяцев до нескольких лет. Общий доход по такому продукту считается от финальной цены базового актива и не зависит от движения бумаг внутри периода.

Среди структурных нот есть большое количество разных типов выплат. Могут быть ноты, по которым выплачиваются купоны: фиксированные или условные. Также можно участвовать в росте базового актива с частичной или полной защитой от падения, то есть со страховкой от падения рынка, которая позволяет зарабатывать только от роста. Клиент получает либо положительный доход, либо возврат вложенных денег. Бывают продукты, где для дохода достаточно, чтобы на рынке не было кризисного сценария, например когда клиент получает фиксированные выплаты и возврат номинала во всех случаях, кроме падения акции внутри ноты на 30 % и больше. В случае обычной покупки акций и облигаций такой защиты нет.

Чем структурная нота отличается от БПИФов и ETF

Большинство БПИФов и ETF предлагает участие в движении выбранного портфеля акций. Прибыль или убыток от такого инструмента всегда равен изменению средней цены бумаги в таком портфеле.

Большинство БПИФов и ETF предлагает участие в движении выбранного портфеля акций. Прибыль или убыток от такого инструмента всегда равен изменению средней цены бумаги в таком портфеле.

Структурный продукт дает возможность участвовать в росте с плечом, получать фиксированный купон или иметь защиту капитала.

Например, есть рублевая структурная нота на 3 года со 100%-ной защитой капитала и участием в движении индекса S&P 500 с плечом 1,5x. Это означает, что в случае падения индекса к моменту погашения происходит возврат всех изначально вложенных денег. А если индекс вырастет по итогам 3 лет, то прибыль составит 150 % от роста индекса. Такой продукт представляет интересную альтернативу БПИФам на S&P 500 в рублях, так как дает рост с плечом, а также страхует на случай падения индекса.

А еще многие управляемые фонды взимают с держателей своих паев комиссию за управление. А у структурных нот такой комиссии нет.

Если структурный продукт построен качественно, он позволяет повысить ожидаемую доходность портфеля и снизить его общий риск. Это хорошее дополнение к существующему портфелю ценных бумаг.

Как это работает

Рассмотрим, как это работает, на примере структурной ноты «Ставка на вечные бренды», которую выпускает Raiffeisen Centrobank AG — подразделение международной группы Raiffeisen Bank International, которое отвечает за торговлю акциями и выпуск структурных нот.

Рассмотрим, как это работает, на примере структурной ноты «Ставка на вечные бренды», которую выпускает Raiffeisen Centrobank AG — подразделение международной группы Raiffeisen Bank International, которое отвечает за торговлю акциями и выпуск структурных нот.

Разберем, из чего состоит инструмент, в чем его инвестиционная идея и какие сценарии выплат могут быть.

Базовый актив. В состав этой структурной ноты входят шесть акций лидирующих компаний из сектора производства люксовых товаров: LVMH, Kering, Hermes, Ferrari, Richemont и Signet. У этих акций — позитивные прогнозы аналитиков Bloomberg и устойчивые финансовые показатели. Эти компании имеют низкую зависимость выручки и бизнеса от экономических циклов. Это повышает их привлекательность в текущее неспокойное время на рынках.

По данным Bloomberg, большинство аналитиков советуют покупать эти акции

По данным Bloomberg, большинство аналитиков советуют покупать эти акции

Номинал. Стоимость при первичном размещении одной структурной ноты — 1000 $. Бумаги можно купить в биржевом стакане через любого брокера. Первые недели цена будет на уровне 1000 $, но затем бумага переоценится в зависимости от движения акций.

Срок. Нота «Ставка на вечные бренды» действует 3 года и 1 месяц. В конце этого срока инвестор получит результат в зависимости от реализации инвестидеи — изменения цен акций внутри ноты.

Срок. Нота «Ставка на вечные бренды» действует 3 года и 1 месяц. В конце этого срока инвестор получит результат в зависимости от реализации инвестидеи — изменения цен акций внутри ноты.

Инвестиционная идея. В ноте выбраны компании с сильными брендами и стабильным бизнесом, что должно защитить бумаги в случае кризиса, а также оказать поддержку в случае общего роста рынка.

Так как для реализации идеи нет необходимости в росте, то для получения доходности достаточно отсутствия падения хотя бы четырех из шести акций.

Механизм погашения. Итоговый возврат номинала зависит от финальных цен акций, однако купонные выплаты поступят в любом случае. Цена четырех из шести акций в конце срока структурной ноты должна находиться выше барьера к погашению в 70 %. Это означает, что для реализации инвестидеи акциям не обязательно расти — хотя бы четырем бумагам достаточно не упасть в цене больше, чем на 30 %, по итогам 3 лет. При этом даже если две бумаги упадут больше, чем на 30 %, клиент получит все купоны и возврат номинала полностью.

Купон. Вне зависимости от поведения базового актива инвестор получает фиксированный купонный доход 5 % годовых, который выплачивается ежеквартально. Получается, что инвестор получит купоны на сумму 15 % от вложенных денег при любом сценарии.

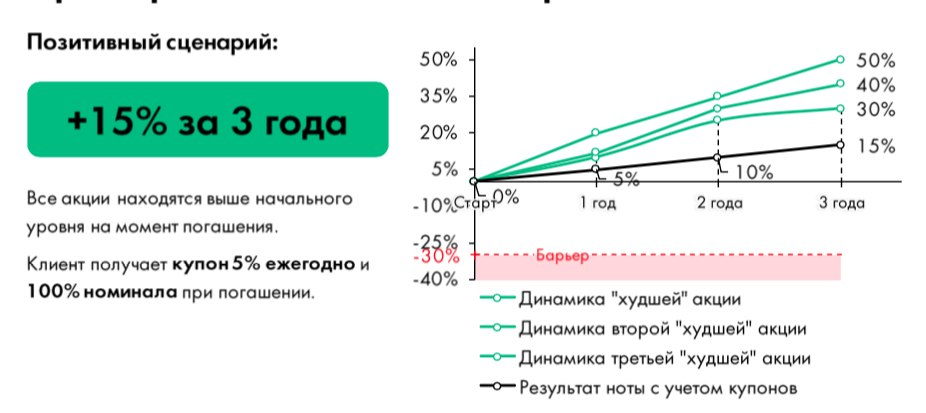

Позитивный сценарий. Если к концу срока хотя бы четыре из шести акций стоят не меньше 70 % от начальной цены, инвестор получает доход 15 %. Например, все шесть акций выросли в цене, четыре акции выросли в цене или все акции упали на 20 % — в любом случае инвестидея реализована, а инвестор получит доход.

Позитивный сценарий. Если к концу срока хотя бы четыре из шести акций стоят не меньше 70 % от начальной цены, инвестор получает доход 15 %. Например, все шесть акций выросли в цене, четыре акции выросли в цене или все акции упали на 20 % — в любом случае инвестидея реализована, а инвестор получит доход.

Пример позитивного сценария структурной ноты «Ставка на вечные бренды»: нужно, чтобы к концу срока графики хотя бы четырех акций были выше барьера

Негативный сценарий. Если к концу срока случилось кризисное событие и три или больше акций все-таки упали на 30 % или больше, будет выплата части номинала с учетом изменения наиболее упавшей акции. Например, три акции выросли в цене, еще две упали на 40 %, а шестая упала на 45 % — значит, выплата составит 55 % от номинала плюс 15 % купонного дохода (он выплачивается в любом случае). То есть общий возврат для клиента — 70 % от вложенных денег.

Кто может инвестировать в структурные ноты

В структурные ноты могут инвестировать только квалифицированные инвесторы. Этот статус в России позволяет инвестировать в сложные инструменты и иностранные активы, например ETF и акции американских компаний, через брокеров, инвестиционные облигации или еврооблигации.

Для получения статуса квалифицированного инвестора нужно выполнить хотя бы одно из следующих условий:

Для получения статуса квалифицированного инвестора нужно выполнить хотя бы одно из следующих условий:

- иметь инвестиционный капитал не менее 6 млн ₽;

- иметь опыт работы на финансовых рынках — 2 года в квалифицированной инвесткомпании или 3 года в других случаях;

- иметь высшее экономическое образование, полученное в вузе с правом аттестации на работу на финансовых рынках, или международные сертификаты;

- иметь сделки с ценными бумагами на сумму от 6 млн ₽ в течение четырех последних кварталов: более 40 сделок за 4 квартала, не менее 10 сделок за квартал и не меньше одной сделки в месяц.

Статус квалифицированного инвестора можно подтвердить в банках и инвестиционных компаниях. Для этого нужно написать заявление и предоставить документы, которые подтверждают соответствие требованиям.

Как выбрать структурную ноту

Фундаментом качественной структурной ноты являются три характеристики:

Фундаментом качественной структурной ноты являются три характеристики:

- надежный эмитент, который выполнит свои обязательства даже в кризисные периоды;

- наличие инвестиционной идеи, которая обосновывает подбор базового актива в ноту вместо случайного набора «хороших компаний»;

- фундаментальный анализ выбранных компаний по мультипликаторам и моделям свободного денежного потока.

Главный способ проверить эти характеристики — это анализ эмитента, идеи внутри продукта с точки зрения рыночной и экономической логики, а также числа статистических тестов.

Главный способ проверить эти характеристики — это анализ эмитента, идеи внутри продукта с точки зрения рыночной и экономической логики, а также числа статистических тестов.

Например, Группа Райффайзен имеет подтвержденные рейтинги кредитной надежности — A2 от Moody’s и A- от Standard & Poor’s. А все продукты строятся на основе фундаментального анализа инвестиционной идеи.

У хороших структурных нот инвестидея обоснована и протестирована с помощью математических моделей. Например, вероятность разных сценариев динамики цены акций в будущем можно оценить методом Монте-Карло.

Что запомнить

- Структурная нота — это финансовый инструмент, в котором выплата связана с движением актива внутри продукта не 1 к 1, а нестандартной формулой.

- Доход по структурной ноте зависит от базового актива, которым может быть практически любой финансовый индикатор: акции, облигации, инвестиционные фонды, уровень инфляции, реальные товары и т. д.

- Структурные продукты могут иметь защиту от падения рынка, а также участвовать в росте с плечом: уровень роста актива умножится, и вы получите отдачу больше, чем сам этот рост.

- Купить структурную ноту могут только квалифицированные инвесторы.

- Основа качественной структурной ноты — надежный эмитент, понятная инвестиционная идея и привлекательные статистические качества. Покупать структурные ноты лучше у крупных инвестиционных компаний и банков с высокими кредитными рейтингами и широкой линейкой продуктов.

До новых встреч!