Здравствуйте, друзья!

Представьте ситуацию, что вы выращиваете фрукты и реализуете их ближайшему заводу на переработку. Заранее вы не можете прогнозировать, какая цена сложится на рынке. Но вы хотите продать товар не ниже себестоимости, а значительно выше, чтобы получить прибыль на дальнейшее развитие хозяйства.

Представьте ситуацию, что вы выращиваете фрукты и реализуете их ближайшему заводу на переработку. Заранее вы не можете прогнозировать, какая цена сложится на рынке. Но вы хотите продать товар не ниже себестоимости, а значительно выше, чтобы получить прибыль на дальнейшее развитие хозяйства.

В этом случае уже весной вы можете заключить соглашение с заводом на поставку фруктов осенью по оптимальной цене и защитить себя от рыночных колебаний.

В статье рассмотрим, что такое форвардный контракт простыми словами, его отличительные черты и виды, преимущества и недостатки.

Понятие и особенности

Форвардный контракт (форвард) – соглашение (договор), по которому одна сторона обязуется передать базовый актив другой стороне в конкретную дату на оговоренных заранее условиях (цена, качество товара, упаковка, место и способ доставки и прочее).

Форвардный контракт (форвард) – соглашение (договор), по которому одна сторона обязуется передать базовый актив другой стороне в конкретную дату на оговоренных заранее условиях (цена, качество товара, упаковка, место и способ доставки и прочее).

Кто внимательно следит за публикацией моих статей на блоге, тот заметит, что определение напоминает еще одно понятие – фьючерсный контракт, или фьючерс.

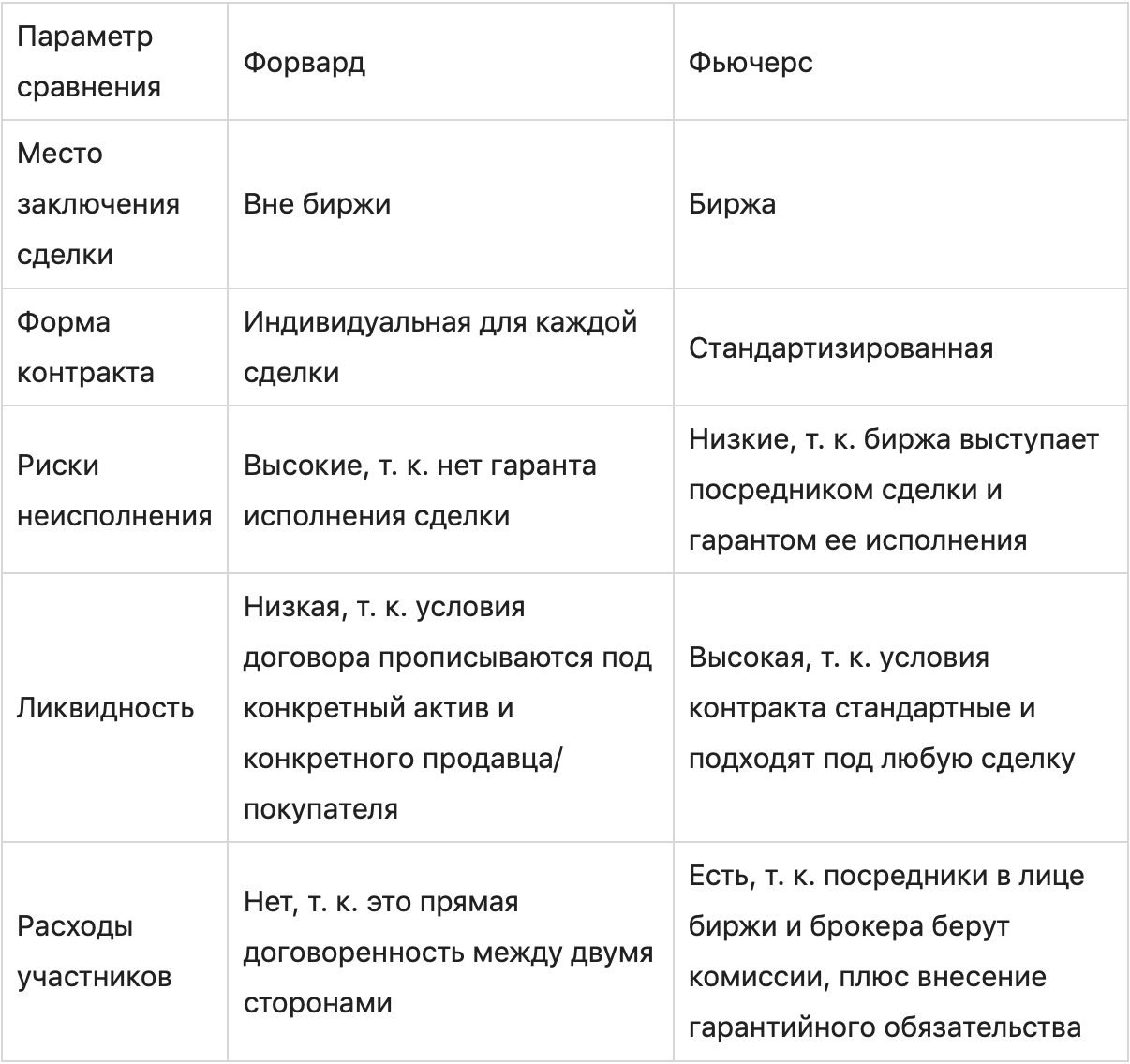

Действительно, у этих терминов есть сходство: оба контракта содержат обязательство купить/продать какой-то актив в будущем по фиксированной цене. Главное отличие состоит в том, что форвардные соглашения заключаются на внебиржевом рынке, а фьючерсные на бирже.

Особенности форварда в сравнении с фьючерсом мы отразили в таблице.

В качестве базового актива (предмета договора) выступают:

- энергоресурсы, нефть, металл и другие сырьевые товары;

- драгоценные металлы;

- товары сельскохозяйственных предприятий;

- ценные бумаги;

- валюта;

- процентные ставки.

Форварды выступают одним из инструментов хеджирования, т. е. минимизации риска в случае развития неблагоприятных условий.

Приведу пример хеджирования с использованием форварда. Предприятию через 3 месяца потребуются импортные комплектующие для производства своей продукции. Оно не может купить их прямо сейчас (нет денег, негде хранить), а есть опасения, что рубль подешевеет. Заключается форвардный контракт с банком на покупку валюты через 3 месяца по оптимальному для обеих сторон курсу.

Приведу пример хеджирования с использованием форварда. Предприятию через 3 месяца потребуются импортные комплектующие для производства своей продукции. Оно не может купить их прямо сейчас (нет денег, негде хранить), а есть опасения, что рубль подешевеет. Заключается форвардный контракт с банком на покупку валюты через 3 месяца по оптимальному для обеих сторон курсу.

Виды контрактов

Различают следующие виды форвардных контрактов:

- Поставочный

Соглашением предусмотрена поставка конкретного актива в будущем. Он считается исполненным, когда продавец передал предмет сделки четко в срок и с соблюдением условий поставки, а покупатель оплатил и получил его. В этом случае не получится заработать на улучшении рыночной конъюнктуры, но можно застраховать себя от потерь, что для производителей важнее сверхприбылей. Чаще используют предприятия в реальной экономике.

Соглашением предусмотрена поставка конкретного актива в будущем. Он считается исполненным, когда продавец передал предмет сделки четко в срок и с соблюдением условий поставки, а покупатель оплатил и получил его. В этом случае не получится заработать на улучшении рыночной конъюнктуры, но можно застраховать себя от потерь, что для производителей важнее сверхприбылей. Чаще используют предприятия в реальной экономике.

- Беспоставочный (расчетный)

Это спекулятивный инструмент, когда прямой поставки актива нет, а между продавцом и покупателем происходит взаимозачет разницы реальной цены и цены в форварде.

Пример беспоставочного форварда. Предприниматель заключил с банком форвардное соглашение на покупку валюты. Если курс вырос, то банк выплачивает покупателю разницу, а если упал, то клиент выплачивает разницу банку. Если курс не изменился, никто ничего не платит.

- Валютный

Это вид срочной сделки купли/продажи одной валюты за другую, например, долларов США за рубли. Расчет проводится не сегодня, а через какое-то время по курсу, указанному в договоре.

Это вид срочной сделки купли/продажи одной валюты за другую, например, долларов США за рубли. Расчет проводится не сегодня, а через какое-то время по курсу, указанному в договоре.

- Процентный

Базовым активом при такой сделке является процентная ставка. Доход появляется в виде разницы между ставкой, зафиксированной в договоре, и фактической ставкой на дату расчетов.

Пример процентного форварда. Клиент заключил с банком соглашение по фиксированной депозитной ставке. Если на момент расчетов фактическая ставка выросла, то клиент получит доход, а если снизилась, то доход получит банк.

Обязательные реквизиты

Как и любой юридический документ, форвардный контракт имеет обязательные реквизиты:

Как и любой юридический документ, форвардный контракт имеет обязательные реквизиты:

- Наименования покупателя и продавца, их реквизиты.

- Предмет сделки – базовый актив. Например, товар, ценная бумага, валюта, процентная ставка.

- Объем поставки – количество поставляемого базового актива в стандартных для него единицах измерения, например, в баррелях, тоннах, штуках, процентах.

- Дата исполнения контракта – конкретная дата, когда одна сторона сделки поставит, а другая сторона примет актив и рассчитается за него. Не подлежит изменению. Срок исполнения может быть любым, как договорятся стороны между собой.

- Цена поставки – денежная сумма, которую платит покупатель продавцу в день расчетов по соглашению. Не подлежит изменению.

- Форвардная цена – цена базового актива в текущий момент времени. В день подписания договора она равна цене поставки, далее может меняться в зависимости от рыночной конъюнктуры.

- Прочие условия поставки, не описанные в пунктах выше. Например, место и способ доставки товара, условия упаковки, качество товара.

- Права и обязанности сторон.

- Форс-мажорные обстоятельства.

- Условия разрешения споров между сторонами.

- Условия расторжения договора или внесения в него изменений.

- Подписи сторон.

Поясним разницу между ценой поставки и форвардной ценой на примере. Допустим, предприятие А заключило 24 мая 2021 г. соглашение о поставке сырой нефти через 2 месяца предприятию Б по цене 65 $ за баррель. Указанная цифра будет ценой поставки, а 24 мая еще и форвардной ценой. Через месяц нефть подорожала и стала стоить 67 $ за баррель.

Поясним разницу между ценой поставки и форвардной ценой на примере. Допустим, предприятие А заключило 24 мая 2021 г. соглашение о поставке сырой нефти через 2 месяца предприятию Б по цене 65 $ за баррель. Указанная цифра будет ценой поставки, а 24 мая еще и форвардной ценой. Через месяц нефть подорожала и стала стоить 67 $ за баррель.

Следовательно, форвардная цена повысилась, но цена поставки осталась неизменной. Через 2 месяца после заключения соглашения предприятие А поставит предприятию Б нефть по 65 $ за баррель.

Преимущества и недостатки

Плюсы форвардных сделок:

Плюсы форвардных сделок:

- возможность застраховаться от колебаний рынка на определенный срок путем фиксации цены;

- большой выбор вариантов базовых активов – от процентной ставки до нефти;

- отсутствие дополнительных расходов при заключении договора, т. к. нет посредников;

- нет никаких ограничений при заключении договора, две стороны сделки могут прописать в документе абсолютно все.

Минусы:

Минусы:

- исполнение контракта является обязательным, нарушение его – удар по репутации компании;

- контракты практически нельзя продать на вторичном рынке, т. к. они составляются под конкретную сделку и носят индивидуальный характер;

- отсутствует контроль со стороны регулятора, поэтому все риски ложатся на стороны сделки, придется самостоятельно проверять продавца/покупателя, т. к. существует вероятность неисполнения контракта.

Заключение

Форвард – инструмент и для реальных производителей товара, и для спекулянтов. Первые ищут в нем защиту, вторые видят возможность заработать. В странах Европы и Америки такие контракты получили широкое распространение.

В России пока нет. Наверное, все дело в слабом законодательном обеспечении форвардных сделок. В случае недобросовестности одной из сторон уповать можно только на судебную защиту. До 2002 года суды такие сделки приравнивали к пари и азартным играм. Хорошо, что Конституционный Суд разъяснил, что это не так. Будем ждать дальнейшего развития законодательства в этой сфере.

До новых встреч!