Здравствуйте!

На фондовых рынках обитают самые разные животные. Среди тех, кто зарабатывает на росте или падении стоимости, — быки и медведи. А среди тех, кто торгует вслед за толпой, — хомяки. Но есть на биржах и особо крупные игроки с невероятными капиталами. Таких финансистов иногда называют китами, и в основном к таким относятся институциональные инвесторы. Мы объясняеи, кто это такие и какую роль они играют на финансовых рынках.

Кто такие институциональные инвесторы

Институциональные инвесторы — это организации, в распоряжении которых находятся огромные суммы денег и которые зарабатывают на инвестициях. Денежных средств у них так много, что фактически институциональные инвесторы являются богатейшими игроками на фондовых рынках. Эти фантастические капиталы формируются за счет взносов простых граждан. Многие люди отдают свободные деньги в доверительное управление и рассчитывают получать пассивный доход за счет прибыли от финансовых операций. Для этого они заключают договор с институциональным инвестором, где указано, в какой срок и сколько будет возвращено денег.

Институциональные инвесторы — это организации, в распоряжении которых находятся огромные суммы денег и которые зарабатывают на инвестициях. Денежных средств у них так много, что фактически институциональные инвесторы являются богатейшими игроками на фондовых рынках. Эти фантастические капиталы формируются за счет взносов простых граждан. Многие люди отдают свободные деньги в доверительное управление и рассчитывают получать пассивный доход за счет прибыли от финансовых операций. Для этого они заключают договор с институциональным инвестором, где указано, в какой срок и сколько будет возвращено денег.

С прибыли институциональные инвесторы берут свой процент. Проще говоря, они являются финансовыми посредниками между вами и биржей. Но, в отличие от других посредников — брокеров, дающих доступ на фондовый рынок, институциональные инвесторы еще и сами проводят за вас все финансовые операции.

Для наглядности приведем пример.

Павел работает менеджером. Его зарплата составляет 30 000 рублей. Он достаточно экономный человек и может откладывать какие-то средства. Павел скопил 250 000 рублей. Ему хочется приумножить свои сбережения. С этой целью он начинает рассматривать варианты: банковский депозит, облигации, акции. Подумав, он решает отдать деньги в доверительное управление институциональному инвестору. Павел считает, что подобные инвестиции принесут больше денег, чем депозит или облигации. А разбираться в движении акций на фондовом рынке самостоятельно у Павла нет времени.

Александра Базак, независимый финансовый советник:

Александра Базак, независимый финансовый советник:

— Проще говоря, институциональные инвесторы — это юрлица, состоящие из нескольких организаций, выступающих в роли посредника между разными игроками фондового рынка. Такой инвестор вкладывает средства в приобретение, например, акций и получает стабильную прибыль. То есть более крупный инвестор собирает большие суммы денег, что позволяет совершать торговые операции в особо крупных размерах. Такие сделки не может осуществить физическое лицо или предприниматель по причине отсутствия достаточных сумм.

В США есть такое понятие, как квалифицированный институциональный инвестор. Это компании, под управлением которых находится как минимум 100 млн долларов. А еще они не обязаны регистрировать свои операции в SEC.

На фондовых рынках встречаются разные институциональные инвесторы.

Типы институциональных инвесторов

Чаще всего стратегия институциональных инвесторов диверсифицирована (то есть вложения идут в большое количество инструментов: акции, недвижимость, ОФЗ и так далее). Правда, есть и другие инвесторы, которых можно отнести к институциональным.

Чаще всего стратегия институциональных инвесторов диверсифицирована (то есть вложения идут в большое количество инструментов: акции, недвижимость, ОФЗ и так далее). Правда, есть и другие инвесторы, которых можно отнести к институциональным.

- Банки. Они не только занимаются выдачей кредитов, но и вкладывают деньги клиентов: в паевые инвестиционные фонды, акции, облигации, валюту и другие финансовые активы.

- Пенсионные фонды. В России они могут реинвестировать часть накопительной пенсии для увеличения ваших выплат в будущем. Кстати, по закону у негосударственных пенсионных фондов (НПФ) направлений для инвестиций больше, чем у Пенсионного фонда России (ПФР).

- Хедж-фонды. Это, по сути, те же инвестиционные компании, только с большей доходностью и меньшим регулированием со стороны государства. Их основной целью является максимальная прибыль.

- Страховые компании. Они получают деньги от граждан и инвестируют, чтобы выплатить страховые суммы при необходимости.

Николай Неплюев, член совета директоров ПАО «Тольяттиазот»:

— Среди институциональных инвесторов принято выделять банки, пенсионные фонды, страховые компании, различные паевые инвестфонды, хедж- и эндаумент-фонды. На рынке институциональные инвесторы воспринимаются в качестве хорошо осведомлённых, опытных специалистов по вкладам, поскольку они, как правило, обладают и специализированными знаниями, и такими аналитическими ресурсами, которые недоступны обычным инвесторам.

Роль китов на рынке

Основная деятельность крупных фондов происходит на фондовой бирже. Более 50 % сделок на рынке осуществляется китами. Для таких компаний брокеры даже снижают комиссии.

Основная деятельность крупных фондов происходит на фондовой бирже. Более 50 % сделок на рынке осуществляется китами. Для таких компаний брокеры даже снижают комиссии.

Институциональные инвесторы для простых людей — это прекрасная возможность заработать.

В их распоряжении находятся огромные ресурсы, недоступные рядовому гражданину. Все движения (рост и падение) инструментов осуществляются за счет финансовых китов. Не секрет, что последний всплеск в биткоине был не чем иным, как вливаниями денег с их стороны. Бывают, конечно, и исключения, как нашумевший случай с акциями GameStop. Тогда группа частных инвесторов вышла на бой с хедж-фондами и весьма в этом преуспела.

Михаил Попов, банкир, основатель Talkbank:

— Если сравнивать российских институциональных инвесторов и американских, то в первую очередь отмечается значительное количество негосударственных пенсионных фондов из США и их активное участие в разных видах инвестиций не только на фондовом рынке, но и в венчурной индустрии. Число американских хедж-фондов также значительно больше аналогичных в России. Ярким примером институционального инвестора является компания Уоррена Баффетта Berkshire Hathaway.

А какие институциональные инвесторы оказывают наибольшее влияние на фондовый рынок?

Крупные институциональные инвесторы

Институциональные инвесторы различаются по объему привлеченных денежных средств.

Институциональные инвесторы различаются по объему привлеченных денежных средств.

Так, существует большая тройка компаний: Vanguard, BlackRock и State Street Corporation. Этим гигантам финансового мира принадлежит около 40 % всех американских компаний, представленных на бирже.

Кроме того, на них приходится почти 90 % всех корпораций, входящих в индекс S&P500 (500 организаций с наибольшей рыночной капитализацией). Рассмотрим каждую из них несколько более детально.

The Vanguard Group — компания, которая была основана в 1975 году Джоном Боглом. С 1981 года удваивала активы под своим управлением почти каждые три года. Так, если в 1981 у Vanguard было 3 млрд долларов, то в 1983 уже 6 млрд, а в 1985 — 12 млрд. В начале 2021 года было объявлено, что активы компании впервые пробили отметку в 7 трлн долларов.

За 40 лет, с 1981 по 2021 годы, активы Vanguard увеличились в 2 333 раза!

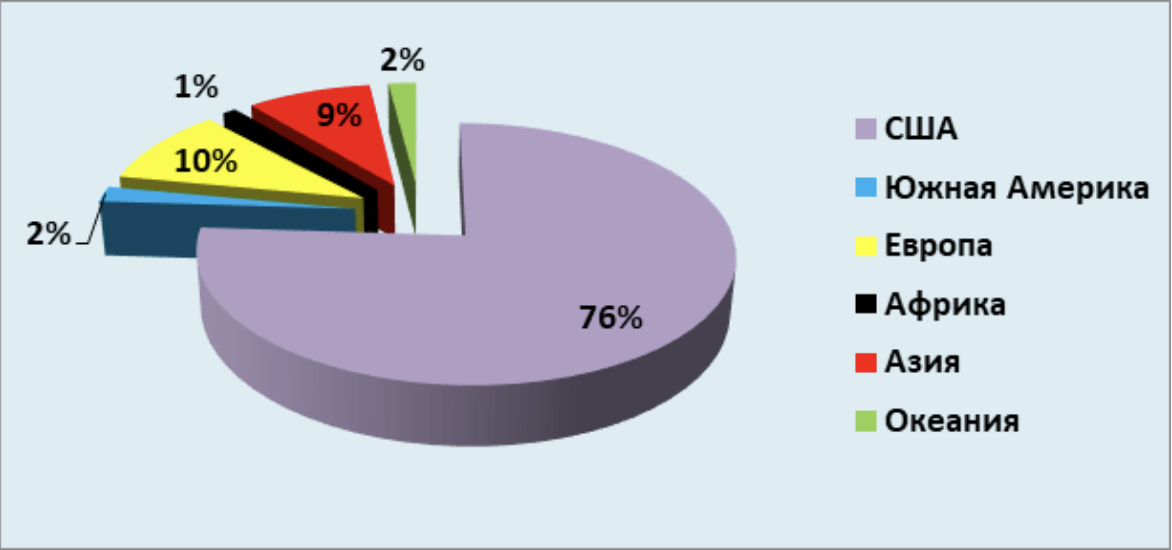

Фонд осуществляет инвестиции по всему миру. Наибольшая доля приходится на США:

Фонд осуществляет инвестиции по всему миру. Наибольшая доля приходится на США:

Одним из основных соперников Vanguard является BlackRock Inc. Это самый крупный институциональный инвестор. Под его управлением находится сейчас порядка 8,7 трлн долларов. Компания намного моложе, чем Vanguard, была основана в 1988 году. Уже к 1992 году под ее управлением было 17 млрд долларов, а в 1994 — уже 53 млрд долларов. Сейчас клиентами BlackRock являются люди из более чем 100 стран. Портфель гиганта сильно диверсифицирован. Наибольшую долю составляют акции Apple, на которые приходится 2,23 % активов.

State Street Corporation — самый древний представитель большой тройки и самый маленький. Компания была основана аж в 1792 году. Под ее управлением сейчас находится активов на 3,15 трлн долларов. В отличие от Vanguard и Blackrock, State Street является банком. Наибольшие инвестиции вкладывает в технологический сектор, там сосредоточены порядка 25 % всех активов. Наибольшую долю среди приобретений State Street занимает Microsoft — около 40 млрд долларов.

Короче, к институциональным инвесторам можно отнести вообще кого угодно с кучей денег. Хоть банки, хоть хедж-фонды, хоть страховые компании. Главные особенности «институционалов»: во-первых, сам термин пришел к нам из мира трейдинга, во-вторых, за действиями китов пристально наблюдают мелкие трейдеры и инвесторы. Считается, что компании вроде BlackRock настолько влиятельны, что если вкладывать деньги в те же финансовые активы, что и они — шансы заработать будут выше, чем при обычных инвестициях. Правда, не забывайте, что даже гуру Уолл-стрит могут ошибаться.

До новых встреч!