Здравствуйте, друзья!

Предложений от банков по кредитным картам сегодня не много, а очень много. Становится сложнее убедить клиента оформить кредитку в конкретной финансовой организации. Приходится предлагать условия, отличные от конкурентов. Одним из самых действенных является увеличенный льготный период кредитования. По этому пути пошел и герой сегодняшней статьи.

Рассмотрим, что такое кредитная карта Райффайзенбанка “110 дней”, как ее получить и на что можно рассчитывать при использовании, почитаем отзывы клиентов.

Как открыть и активировать

Почти все крупные российские банки предлагают заказать кредитку онлайн.

Райффайзенбанк не исключение. Анкета на сайте заполняется в 5 этапов:

Райффайзенбанк не исключение. Анкета на сайте заполняется в 5 этапов:

- Контактная информация.

- Персональные данные.

- Работа.

- Доходы и расходы.

- Условия кредита.

Можно забрать готовую кредитку в ближайшем отделении или заказать доставку. По почте вышлют именную, а моментальную неименную может привезти представитель банка вместе с документами на подпись в удобное время и место бесплатно.

Требования к заемщику довольно жесткие. Оформить кредитку без официальной работы, дохода и постоянной регистрации не получится.

Необходимо:

Необходимо:

- быть гражданином РФ;

- иметь постоянную регистрацию и место работы (стаж на последнем – от 3 месяцев);

- иметь возраст от 23 до 67 лет;

- чистый доход для жителей двух столиц – от 25 тыс. ₽, для остальных – от 15 тыс. ₽;

- сообщить рабочий телефон (собственный, бухгалтерии или отдела кадров).

Из документов приготовьте:

- копии разворота паспорта с фотографией и страницы с регистрацией;

- на выбор документ, который поможет рассчитывать на более привлекательные условия (копия ПТС на автомобиль, загранпаспорт с отметками о пересечении границы или с наличием визы не ранее 1 года назад, выписка из Пенсионного фонда).

Банк оставляет за собой право потребовать справку о доходах. Ее не надо, если клиент получает зарплату в банке.

Банк оставляет за собой право потребовать справку о доходах. Ее не надо, если клиент получает зарплату в банке.

Чтобы начать пользоваться кредиткой, ее надо активировать. Это можно сделать в любом отделении банка или по телефону 8 800 700 17 17.

Тарифы

Основные параметры кредитной карты:

Основные параметры кредитной карты:

- Беспроцентный период – 110 дней. Снятие наличных к льготным операциям не относится. Но в первые два месяца после оформления карты можно и по этой операции не платить проценты в течение 110 дней.

- Процентная ставка после окончания льготного времени кредитования устанавливается индивидуально. Минимальное значение – 19 %, максимальное – 29 %. За снятие наличных и переводы – 49 %.

- Обслуживание недешевое – 150 ₽ в месяц (1 800 ₽ в год). Бесплатно можно, но тратить для этого надо не менее 8 000 ₽ в месяц.

- Кредитный лимит – до 600 000 ₽.

За снятие наличных и переводы на карты придется заплатить 3 % от суммы операции и еще 300 ₽. Эти условия действуют для банкоматов Райффайзенбанка и его партнеров. Операция через другие банкоматы обойдется в 3,9 % плюс 390 ₽.

За снятие наличных и переводы на карты придется заплатить 3 % от суммы операции и еще 300 ₽. Эти условия действуют для банкоматов Райффайзенбанка и его партнеров. Операция через другие банкоматы обойдется в 3,9 % плюс 390 ₽.

Как работает льготный период

Льготный период – это время, в течение которого заемщик может пользоваться деньгами банка и не платить ему за это. Если беспроцентный срок закончился, а клиент не погасил долг, начинается начисление процентов, как по обычному кредиту.

Есть еще один важный параметр, о котором необходимо помнить, – это минимальный платеж, т. е. сумма, которую заемщик обязан вносить ежемесячно в счет погашения. У Райффайзенбанка он составляет до 4 % от размера долга.

Как работает льготный период по карте “110 дней”:

Как работает льготный период по карте “110 дней”:

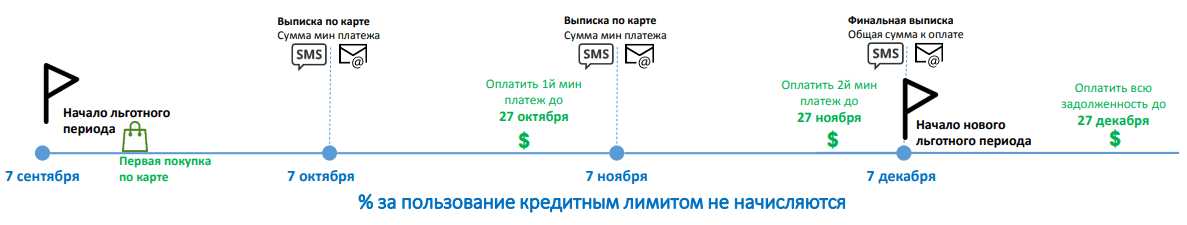

- После первой покупки с использованием кредитки открывается беспроцентный срок кредитования длиной в 110 дней.

- Банк выделяет внутри основного периода еще 3 промежуточных длиной в 1 месяц. По умолчанию, с 7-го по 7-е число каждого месяца. Клиент может изменить раз в год эти даты.

- В конце каждого промежуточного срока заемщик получает выписку по кредитке с размером минимального платежа, который надо внести в течение следующих 20 дней.

- В конце третьего промежуточного срока клиент получает финальную выписку, где отражен остаток задолженности. Если он полностью ее погасит, то банк не начислит процентов и возобновит кредитный лимит на новый срок.

Стандартная схема работы беспроцентного периода:

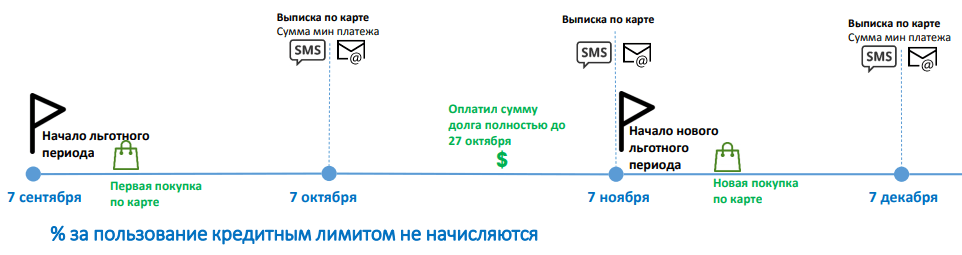

Если клиент полностью погасил долг раньше 110-дневного срока, то лимит возобновляется с момента новой покупки с использованием карты.

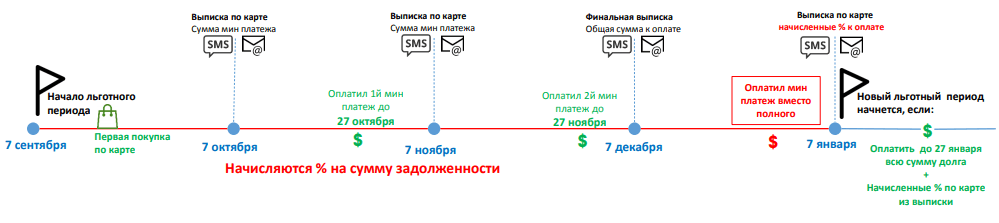

Если клиент вносил только минимальные платежи, но не погасил полностью весь долг в конце льготного срока, то банк начислит проценты на все расходные операции.

Внимание! Проценты не начисляются при одновременном выполнении следующих условий:

- своевременная оплата минимальных платежей в течение всех платежных периодов, на которые распространяется льготный срок кредитования;

- полное погашение задолженности на дату выписки до окончания последнего платежного периода, на который распространяется льготный срок кредитования.

Если в отчетном периоде не был оплачен минимальный платеж, то все операции по карте, совершенные в течение этого времени, не относятся к льготным.

Как увеличить кредитный лимит

Кредитный лимит – это максимальная сумма, на которую может рассчитывать заемщик при использовании кредитной карты. Устанавливает его банк на основе анализа информации, которую получил от клиента, из других источников, в том числе бюро кредитных историй.

Кредитный лимит – это максимальная сумма, на которую может рассчитывать заемщик при использовании кредитной карты. Устанавливает его банк на основе анализа информации, которую получил от клиента, из других источников, в том числе бюро кредитных историй.

Далеко не все банки рассматривают просьбы заемщиков о повышении лимита. Например, в Тинькофф Банке это автоматически делает робот.

Райффайзенбанк, кроме самостоятельного пересмотра максимально доступной по карте суммы через 6 месяцев, принимает заявление от клиента на повышение лимита в любом отделении. Для этого надо подготовить справку 2-НДФЛ и по форме банка, заверенную на месте работы. Недопущение просрочек в течение последних 6 месяцев тоже является обязательным условием.

Райффайзенбанк, кроме самостоятельного пересмотра максимально доступной по карте суммы через 6 месяцев, принимает заявление от клиента на повышение лимита в любом отделении. Для этого надо подготовить справку 2-НДФЛ и по форме банка, заверенную на месте работы. Недопущение просрочек в течение последних 6 месяцев тоже является обязательным условием.

Способы погашения задолженности

Банк дает 7 способов погашения задолженности:

Банк дает 7 способов погашения задолженности:

- Мобильное приложение “Райффайзен-Онлайн” или интернет-банк.

- Банкоматы Райффайзенбанка.

- Банкоматы Росбанка, МКБ, банка “Открытие” и Газпромбанка.

- Салоны “Билайн”, Kari, “Связной”.

- Терминалы Qiwi.

- Отделения Райффайзенбанка.

- Сервис “Золотая корона”.

Первые 5 вариантов – бесплатные. В отделении банка без комиссии внести деньги в счет погашения кредита можно только от 10 000 ₽. Если меньше, то за операцию придется заплатить 100 ₽.

Обратите внимание, что при переводе с карты другого банка через мобильное приложение или интернет-банк может взиматься комиссия за операцию.

Есть ограничения по платежам:

Есть ограничения по платежам:

- максимум 150 000 ₽ за один перевод;

- в день не более 300 000 ₽, в неделю не более 500 000 ₽, в месяц не более 600 000 ₽.

- При оплате через терминалы МКБ и Росбанка (партнеры Райффайзенбанка):

- до 3 операций в день и не более 45 000 ₽;

- до 10 операций в неделю и не более 300 000 ₽;

- до 15 операций в месяц и не более 450 000 ₽.

Плюсы и минусы по отзывам пользователей

В народном рейтинге на портале Банки.ру Райффайзенбанк занимает только 46-ю строчку. Поэтому особых плюсов по результатам анализа отзывов клиентов выявить не удалось, а минусов довольно много. Но они в основном связаны с тем, что заемщики не читают условий договора и подписывают его не глядя, полагаются на слова менеджеров по телефону.

Плюсы:

Плюсы:

- Длительный льготный срок кредитования (110 дней), но со своими нюансами. Разберитесь с ними, прежде чем пользоваться кредиткой.

- Увеличение кредитного лимита по заявлению клиента. Положительное решение не гарантируется, но другие банки вообще не принимают обращений заемщиков по этому вопросу.

Минусы:

Минусы:

- Уже ставшее традиционной для многих банков включение услуги страхования в договор. Убедительная просьба: не подписывайте документы, пока не прочитаете их. По отзывам клиентов, которые по телефону с менеджером банка отказались от этой услуги, а потом подписали с курьером договор, они все равно получили к оплате дополнительную сумму по страховке. Оказывается, разговор по телефону может ничего не означать. Смотрите, за что вы ставите свою подпись в договоре. Только в этом случае вы будете уверены, что отказались от страховки.

- Большая плата за обслуживание – 1 800 ₽ в год. Клиенты жалуются, что даже если картой не пользоваться, то списываются 150 ₽ в месяц. Со стороны банка это правомерно, потому что бесплатное обслуживание начинается только при сумме операций от 8 000 ₽ в месяц.

- Банковские переводы, по сути, приравниваются к квази-кэш операциям и не относятся к льготным, по которым можно не платить процентов. На незнании этого нюанса попадаются невнимательные заемщики, которые считают, что только снятие наличных является нельготной операцией.

- Часто возникает путаница с тремя промежуточными периодами, когда необходимо вносить минимальные платежи. Если хотя бы один платеж не внесен, то все операции перестают быть льготными и по ним банк начисляет проценты.

Заключение

На наш субъективный взгляд, у кредитки “110 дней” слишком много подводных камней. Отличные ловушки для невнимательных заемщиков, которых в стране большинство. Отсюда и такое большое количество негативных отзывов. Мы ни в коем случае не оправдываем финансовую безграмотность, но пользоваться этим фактом так явно для своего обогащения тоже считаю неприемлемым. Если у вас другое мнение, напишите в комментариях к статье.

До новых встреч!