Здравствуйте, друзья!

Мы постоянно в своих статьях говорим о диверсификации инвестиций.

Это значит, что инвестор должен распределить свои вложения по разным странам, отраслям и валютам, чтобы получить оптимальное соотношение риска и доходности. Достичь такого невозможно с одним активом в инвестиционном портфеле. А раз активов несколько, то появляется необходимость регулярно “подправлять” распределение, чтобы не сбиться с выбранной стратегии.

В статье разберем, что такое ребалансировка портфеля простыми словами, для чего и как ее проводит инвестор, плюсы и минусы процесса.

Понятие ребалансировки и зачем нужна

Для начала вернемся к азам составления портфеля. Его формирование является частью инвестиционной стратегии и представляет такое распределение активов, которое бы отвечало финансовой цели, сроку ее достижения, отношению к риску и другим индивидуальным параметрам инвестора.

Полная информация об актуальных стратегиях, которые уже принесли миллионы пассивного дохода инвесторам

Инвестор для себя должен определить доли в общей стоимости капитала:

Инвестор для себя должен определить доли в общей стоимости капитала:

- каждого актива – акции, облигации, фонды, драгоценные металлы и пр.;

- конкретной страны – Россия, США, Китай, Германия и пр.;

- конкретной отрасли – финансовый, нефтегазовый, строительный, энергетический и пр.;

- конкретной валюты – доллары, евро, рубли, фунты стерлингов и пр.

А теперь представьте ситуацию, когда первоначальный состав нарушен.

Простой пример: инвестор придерживается консервативной стратегии. Его портфель на 70 % состоит из облигаций, из акций на 20 % и на 10 % из золота. За год акции выросли, а облигации с золотом упали. Следовательно, изменились и доли активов. Портфель перестал быть консервативным, риск по нему увеличился, и цель инвестора может быть не достигнута, если все оставить без изменений. В такой ситуации и нужна ребалансировка.

Ребалансировка означает приведение долевого распределения активов в их первоначальное положение, которое соответствует принятой инвестором инвестиционной стратегии.

Инвестор проводит ребалансировку в следующих случаях:

Инвестор проводит ребалансировку в следующих случаях:

- изменение котировок акций, облигаций, фондов;

- изменение курса валют;

- вывод части активов из портфеля;

- изменение инвестиционной стратегии (например, для пенсионного портфеля при приближении к сроку выхода на пенсию стратегия становится более консервативной);

- изменение фундаментальных показателей ценных бумаг, которые перестали отвечать критериям инвестора;

- внешние факторы (например, банкротство эмитента, санкции, дефолты, изменение конъюнктуры рынка).

Пассивные и активные инвесторы формируют и управляют своими портфелями по-разному.

Посмотрим, какую цель преследует каждый из них, проводя ребалансировку:

Посмотрим, какую цель преследует каждый из них, проводя ребалансировку:

- Пассивный инвестор пытается добиться такого распределения активов, которое снизило бы волатильность портфеля и повысило бы его устойчивость в кризисы. Он не ищет точки входа и выхода, покупает в основном индексные фонды и не собирается ежедневно наблюдать за портфелем. Ребалансировка помогает управлять рисками в долгосрочной перспективе и придерживаться выбранной стратегии.

- Активный инвестор достигает диверсификации портфеля путем покупки акций и облигаций разных эмитентов. Проводит фундаментальный и технический анализы, чтобы найти перспективные бумаги и купить их по выгодным ценам. Регулярно мониторит рынок и меняет состав портфеля в случае необходимости. Ребалансировка помогает снизить риски зависимости от одной или нескольких компаний/отраслей. При росте зависимости падение котировок таких компаний/отраслей может привести к значительным потерям капитала.

Получается, что и в случае пассивного, и в случае активного инвестирования главная цель ребалансировки – управление рисками.

Способы ребалансировки

Способы проведения ребалансировки простые – с ними легко справится даже новичок.

Способы проведения ребалансировки простые – с ними легко справится даже новичок.

Первый – продавать подорожавшие и покупать подешевевшие активы, второй – просто докупать активы, чтобы вернуться к первоначальному распределению.

Продажа подорожавших и покупка подешевевших активов

Этот способ подойдет тем, кто уже сформировал капитал, т. е. от периода накопления перешел в период потребления (например, при выходе на пенсию). В этом случае регулярных пополнений брокерского счета уже нет. И чтобы сделать ребалансировку, надо продать то, что подорожало и увеличило свою долю в портфеле, а на вырученные деньги купить то, что подешевело.

С психологической точки зрения реализовать такой способ может быть тяжело, потому что приходится расставаться с бумагами, которые показывают рост, и приобретать аутсайдеров.

С психологической точки зрения реализовать такой способ может быть тяжело, потому что приходится расставаться с бумагами, которые показывают рост, и приобретать аутсайдеров.

Естественно, делать это без проведения анализа нельзя. Иначе вы можете купить эмитента, который показывает слабые результаты деятельности и не имеет никаких драйверов роста в будущем.

Недостатком такого способа является вероятность возникновения налогообложения, если вы продадите дороже, чем купили. Но можно этот момент обойти. Например, воспользоваться льготой длительного владения (ЛДВ), если не продавать бумаги более трех лет, или совершать сделки на ИИС типа Б и не платить налог на доход.

Докупка активов на собственные деньги

Этот способ подойдет большинству инвесторов и читателей нашего блога, потому что мало кто из нас перешел к потреблению капитала. Мы только в процессе его формирования. Суть в том, что при каждом регулярном пополнении брокерского счета нужно одновременно проводить ребалансировку, т. е. покупать активы, которые перестали отвечать первоначальному распределению.

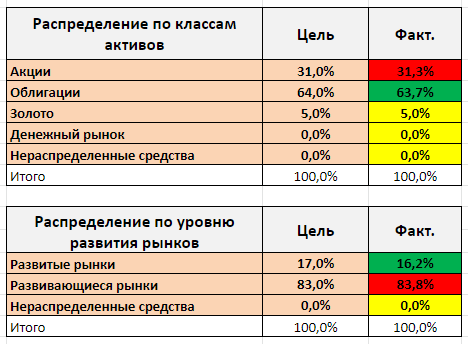

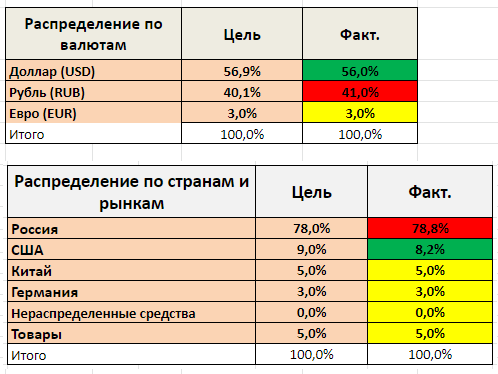

Покажу часть нашего семейного инвестиционного портфеля. К таблице учета активов у нас есть вот такие небольшие таблицы распределения по классам активов, уровню развития рынков, валютам и странам. По ним нам сразу видно, где нарушено первоначальное распределение: в большую сторону – красный цвет, в меньшую – зеленый, желтый цвет означает, что все нормально.

Мы недавно провели очередную ребалансировку, поэтому сейчас портфель сбалансирован. Отклонения +/– 1 % мы считаем нормой. Продавать ничего не планируем, только покупаем после каждого пополнения счета.

Как часто проводить

Споры среди инвесторов ведутся не по способу ребалансировки, а по частоте ее проведения. Универсального совета мы не дадим. Покажем, что рекомендуют чаще всего эксперты.

- Раз в год/квартал/полугодие

При выборе периодичности обращайте внимание на следующие моменты:

При выборе периодичности обращайте внимание на следующие моменты:

- как часто вы пополняете брокерский счет;

- какие комиссии брокеру, депозитарию и бирже вы заплатите за сделки;

- какая сумма налога возникнет при совершении сделки продажи ценных бумаг;

- сколько времени вы затратите на ребалансировку.

Когда будет ясность по перечисленным моментам, тогда вы получите для себя ответ на вопрос о частоте проведения ребалансировки.

Когда будет ясность по перечисленным моментам, тогда вы получите для себя ответ на вопрос о частоте проведения ребалансировки.

Например, мы с мужем проводим ее раз в месяц, то есть в период пополнения брокерского счета. Во-первых, налогообложения у нас не возникает, потому что мы не продаем, а покупаем.

Во-вторых, мы максимально автоматизировали процесс анализа портфеля и мало трачу времени на него. В третьих, мы торгуем через брокера с минимальными комиссиями (0,05 % от сделки и все).

- В зависимости от размера отклонения

Вы выбираете предельно возможное отклонение активов в своем портфеле. В случае превышения порога регулируете покупкой или продажей инструментов.

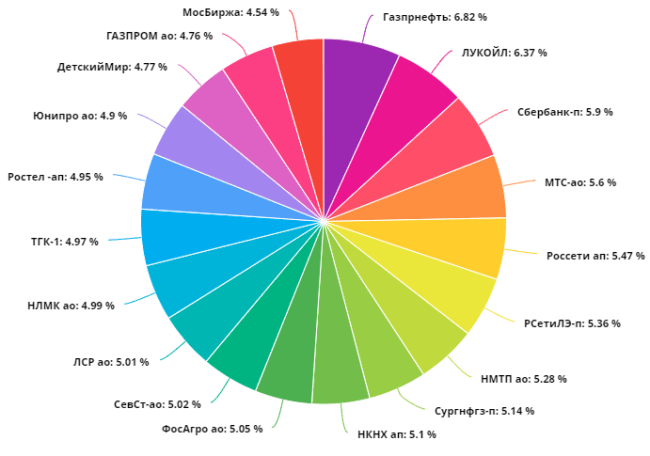

Например, посмотрите на портфель ниже. Инвестор определил, что каждый эмитент должен занимать не более 5 % от общей стоимости капитала. При отклонении этой величины на 1 % следует приступить к ребалансировке. Получается, что сейчас в корректировке нуждаются акции Газпромнефти и Лукойла. Инвестор сам устанавливает предельное значение. Это может быть и 5, и 10 %.

|Kadam

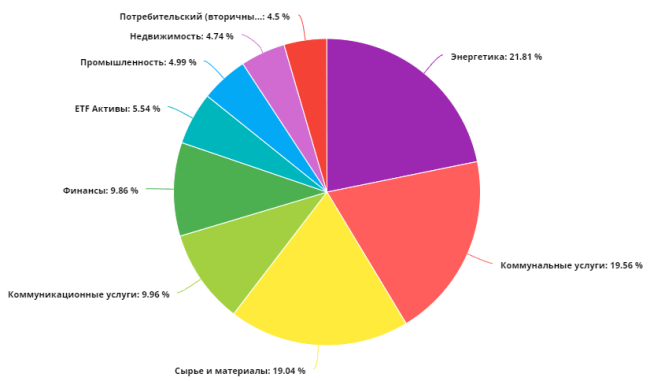

Аналогично следует действовать и по распределению по отраслям. Посмотрите на тот же портфель в отраслевом разделении.

Аналогично следует действовать и по распределению по отраслям. Посмотрите на тот же портфель в отраслевом разделении.

Очевидно, что больше всего в капитале отведено предприятиям из таких секторов, как энергетика, коммунальные услуги, сырье и материалы. Если инвестора не устраивает такое положение дел (например, он хочет не более 10 % на каждую отрасль), то следует отрегулировать состав.

В этом случае также надо обращать внимание на комиссии и налоги.

- Комбинированный вариант

Совмещает оба рассмотренных выше подхода. Инвестор ребалансирует свой портфель с установленной периодичностью, но только в случае отклонения от пороговых значений.

- После наступления значимого события

Инвестор определяет для себя список триггеров, которые повлекут за собой пересмотр портфеля. Например, это может быть ухудшение каких-то мультипликаторов компании.

Плюсы и минусы

Плюсы ребалансировки:

Плюсы ребалансировки:

- Помогает избежать излишней волатильности портфеля и соблюдать оптимальное соотношение риска и доходности.

- Помогает придерживаться выбранной инвестиционной стратегии и добиваться поставленных финансовых целей.

- Позволяет избежать зависимости от поведения одного класса активов, страны, валюты или отрасли. Это избавляет совсем или уберегает от больших убытков капитал инвестора.

Минусы:

Минусы:

- При проведении слишком частого регулирования размер издержек может существенно повлиять на доходность инвестиций.

- Положительный результат от продажи активов облагается налогом на доходы.

- Бездумная продажа выросших ценных бумаг и покупка подешевевших может привести к резкому снижению доходности и увеличению риска потери капитала.

Заключение

Исследования компании Vanguard 2013 года показали, что инвестиционный успех на длительном промежутке времени на 88 % зависит от распределения активов и только на 12 % от выбора ценных бумаг и времени их покупки.

Исследования компании Vanguard 2013 года показали, что инвестиционный успех на длительном промежутке времени на 88 % зависит от распределения активов и только на 12 % от выбора ценных бумаг и времени их покупки.

В этой связи ребалансировка представляется очень важным процессом, потому что позволяет придерживаться выбранных пропорций.

Для меня не стоит вопрос, надо или нет ребалансировать портфель. В семье мы выбрали стратегию долгосрочного инвестирования на принципах Asset Allocation (распределение активов). Пока она полностью себя оправдывает, поэтому нет смысла ее пересматривать.

До новых встреч!