Здравствуйте, друзья!

Сегодня мы разберем показатель, который инвестор использует в маржинальной торговле и фундаментальном анализе эмитента.

Он применяется не только в сфере инвестиций, но и при принятии компанией стратегии своего развития: при установлении определенного уровня цен, наращивании долга, сокращении затрат с целью увеличения прибыли и пр.

Леверидж – что это такое простыми словами, как его рассчитать и грамотно применить, мы и рассмотрим в нашей статье.

Что такое леверидж и делеверидж

Леверидж (от англ. leverage, что переводится как “система рычагов, действие рычага”) показывает соотношение собственных и заемных средств.

Леверидж (от англ. leverage, что переводится как “система рычагов, действие рычага”) показывает соотношение собственных и заемных средств.

С этим понятием связано еще одно – эффект рычага, который проявляется в том, что изменение левериджа даже на минимальное значение может привести к существенному изменению других финансовых показателей.

В первую очередь изменится прибыль.

Умелое управление финансовым рычагом в экономике значительно повышает отдачу от вложенного капитала.

Заемные средства – не зло для предприятия, а способ достижения поставленных целей. Реализация масштабных инвестиционных проектов невозможна без привлечения кредитов, средств инвесторов. Собственного капитала не хватает на многомиллионные вложения в обновление оборудования, строительство зданий, освоение новых технологий и пр.

Существует и обратное понятие – делеверидж (от англ. deleverage).

Существует и обратное понятие – делеверидж (от англ. deleverage).

Это процесс, который характеризует снижение долговой нагрузки государства, предприятия или частного заемщика.

Рычаг может работать не только в сторону повышения финансовых показателей, но и на их ухудшение.

Это произойдет, если уровень закредитованности станет слишком высоким и рост текущих доходов начнет значительно отставать от роста долга. В этом случае заемщик будет вынужден идти на делеверидж.

Снижение долговой нагрузки можно проводить различными способами.

Например, это может быть:

Например, это может быть:

- реструктуризация долга или его списание;

- перераспределение капитала;

- наращивание собственного капитала;

- сокращение расходов;

- включение печатного станка (на уровне государства).

Инвестор при проведении фундаментального анализа эмитента в обязательном порядке смотрит на коэффициенты закредитованности. Одним из них является мультипликатор Debt/Equity. О нем поговорим в отдельном разделе статьи.

Высокая закредитованность означает, что существует большая вероятность дефолта, банкротства, снижения темпов развития предприятия и размера дивидендов. Наличие в инвестиционном портфеле ценных бумаг компании, которая набрала слишком много кредитов, несет слишком большие риски.

Виды левериджа

Предприятия проводят финансовый анализ, чтобы получить представление о динамике своего развития, выявить проблемы и резервы, наметить мероприятия по улучшению финансово-хозяйственной деятельности.

Предприятия проводят финансовый анализ, чтобы получить представление о динамике своего развития, выявить проблемы и резервы, наметить мероприятия по улучшению финансово-хозяйственной деятельности.

Для этого рассчитывают целый комплекс показателей ликвидности, финансовой устойчивости, платежеспособности.

В их состав входит и леверидж, который бывает трех видов: производственный (операционный), финансовый и производственно-финансовый (смешанный).

Рассмотрим их сущность.

Производственный

Производственный (операционный) леверидж показывает, как влияет изменение постоянных расходов предприятия на его прибыль до налогообложения. С его помощью планируют объемы производства и рост прибыли, рассчитывают точку безубыточности. Для стороннего человека определить операционный леверидж не представляется возможным. Нужны данные внутренних бухгалтерских документов.

Инвестиционный ликбез.

Постоянные расходы – это расходы, которые не зависят от объемов производства продукции (работ, услуг) на предприятии.

Постоянные расходы – это расходы, которые не зависят от объемов производства продукции (работ, услуг) на предприятии.

Они должны быть оплачены даже в случае простоев.

К постоянным расходам относят амортизацию основных фондов, арендные платежи за оборудование, здания, коммунальные платежи и пр.

Переменные расходы – это расходы, которые непосредственно зависят от объемов производства. Это затраты на приобретение сырья, материалов, транспортные расходы и пр.

Эффект операционного рычага рассчитывается по формуле:

(Выручка – Переменные расходы) / (Выручка – Постоянные расходы – Переменные расходы)

Чем больше постоянных расходов в структуре себестоимости, тем выше значение операционного рычага и тем сильнее влияние изменения выручки на прибыль. Это может негативно восприниматься кредиторами.

Пример. Предприятие получило выручку за год в размере 10 млн ₽. Постоянные расходы – 5 млн ₽, переменные – 1 млн ₽. Определим производственный леверидж: (10 – 1) / (10 – 5 – 1) = 2,25. Если выручка изменится на 1 %, прибыль до налогообложения изменится на 2,25 %.

Финансовый

Финансовый леверидж предприятия используют для повышения эффективности своей деятельности. Эффект достигается за счет вложения заемных средств наравне с собственными.

Изменение соотношения между двумя видами капитала позволяет увеличивать прибыль и рентабельность. Но при этом растут и риски, т. к. кредит всегда нужно отдавать.

Пример. Предприятие разработало инвестиционный проект обновления оборудования. Потребуется 2 млн ₽ инвестиций.

Пример. Предприятие разработало инвестиционный проект обновления оборудования. Потребуется 2 млн ₽ инвестиций.

Расчеты показали, что реализация проекта принесет 15 % годовых дохода, т. е. 300 тыс. ₽. Если бы проект полностью финансировался за счет собственного капитала, то рентабельность составила бы: 300 000 / 2 000 000 * 100 % = 15 %.

Было решено профинансировать только 1 млн ₽ за свой счет, а 1 млн ₽ – за счет заемных средств под 12 % годовых. В этом случае доход уменьшится на величину платы за кредит, т. е. на 120 тыс. ₽. Рентабельность собственного капитала увеличится и составит: 180 000 / 1 000 000 * 100 % = 18 %.

Есть и другая сторона процесса. Если прибыль окажется ниже планируемой, то эффект производственного рычага сработает в другую сторону и рентабельность снизится.

Как использовать эффект рычага в инвестициях

Эффект финансового рычага в инвестициях используется точно так же, как и в производственной деятельности предприятия.

Эффект финансового рычага в инвестициях используется точно так же, как и в производственной деятельности предприятия.

Инвестор меняет соотношение собственных и заемных средств, чтобы увеличить свою прибыль.

Леверидж рассчитывают и при фундаментальном анализе, чтобы определить закредитованность эмитента.

Маржинальная торговля

Заключение на бирже сделок за счет заемных средств называется маржинальной торговлей. А соотношение заемного и собственного капитала – кредитным плечом.

Простая ситуация для понимания левериджа в трейдинге:

Простая ситуация для понимания левериджа в трейдинге:

- Инвестор имеет капитал в размере 100 тыс. ₽, на него он покупает 100 акций по 1 000 ₽. Через какое-то время цена акции выросла на 100 ₽. Инвестор продает акции и фиксирует прибыль в 10 тыс. ₽.

- Инвестор уверен, что цена акции вырастет в ближайшее время. Он хочет заработать больше, поэтому заключает маржинальную сделку (сделку с плечом) и берет деньги в долг у своего брокера. Допустим, кредитное плечо 1:5. Капитал теперь не 100 тыс. ₽, а 500 тыс. ₽. Прибыль после продажи подросших в цене акций составит не 10, а 50 тыс. ₽.

И в том и в другом случае надо еще учесть комиссии брокера и биржи, а при маржинальной сделке не забыть и про вознаграждение брокеру за предоставление займа. Но суть финансового рычага понятна: инвестор изменил соотношение заемных и собственных средств и тем самым увеличил свою прибыль.

Чем больше соотношение между заемным и собственным капиталом, тем больший эффект оно может принести.

Чем больше соотношение между заемным и собственным капиталом, тем больший эффект оно может принести.

Но одновременно с этим растут и риски.

Кредитное плечо на фондовой бирже небольшое, например, 1:2, 1:3, 1:5.

На рынке Форекс плечо измеряется уже совсем другими цифрами, например, 1:100, 1:500 и больше. В этих цифрах надо в первую очередь видеть возможные потери, а не суммы заработка.

Мультипликатор Debt/Equity

Мультипликатор Debt/Equity – это и есть коэффициент финансового левериджа. Его можно рассчитать самостоятельно по данным международной финансовой отчетности (МСФО):

D/E = Заемный капитал / Собственный капитал

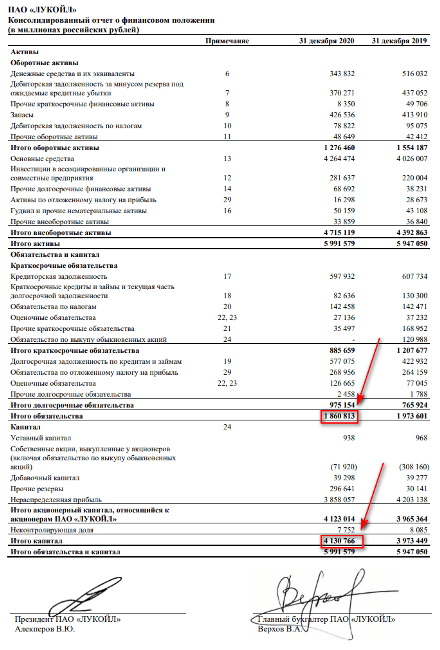

Рассмотрим на примере ПАО “Лукойл”. Ниже представлены данные из консолидированного отчета о финансовом положении за 2020 год.

D/E = 1 860 813 / 4 130 766 = 0,45

Нормативного значения у этого показателя нет. Оптимальным считается значение равное 1. Если D/E ниже 1, то финансирование в компании происходит в основном за счет собственного капитала, если выше 1 – заемного.

По Лукойлу видно, что закредитованность очень низкая. С одной стороны, это сигнал кредиторам, что компании можно давать кредиты без риска невыплаты. С другой – что предприятие может упускать возможность использования эффекта рычага для наращивания прибыли и рентабельности. А это может отпугнуть инвесторов.

По Лукойлу видно, что закредитованность очень низкая. С одной стороны, это сигнал кредиторам, что компании можно давать кредиты без риска невыплаты. С другой – что предприятие может упускать возможность использования эффекта рычага для наращивания прибыли и рентабельности. А это может отпугнуть инвесторов.

Мультипликатор Debt/Equity целесообразно рассчитывать для сравнения закредитованности компаний из одной отрасли или для анализа динамики показателя одной компании за несколько лет.

Заключение

Леверидж важен как для предприятия, так и для частного инвестора. Разумное использование рычага способно значительно приумножить прибыль и держать под контролем риски. На предприятии этим занимается целая команда профессионалов во главе с руководителем.

Частному инвестору приходится рассчитывать только на свои силы. Поэтому если не уверены, то не стоит лезть в маржинальную торговлю.

Лучше применить полученные знания по левериджу для расчета мультипликатора и отбора надежной незакредитованной компании в свой портфель.

Удачных инвестиций!