Здравствуйте!

Поиск жилья

Рынок недвижимости в столицах Европы растет не такими темпами, как в Москве. Новостроек в центрах и ближайших окраинах почти нет. Уже на этом этапе вы столкнетесь с проблемой выбора.

Рынок недвижимости в столицах Европы растет не такими темпами, как в Москве. Новостроек в центрах и ближайших окраинах почти нет. Уже на этом этапе вы столкнетесь с проблемой выбора.

Квартиры в городе — в основном старый фонд, со всеми вытекающими. Это капитальный ремонт. А если дом — в секторе исторического наследия, то изменять его нельзя, стеклопакеты не поставить, зато придется реставрировать и мыть фасад за свой счет.

Альтернатива — найти новостройку за городом. В этом случае придется обзавестись машиной. Транспортное сообщение с пригородом развито плохо: автобусы и поезда ходят редко, после 22:00 не уехать.

Допустим, вас это не пугает и вы решили взять ипотеку на покупку квартиры в Европе. Давайте разберемся, насколько это выгодно.

Ставка

При определении процента по ипотеке любой европейский банк будет ориентироваться на сумму кредита, срок, ваш доход, наличие сбережений и другой недвижимости. Минимальный процент в 2% вы получите только, если предоставите банку в залог уже выплаченную недвижимость, стоимость которой превышает ипотеку.

При определении процента по ипотеке любой европейский банк будет ориентироваться на сумму кредита, срок, ваш доход, наличие сбережений и другой недвижимости. Минимальный процент в 2% вы получите только, если предоставите банку в залог уже выплаченную недвижимость, стоимость которой превышает ипотеку.

За минимальный процент банк выдвинет условия: страховка от банка на приобретаемую недвижимость, страхование жизни, а также перевод зарплатных карт и автомобильной страховки в ипотечный банк. За низкими ставками по ипотеке в Европе скрываются высокие комиссии банка.

Чтобы купить небольшую квартирку на окраине Брюсселя вам придется взять ипотеку на сумму в € 250 000, где € 200 000 — стоимость жилья, а остальное — расходы на налоги, комиссии, страховки, нотариуса. На срок в 10 лет фиксированный процент составит 2,9%, годовая ставка в процентах (APRC) — 3,9%, ежемесячная плата — € 2398,82.

Средняя заработная плата в Бельгии — € 1531 после вычета налогов. Если вы увеличите срок до 25 лет, чтобы снизить ежемесячный платеж до € 1263,39, то процент повысится до 3,65%, а APRC — 4,4%. Остается придумать как жить на € 267,61 в месяц.

Банк выясняет, есть ли у вас обязательные ежемесячные затраты: коммунальные платежи, страховка, погашение кредитов, выплата алиментов, проездной на транспорт, налог на машину. Он рассчитывает, способны ли вы платить ежемесячную сумму по ипотеке. Согласно Ст. VII.133 § 1 Кодекса экономического права, она не должна превышать 1/3 вашего дохода. Например, если вы зарабатываете € 3000 в месяц, то лимит на платежи по ипотеке составит € 1000.

Банк выясняет, есть ли у вас обязательные ежемесячные затраты: коммунальные платежи, страховка, погашение кредитов, выплата алиментов, проездной на транспорт, налог на машину. Он рассчитывает, способны ли вы платить ежемесячную сумму по ипотеке. Согласно Ст. VII.133 § 1 Кодекса экономического права, она не должна превышать 1/3 вашего дохода. Например, если вы зарабатываете € 3000 в месяц, то лимит на платежи по ипотеке составит € 1000.

Расчет ипотеки взят в банке ING, при условии, что ипотека выдается официально работающему больше 1 года гражданину страны. Для нерезидентов — свои условия.

Такие условия по ипотеке во всем валютном блоке стран Евросоюза. Например, в австрийском Raiffeisen на ипотеку в € 250 000 сроком на 10 лет дадут те же фиксированные 2,9%, годовой APRC — 3,3%, ежемесячный платеж — € 2398.

Первоначальный взнос

Другой миф об ипотеке — отсутствие ипотечного взноса. В Европе возможно взять недвижимость без первоначального взноса, но чтобы банк не рисковал, ее стоимость должна быть низкой — максимум € 100 000. Официально ипотека предоставляется без первоначального взноса, если вы предоставите банку в залог уже выплаченную недвижимость, стоимость которой будет превышать ипотеку.

Другой миф об ипотеке — отсутствие ипотечного взноса. В Европе возможно взять недвижимость без первоначального взноса, но чтобы банк не рисковал, ее стоимость должна быть низкой — максимум € 100 000. Официально ипотека предоставляется без первоначального взноса, если вы предоставите банку в залог уже выплаченную недвижимость, стоимость которой будет превышать ипотеку.

Если в залог дать нечего, а доходы невысокие, то можно взять авансовый взнос или залог для кредитной сделки с банком. На этом специализируются небольшие фирмы, которые финансируют первоначальный взнос в ипотеку. Выглядит это как краткосрочный кредит на 4 месяца под процент.

К 2017 году многие европейские банки приняли к работе предложение ЕЦБ о взимании минимального взноса в 15% от суммы, который может стать обязательным и повыситься до 20%.

Доход заявителя определяет сумму, которую банк готов финансировать. С учетом цен на жилье и средней зарплаты в Бельгии, первоначальный взнос придется заплатить почти всем, у кого нет другой недвижимости для гарантий.

Дополнительные затраты

Банк обязательно навяжет вам своих поставщиков: оценщика, нотариуса, консультанта, юриста. Документы и заключения от других специалистов будут грозить повышением ставки, первоначальным взносом и даже отказом в ипотеке.

Банк обязательно навяжет вам своих поставщиков: оценщика, нотариуса, консультанта, юриста. Документы и заключения от других специалистов будут грозить повышением ставки, первоначальным взносом и даже отказом в ипотеке.

Обязательные услуги включают:

- банковскую гарантию по сделке — € 600,

- отчет об оценке недвижимости — € 550,

- ипотечный сертификат — € 500,

- документ о передачи права собственности — € 500,

- комиссию банку — € 5000,

- консультирование — € 1250,

- расходы по закрытию кредита в будущем — € 350,

- ставка нотариуса 3% от суммы сделки — € 6000 при стоимости недвижимости € 200 000,

- страховка на недвижимость — € 350,

- страховка жизни заемщика — € 250.

Дополнительные затраты на банк и оформление документов выльются примерно в € 15 500 + налоги.

Процесс оформления документов на недвижимость в Бельгии занимает в среднем 6 месяцев, а оплата по ипотеке начинается сразу после утверждения сделки на этапе нотариуса.

Налоги

Когда банковские формальности улажены, остается заплатить налоги за приобретенную недвижимость.

Когда банковские формальности улажены, остается заплатить налоги за приобретенную недвижимость.

За жилье в новостройке в Бельгии вы заплатите НДС 21% — € 42 000 при стоимости недвижимости € 200 000.

При покупке жилья на вторичном рынке — налоговая пошлина 10−12,5% в зависимости от региона. Оплатить ее нужно в течение 4 месяцев после подписания договора купли-продажи.

Плюс — ежегодный кадастровый налог.

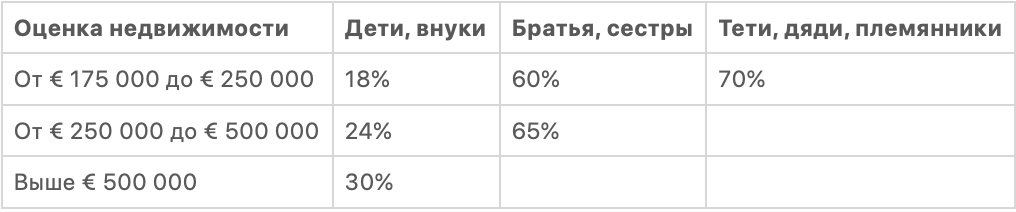

Если вы захотели переписать недвижимость на детей или составить акт дарения или завещания, то детям придется заплатить налог на наследство, который рассчитывается по индивидуальной ставке и рыночной стоимости жилья на момент передачи прав. При оценке недвижимости в Брюсселе:

Официальная информация Федеральной государственной службы финансов Бельгии.

Официальная информация Федеральной государственной службы финансов Бельгии.

При этом, возврат налога положен не каждому. Расчет налоговых льгот учитывает доход, срок ипотеки не менее 10 лет, семейное положение, количество членов семьи на иждивении. Например, если налоговая считает, что у вас все хорошо и годовой доход приемлемый, то вычет и налоговые льготы не положены.

Кажется, что ипотечное солнце Европы светит ярче и греет лучше — процентные ставки ниже по сравнению с Россией. Но по факту, цены на жилье, высокие налоги, сборы, кадастр, банковские комиссии и свои нюансы в вопросах недвижимости повышают стоимость сделки — и она уже не выглядит такой выгодной.